文|公司研究室 楚山青

在国内银行系基金中,农银汇理基金公司算是比较有代表性的一家。这家管理规模最高时超2000亿的基金公司,曾出现过不止一只明星基金,投研团队也涌现出不止一位基金圈大咖。遗憾的是,这些大咖都先后挂冠而去,而随着这些“灵魂人物”的出走,他们之前管理的那些明星基金,几乎都难逃大规模赎回,基金净值大幅回撤的命运。

公司研究室注意到,自从2008年成立以来,农银汇理投研团队总共有4位大咖离职,他们分别是:栾杰、曹剑飞、付娟、赵诣。其中,前3位离职时都是公司投资总监;2022年3月离职的赵诣,也是公司投资部总经理,直接管理的4只基金规模超400亿,占比公司权益基金超50%。

铁打的营盘流水的兵。这是国内公募基金投研团队的一个普遍现象。不过,由于基金经理个人能力对基金业绩有决定性影响,伴随明星基金经理的离去,持有人往往会用脚投票,导致明星基金规模大幅缩水。业内人士担心,对于农银汇理这这家银行系基金来说,投研团队灵魂人物的相继出走,对公司资管规模与投资风格的影响不可小觑。

01 栾杰:奠定投研团队“会议室文化”与包容氛围

“记者近日获悉,原农银汇理基金公司投资总监、‘王牌’基金经理栾杰已离职,正式加盟国泰君安证券资产管理公司,担任该公司投资总监。”2011年05月11日,一家证券业报纸这样报道。这应该是栾杰离职的消息正式见诸报端。

这家媒体称,“栾杰在长达7年的基金从业经历中业绩十分优秀。” 这一点,从天天基金网的公开数据上,也可以清楚看到。由栾杰管理的华宝兴业消费品、华宝兴业收益和农银汇理行业成长基金,在他任职期间的收益率分别达到377%、221%和53%,远远高于同类基金的平均回报率。

正是因为在华宝兴业的出色业绩,栾杰才得以在2008年进入农银汇理,担任这家刚成立的新基金的投资总监。看上去,栾杰在农银汇理两只基金上的投资回报远远不如华宝兴业,可是,公司研究室注意到,在华宝基金时期,他赶上了2005.06-2007.10的大牛市,而入职农银汇理后,却是处于典型的大熊市期间,虽然中间出现了2009年的大反弹,但整体上国内股市处于漫长的下跌阶段,因此,农银汇理那两只基金全部翻红,且有一只收益高达53%,确实是难能可贵。

当然,圈内谈起栾杰的代表作,还是多以华宝兴业消费为例。从这只基金的净值走势上看,栾杰离职后出现了明显回落。这虽然与当时大盘走势相关,但很难排除基金经理换人带来的影响。

作为农银汇理的首任投资总监,应该说,正是栾杰塑造与培养了这家银行系基金的投研风格,带领团队在大熊市里杀出了一条血路。

2010年,农银汇理公司旗下偏股基金以14.73%的平均收益率进入行业前三甲(根据海通证券统计数据),业绩最好的农银行业成长1年期和2年期的收益率排名在行业前七分之一。

当时,接受一家证券媒体采访时,栾杰表示,首先要感谢农银汇理公司给了包括他本人在内的投研人员施展才能的空间,可以让大家按照正确的方式做事。“我有个观点:好的决策不是在电脑边上作的,也不是在电话边上作的,是在会议室里讨论出来的。”

栾杰常常提醒团队里的年轻基金经理,做重大决策时,要到会议室里再想一想。“我们不断比较上市公司、比较行业基本面,寻找下个阶段最有空间、风险最小的行业和投资机会。这个过程不断重复,在不断比较中,投研团队每个人进步都很快。”

事实上,“会议室文化”正是农银汇理最突出的投研文化之一。除了“会议室文化”,栾杰还特别注意培养整个投研团队的包容氛围。对每一位新招的投研团队成员,他的第一条要求就是——不能相互指责。基金行业里,同一公司投资和研究人员互相指责的情况不少,但在农银汇理这里受到坚决制止,无论是当面或是背后,如果类似的话传到他耳朵里,肯定要被批。

栾杰认为,“基金行业是在和最聪明的人竞争。要在行业里做出好业绩,光靠一两个人的贡献是不可能的。基金业绩是团队综合投研能力的体现和竞争。”

事实上,在栾杰离开农银汇理时,他在农银汇理培养的几位基金经理已崭露头角。

02 曹剑飞:离任后明星基金被机构大赎回

与栾杰最早在草莽气息浓厚的港澳资讯入行不同,曹剑飞算是比较地道的学院派,从南开大学到新加坡国立大学,从长江证券到泰信基金,2007年在华宝基金与栾杰成为同事,然后追随他到了农银汇理,并共同管理农银行业成长混合基金。

公开信息显示,农银汇理行业成长于2008年8月4日成立,到曹剑飞离任近6年间,这只基金取得139.2%的收益率,高居偏股基金第一名。应该说,这只基金,虽然由栾杰打下了良好的基础,但是在曹剑飞手上大放异彩的。

栾杰转投国泰君安后,曹剑飞接任农银汇理投资总监。任职期间,他带领投研团队保持了公司业绩继续成长的态势,特别是在2013年取得了可观的成绩:除了业绩第一的农银汇理行业成长,农银消费主题、农银中小盘、农银行业轮动3只基金也跻身股票基金前20,旗下主动偏股基金平均收益率在业内领先。

就像栾杰急流勇退一样,曹剑飞也在农银汇理旗下基金取得出色业绩后不久就离开。2014年4月16日,农银汇理公告称,公司投资总监兼农银行业成长和农银低估值高增长的基金经理曹剑飞,由于“个人职业发展需要”于4月15日正式离职。

其实,早在当年1月份,曹剑飞所管理的农银行业成长就增聘了郭世凯为基金经理。这一安排,自然引起外界猜测,彼时其就已有离职的打算。这自然会对公司产品带来不利影响。如果说,栾杰离开时,农银汇理投研团队更多的是心理波动,那么,曹剑飞的离职,则直接带来了公司旗下产品业绩与规模的大幅回撤。

数据显示,进入2014年后,农银汇理系多只基金业绩大幅下滑至同类基金中下游,12只主动偏股基金中有6只跑输同类,2013年排名领先的农银行业成长的排名也下跌至255位。

曹剑飞离职消息公开后,直接触发了机构的赎回按钮。2014年半年报显示,农银汇理行业成长基金中,机构投资者持有的份额从2013年底的6.16亿份猛降至当年中期的1670万份,暴跌97%,可以说机构几乎全跑了。幸运的是,2014年5月后,国内A股开始新一轮大牛市,否则,这只曾经的明星基金,规模不知道会回撤到哪里去。

“除了付娟和李洪雨以外,其余农银汇理系主动股票基金的基金经理管理经验都在一年以下,可以说,农银汇理的主动股票基金已经基本交到了新人的手里。即便去年农银汇理系确实取得了靓丽的成绩,但在目前人手青黄不接的背景下,加上业绩下滑已成事实,恐怕是确实难以让投资者找到放心理由了。”曹剑飞离职时,一家金融投资媒体这样悲观地分析。

03 付娟:因“公司安排离任”的明星基金经理

“付娟因公司安排离任农银汇理中小盘和农银汇理消费主题的基金经理,明星基金经理跟自己的代表作告别,只剩下一只2亿多规模的农银汇理海棠三年定开混合还在管理,农银汇理基金如此给自家的投资总监减负,实在有点看不懂。” 2020年6月,一位网名叫基民柠檬的作者在雪球上这样写道。

其实,这样的疑惑没有持续多久。2020年6月16日,农银汇理公告,农银汇理海棠三年定开的基金经理付娟正式离任,离任原因依然是“公司安排”。基金经理离任不奇怪,奇怪的是有些怪异的离任原因。

与前两位投资总监先生不同,付娟是业内新一代女性明星基金经理。这位会计学女博士,在业内有名的申银万国研究所出道,算是卖方分析师出身,其基金经理生涯则开始于农银汇理,可以说,她是在农银汇理内部成长起来的。

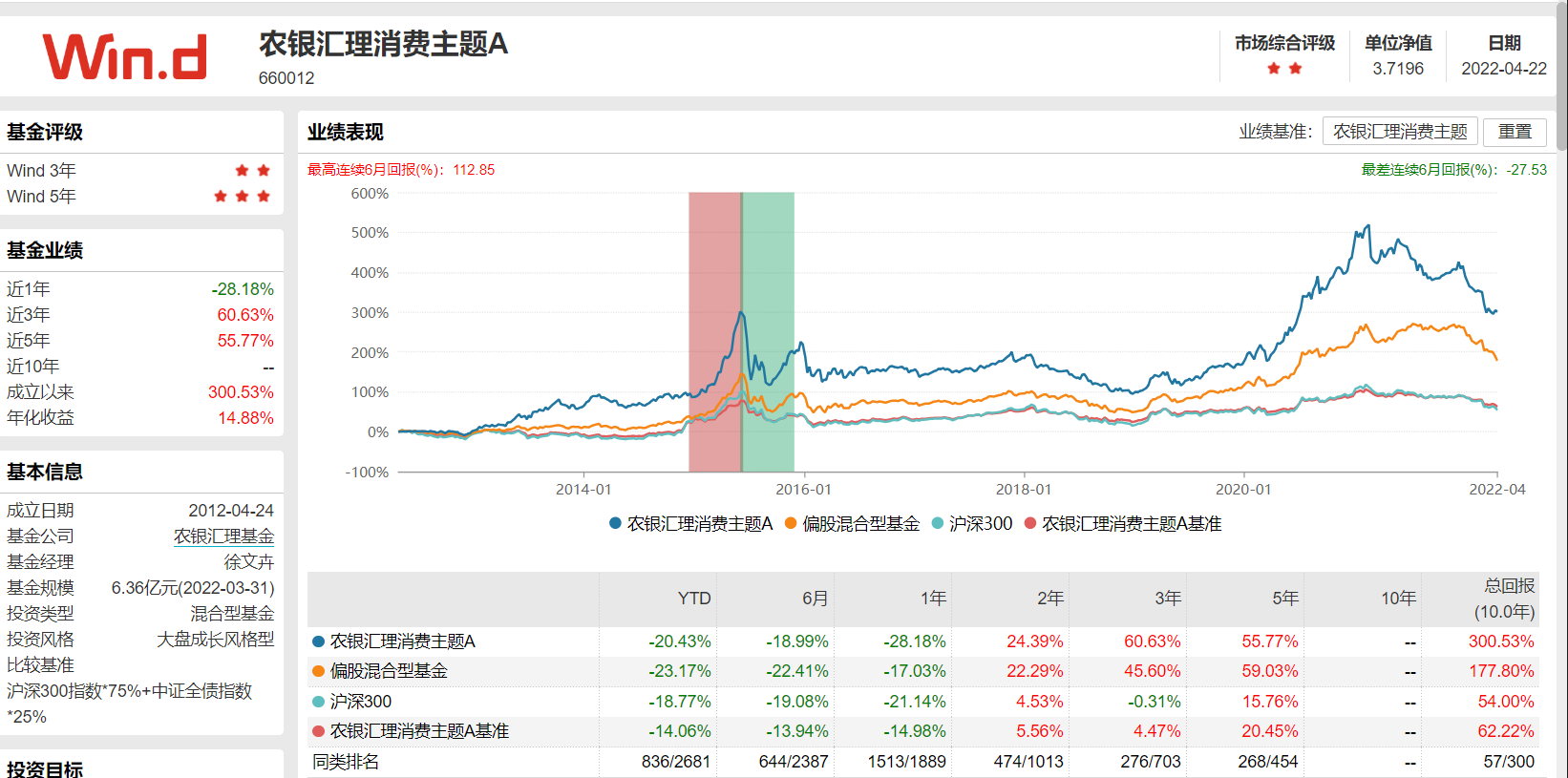

作为明星基金经理,付娟成名于2013—2015年期间,彼时,正是A股历史上少见的杠杆牛时期,在这波轰轰烈烈的行情中,她是业内最出色的成长股基金经理之一,业绩长期排名在行业前列,农银消费主题混合A成为她赖以成名的代表作。

有消息称,付娟是个特别勤奋的人,在申万做卖方分析师时,隔天就能发一篇家电行业的分析报告,而且特别受买方机构欢迎。进入农银汇理后,投研团队的包容氛围让她如鱼得水。由其管理的农银消费主题、农银中小盘混合,在2014.05-2015.06的大牛市中都是炙手可热的明星产品。

2014年4月,曹剑飞离职,付娟这位“快人快语、杀伐果断”的女将接任。正如一家媒体所言,“付娟是农银汇理一手培养起来的女性股票投资总监,同时她也带动了农银汇理第三代权益投资团队的崛起。某种程度上,她与农银的股票投资团队是一种互相成就。”

农银汇理前三任投资总监中,栾杰定义了投研团队的开放文化与包容基因,曹剑飞培养了重点行业深度研究与大类配置的投资思维,付娟则给农银团队打上非常明显的成长股投资烙印,在科技类、消费类、创新产业上的研究更加突出。

有意思的是,栾杰、曹剑飞在离开农银汇理后,在下家过度一段时间后,最终都是“私奔”,成立了自己的阳光私募;而年纪较轻的付娟,则是回到了入行时的老东家怀抱,担任了申万菱信基金权益投资部负责人,新发了多只基金,目前管理着至少10只产品。

04 赵诣:基金明星四冠王“胜利大逃亡”

进入2022年以来,资本市场整体低迷,大多数基金业绩都出现大幅回撤,因此,选择离职的基金经理较上年同期明显增加。在这些离职者中,不乏业内的明星,比如中欧基金的周应波。但是,这些人远没有农银汇理赵诣的离职在圈内引起的震动大。

“打开日历,2022年第12周公募基金发生的最大事件,非农银汇理旗下基金经理赵诣离任莫属。”一家自媒体这样评述。这么说,对于整个基金业也许有点言过其实,不过,对于农银汇理来说,可谓恰如其分。

原因无他,就因为离任前赵诣是投资部总经理,管理规模超400亿元,占据农银汇理主动权益类的过半规模。这样的灵魂人物流失,对于陷入规模泥淖的农银汇理来说,自然是雪上加霜。

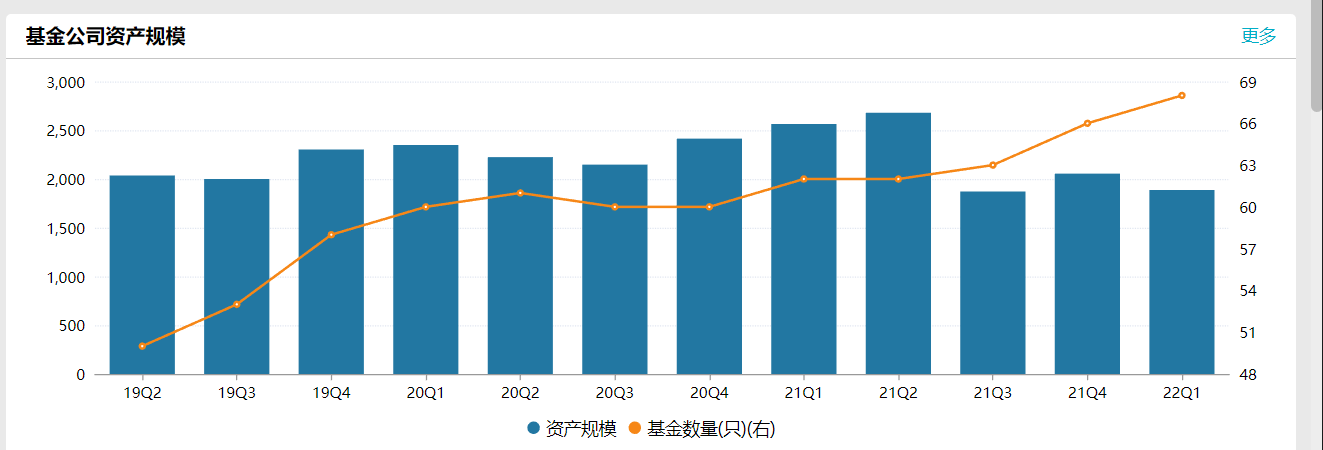

WIND数据显示,截至2021年年末,农银汇理基金总规模为2055.62亿元,较2021年年中高点2679.79亿元跌去600亿元左右。到了2022年一季度末,其基金规模更是跌破2000亿整数大关,只剩下1886.98亿元。

公开信息显示,赵诣与此前离任的付娟颇有渊源。两人师出同门,出道时都是申银万国的卖方分析师。在付娟执掌投研部门时期,赵诣加入了农银汇理,先是做研究员,后来担任基金经理助理,2017年3月开始独当一面。

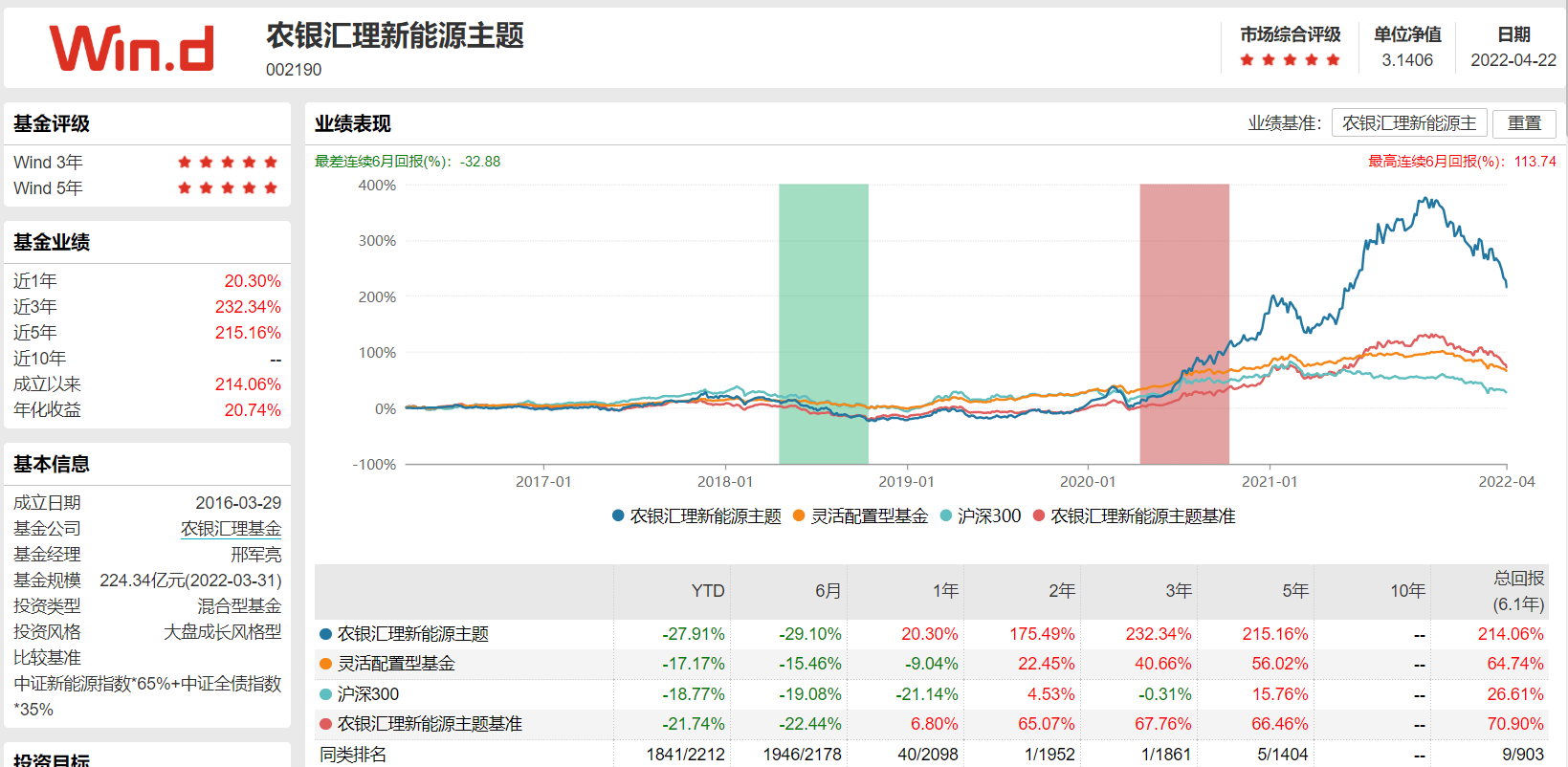

幸运的是,赵诣赶上了赛道股的花样年华。5年任职期间,他最成功的的代表作就是农银新能源主题,回报率高达329.41%,除了农银汇理永盛定期开放混合投资收益5.5%,其他三款基金的总回报都在100-300%之间。

作为基金经理,2020年成为赵诣的高光时段,当年年底,他管理的几只产品,竟然包揽公募基金年度冠亚季军。这样的成绩,不敢说空前绝后,起码超过了前面3位投资总监。

有意思的是,与一般的基金经理离职时公司率先公告不同,这一次,竟然是赵诣自己先曝光 。

在公司公告发布前,3月22日晚间,赵诣通过农银汇理基金微信号及销售渠道网站等发布《知易行难,永不懈怠--赵诣致持有人的一封信》。 在信中,赵诣表示,“随着公司权益投资能力不断提升,整体权益基金的长短期业绩位居行业前列,在感到自豪与安心的同时,我也产生了去看看外面世界的想法,挥别过往,追逐新的梦想。”

世界这么大,我想去看看。据悉,赵诣或将加盟新成立的个人系公募基金公司:泉果基金。对此,有业内人士在微博上透露,这封信有种“胜利大逃亡”的感觉。

仔细想来,这样说也不为错。毕竟,在依靠赛道股登顶公募基金排行榜后,随着新能源等热门板块退烧,赵诣管理的多只基金的净值也开始回撤。以其最成功的的农银汇理新能源主题基金为例,截至2021年年末,其第一重仓股乃宁德时代,而这只热门股进入2022年后股价出现大幅下跌,截至4月25日收盘,年内跌幅高达33.66%。

作为农银汇理权益投资的灵魂人物,赵诣的离职,无疑会给公司旗下基金带来冲击。有业内人士称,对于基民来说,在这种情况下,赎回的概率性较大,传导至农银汇理本身,管理的总规模或将下滑。

评论