记者 |

年报发布的前后,民生控股(000416.SZ)连续收获四个涨停板。

但4月25日晚的一纸问询函,让民生控股次日集合竞价跌停。尽管期间跌停板一度打开,截至收盘仍有超过18万手卖单未能“出逃”。

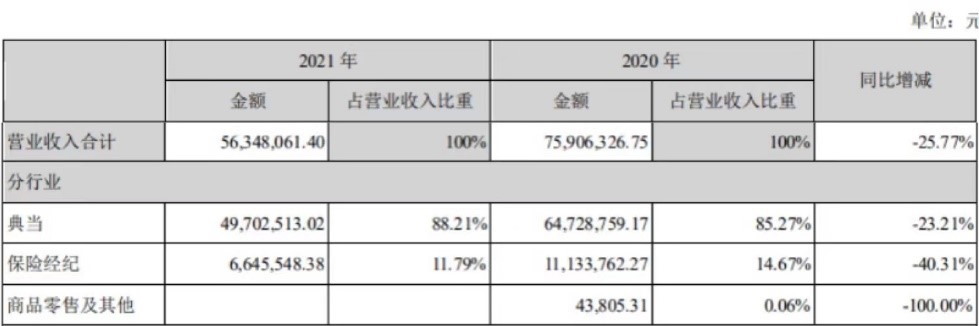

民生控股主营业务为典当及保险经纪,2021年公司整体营收及净利润分别下降25.77%、61.14%。典当业务是公司的主要收入来源,占2021年总营收的88.21%。

营收净利“双降”的背后,民生控股的年报还存在诸多疑点。

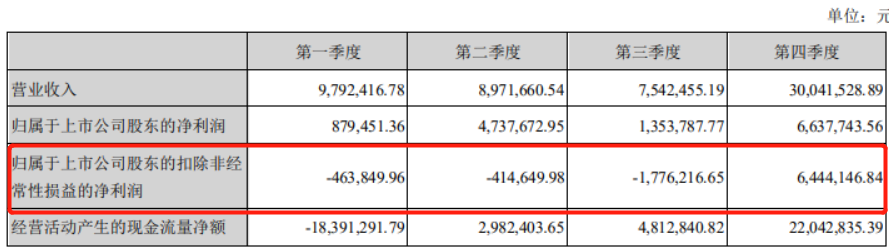

首先,民生控股主营业务连续亏损三个季度后,第四季度靠“逾期息费”使得全年扣非净利润为正。

分季度来看,民生控股前三季度扣非净利润均为负,第四季度扣非净利润为644.41万元,使得全年扣非净利润达到了378.94万元。

民生控股此前表示,第四季度营业收入增幅较大主要是加大了催收力度,典当业务第四季度收回了部分客户的逾期息费。

对此,深交所要求民生控股说明将收回的部分客户逾期息费计入第四季度是否符合相关规定,并逐一说明前述收入涉及的具体交易事项,包括客户具体情况、逾期原因、回款金额及利息收入,以及前述客户与公司股东及董监高是否存在关联关系或利益安排。

这笔逾期息费对业绩影响、资金来源也被关注。深交所要求公司测算四季度收回的部分逾期息费对2021年度营业收入、净利润的影响,并进一步说明相关交易定价的公允性,同时说明逾期息费资金来源是否来源于主要股东、实控人、董监高等关联方。

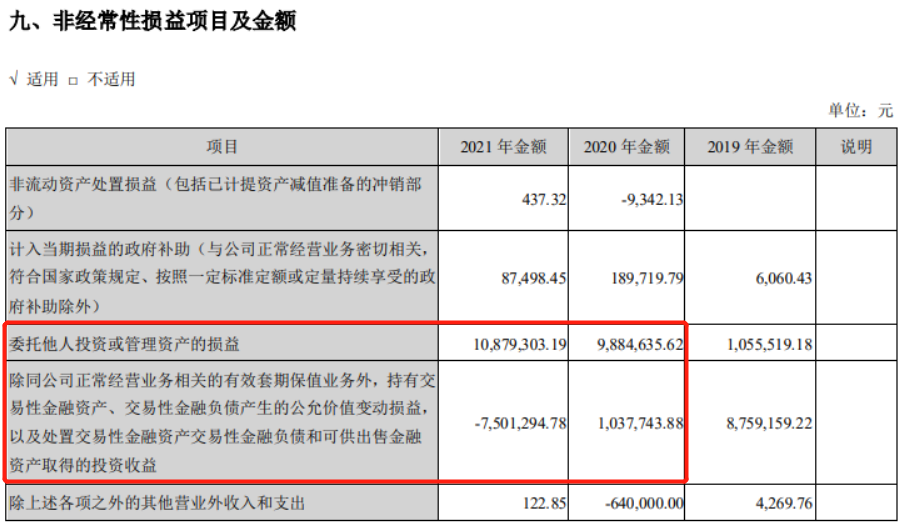

第二,投资收益占利润总额的80.90%,存在调节利润规避实施退市风险之嫌。

2021年民生控股投资收益为1826万元,占利润总额的80.90%,形成原因为投资于信托、债券、基金、股票等投资收益,不具有可持续性。

民生控股委托他人投资或管理资产的损益为1087.93万元,持有的交易性金融资产等的公允价值变动损益为-750.13万元。

对此,深交所要求公司说明“投资收益”“委托他人投资或管理资产的损益”“持有的交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益”三者之间的对应关系。

同时深交所要求公司说明,公司非经常性损益的确认是否合规、相关金额是否准确,以及是否通过调节非经常性损益的方式,规避实施退市风险警示的情形。

第三,营收不高却有“大客户依赖”,且存在多项计提减值风险。

2021年民生控股前五大客户贡献了66.66%的营收。深交所要求公司结合所处行业特点、业务模式等,说明公司是否存在大客户依赖风险。

截至2021年末,公司发放贷款及垫款期末余额4.96亿元,累计计提1486万元减值准备。年审会计师将发放贷款及垫款的减值准备识别为关键审计事项。

从贷款及垫款的逾期情况来看,逾期90天至360天的余额为7900万元,逾期360天至3年的余额为7898万元,逾期3年以上的余额为4861万元。从贷款及垫款的风险特征分类来看,“可疑”类贷款及垫款金额为2.07亿元,占比41.68%。深交所要求公司说明逾期及可疑类贷款及垫款的具体情况,以及是否足额计提了坏账准备。

民生控股的计提减值风险还来自于信托基金。此前公司以自有资金4300万元购买的民生信托发行的私募资金出现未如期兑付的情况,截至2022年4月13日,公司尚有2074万元本金尚未收回,且未对该笔信托产品进行计提减值准备。

民生控股此前表示,民生信托已冻结荣盛控股持有的上市公司荣盛发展(002146.SZ)未质押股票1.51亿股,市值7.17亿元(按2022年1月20日荣盛发展收盘价4.75元/股计算),足以覆盖剩余未偿付的基金份额。

4月22日(民生控股年报披露日)荣盛发展收盘价为3.80元/股,1.51亿股对应市值约为5.74亿元。深交所要求民生控股说明冻结的荣盛发展股票市值是否还能覆盖未偿付金额,如否,请说明未计提减值准备的合规性。

最后,深交所还关注了民生控股多笔金融资产投资的情形,是否存在逾期未兑付或其他违约情况。

评论