文|有数DataVision

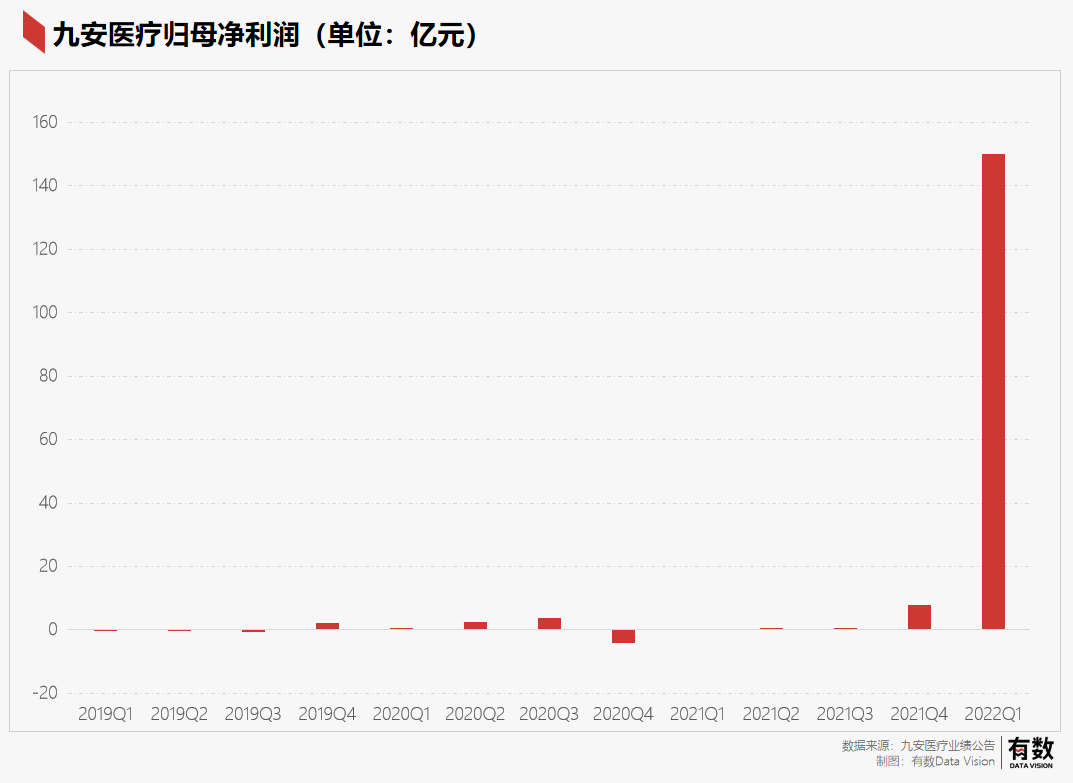

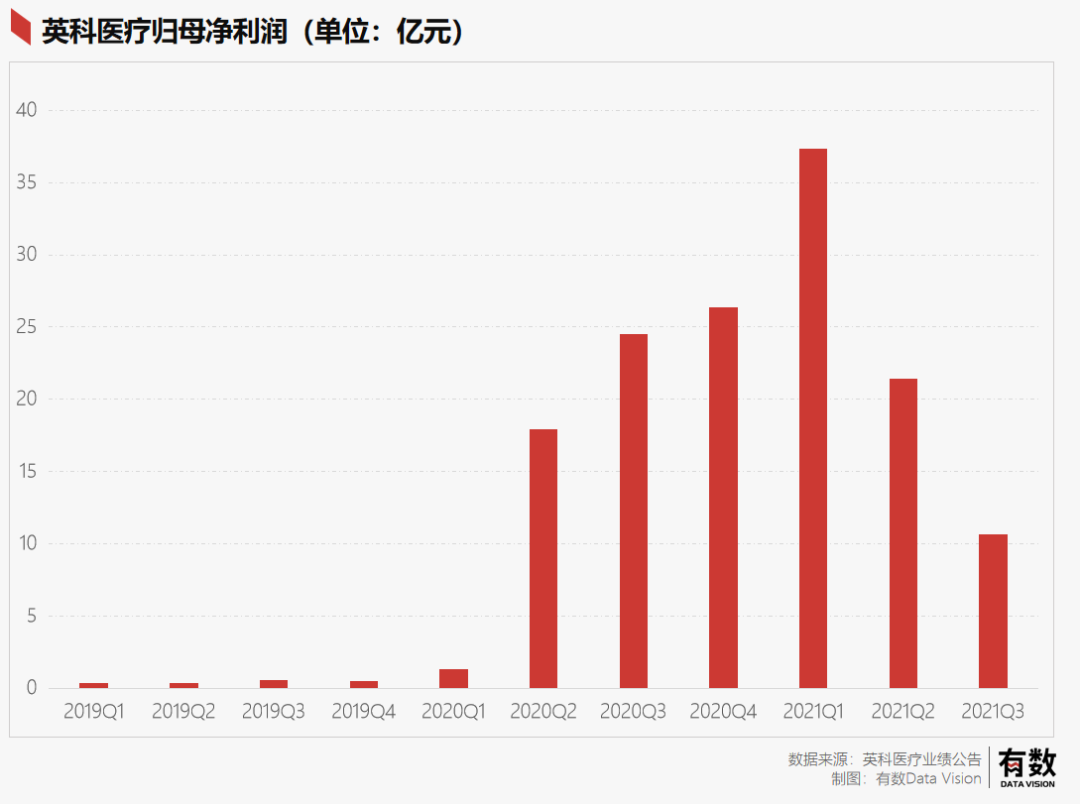

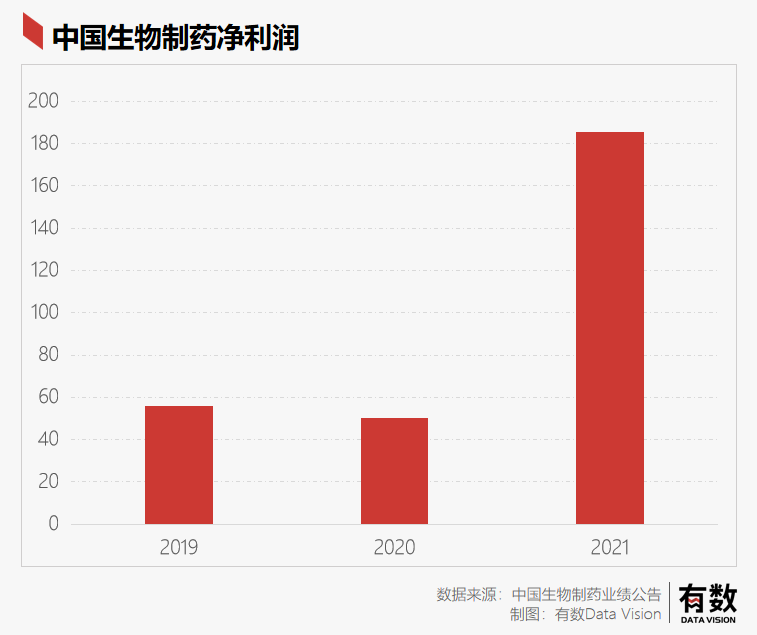

话不多说,先看三张图:

九安医疗、英科医疗、中国生物医药(持有科兴15.03%的股份)这三家公司有个共同点:疫情开始之后利润暴增。背后的原因也简单粗暴,分别是抗原自测盒、防疫物资、新冠疫苗。

大宗商品、航运、疫苗等医疗用品,可能是全球大流行中为数不多受益的行业,加之医疗行业和疫情起伏息息相关,他们之中的造富神话,也在资本市场上一个接一个的上演着。

01九安医疗:从额温枪到自测盒

九安医疗因为最近的抗原自测盒走进了大众视野,但老股民可能都知道,这家公司有多擅长“抓风口”。

这家公司成立于1995年,其创始人刘毅发现一些三高患者经常跑医院测血压,但血压计、血糖仪之类的东西功能其实非常简单,只是操作比较复杂。于是,刘毅开始主攻医疗器械的“家用化”产品,但由于这类产品并没有什么技术壁垒,公司一直都处在一个不温不火的状况。

直到智能手机问世,人们的日常生活基本上就是由“吃饭睡觉玩手机”组成,刘毅转念一想,本来我们就是为了便民而制作的产品,何不让它更方便一点,直接搬到手机上?

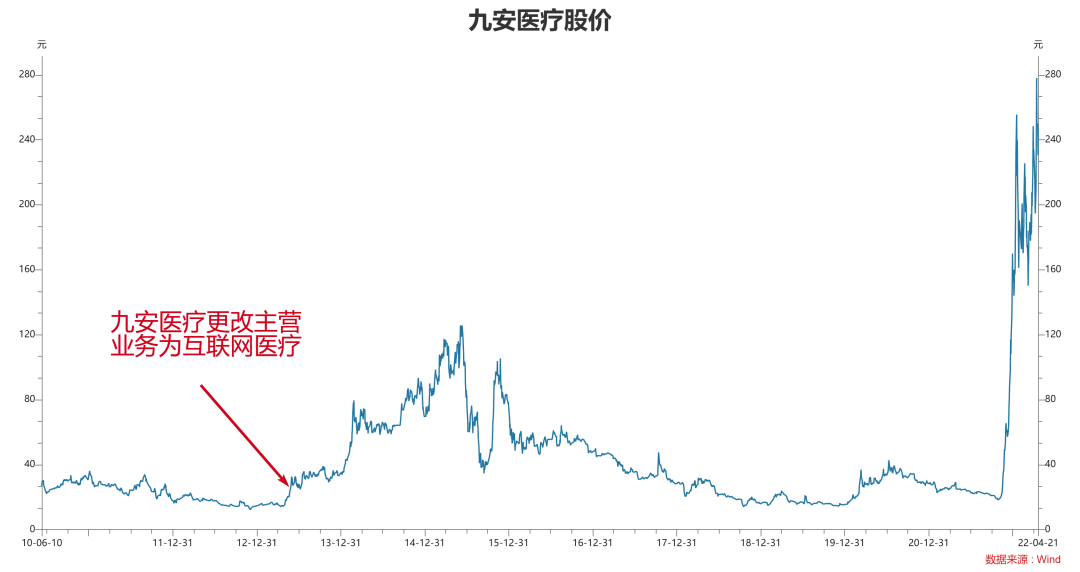

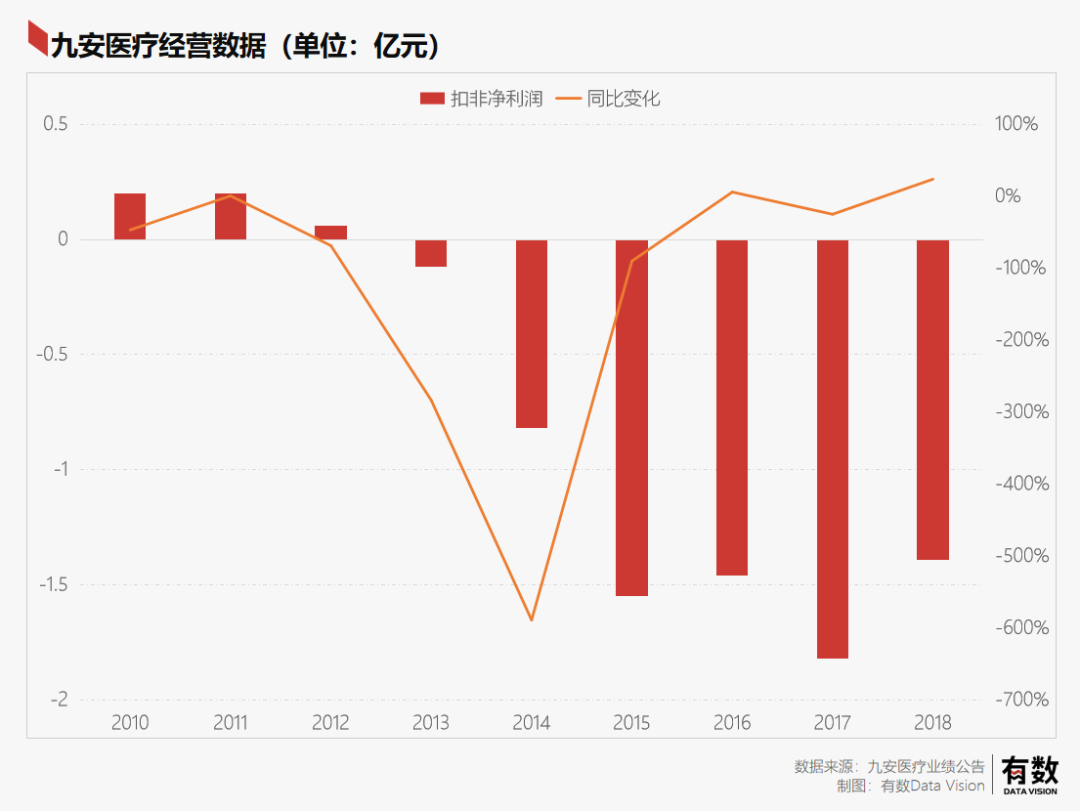

于是,九安医疗的主营业务摇身一变,成为了在当时堪比元宇宙的新潮概念——互联网医疗,也就是能通过可穿戴设备记录血压血糖等指标了。2010年前后,时值iPhone4热销,九安一度借iHealth这个品牌与苹果合作,推出与iPhone相连的移动互联血压计,一举跻身苹果概念股。

不过iHealth这个品牌销售基本都在美国,品牌知名度也都在苹果的大本营美国。在同一时期的国内,九安只留下了一波教科书级别的追风口,在2013年那样的熊市里,你如果没有炒过九安医疗,都不好意思说自己是股民。

但在风口和概念炒过一轮之后,广大股民发现九安卖的还是那些产品,但利润是越来越少了。于是到了2015年的“关灯吃面”时刻,九安完全无力还手。随后,这家公司在二级市场重归寂静,直到2020年疫情出现。

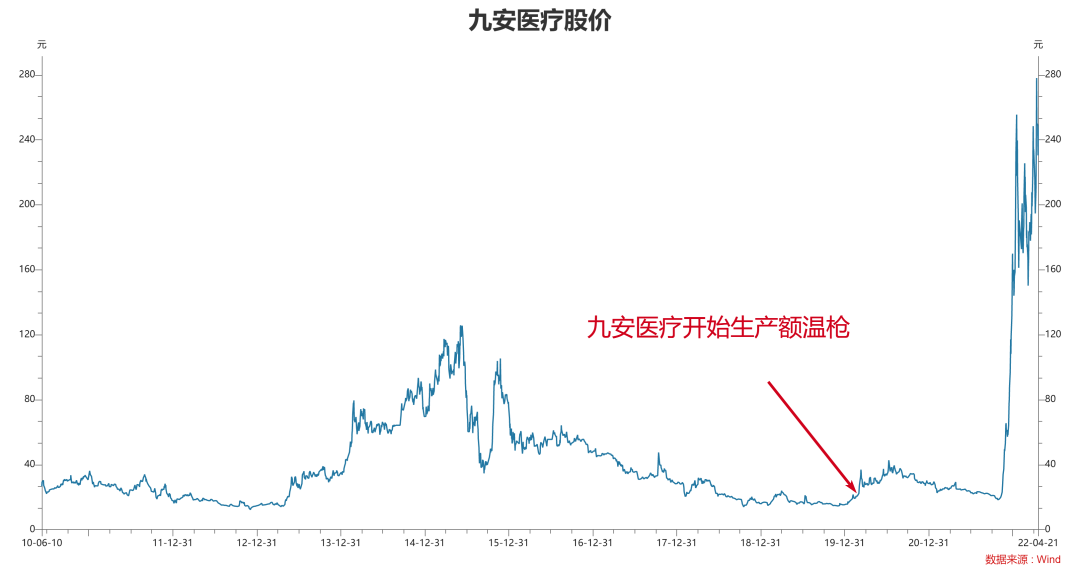

疫情刚刚出现时,健康码、行程码和全员核酸这些“防疫基础设施”都还不完善,防疫主要还是靠测体温。在当时很多地方的复工复产的政策文件里,都会有这样一条:各单位必须配备足够数量的额温枪,以备体温检测使用。

在疫情之前,额温枪是一个非常非常小的市场,毕竟应用的场景就那么多,需求也非常稳定。2019年之前,国内手持红外体温计的年产量一直在20万把至30万把之间,但疫情出现后,这个数量还不够一个省用的。缺少额温枪,竟成为了企业复工的阻碍之一。

这个时候,沉寂许久的九安医疗站了出来。

2020年3月,九安医疗就实现了日产一万把的额温枪产能,一个月就追上了原来全国一年的产量。这种大规模的生产制造能力,基本上是中国的传统艺能,但很快,九安的额温枪遭到了红外测温摄像头的降维打击。

相比额温枪,摄像头装上去就能用几年,而且保安连手都不用抬了,在二级市场过了把瘾的九安医疗再度沉寂。但到了2021年,九安悄咪咪地搞了一波大动作——抗原自测盒。

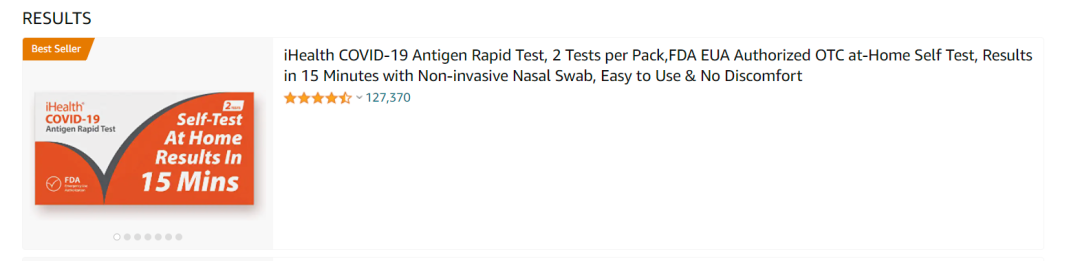

制造工艺简单、检测流程便捷、居民易于操作,美国政府马上送上了一笔总额17.75亿的订单。相比额温枪和血糖仪,自测盒的生意可比之前两个香太多了,一是海外的利润实在是太高了;二是由于和FDA走得近,九安率先拿到了海外牌照。

自测盒有多赚钱——当前,国内生产抗原检测试剂盒的原材料成本约在2-3元人民币/人份,按照九安医疗1月公告与美国陆军合约管理指挥部ACC的合同,约合为5.1美元/人份(32元人民币),亚马逊卖9美元/人份(57元人民币),从九安的售价推测,利润率可达到80%-90%。

美国的疫情什么样,需求有多旺盛,大家都清楚。更重要的是,美国没有集采。

九安自测盒卖断货了

G端业务如火如荼,C端也没落下——在美国人眼里,九安不是在A股追风口的公司,而是跟iPhone搞过联名的iHealth,不买它买谁?虽然九安的自测盒15分钟才出结果,但依然霸榜亚马逊。

如此高的利润,如此低的门槛,这种生意自然谁都想做。紧随九安之后获批的东方生物,背靠着西门子这个世界500强巨头,还有着日产1800万份的产能。更别说当时东方生物在取得FDA授权的第二天,就完成了美国政府白名单备案,这GR能力无需质疑。

也难怪市场传言,东方生物未来可能成为美国的主供应商。但反过头来看估值只有五倍左右,唯一的区别,可能就是做不做国内市场了。

02英科医疗:赌性也坚强

另一家公司英科医疗,既可以归结为运气,也可以说是董事长刘方毅敢赌。

英科医疗的核心产品是各类高端医用手套。和九安的额温枪一样,医用手套在疫情前也是一个非常小的市场,基本都是各大医院采购——和口罩非常类似。

但相比口罩几天时间就能在小作坊里建起产线,手套产线动辄百万的投入,以及12-18个月的投产时间,产业集中度高了很多。疫情前,全球主要的产能除了英科医疗,就是同在国内的蓝帆医疗和马来西亚的Top Glove等八家企业。

而为什么说英科的运气实在太好,一靠刘方毅敢扩产,二靠同行衬托。

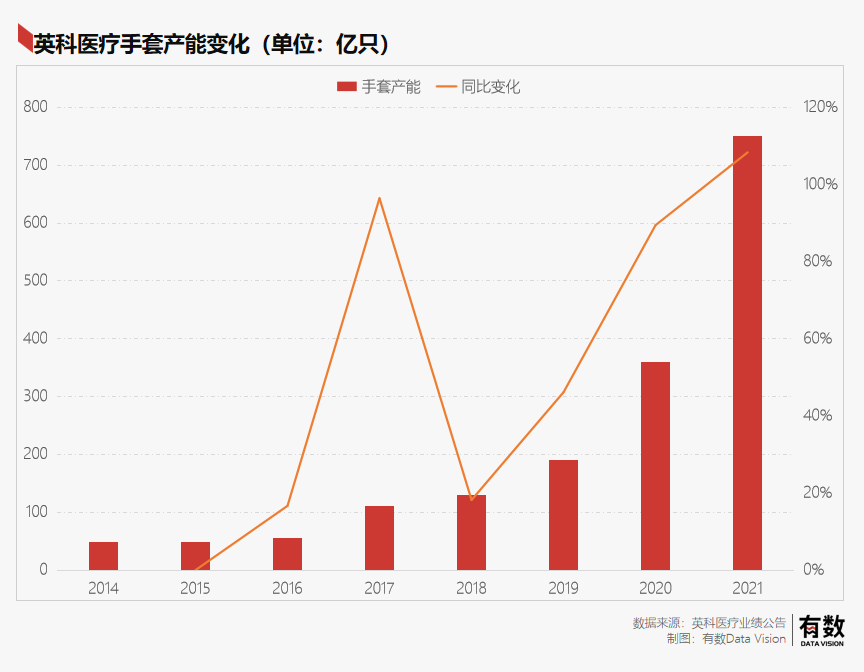

2017年英科医疗在A股递交招股书,总计募集6.3亿元资金中,5.3亿用于扩充各类手套产能,扩产量达到58.8亿只。当时英科的年产能不过100亿只左右,几乎可以说是all in手套了。

按照12-18个月的产能建设时间来计算,从英科拿到资金开始扩建,到正式生产,正好是在2019年。随后,新冠疫情在2020年初爆发,一把豪赌,股价翻了20倍,进入千亿市值俱乐部。

而同一时期,和英科分庭抗礼的手套巨头蓝帆医疗,在疫情前转型去做支架了,直接纳入集采名单。马拉西亚的Top Glove则因为疫情影响停产,错过了手套最高价的出货机会。

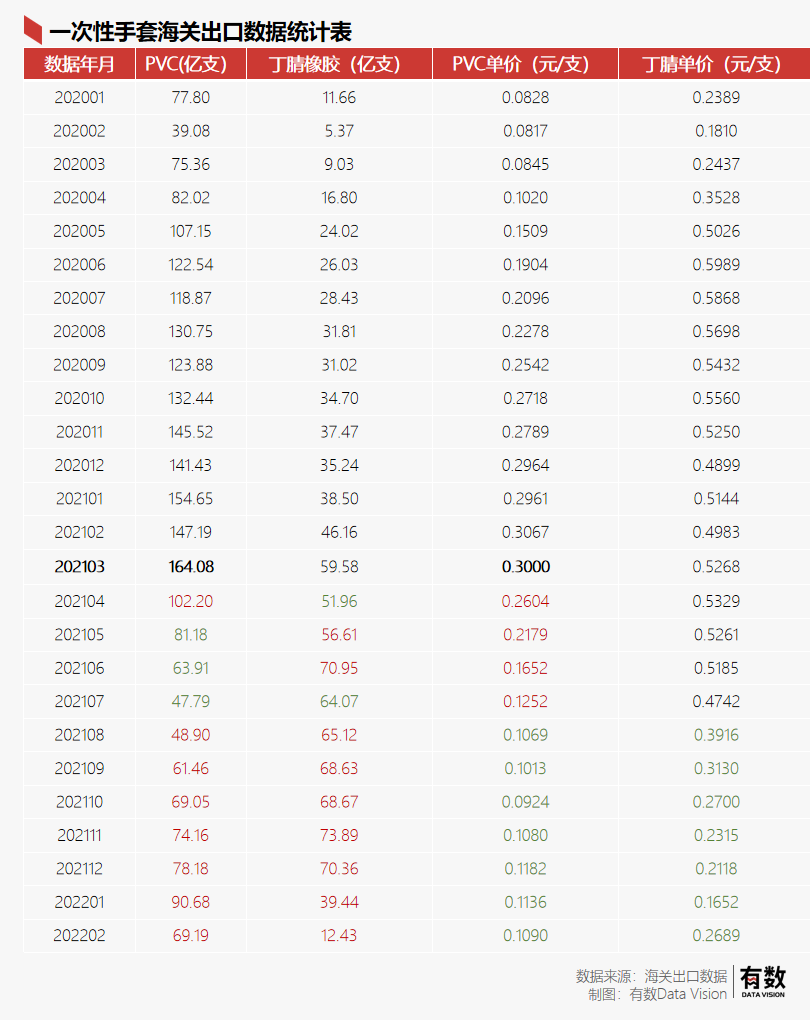

疫情突然爆发,全球手套需求突发性激增,价格飞涨,出口价格在2021年3月达到巅峰,相较2020年1月,单价将近翻了三倍。

单看美国售价——2020年3月初,美国英科医疗的丁腈手套大概在80美元一箱左右,PVC手套大概在30~32美元一箱,到了5月份,整个手套行业的丁腈手套缺货严重,英科医疗的丁腈手套已经涨到了135美元。

2020年,英科医疗归母净利润70亿元,同比增长3829%。

随后,刘方毅选择继续扩产。截止2019年末,英科手套年产能约为190亿只,但现有项目全部落成后产能将达到2560亿只,截至2021年底,年产能接近750亿只。

与激增的手套价格相对应的是手套制造商的普遍扩产,马来西亚和中国的八家头部企业,2020年合计年产能大约2700亿只,而2020年3至7月,全球疫情已在较为严峻之时,丁腈手套平均单月需求量约90亿只,按这个数字计算,一年也不过1080亿只的需求。

而英科一家未来产能就接近这八家头部企业2020年的产能之和。

因此,手套的竞争现在不在于产能,而是在于如何能用最低的成本去卖到最高的价格。当前,英科的成本已经做到了全球最低,凭借的就是中国的传统制造业艺能——产线布局、精细化生产、低人力成本,又是一个中国制造业的经典打法。

什么叫正宗的赌性坚强?

03科兴生物:疫苗竞赛之王

如果说前两家公司多少有运气的成分,那么科兴算是一步一个脚印走出来的。

科兴疫苗的主体——北京科兴中维生物技术有限公司,原本归美股上市公司科兴生物所有,但甲肝灭活疫苗什么的一直没有太大起色,从2015年到2019年,公司一直是亏损状态。2020年,中国生物制药以5.15亿美元的代价拿到了其15.03%的股份,所以,科兴的净利润得以在中国生物制药的报表中体现。

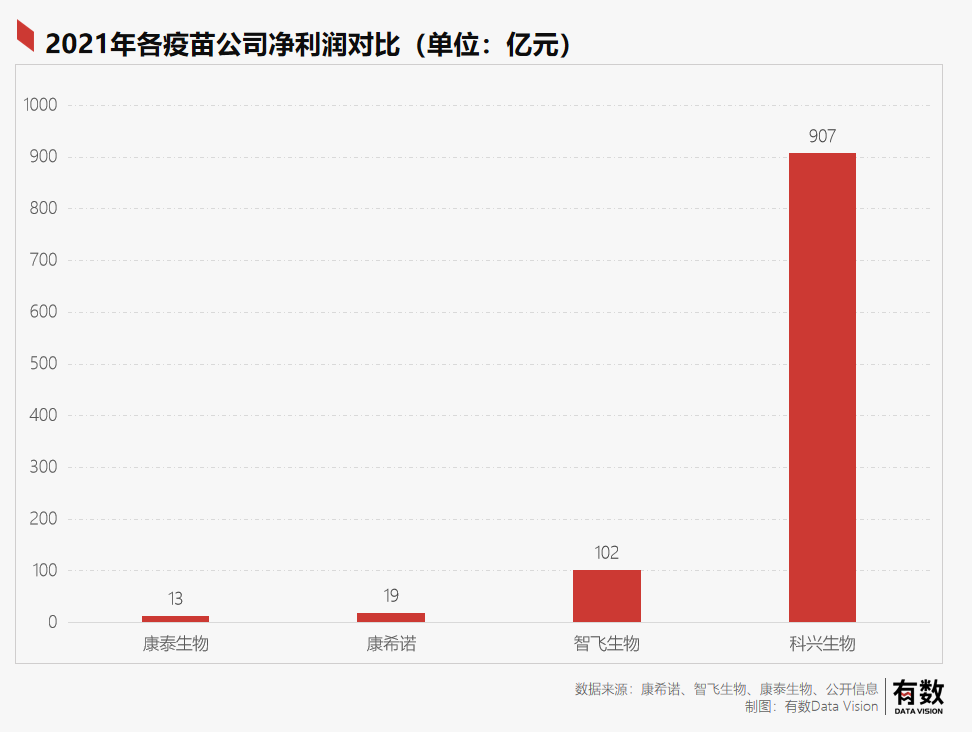

2021年,科兴净利润907亿元。

科兴的利润来源大家都知道:它是WHO认证的第七款疫苗,供给全球70余个国家使用。

截至目前,我国已经接种32亿剂次,总支出达到了1200亿元,平均每剂疫苗的价格是37.5元——不过,这个价格是医保局拿到的价格。如果按科兴全球27亿只的供应量计算,平均每剂疫苗净赚33.5元。

反观国内疫苗的五家公司,康希诺、智飞生物、康泰生物的2021年净利润分别为19.14亿元、102亿元、12.8亿元,远不及科兴,唯独能与之抗衡的是国药中生,虽然未上市,但有数据显示其全球供应量与科兴都在27亿只左右。

能拿到这么多的订单,归根结底还是科兴的研发实力足够强劲,在这场疫苗竞赛上交卷交得早。

04尾声

这三家公司虽然身处不同的细分领域,但其增长的逻辑本质上是相通的:一个原本非常稳定的供给侧,突然遭遇了被疫情迅速扩大的需求侧,供需之间巨大的落差,创造了三个商业层面的造富神话。这种现象其实很类似于A股海王中远海控,在疫情引发的种种连锁反应中,被动的成为了疫情的受益者。

动辄百亿甚至数百亿的利润的确羡煞旁人,但我们也没必要对这些公司发动什么指责,毕竟九安当年做iHealth的时候、英科上市扩产的时候、科兴招募顶尖医药专家的时候,都不可能预见到席卷全球的疫情,更不会料想到自己在其中扮演的角色了。

而当疫情真正来临时,手套、疫苗、自测盒与千千万万战斗在一线的医务工作者一样,在病毒面前组成了一道不屈的防线。

相比之下,另一家刚上热搜的制药公司,机构预测的归母净利润在13亿元左右,还不及前面三位一个季度赚的钱。考虑到集采价格就两块多一袋,就轻点骂吧。

全文完,感谢您的耐心阅读。

参考资料

[1] 九安医疗年度报告、招股说明书

[2] 英科医疗年度报告、招股说明书

[3] 科兴生物年度报告

[4] 中国生物制药年度报告

评论