文|金融观察团

“AI四小龙”之一云从科技距离科创板上市又近一步。

科技在进步,互联网时代也逐渐走入人工智能(AI)的发展阶段。以商汤科技、云从科技、旷视科技、依图科技组成的“AI四小龙”,正在迎来独属于他们的舞台。日前,继商汤科技率先赴港上市后,四小龙之一的云从科技也顺利通过科创板注册申请,有望成为第二家IPO上市的“AI四小龙”成员。

激烈的竞争赛道上永远不缺少亮眼的估值对象,在人工智能的光环加持下,云从科技的业绩表现也再度引发公众热议。这家成立六年的AI独角兽能否顺利闯关资本市场?AI行业的理想前景究竟路在何方?让我们走近这份招股说明书,寻求云从科技上市背后的重重真相。

01 三年巨亏20亿,“高研发”成为元凶

云从科技成立于2015年,是一家提供高效人机协同操作系统和行业解决方案的人工智能企业。成立六年来已累计融资超过30亿元,股东覆盖中国国新、渤海产业投资基金、长三角产业创新基金、广州产业投资基金等多家国有及政府基金,是名副其实的AI“国家队选手”。

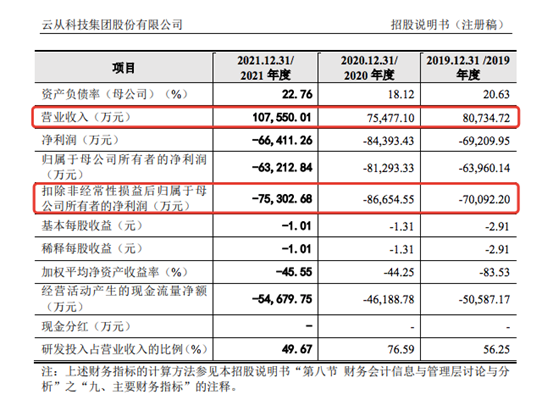

然而在“国家队”光环的加持下,云从科技依然未能避开烧钱的命运。根据招股书显示,2019-2021年,云从科技营业收入分别为8.07亿元、7.51亿元和10.76亿元,同期扣除非经常损益净亏损则高达7.01亿元、8.67亿元和7.53亿元,三年累计亏损达到23.21亿元。

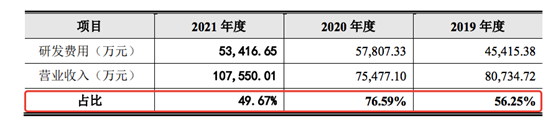

上亿元营收入账,却仍然“入不敷出”,云从科技的钱都烧到哪里去了?研发费用是罪魁祸首。

2019-2021年,云从科技的研发费用分别为4.54亿元、5.78亿元和5.34亿元,占据总营收比重高达56.25%、76.59%和49.67%。这意味着每年至少过半的营收全部用于研发,再加上日常必需的销售、管理费用等,对于仍处在扩张期的云从科技而言,盈利压力可见一斑。

而这样的窘状目前来看仍无法可解,作为严重依赖研发的AI行业而言,“重研发”导致的“高亏损”已是企业共识。公开信息显示,另外三只“AI四小龙”队友,都深陷在亏损泥潭中无法自拔。2018-2020年,旷视科技累计亏损127.3亿元,同期商汤科技累计亏损达到205.48亿元,而2018-2020年上半年,依图科技累计亏损也有61.02亿元。如果非要矮子里面拔将军,云从科技倒是其中亏损幅度最小的一家。

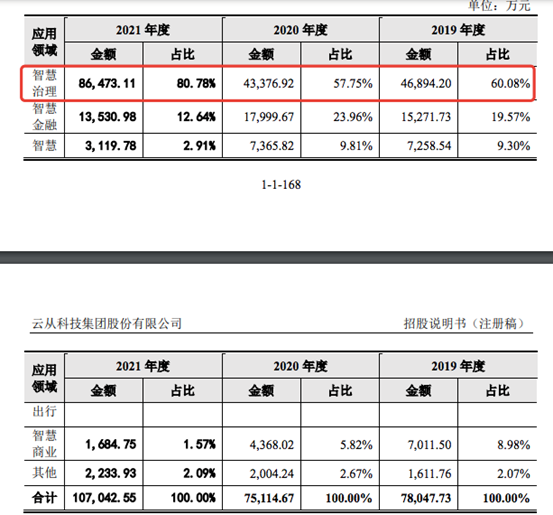

但这仍然不能缓解云从科技的亏损焦虑。翻阅招股说明书可知,2019-2021年,云从科技依靠智慧治理应用领域取得的营收占比分别达到60.08%、57.75%和80.78%。占据了营收大半壁江山的智慧治理业务,正是云从科技高昂技术投入的重要去处。

如今,技术、产品商业化不及预期,技术发展又持续仰赖研发投入,恶性循环正在不断给云从科技的资金压力添筹加码,一旦资金链出现危机,云从科技将面临更加严峻的危局,这也是其急于上市融资的关键所在。

02 同质化竞争加剧,扭亏遥遥无期

即使成功上市,云从科技也并非能够高枕无忧。先其一步赴科创板上市的AI企业格灵深瞳,上市首日便遭遇破发厄运,截至4月26日收盘总市值约为41亿元,距上市首日69.29亿元的总市值已跌去40%。而今,才是其迈入资本市场的第二个月份。

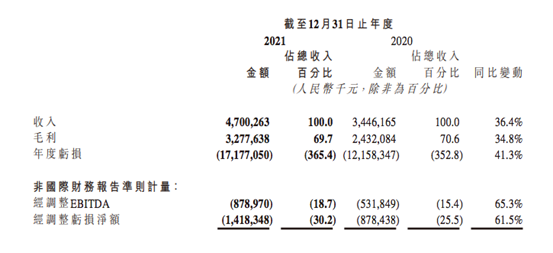

此外,与云从科技类似,“四小龙”中率先上市的商汤科技,同样面临“增收不增利”的困窘现状。据其赴港上市后的首份财报披露,2021年,商汤科技总营收达到47亿元,同比增长36.4%;经调整后净亏损达14.2亿元,同比扩大61.5%。同期,商汤科技的研发投入达到30.6亿元,占比总营收的65.1%。

值得一提的是,同样是亏损严重,云从科技的体量相较商汤科技而言,仍不可同日而语。以受疫情影响深重的2020年为例,商汤科技总营收达到34.46亿元,但同比仍有13.84%的增长,彼时云从科技的营业收入7.51亿元,仅是商汤科技的五分之一,且同比下挫6.44%。在行业同质化加剧、企业间业务重叠的不利背景下,云从科技与商汤科技的差距被进一步放大。

说到行业同质化现象,云从科技的三位队友早已察觉到这一劣势,纷纷走上错位竞争的道路:商汤科技开启了对外投资,2017-2022年累计对外投资项目达到33起,并将投资重心转向数字科技与芯片;旷视科技则侧重于供应链互联网,向细分市场进行下沉发力;依图科技将目光转向AI芯片,尽管对于技术层面的要求更高,但其软硬件结合的生态闭环路线,仍是不错的着力点。反观云从科技,其人工智能场景应用仍集中于安防、金融、消费等领域,属于AI应用落地的必经之路,并无差异化可言。

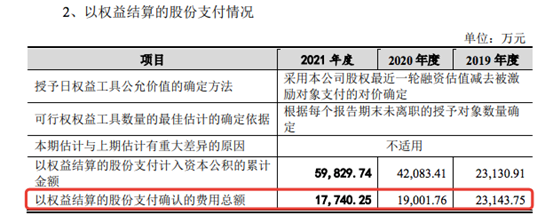

与此同时,根据招股书显示,云从科技2019-2021年分别确认股份支付费用2.31亿元、1.90亿元和1.77亿元,尤其是2019年这笔2.31亿元用于支付高管和核心员工的股权激励。由于未设置服务期或业绩指标等限制性条款,不得不按照会计准则规定一次性计入当期费用。因此大幅拉升了当期管理费用率至181.7%,是当年业绩亏损的重要原因之一。

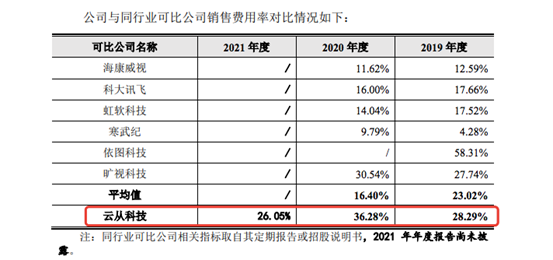

除此以外,云从科技的销售费用也远高于行业平均水平,招股书显示,2019-2021年,公司销售费用率分别为28.29%、36.28%和26.05%,进一步阻挠了云从科技的扭亏之路。

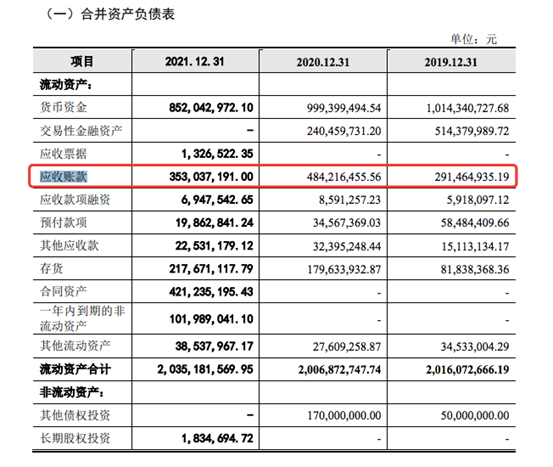

值得一提的是,“国家队”的出身也像一把双刃剑,在带给云从科技背景优势的同时,又强行拉高了其应收账款。由于主要客户群体集中在政府、公安、机场、银行等大型政企中,导致云从科技2019-2021年应收账款分别达到2.91亿元、4.84亿元和3.53亿元,付款周期拉长,进一步拖累现金流量表现。同期,云从科技经营活动产生的现金流量净额分别达到-5.06亿元、-4.61亿元和-5.47亿元,资金周转压力与日俱增。

03 不确定性风险激增,行业面临泡沫危机

对于云从科技而言,除了业绩扭亏难题待解,公司面临的不确定性风险也始终没有消解。招股书显示,截至2021年12月31日,云从科技及其子公司拥有专利316项,其中发明专利133项、实用新型55项、外观设计专利128项。而商汤科技早已坐拥8123项专利及专利申请,旷视科技专利数也以464的成绩领先于云从科技。这意味着在“技术高于一切”的AI行业中,云从科技的核心算法实力已经落于下风。

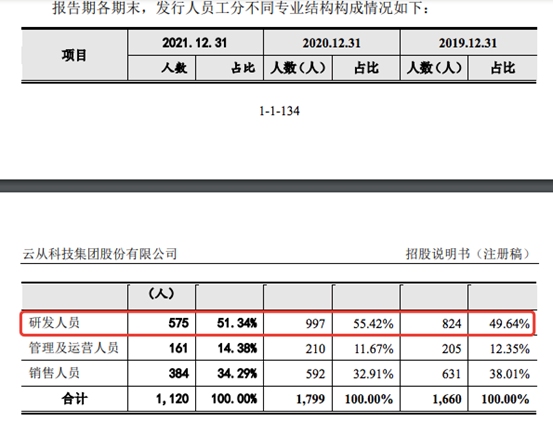

雪上加霜的是,高额的研发投入、股权激励,并未给云从科技带来研发团队的规模扩张。2019-2021年,云从科技研发人员分别为824人、997人、575人。在裁员潮此起彼伏的大背景下,据内部员工透露,云从科技2021年掀起两次大型裁员高潮,比例分别达到20%、30%,这也与几乎“腰斩”的研发团队人员数目相吻合。

作为对人才要求标准较高、需求旺盛的AI企业而言,研发人员的急速流失,意味着云从科技正在逐渐失去对经营情况和行业竞争力的把控。

此外,毛利率水平走低,也是云从科技目前面临的又一短板。招股书数据显示,2019-2021年,云从科技综合毛利率分别达到40.9%、43.5%和37%,不仅低于商汤科技同期的56.8%、70.6%和69.7%,甚至连同行业上市公司平均超过50%的毛利率水平都相去甚远。

人工智能尽管前景广阔,但前进的征途也并非一帆风顺。由于发展速度未能顺利达到资本市场期望,人工智能一度陷入行业冷淡期,直到商汤科技、格灵深瞳等陆续上市,才再次将这个行业的关注度提升到新的高度。

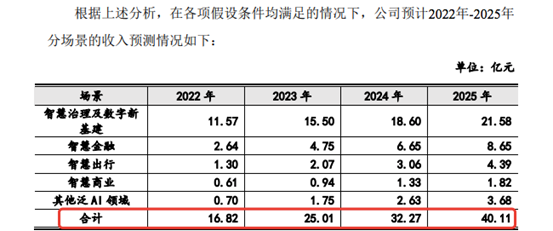

根据沙利文咨询数据统计,中国AI市场规模2016-2019年复合增速大概在61%,而2020-2024年,这一数值将下降至44%。在云从科技招股书中,公司将扭亏时间节点定在2025年,以此测算,2022-2025年,云从科技的营业收入规模要达到16.82亿元、25.01亿元、32.27亿元和40.11亿元,而这样的复合增长率也仅有33.60%,仍然未能追上“没落后”的行业整体发展水平。

面对巨大的行业泡沫和自身短板,云从科技仍然缺乏新的业绩增长点和持续造血能力。IPO仅仅是一个开端,距离安全落地,云从科技仍有太长的路要走。

评论