文|全球财说 潘妍

自“水中茅台”农夫山泉上市后,其创始人钟睒睒便蝉联中国首富桂冠。而此前,哇哈哈创始人宗庆后已三次问鼎首富之位。

这就不免使外界对于这门生意充满好奇,“卖水”当真如此好赚?近期“瓶装水第二股”的消息一出,便引来市场热烈的讨论。

有消息称,华润集团考虑让旗下包装饮用水子公司华润怡宝饮料(中国)有限公司(简称:华润怡宝)赴港IPO,筹资规模可能高达10亿美元,或将于明年上市。

虽然华润集团相关负责人对此消息表示不予置评,但据称华润一直在寻求将资产变现,鼓励旗下子公司自筹资金,2021年就曾有华润集团旗下连锁超市华润万家赴港IPO的消息传出。

11年伙伴骤然“出走”

华润怡宝诞生于1984年,前身为中国龙环饮料(蛇口)有限公司,彼时其主营业务还是贵州特有的碳酸饮料“刺梨汁”。

受国内市场影响,怡宝率先瞄准纯净水市场,于1990年推出“怡宝”牌蒸馏水。次年万科买下贵阳刺梨产品开发公司手中51%的股份,成为怡宝控股股东。万科入主后,怡宝正式发力饮用水市场,卖掉碳酸饮料生产线,深耕纯净水领域。

1996年,万科决定砍掉非核心业务专注做房地产开发,当时正在全国大面积收购啤酒和饮料公司的华润创业,以1000万元接盘了怡宝。

2011年,华润与日本饮料巨头麒麟控股达成合作,成立合资公司。华润将饮用水品牌“怡宝”、麒麟将在华饮料企业均注入这家合资公司中。

值得关注的是,近期华润怡宝与这位结伴11年的老友“分道扬镳”。

2022年2月,麒麟控股宣布将其持有的合资饮料公司全部40%股权出售给名为Plateau Consumer Ltd.的公司,交易价格为1150亿日元(约10亿美元)。

华润将继续持有另外60%股份。

麒麟控股的这一举动也引来不少猜忌。有业内人士表示,“麒麟控股有意退出,可能是对中国饮料市场竞争格局等因素作出预判后的战略性选择。”

若按麒麟控股出售股份的价格估算,目前华润怡宝估值仅22.75亿美元,折合约178亿港元。

要知道,2020年农夫山泉挂牌港交所时,首日市值达3703亿港元。截至4月26日收盘,农夫山泉市值已达4634亿港元。

因水闻名,爆款难再创

根据欧睿的数据,2021年在中国瓶装水(不含气)市场中,农夫山泉以11.9%的市场份额占据首位,怡宝以9%的份额居次,第三名是景田旗下品牌“百岁山”占比5.3%。

鏖战多年,瓶装水市场发生着微妙的变化。华润怡宝也开始其多元化、高端化品牌升级,而这背后是老牌企业转型的无奈。

“绿色包装、单价2元”是怡宝的品牌标签,亦是无法冲破的魔咒。

4月初,华润怡宝推出旗下全新饮用天然矿泉水品牌“怡宝露”,这是怡宝自1990年推出纯净水以来首次布局高端水市场。

目前该产品已在天猫旗舰店上线,售价为180元/箱,规格是350mlx12瓶/箱,平均每瓶15元。

不过高端新品热度却不太理想,截至4月26日截稿,该产品月销量仅11件。

图片来源:天猫旗舰店

随着怡宝入局高端市场,国内饮用水前三甲品牌都已布局高端矿泉水。

2004年,景田瞄准还是空白的高端水市场,推出瓶装矿泉水品牌百岁山。2013年凭借“水中贵族”的故事百岁山彻底出圈。2017年百岁山推出了高端系列品牌“Blairquhan本来旺”。

同时,农夫山泉也于2015年推出玻璃瓶高端水系列。

不过,以目前的消费群体看,能接受高端水的仍是小众圈层,渠道存货的挑战均比较大。

所以很多时候,高端水产品更多的价值在于提升品牌调性,强调品牌宣传价值。但可预见的是,纯净水市场趋于饱和,市场竞争激烈。

或是深知其中利弊,不能在一棵树上“吊死”,各大老牌水企纷纷开始各自品牌矩阵的搭建。

华润怡宝总经理刘洪基表示,华润怡宝因“水”而成名,随着消费升级,一瓶普通的瓶装水已不能满足消费市场需求,水和饮料“两条腿”走路成为华润怡宝“十三五”期间的突破重点。

官网显示,目前华润怡宝旗下拥有 “怡宝”、“午后奶茶”、“火咖”、“魔力”、“蜜水柠檬”、“小主菌”等多个品牌,产品覆盖纯净水、奶茶、咖啡、功能性饮料、乳酸菌饮料等多品类。

2020年,华润怡宝售卖产品覆盖8大品类、拥有9大品牌、35个SKU。

不过,怡宝虽开拓了不少子品牌,但反响似乎都不大。目前怡宝仍没有打造出一个新爆款,不少消费对怡宝的印象还仍停留在瓶装水。

相比之下,农夫山泉除瓶装水外,还打造出“茶π”、“农夫果园”、“水溶C100”等爆款子品牌。

而全球最大的饮料公司可口可乐也打造出“可口可乐”、“美汁源”、“茶研工坊”、“冰露”等500多个子品牌,覆盖碳酸饮料、果汁饮料、维他命饮料、茶饮料、饮用水等多品类。

欧睿数据显示,2019年中国软饮市场中,市占率前三名则分别为可口可乐、康师傅、农夫山泉,市占率分别为9.1%、8.0%、7.2%,华润怡宝以5.2%的市占率排名第4。

根据华润怡宝披露的《2019年社会责任报告》显示,怡宝的新产品仍担不起大任。

2019年,怡宝的新品销售额约为2.52亿元,占当期总收入不足3%。前几年该数据更低。2017年-2018年,怡宝新品收入分别为6141万元、8671万元。

收入增长乏力,规模远不及农夫山泉

根据披露数据,2017年-2019年,华润怡宝实现营业收入100.35亿元、104.35亿元、103.96亿元;同期利润总额分别为6.31亿元、7.27亿元、8.63亿元。

图片来源:华润怡宝《2019年社会责任报告》

此外,华润怡宝在《2020年社会责任报告》中并未披露当年营收额,但披露当年利润总额为10.37亿元,同比增长20.16%。

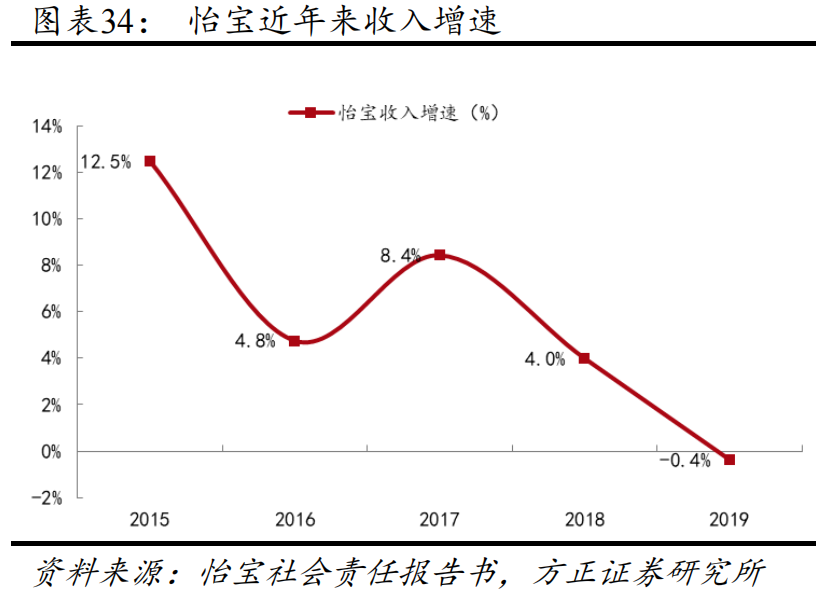

可见的是,近年来华润怡宝利润虽呈增长态势,但其收入增速整体放缓,尤其是2019年怡宝营收出现负增长。

图片来源:方正证券研报

业内人士认为,怡宝出现收入下滑、利润增加的现象, 一般是因为降低了营销及销售费用投入所致,但也会导致产品市占率下降。

欧睿国际数据显示,2018年至2021年期间,中国瓶装水市场前5大品牌排名分别为农夫山泉、怡宝、百岁山、康师傅、娃哈哈。其中,怡宝的份额由2018年的9.9%降至2021年的8.6%。

反观常年居榜首的农夫山泉,其市占率由2018年10.6%增至2021年11.4%,保持在10%之上,且整体呈上升趋势。

同时,农夫山泉的业绩也一直保持平稳增长态势,其净利润也比华润怡宝高出不少。

据农夫山泉披露业绩数据,2017年至2020年,其营收分别为174.91亿元、204.75亿元、240.21亿元、228.77亿元,净利润分别为33.80亿元、36.06亿元、49.49亿元、52.77亿元。

由此可见,即便华润怡宝作为“瓶装水第二股”登陆港交所,与行业第一距离差距仍然颇大,对于其发展进程也将持续关注。

评论