文 | 中国微酒 张强

编辑 | 吴弩

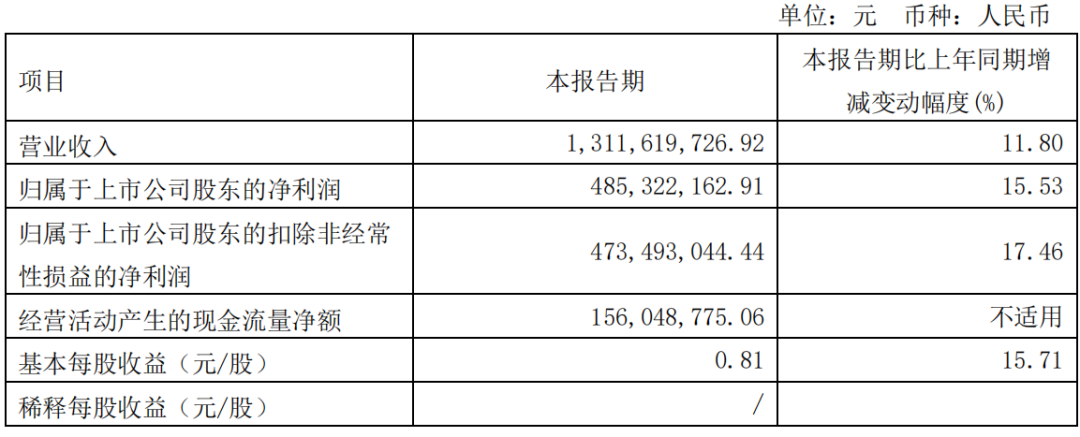

今日(4月27日),口子窖发布了2022年一季度业绩报,业绩报显示,2022年一季度口子窖实现营业收入13.12亿元,利润4.85亿元。

作为大众酒最具代表性的板块,徽酒的发展备受行业关注。在古井贡领先优势越发明显的情况下,亚军之争分外激烈。

口子窖2022年一季度报的发布,也标志着徽酒的格局发生了变化。迎驾贡酒在时隔6年后,重新坐上徽酒第二把交椅。

此篇,微酒记者试图通过口子窖与迎驾贡之间的竞争,检讨得失,以资借鉴。

01、6年河东,6年河西,徽酒的两强相争

在徽酒格局变化的过程中,口子窖与迎驾贡的发展值得挖掘。把观察周期拉长到10年,我们能够看到大众酒成长、跌落、再成长的曲折画面。

而口子窖与迎驾贡之间的竞争,可谓是“六年河东,六年河西”。

在2011-2016年6年间,迎驾贡一直领先于口子窖。2017年—2022年6年间口子窖反超迎驾贡并持续至今。

这次迎驾贡酒的反超,可谓是全面的反超。微酒从营收、利润、预收款、增幅、市值、股价、销量、产能、省外市场、经销商数量等维度进行了比较。

首先从营收、利润、增长率、预收款四个关键数据来看;

口子窖一季度营收13.12亿,同比增长11.8%,利润4.85亿元,同比增长15.53%,合同负债(预收款)为3.77亿。

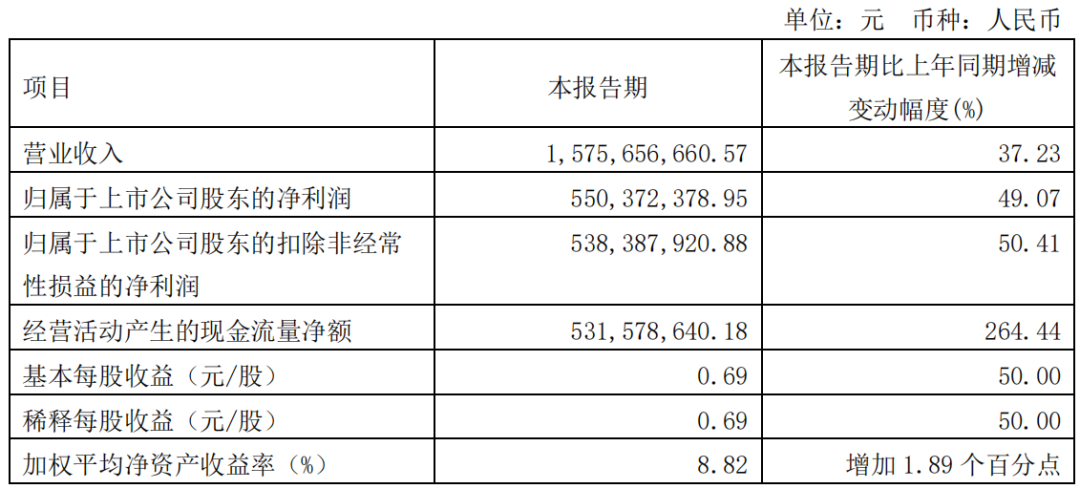

迎驾贡酒一季度营收15.7亿,同比增长37.23%,净利润5.5亿,同比增长44.96%,合同负债(预收款)为4.68亿。

可以看出,迎驾贡酒在营收上反超口子窖2.58亿,就连口子窖引以为傲的利润端,也被迎驾贡酒反超了0.65亿。

在增长速度上,去年刚上新品的口子窖也被迎驾贡酒反超,迎驾贡酒可谓是高增长。

预收款一般为企业的资金蓄水池,迎驾贡酒的预收款比口子窖多0.91亿。

第二,从市值上来看,在A股市场,今天迎驾贡酒的市值为458亿,口子窖的市值为314亿,迎驾贡酒直接反超口子窖144亿。

不仅如此,在股价上迎驾贡酒也反超口子窖,截止今日,迎驾贡酒收盘是57.19元/股,口子窖是52.4元/股。

第三从销量与产量上来看,2021年,口子窖的销量是34482.01千升,迎驾贡销量是47825.8千升,迎驾贡在销量上反超口子窖13343.79千升。

在产量上,2021年,口子窖的实际产量34935.77千升,迎驾贡的实际产量为51093.74千升,在产量上,迎驾贡反超口子窖16157.97千升。

第四从省外市场来看,2021年,迎驾贡酒在省外实现销售收入15.71亿元,口子窖在省外实现营收8.89亿元。

可以算出,在省外市场方面,迎驾贡酒反超口子窖6.82亿元。

第五,在经销商数量上,2021年,迎驾贡酒省内经销商643个,省外经销商数是632个;口子窖省内经销商468个,省外经销商数是297个,迎驾贡酒反超口子窖经销商数位335个。

有意思的是,自2013年以来,迎驾贡酒的业绩一直在30亿元左右徘徊,当大多数人认为迎驾贡酒会被古井贡和口子窖挤压时,迎驾贡反而隐隐有了高速增长的态势。

02、口子窖到底怎么了?

1997年,淮北市、濉溪县两家口子酒厂结束了长达8年的“商标之争”,合并成立安徽口子集团公司。

1999年初,定价68元的口子窖5年推出。当时,安徽白酒主流价位在40元左右。这是口子窖针对中高端市场的第一次提前占位。

凭借品质、年份酒定位以及酒店盘中盘的营销理念,口子窖5年在安徽乃至全国市场占有了一席之地,并一举改变了当时中高端白酒的竞争格局。

2006年,口子窖推出10年型、20年型产品,领先徽酒其他品牌定位高端政商消费用酒。

2008年,在100元以上价位即将成为安徽市场主流时,定价168元/瓶的口子窖6 年应运而生。这是口子窖产品战略的第二次提前占位,为其后来的二次高增长奠定了基础。

从时间轴上来看,口子窖在20年内经历了三次爆发期。

第一次是在2003年左右,口子窖5年在60元商务价格带爆发,以5.8亿元的销售额成为徽酒领头羊;

第二次在2008年左右,安徽主流价格带提升到80元左右,提价至88元的口子窖5年再次迎来爆发;

第三次是在2015年左右,安徽主流价格带发展到100元左右,口子窖6年爆发。

所以,口子窖能够在20年中持续占据徽酒主导地位的根本原因就在于:对大众主流价格带的提前占位和布局。

然而,口子窖却在后来的发展中一次次的丢掉了这个优势。

2018年,安徽市场大众价格带迎来第四次换挡,200元价格带逐步取代100元价格带,谁能抢先占领,谁就能再上一个台阶。

口子窖在这个价格带拥有10年型产品,该产品也一直在商务团购中占据领先优势。按理来说,换挡对口子窖是有利的,然而,口子窖却没有转变思路,积极下沉流通渠道,抢占200元价格带的消费换挡红利。

这是口子窖第一个有争议的地方。

口子窖第二个有争议的是大商制。“成也大商制,败也大商制”,任何一种商业模式都不能一劳永逸。

对于厂家来说,大商的好处是利润高、顺价、投入少,不利的因素则是渠道掌控力弱。大商制与小商制的本质区别在于谁掌控渠道,大商制是经销商掌控渠道,小商制是厂家掌控渠道。

大众酒的消费特性是随处可见,随处可买,因此,在大众酒市场的操作中,只要去做渠道深耕,大商制与小商制其实是没有差别的。不论厂家还是经销商,只要有人去做市场,去精耕细作,就能做好。

而当市场遇到产品结构换挡时,在新产品培育时间长,短期销量小的前提下,大商制与小商制就会产生较大的差别。厂家掌控渠道的小商制会坚持新品的培育与市场工作推进,而由经销商掌控渠道的大商制则会以成熟产品为主,顺带做新品。其结果就是厂家掌控终端的小商制将超过经销商掌控终端的大商制。

于是,以经销商为主导的口子窖输给了以厂家为主导的古井贡,几番交战下,古井贡在合肥、亳州、安庆、六安、阜阳、淮南、滁州几大市场全面占优。

2018年以后,安徽市场的白酒消费再次迎来换挡期:200元逐渐成为大众主流价位,400元则成为商务主流价位,600元以上开始形成新的价格带。对于省级酒企来说,这个价格带正是集中发力的要冲。

对于徽酒企业来说,200元是生存线,400元是竞争线,600元以上则是发展线。从现实层面来讲,生存线和竞争线口子窖占了一部分,而在发展线上,口子窖却还没有产品布局。

2019年,口子窖推出初夏珍储、仲秋珍储两款产品,加码200元、300元价位,而这两款产品和之前的御尊、小池窖一样,未能在这两个价位形成优势。

事实证明,经过三年的发展,这两款产品并未解决被古8和古16拉开差距的尴尬局面。

反观安徽市场其他白酒企业,2017年,古井贡酒在600元以上价格带布局了古20、迎驾贡酒有洞20、金种子有醉三秋1507、文王贡有甲子、临水有足年洞藏16……而口子窖,直到2021年才推出了518新品,布局500元价格带。

03、超级竞争的迎驾贡

那么,迎驾贡酒这些年又做了些什么呢?

同样的,让我们来梳理一番迎驾贡酒的发展历程。

2003年,佛子岭酒厂完成改制,组建为安徽迎驾集团。改制后的迎驾贡酒,推出了迎驾贡酒金星、银星,终端零售价定为88元/瓶、68元/瓶。

安徽当时的主流价格带在50元左右,在这一价格带,高炉家的普家是绝对的强者。此时,迎驾贡酒的策略就是找到最大价格带,采取跟随与深耕的策略。

随后几年,迎驾银星在全省快速增长,规模逐渐到达30亿元以上。

2011年,迎驾的主导产品线开始老化。而此时,安徽白酒市场发生变化,古井以徽酒老名酒的身份复兴,和口子窖瓜分了80元、100元以上价位,占据了消费升级的高地。

为了应对这一趋势,迎驾随后推出了价位升级的生态年份系列。然而,2012年的市场深度调整打乱了这一进程,迎驾也没有坚持,反过头再次聚焦金星与银星,错失了两大价格带的换挡机会。相信如果不是因为省外市场低端产品百年迎驾的支撑,其财报会更加难看。

成也银星,败也银星——这大概是迎驾发展路上的真实写照:凭借68元/瓶的银星,迎驾成功的抓住了安徽的大众主流价格带,从地方性酒企一跃成为省内强者;但是,当安徽大众主流价格带上升到80元和100元左右时,银星这具引擎也随之熄火,并拖着迎驾一头栽了下去。

彼时,安徽的消费升级已经到了100元以上,金星与银星再怎么努力也无力回天。迎驾的业绩随即在2014年、2015年跌落到30亿元以内。

2016年,迎驾贡酒经过深刻反思,认为再做100元价格带已经没有太大意义,翻盘的机会在于抓住下一个价格带。

此时,安徽下一个大众价格带的机会是200元,同时,200元价格带在消费者心中还没有像100元价格带那样形成定式。大家都在一条起跑线,谁先去做,谁就有机会胜出。

于是,迎驾贡酒在2016年实施了“越级反攻”,即跳过当时100元左右的主流价格带,直接做200元及以上价格带。

横跨中高端、次高端两大价格带的迎驾贡酒生态洞藏系列横空出世。

在生态洞藏系列上,迎驾贡酒几乎集中了全部资源:成立专门的销售公司,在市场上实行“六推进”工程,即推进产品策略、推进渠道策略、推进价格管控、推进品牌建设、推进团队协作、推进组织建设。

而战果,来得比预想中更早。自2016年上市以来,迎驾贡酒生态洞藏系列实现了连续五年的高速增长。2020年,生态洞藏销售突破10亿元大关;2021年,生态洞藏突破20亿元大关,“六安+合肥”双样板市场基本成型;同时,淮南、阜阳、淮北、宿州、池州、铜陵等市场也迎来了高速增长。

通过,迎驾与口子窖的发展,在微酒看来,区域酒企在发展过程中应该注意三个问题:

一是,企业的战略有没有跟上市场的变化,区域酒企的增长核心是价格带升级战略,因此,要做到顺应消费趋势,提前价格带布局。

比如,口子窖就错失了200元、300元价格带的先发优势,被古井贡领先,被迎驾赶超。

同时,口子窖在500-600元价格带行动比较缓慢,以至于在竞争对手,在此价格带获得一定规模后,才推出产品来,追赶难度加大。

二是,企业的商业模式要跟得上市场与行业的变化,人们常说任何一种商业模式都不是一劳永逸的,如果现有的商业模式阻碍了企业的发展,企业就需要变革。

比如2019年洋河的商业模式变革,让洋河成功的转型。口子窖现在经销商模式制约口子窖的规模扩张,然而,到现在口子窖未能突破现有模式的限制。

三是,企业要重视产品在消费者心目中的价格占位,不要认为一个品牌可以通吃所有的价格带。

消费者买产品是先看价格在选产品,一个价位,只会在2-3个品牌中选择,比如在50元左右,会选择金种子和宣酒;80元左右会选择口子窖5年和古井献礼;在110元左右,会选择口子窖5年和古5。

可以看出,以上这些产品,这些价格带,在消费者已经形成了产品价格定式,其他品牌很难改变。

但是新价格带的出现,则是完全不一样,消费者还没有形成价格定式,所以谁先坚持培育,谁就有占位的优势。

比如,200元以上的价格带,至少有2个品牌的市场空间,目前古井贡拿下了一个,还剩下一张入场券,这就是为什么迎驾贡酒会死磕200元以上产品的另一个原因。

口子与迎驾都是徽酒的核心企业,在两者发展的过程中,都表现出了极强的韧性,迎驾凭借多年扎实的市场工作赢得了徽酒第二,但口子在安徽市场,仍然具有深厚的品牌积淀、优秀的产品以及品质口碑。市场竞争不是一蹴而就,也不可能一局定终局。

评论