在PMI总体收缩的时候,不同行业之间的分化明显。受基建支撑的建筑业,其PMI仍然在50%以上,受疫情影响相对较大的服务业,其PMI进一步下探到40%;制造业的收缩程度则小于服务业,其PMI下降2.1个百分点至47.4%。

从全行业来看,部分细分行业仍处于扩张区间,保障基本民生的农副食品加工、食品及酒饮料精制茶,以及非金属矿物制品、铁路船舶航空航天设备等行业PMI均高于临界点;电信广播电视及卫星传输服务、互联网软件及信息技术服务的商务活动指数继续位于扩张区间。

从服务业来看,自2012年公布以来,服务业PMI仅有4个月低于50%的荣枯线,分别为2020年2月(30.1%)、2021年8月(45.2%),其他两个月即为今年的3月(46.7%)和4月(40%)。4月份,在调查的21个行业中有19个位于收缩区间,其中航空运输、住宿、餐饮、生态保护及公共设施管理等接触性聚集性行业商务活动指数仍处于低位收缩区间;批发、邮政、金融等行业降至收缩区间,业务总量由升转降。

考虑到去电影院观影与外出消费关系紧密,我们也可以通过电影票房和观影人次的变化从侧面观察服务业受到的影响。4月份全国电影票房总体上在继续下降。为了更清楚地看到变化趋势,界面商学院计算了每月平均单日票房后发现,4月票房同比降幅进一步下降到79.3%;观影人次变化相近,环比3月份减少37.5%、同比下降78.8%。

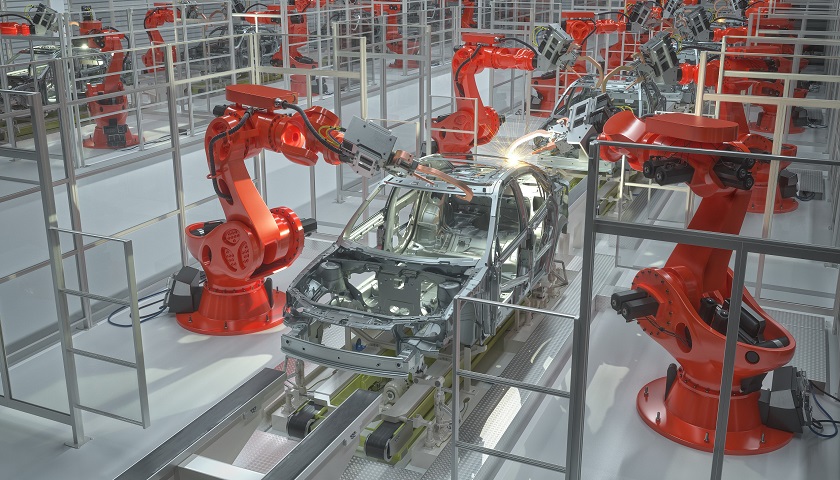

制造业生产活动和市场需求均在明显减弱,被动补库存加剧,但相比服务业还是表现出了一定韧性。制造业PMI生产指数连续第二个月收缩,4月录得44.4%,较3月份下降5.1个百分点;制造业新订单指数也是连续第二个月收缩,4月份下降了6.2个百分点至42.6%。

时隔9年,制造业产成品库存指数再次突破荣枯线处于扩张区间,4月份上升1.4个百分点,录得50.3%。4月29日发布的3月份制造业产成品存货再创新高,当月同比增速也创下历史新高,较3月份上升1.2个百分点至18.4%。

从规模来看,4月份大中小型制造业企业PMI均处于收缩区间。大型企业自2020年3月以来,首次跌破荣枯线,4月份录得48.1%,较3月份下降了3.2个百分点;中型企业连续第二个月处于收缩区间,4月份录得47.5%;小型企业已经连续12个月处于荣枯线下,4月份进一步降至45.6%。

4月27日-29日发布的制造业经济效益指标还显示,一季度制造业产能利用率75.9%,较上年末下降了1.9个百分点,较上年一季度下降了1.7个百分点;前3个月,制造业利润总额同比下降了2.1%,亏损企业单位数同比增长率23.65%。

建筑业PMI有所回落,但仍在扩张区间。4月份建筑业PMI录得52.7%,建筑业的相对稳定也可以从4月份水泥熟料产能利用率总体高于3月份得到佐证。

这主要受益于基础设施投资建设。尽管固定资产投资增速出现下降,但基础设施建设投资逆势上升,前3个月累计同比增速升至10.48%(含电力,不含电力升至8.5%)。

考虑到中央财经委和政治局最新会议已经部署要全面加强基础设施建设,再加上政治局对房地产行业的最新表态,“支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求,优化商品房预售资金监管”,此前,已经有超过100个城市政府推出了稳房地产的政策,包括但不限于取消限购、降低首付比例和房贷利率等政策。可以预计,建筑业后续还将获得支撑。

不过需要警惕的是,建筑业新订单指数在时隔6个月后降到了荣枯线下,4月份下降了5.9个百分点至45.3%。

虽然PMI供货商配送时间指数下降(逆指数,下降意味着配送时间延长),但物流已经自4月初持续恢复。无论是制造业还是非制造业,供货商配送时间指数均有明显下降,特别是制造业,4月份仅录得37.2%,较上个月下降了9.3个百分点,非制造业则下降了2.4个百分点至42.8%。

在中央敦促下,各地防疫措施有所调整,物流运输正在持续恢复。

截至4月28日,已经从4月初的低点恢复至3月末的水平。具体来看,整车货运流量指数从4月6日的70.54升至4月28日的91.97,公共物流园吞吐量指数从4月5日的62.94升至4月28日的88.42、主要快递企业分拨中心吞吐量指数从4月5日的59.62升至4月28日的81.33。这些指数以2019年日均值为基准(100)。

不过,各地货运物流情况差异显著,在有记录的30个内地省市自治区中,海南、甘肃、贵州、内蒙古四地的整车货运流量指数均在4月份持续超过100,4月28日,依次录得157.79、144.47、127.01、114.19,当日该指数恢复至100以上的还有宁夏、浙江、陕西、山东、重庆、河南、四川,分别录得105.29、104.91、103.42、102.74、101.97、101.57、101.05。

还需要关注的是,出口需求继续走弱。制造业和非制造业PMI新出口订单指数收缩态势加剧,4月份分别录得41.6%、42.7%,分别较3月份减少了5.6个、3.1个百分点。大中小型企业制造业PMI新出口订单指数降幅也比较大,特别是中型企业,4月份较3月份下降了8.8个百分点至37%,大型企业则下降了3.8个百分点至45.2%、小型企业下降了5.4个百分点至34%。

价格的不对称上涨仍在压缩企业利润空间。无论是制造业还是非制造业,都面临这一问题。

对于建筑业,4月份投入品价格指数和销售价格分别录得60.3%、53.2%,虽然较3月份都有小幅回落,但二者之间的差值也有微幅扩张,这一差值连续第三个月扩大。

对于制造业,价格压力更大。4月份制造业出厂价格录得54.4%,主要原材料购进价格指数录得64.2%,前者的扩张程度弱于后者,二者差距连续第四个月扩大。今年前3个月,制造业在工业企业利润总额中的占比大幅下降至75.36%,与上年末相比下降了9.16个百分点,与上年同期相比则下降了8.82个百分点。

对于服务业,投入品价格指数继续处于扩张区间,而销售价格指数则在4月份降至收缩区间,这意味着原本已经困难的服务业,利润空间还被进一步压缩。

三大行业PMI就业指数全线收缩。制造业PMI和服务业PMI的就业指数继续处于收缩区间,4月份分别录得47.2%、45.8%,分别较3月份下降1.4、0.8个百分点;建筑业PMI就业指数从上个月的扩张转向收缩,且下降幅度较大,从3月份的50.1%降至43.1%。

总结来看,首先,目前服务业特别是接触性聚集性服务业连续处于低位收缩区间,值得政策面给予特别关注。其次,虽然制造业相对来说具有一定韧性,但有两点值得警惕,一是大型企业PMI也进入收缩区间,说明本轮疫情对制造业的影响是全方位的;二是制造业被动补库存加剧,而且利润空间持续受到原材料价格上涨的挤压。再次,虽然建筑业仍在扩张区间,但由于疫情防控的影响,建筑业新订单指数和就业指数已从扩张转向收缩。最后,由于各地防疫措施的差异,物流配送恢复程度不一,仍需在“统一大市场”的顶层设计下解决主要原材料和关键零部件供应困难、产成品销售不畅、库存积压等问题。

评论