文|锌刻度 陈邓新

编辑|高智

正所谓,同行是冤家。

昔日,比亚迪凭借磷酸铁锂成为国内第一、仅次于松下的全球第二大动力电池公司,之后宁德时代崛起,借助三元锂上演了弯道超车,直到磷酸铁锂技术突破,比亚迪才再度起势,与宁德时代试比高。

此背景下,双方的布局一贯是针尖对麦芒。

然而,杉杉股份日前公告,拟通过全资子公司宁波杉杉新能源与四位战略投资人问鼎投资(宁德时代全资控股)、比亚迪、宁德新能源、昆仑资本,对公司控股子公司上海杉杉锂电进行增资,增资金额合计为30.5亿元。

这意味着,冤家路窄。

杉杉股份为何引来比亚迪、宁德时代共同“垂青”?在负极材料赛道上,杉杉股份的竞争力到底几何?偏光片,能否撑起杉杉股份翘首以盼的“第二曲线”?

分润利益,锁定货源

复盘来看,比亚迪与宁德时代的交集不多,对垒才是常态。

譬如,布局锂矿资源,比亚迪瞄准的是智利,拿下高达8万吨配额的开采合同,而宁德时代挺进澳大利亚、中国四川等地。

再譬如,卡位磷矿资源,比亚迪接触了云天化,而宁德时代选择牵手湖北宜化,双双与“磷三杰”有了善缘。

因而,外界不禁对杉杉股份分外瞩目。

据最新的财报数据显示,截至2021年12月31日,杉杉股份为全球出货量第二大的锂电池负极材料供应商,产能为12万吨,亦是全球出货量第一大人造石墨负极材料制造商,产能为4.2万吨,此外还涉足正极材料、电解液。

锂电池四大关键主材,杉杉股份就占据其三。

据爱企查的数据显示,杉杉股份增资之前持有上海杉杉锂电材料科技有限公司89.99%的股权,增资之后变更为87.08%。

增资之前的股权架构

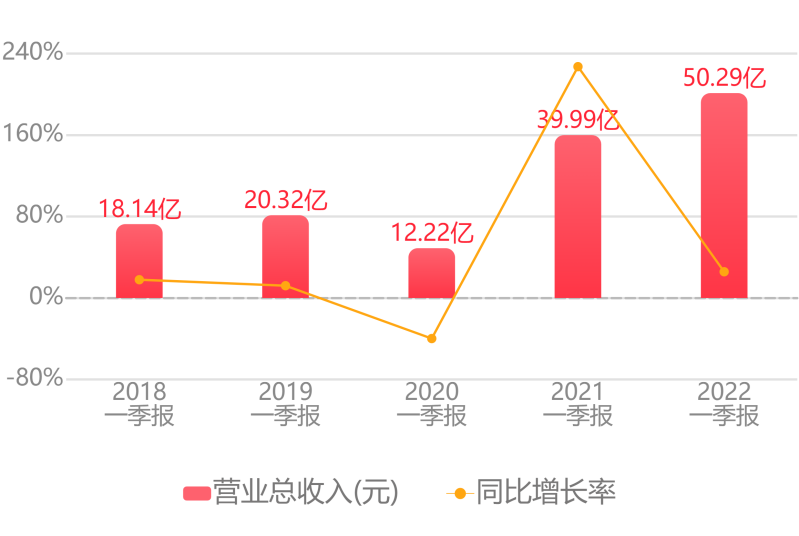

此外,杉杉股份2021年的营业收入为207亿元,同比增长151.9%;净利润为33.4亿元,同比增长2320%;2022年第一季度营业收入为50.29亿元,同比增长25.76%;净利润为8.07亿元,同比增长166.93%。

由此可见,杉杉股份为锂电池产业链上举足轻重的企业,且盈利颇丰。

那么,比亚迪与宁德时代摒弃前嫌、踏入同一条“河流”的答案呼之欲出:一方面,希望构建利益共同体,一定程度上减轻原材料成本上涨的压力;另外一方面,深化彼此关系获得稳定的供应保障,毕竟当下大大小小的动力电池厂商正在不断扩张产能,上游原材料成为了紧俏资源。

以宁德时代为例,2022年第一季度净利润为14.93亿元,同比下降23.62%,之所以如此与上游原材料价格暴涨有关。

隆众资讯锂电产业链经理罗晓莉在接受媒体采访时表示:“在当前行业背景下,只有充分掌握供应链,才能比较好地生存下去,这也是宁德时代、比亚迪等有实力的头部企业努力将自己的业务触角向供应链上下游延伸的原因。”

换而言之,谁掌控的资源点越多,谁的生存空间就越大,行业话语权就越高,才能在未来的长跑竞赛中笑到最后。

中企奋起,日企败退

杉杉股份的锂电池布局,最值得津津乐道的当属负极材料。

杉杉股份成立于1992年,以经营服装起家,主打男士衬衫与西装,“杉杉牌西服,不要太潇洒”的广告语曾广为流传。

受益于服装的黄金时代,杉杉股份驶向了快车道,与雅戈尔、报喜鸟等本土品牌一起成为一个时代的记忆。

尽管风靡一时,但服装赚的是辛苦钱,求变成为行业的关键词。

雅戈尔盯上了房地产,而杉杉股份瞄向了锂电池负极材料,双双开启了多元化之路,复盘来看杉杉股份选择的赛道更有挑战性。

须知,早期,锂电池负极材料赛道由日本把持,全球市场占有率超过90%,低价从中国买入天然石墨再高价卖出,中国锂电池企业除了任人宰割别无他法。

直到2000年之后,中国本土企业崛起,拉开了反超日本的序幕,升降之间折射的是一部锂电池负极材料产业链的变迁史。

成立于2000年的贝特瑞,在天然石墨上做出了文章,率先脱颖而出,非但打破了日企的垄断,更是以低成本俘获三星电子、LG化学的青睐。

此消彼长之下,贝特瑞取代日企,逐步成为全球最大的锂电池负极材料霸主。

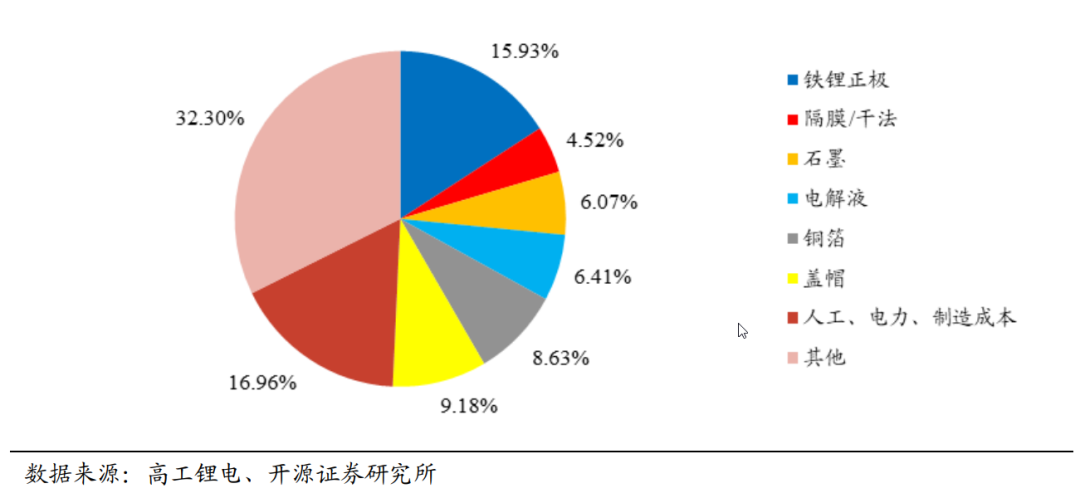

负极材料的成本占比不低

不过,上演弯道超车的并非贝特瑞一家,2003年下场的杉杉股份也是其中一员,在人造石墨负极材料这个细分赛道上闯出了名堂。

一名业内人士告诉锌刻度:“人造石墨的膨胀性更小、与电解液的相容性更好,适用于软包电池,正逢智能手机起势,对软包电池的需求爆发,杉杉股份也站上了‘风口’。”

于是,杉杉股份的声量可与贝特瑞比肩。

然而,好景不长,杉杉股份也碰到了难缠的对手江西紫宸,后者成立于2012年,走的是高端人造石墨负极材料路线,与前者针锋相对,一度产量反超了杉杉股份。

这意味着,杉杉股份一边与贝特瑞争夺锂电池负极材料老大的位置,另外一边与江西紫宸争夺“人造石墨负极材料”的宝座。

更为重要的是,“杉杉股份们”不断扩大边界,涉足复合石墨、硅基材料、钛基材料等新的细分赛道,呈现你追我赶的竞争格局。

据ICC鑫椤资讯发布的《2021年锂电负极材料市场年度报告及展望》显示,2021年中国负极材料产量为81.59万吨,同比增长76%,全球的市场占有率从85%提升至92%;贝特瑞、杉杉股份与江西紫宸为行业的TOP 3,而日立化成跌出TOP 10。

想当年,日立化成可是全球锂电负极材料的“带头大哥”,市场份额高达35%,令人唏嘘不已。

押注偏光片,谋求“第二曲线”

尝到甜头之后,杉杉股份在多元化的道路上越走越远,涉足金融投资、光伏、储能、充电桩、偏光片等领域,体态越来越臃肿,结局却是既不增收也不增利。

2020年,杉杉股份的营业收入为82.16亿元,同比下降5.35%;净利润为1.38亿元,同比下降48.85%。

多元化受阻,肉眼可见。

一名私募人士告诉锌刻度:“多元化的初衷是为了走出内卷、寻找新大陆,这中间需要一点运气,但更多的是延伸企业的核心竞争力,从而掌握跨界的主导权,否则就是为了多元化而多元化,走上了无序扩张之路。”

痛定思痛,杉杉股份剥离亏损业务,决心聚焦锂电池与偏光片。

据公开资料显示,2021年1月杉杉股份收购LG化学旗下的中国大陆LCD偏光片业务,一跃成为全球第一大偏光片供应商,也成为杉杉股份第一大业务线。

由此可见,杉杉股份对偏光片抱以厚望。

聚焦主业后业绩好转 聚焦主业后业绩好转

需要注意的是,偏光片虽然是一个国产替代的好赛道,但当下已成为红海市场,恒美光电、盛波光电、三利谱等国内玩家纷纷加码,竞争势态不容乐观,这也是LG化学放弃该业务的重要因素。

另外,偏光片存在严重的“卡脖子”状况。

中国电子材料行业协会常务副秘书长鲁瑾在接受媒体采访时表示:“我国新型显示产业快速发展的同时,保障全产业链完整仍面临诸多挑战,如偏光片的关键原材料PVA膜、TAC膜、保护膜/离型膜仍未实现国产化。”

换而言之,杉杉股份的偏光片业务依然受制于日韩企业。

更为重要的是,无偏光片技术崛起,在AMOLED折叠屏上大行其道,如若未来无偏光片的应用场景拓展,将严重威胁偏光片的基本面。

总而言之,比亚迪与宁德时代不约而同选择绑定杉杉股份,是一个双赢的局面,杉杉股份能否借此再上一层楼,压老对手贝特瑞一头,仍要继续观察。

唯一可以确定的是,杉杉股份面临的挑战并未减少。

评论