文|财经故事荟

2022年开春,零售行业鲜见好消息。

传统赛道上,家乐福深圳梅林店宣告2022年5月6日停止营业,此前的3月31日,经营了18年的北京中关村家乐福关门歇业——作为亚洲规模最大的门店,它曾是家乐福津津乐道的一面旗帜。

家乐福开年连关五店,2021年全年,这一数字是20家;沃尔玛在去年也关闭了35家卖场。

新玩家也未见起色——前置仓上市公司不但没能走出亏损,现金流也出现问题,而新零售标杆盒马,也因为关闭4家门店,而招来争议。

在疫情和行业变革的双重影响下,盈利,成了新老零售企业面前的一道坎。

不过也有好消息——它隐藏在三江发布的年报中。5家授权三江购物经营的宁波盒马门店,从2021年12月到2022年3月,连续4个月实现盈利。

总结起来,这场阶段性战役的胜利,似乎也出没什么奇招:降本增效、数字化升级、增强商品力。

三江年报,背后传递的是模式捷报:以前常说模式跑通,现在是“跑盈”。

二线城市能告捷,对于消费能力更高、用户基数更大、复购率更高的一线城市而言,应该离V字的手势更近。

如此看,盒马离全国盈利,还有多远?

这关乎行业士气。

从“自负盈亏”到“二线捷报”

2022年年初关于盒马的新闻,足以震动行业,两件大事:1、阿里推行“经营责任制”,盒马等BU需要自立门户,自负盈亏。2、盒马敲定的2022年发展目标,其中明确提到,要“勒紧裤腰带”,从“单店盈利提升为全面盈利”。

这次,宁波盒马的年报释放着牵一发而动全身的信号。

资料显示,这5家宁波盒马门店,由盒马与三江合作经营,品牌、商品、运营,业态与盒马其他区域并无不同,因此可以窥一区而见全貌。

其实,早在2019年,阿里巴巴投资者日上就曾透露,截至该年9月底,营运超12个月的自营盒马鲜生门店(均位于上海),经调整EBITDA成功录得盈利。

去年12月,盒马新开四城均已实现首月盈利。加上宁波盒马,三次秀出的成绩单,分别对应三种状况——一线城市老店,二线城市新店,二线城市老店。这与叮咚买菜、每日优鲜的盈利区域大不相同。

此前,每日优鲜和叮咚买菜阶段性盈利的区域,其一都是位于其总部大本营——叮咚在上海,每日优鲜在北京。总部市场认同度高,订单密度大,公司倾注的资源最多,因此,盈利来说相对容易。

其二,两者盈利区域都在一线城市——北京或上海,这里消费力强,客单价高,订单密集,进而降低履约成本率,扭亏为盈,难度较低。比如,根据测算,叮咚买菜的全国平均客单价为54.14元,比上海的这一数据66元少了12元。

相比之下,二线城市宁波的用户消费能力,要低于一线城市,客单价也较低,而且,宁波既非盒马总部大本营,也非其最早运营的市场——比上海首店晚开一年,从各个维度来看,要在宁波实现持续盈利,其实难度更高。

从这个维度来看,盒马作为典型的消费升级业态,如果能在消费力较弱的二线城市,解出了盈利难题,那么在其他一二线城市盈利,也顺理成章。

留住年轻人,才有未来

看新零售未来能否跨越盈利这道坎,关键要看它是否年轻。

“年轻”不在于企业经营了几年,而是它是否能取得年轻人的信任和青睐。

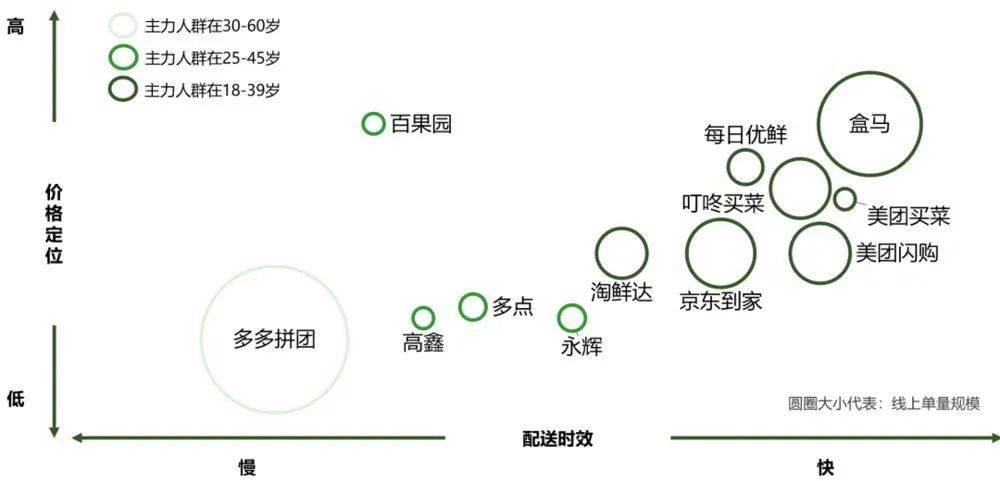

先从用户结构来看,盒马用户主要为25岁-45岁区间的城市白领。这一群体的消费力较强,消费欲望高,人均客单价较高,在消费结构中,除了青菜水果,还愿意下单更多高客单价商品,整体客均客单价更高。

因此,即便在保持高性价比的定价机制下,也能通过高客单价以及单均高毛利,覆盖履约成本,走向常态盈利。

此外,盒马在商品力和供应链上的长板,让其具备了二元身份——“零售商”、“品牌商”合一,也支撑了其经营效率的持续改善。

目前来看,传统商超、社区团购,主要身份还是“渠道商”,这一模式的优势在于相对轻便,无需介入到商品定位、研发、生产中,但短板在于商品同质化高,容易落入价格战红海。

而盒马强势的自有品牌,既可通过差异性和个性化,换取高粘性的专一客户,也能以此保留高毛利空间。

有新意,才有吸引力

纵观头部的全球零售巨头,无论是沃尔玛还是Costco,自有品牌都是其核心竞争力。

如今,沃尔玛中国的自有品牌整体SKU数已近4000款。自有品牌推高了沃尔玛的毛利率,常年维持25%左右,相比之下,大多数超市的毛利率仅有10%-15%左右。而Costco开发的自有品牌Kirkland,对其GMV的贡献占比已经高达四分之一。

对比两位美国前辈,盒马X会员店步子迈得更大更快,其自有品牌占比超过40%,远超山姆会员店的16.89%与Costco的28.17%。

以正当风口的预制菜为例,2021年,盒马预制菜销售额同比增70%。高增长,依赖于盒马一揽子的研发创新能力。

盒马预制菜,80%-90%的产品都是自主研发。在研发速度上,盒马是以周为计算单位迭代。时令商品对于全年销售额的贡献占比一半左右。

当然,盒马预制菜同样要算成本账,其做法是把成本拆分到元素级,以用户需求为研发原点,同时也基于供应链能力,不偏离高性价比的标尺。

从这个维度来看,盒马未来走向全面盈利,是赖于商品力、供应链,超越了“杀敌1000,自损800”的“价格战”,升维到了价值战。而锚定消费升级的新零售,其决胜局必然在“价值战”的新主场上。

过去几十年,老牌商超其实享受长期的低租金,先发优势凸显,而盒马等新玩家作为后来者,手里拿到的牌并不好。

随着20年长租约陆续到期,更多的好位置闲置出来,整个竞争态势也趋于公平利好,这也助攻新零售玩家走向盈利新常态。

评论