文|零态LT 张尧

编辑|胡展嘉

5月5日,宁德时代竞价低开10.83%,成交13.6亿元。4月29日,几经拖延后,宁德时代终于发布了2022年一季度财报。一季度财报依然没有扭转其业务困局。

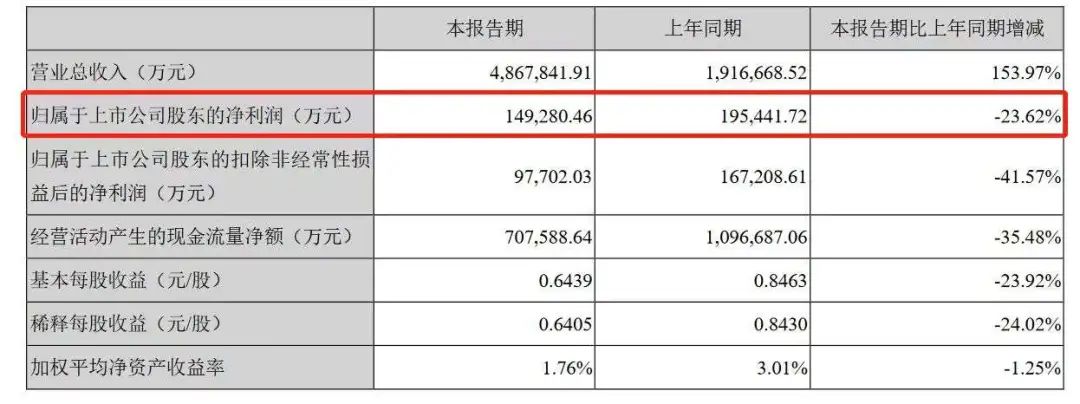

财报数据显示,本季度宁德时代营收486.78亿元,同比增长153.97%;归属于上市公司股东的净利润14.93亿元,同比下跌23.62%。

图:宁德时代财报截图

财报发布后,宁德时代股价略有涨幅,但是将时间线拉长来看,宁德时代依然没有告别近半年来“跌跌不休”的主旋律。截止到2022年4月29日收盘,宁德时代股价报409.35元/股,较半年前687元/股高点,下跌了40.41%,近乎腰斩。

尽管宁德时代在资本市场“渡劫”和全球经济持续下行有一定联系,但其自身的业务困局,或许是投资者信心不足的主因。

01 毛利率下跌与成本困局

财报显示,2021年,宁德时代来自动力电池业务的营收为914.91亿元,同比增长132.06%,占总营收的70.19%。可以明显看出,动力电池依然是宁德时代的业务根基。过去几年,以动力电池为根基,新能源汽车市场爆发、市占率排名靠前两大有利因素,一直是宁德时代“新能源故事”的驱动器。

中国汽车工业协会的数据显示,2021年,中国新能源车销量为352.1万辆,同比增长157.5%。无独有偶,欧洲汽车制造商协会的数据也显示,2021年,新能源乘用车注册量为226.3 万辆,同比增长65.7%。无论中国市场,还是海外市场, 新能源汽车都已是大势所趋。

在大趋势下,由于具备先发优势,宁德时代靠拥有新能源汽车最核心的电池产业,其行业地位也无出其右。根据市场调研机构SNE Research的数据显示,2017~2021年,宁德时代动力电池的装配量连续五年全球第一。2021年,宁德时代动力电池的装配量在全球市场的市占率就达到32.6%。

但由于宁德时代毕竟是一家商业公司,在“故事”之外,资本市场更关注的,还是财务数据优劣与否。但从事实看来,近两年,宁德时代财务数据并未满足资本市场的期待。

虽然其动力电池业务的出货量和营收节节攀升,但毛利率却步步下探。财报数据显示,2015年宁德时代动力电池的毛利率高达41%,但到了2021年,这个数字仅为22%。六年时间,毛利率近乎腰斩。

这背后是其高居不下的成本问题。到了2022年,宁德时代的成本压力依然没有改善。财报数据显示,2022年Q1,宁德时代营业成本为416.28亿元,同比增长198.66%,增速超营收增速。对此,宁德时代也澄清其中缘由,“营业成本随销售增长相应增加,且部分上游材料价格快速上涨造成成本增加。”

过去一年时间,动力电池原材料始终保持高位增长态势。央视财经发布的数据显示,2021年,电池级碳酸锂价格涨幅超过400%。财报显示,2021年宁德时代上游原材料的营业成本达到了778.7亿元,同比增长202.5%。

由于位居产业链上游,宁德时代当然可以把额外的成本传递给下游厂商,以保证自身利润率。然而行业现实却不允许宁德时代如此做。

02 品牌方纷纷“倒宁”

虽然单纯从市占率看,宁德时代在动力电池领域已经“称王”,但事实是,动力电池市场远没有进入寡头时代。

SNE Research发布的数据显示,预计到2023年,全球电动汽车对动力电池的需求量将达406GWh(电功单位),而动力电池供应仅为335GWh,缺口约为18%。2021年成都车展期间,蜂巢能源董事长兼CEO杨红新曾表示:“目前新能源汽车行业的电池缺口达30%~50%,预计一直到2025年,电池产能都是紧张的”。

这种产能缺口给动力电池行业带来的影响,导致众多二线品牌试图扩大产能、控制价格,将宁德时代从第一宝座上拉下来。

2022年1月,集微网援引调研机构采访小鹏汽车的消息称:“宁德时代价格涨幅太大,为应对成本上涨带来的压力,未来会逐渐将宁德时代动力电池替换为中航锂电的电池,亿纬锂能的铁锂电池也会继续使用,主要匹配低配车型。”

事实上,这不是小鹏汽车首次被传“背离”宁德时代。

图:宁德时代官微

2021年年末,36氪也发布消息称,小鹏已决定逐步削减宁德时代动力电池的采购量,并引入新的主力电池供应商中航锂电。对此,小鹏汽车财务副总裁Dennis表示,“引入成本更低的电池后,预计可以将小鹏汽车的毛利提升1%~2%。”

小鹏不是孤例,在新能源汽车行业,为了控制成本,保证品牌具备强势的定价权,“倒宁”几乎成了大部分头部新能源车企的共识。以2022年2月完成融资的欣旺达电动汽车电池有限公司为例,其总融资逾24亿元,背后的投资方不仅包括上汽、广汽等传统汽车厂商,还包括蔚来、小鹏、理想等一众新势力。

一方面,动力市场存在巨大的供货缺口;另一方面,新能源车企也倾向于扶持新的动力电池供应商。

这两个趋势合力,带来的一大影响,就是动力电池供应商之间相互博弈,使得整个行业弥漫着“低毛利”的氛围。财报数据显示,2021年上半年,亿纬锂能锂电池业务毛利率为22.95%,环比下跌3.18%;国轩高科动力锂电池业务毛利率为19.27%,环比下跌5.45%。

保持低毛利虽然在短线上可能会影响财务表现,却令二线动力电池厂商收获了不俗的市场数据。官方资料显示,2021年,国轩高科、中航锂电的装机量均同比增长100%以上。或许是因为对自身的业务充满信心,2022年3月,中航锂电还进一步谋求赴港上市。

由于是上市公司,很难通过“战略性亏损”保持价格优势,因此,在二线动力电池厂商的围剿下,宁德时代变得异常被动。

03 宁德时代还有“新故事”吗?

尽管2021年,宁德时代锂电池材料、储能业务的营收分别增长250.74%以及601.01%,但是这两个业务相加仅占总营收的10.67%,对比动力电池业务,差距明显。

为了给资本市场以信心,近两年,宁德时代可谓动作频频,针对上文提到的动力电池毛利率降低以及二线动力电池厂商围剿,就分别拿出不同的策略。

首先,考虑到以锂为代表的动力电池原材料成本在短期内难以下探,宁德时代试图探索成本更低的电池材料。比如,2017年7月,宁德时代推出了第一代钠离子电池。据宁德时代官方介绍,钠离子电池电芯单体能量密度为160Wh/kg,预计下一代能量密度将突破200Wh/kg。

英国钠离子电池公司FARADION公布的数据显示,规模化量产后,钠离子电池的成本比锂离子电池低30%左右。

不过由于钠离子是一条新的赛道,宁德时代依然需要和竞争对手同台竞技。2021年年末,三峡能源发布公告称,拟在阜阳建1GWh的钠离子电池规模化产线。据了解,三峡能源钠离子电池规模化产线的技术提供方包括中科海钠,而中科海钠的创始团队来自于中科院物理研究所,拥有中科院物理研究所的钠离子电池技术。

2022年3月,在投资者互动平台上,三峡能源表示:“全球首条钠离子电池规模化量产线正在有序建设中,预计将于2022年正式投产。”

作为对比,宁德时代的钠离子电池仍处于捕风捉影的PPT阶段。

图:宁德时代官微

由于在新能源汽车产业链上游面临残酷的竞争以及被分流的危险,宁德时代也反其道而行之,将触手伸向了下游。2021年5月和11月,宁德时代分别入股了新势力车企爱驰汽车、哪吒汽车,后又联合长安和华为打造了全新的品牌阿维塔。

从行业趋势来看,宁德时代亲自下场造车确实眼光独到。

东方证券数据显示,目前电动车的初始购车成本中,动力电池达到了40%。虽然目前宁德时代在智能汽车产业链处于“咽喉位置”,但随着智能汽车行业的发展,智能汽车的软件溢价或将井喷。如果能将智能汽车产业链的上游以及终端的软件生态方面衔接,构建一个完整的商业闭环,那么未来宁德时代在商业上会具备更大的想象力。

但有一点不容忽视,由于智能汽车市场已经发展数年,宁德时代面临的并不是有待开发的蓝海,而是搏命厮杀的红海。

据第一财经统计的数据显示,2021年,“蔚小理”营收虽然大涨,但亏损合计仍超91亿元。2021年12月19日,接受外界采访时,蔚来CEO李斌就坦言:“造车需要储备的资金门槛,几年前我说是200亿元,现在没有400亿元可能干不了。”

尽管由于具备一定的上游产业链优势,但是宁德时代依旧在布局服务、市场、充换电桩等领域的投入。比如,2022年1月,宁德时代就入局换电市场,推出了换电服务品牌EVOGO“乐行换电”以及一系列配套解决方案。

虽然换电理想很丰满,但由于 “地产项目”,换电站的运营需要投入巨大的成本。比如,蔚来单个换电站建设成本约为200万元,按此前蔚来规划的“2021年底500座换电站”目标计算,2021年,蔚来在换电站上就需要投入超10亿元。

虽然宁德时代不差钱,但一方面需要扩大产能,以应对其他动力电池厂的分流,另一方面,又需要精细化运营to C新能源汽车市场,这对于一直专注于to B市场的宁德时代来说,本身就是巨大的挑战。未来宁德时代能否穿越下行周期,目前来看仍是未知数。

评论