文|公司研究室 曲奇

疫情以来,原本默默无闻的预制菜,由于C端需求爆发突然站上了风口。预制菜的火热,也让一些公司纷纷给自己贴上这个标签,比如水产品粗加工公司鲜美来,就打着“水产品预制菜”第一股准备在创业板上市。

然而,以B端为主的鲜美来,并没有赶上预制菜C端需求爆发的红利,2021年公司净利润不升反降,且上市前临时更换券商保荐机构,也为IPO蒙上了一层阴影。

01 疫情打开了预制菜C端的想象空间

这两年的疫情,让原本默默无闻的预制菜行业火了起来。

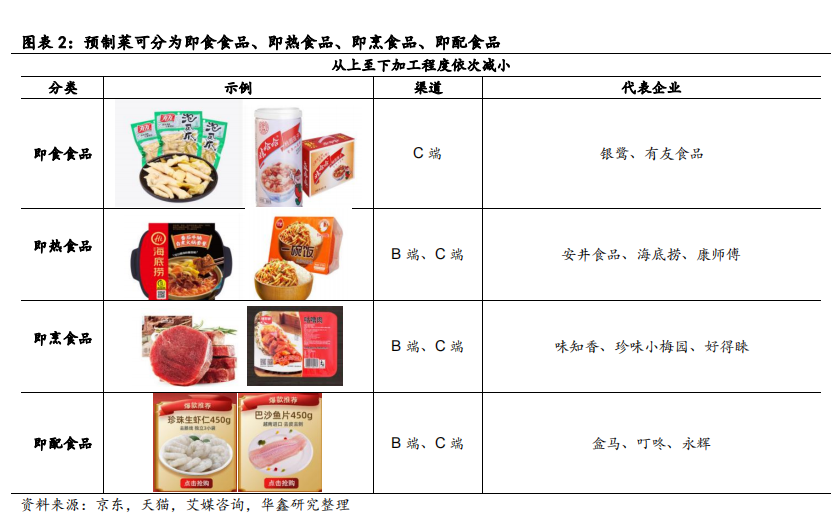

预制菜这个名词或许有些陌生,但提到八宝粥、泡椒凤爪、午餐肉罐头等食品,这些就是大众熟悉的预制菜品类了。

预制菜,起源于20世纪60年代的美国,90年代传入中国,2000年前后,好得睐、绿进食品、新雅食品、味知香等深加工半成品菜企业相继成立,2010年前后,国内预制菜行业B端进入放量期。

近两年,疫情让预制菜走进大众视野,并受到资本追捧,不管是盒马鲜生、永辉、锅圈食汇等生鲜超市,以及海底捞、西贝等传统餐饮玩家,都在向预制菜进军。

2021年,“预制菜第一股”味知香和“餐饮供应链第一股”千味央厨先后在A股上市。预制菜爆红的主要原因不是B端的需求更大了,而是“懒宅经济”下,C端消费者的崛起。

根据艾媒咨询数据,截至2021年8月,预制菜C端用户购买目的,71.9%的用户是为了节省时间,其次是美味、不喜欢做饭、健康等。

天猫数据显示,2021年预制菜销量同增16倍。2022年春节,多家传统预制菜企业推出预制菜年夜饭套餐,C端迎来爆发期。天猫2022年十大新年货中,预制菜排名第一,销量同增16倍;盒马2022年预制年菜销售同增345%;叮咚买菜春节期间高端预制菜销量同增超3倍。

预制菜为年轻人提供了到店堂食和居家做菜之外的另外一个选择,但由于预制菜是深加工食品,附加值高于原料类产品,价格相对偏高,一般在20-40元。

以安井食品的酸菜鱼片为例,一盒250g的酸菜鱼片在京东上的售价为29.9元,与堂食一份单人餐几乎无异,甚至还可能略贵一些。

艾媒咨询调研结果显示,预制菜单次消费21-30元的用户占比最高,达36.5%,其次是11-20元和31-40元,占比均在20%以上。

2015年到2020年,我国预制菜行业规模从650亿增至2527亿。目前,预制菜面向B端和面向C端的比例约为8:2。C端规模相比B端小得多,成长空间也就相对大。

不过,预制菜行业的问题在于,疫情刺激的C端消费,在疫情过后能否持续,如果消费者没有养成购买预制菜回家简单烹饪的习惯,这个故事要如何讲下去。

02 水产品粗加工公司强包装成预制菜?

预制菜行业火热,有些IPO公司也给自己贴上了“预制菜”的标签,比如鲜美来。

鲜美来主要收入来源为即烹和即配产品,主要包括虾滑、生鱼片、虾仁,不是像罐头、自嗨锅这类即食、即热的产品。

2019年到2021年,鲜美来收入分别为9.11亿、8.50亿、9.15亿。其中,虾滑、虾仁和生鱼片三大类占比分别为91.13%、91.51%和90.47%。

2020年疫情以来,预制菜C端需求上涨,但鲜美来的业绩并没有明显提升。因为鲜美来的产品并不满足预制菜C端用户的需求,毕竟虾滑、生鱼片等产品还需要烹饪、调味等步骤,而且与在生鲜超市买来的虾滑没有太大的区别。

这导致鲜美来的主要客户不在C端,而是B端的餐饮店和商超客户,包括沃尔玛、永辉、大润发等商超,三全、思念等食品加工企业,以及呷哺呷哺等连锁餐饮。

国联水产董事长李忠曾表示,在消费升级趋势下,预制菜是水产食品行业中的优质赛道。李忠认为:“如果你把鱼作为原料去交易,它就是食材,是农产品。如果你把它做成预制菜,它就是一道菜品。预制菜是有技术含量的,它有价值溢价,它既有毛利也有想象空间。”

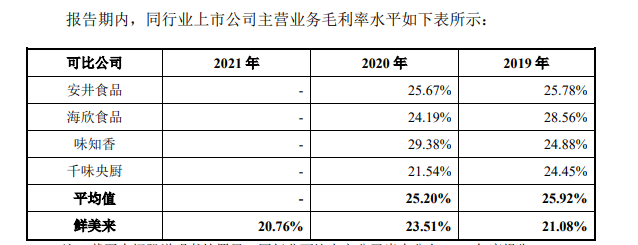

2019年和2021年,鲜美来毛利率分别为21.08%、23.51%、20.76%。和同行相比,鲜美来的毛利率略显偏低。

以安井食品和海欣食品为例,安井食品的主要产品为鱼糜制品、肉制品和米面制品,比如鱼丸、手抓饼、烧卖等,海欣食品的主要产品为速冻鱼肉、速冻肉等制品。鲜美来的产品均为生制,而安井食品和海欣食品在生产过程中一般会进行水煮、蒸制、油炸等熟制环节,加工程度比鲜美来更深,导致鲜美来毛利率与安井、海欣略低一些。

2019年到2021年,鲜美来净利润分别为0.90亿、0.90亿、0.81亿,净利润不升反降。2021年利润下滑的主要原因在于,鲜美来的下游商超行业受到生鲜电商、社区团购等新零售的冲击,导致销往商超的产品数量大幅下降,商超渠道整体收入同比减少0.62亿,毛利减少0.17亿。

与之相比,2019年到2021年,安井食品收入从52.67亿增长至92.72亿,净利润从3.73亿增长至6.82亿。无论是收入还是净利润,更偏向C端的安井食品,明显比偏向B端的鲜美来享受到了更多的预制菜红利。

鲜美来尽可能地把自己包装成一家预制菜公司,但无论是业绩还是消费者印象,鲜美来都更像一家水产品粗加工公司。

03 前五大供应商变更频繁

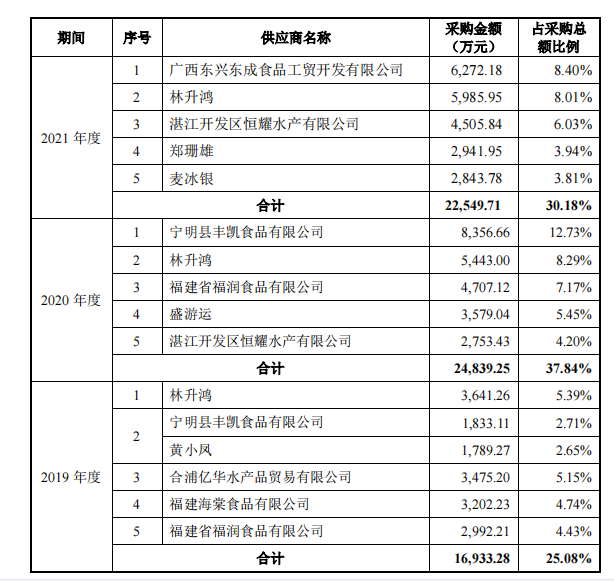

作为一家水产品公司,鲜美来原材料采购中最主要的原料是冰鲜虾和冻鲜虾仁,各年占比均在60%以上。按理说,鲜美来的几大供应商应该是比较稳定的,但实际上,鲜美来的供应商却十分分散,且引起了监管的注意。

报告期内,鲜美来五大供应商主要有三大异常点:

第一,变动剧烈。除林升鸿一人外,再无一家供应商可以完整贯穿三年的报告期,几乎每年前五大供应商都会出现一批新面孔。

第二,2019年的前五大供应商中,宁明县丰凯食品有限公司、合浦亿华水产品贸易有限公司分别于2018年7月和9月成立,刚刚成立几个月就开始向鲜美来大额供货。其中,宁明丰凯在2020年、2021年晋升为鲜美来第一大供应商,合蒲亿华只出现一次。据天眼查,目前宁明丰凯的社保参保人数仅为3人。

第三,2019年到2021年间,鲜美来的前五大供应商中先后出现过5位个体户,与个体户间的交易是否合规也存在疑问。监管就要求,鲜美来列示各类原材料采购金额中向个体户和法人实体采购的金额及占比,向个人采购是否均取得发票并完整入账。鲜美来与个体户之间是否存在利益输送,这也是监管关注的重点。

2020年7月,中金公司在广西证监局办理其对鲜美来的辅导备案登记。不过,2021年7月,鲜美来将辅导券商由中金变更为光大证券。对此,鲜美来对外称,“这是经过多方面的考量,最终根据公司战略考虑作出的决定。”

业内人士分析,拟IPO公司更换保荐商虽然并不多见,但也属于一种出现概率不高的不正常现象。

鲜美来作为一家准备上市的公司,财务规范性是起码的底线,即便把自己包装成预制菜行业的公司,财务不能让人信服,恐怕也难以走得长远。

评论