文|港股解码 毛婷

编辑|lele

在五一假期期间,比亚迪(002594.SZ,01211.HK)公布了非常理想的2022年4月汽车销售数据。

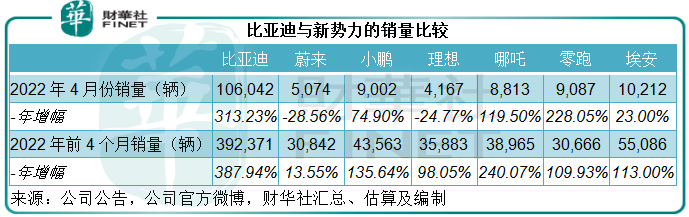

不论是单月销量还是前四个月累计销量,均完胜港美股上市的小鹏(09868.HK,XPEV.US)、蔚来(09866.HK,NIO.US)和理想(02015.HK, LI.US),而且也超越新新势力哪吒汽车和零跑汽车,以及广汽旗下的新能源品牌广汽埃安。

2022年销售表现跑赢新势力

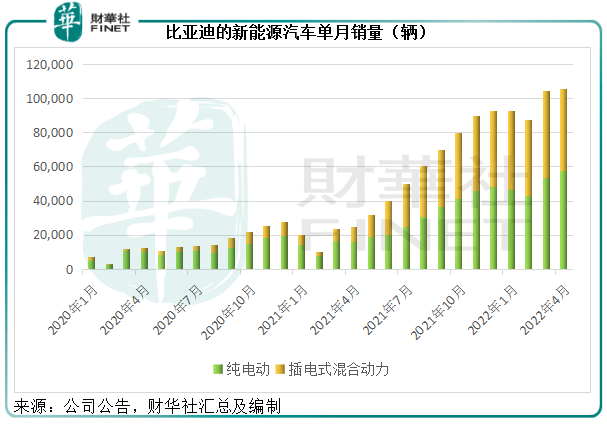

自2022年起全面变绿的比亚迪没有了燃油车的牵绊,似乎跑得更快。

2022年4月,其单月销量同比增长313.23%,至10.6万辆,其中纯电动乘用车销量同比增长256.23%,至5.74万辆。汉EV系列同比增长77.9%,达1.34万辆;

秦PLUS EV则按年大增401.4%,至2.35万辆;元家族同比增659.5%,达1.52万辆。

4月份的混动销量更按年大增438.92%,至4.81万辆:

宋DM系列同比增1299.5%,达2.51万辆。

单月整体增幅313.23%,远胜蔚来的-28.56%,小鹏的74.90%,理想的-24.77%,哪吒汽车的119.50%,零跑的228.05%,以及广汽埃安的23%。

2022年前四个月,比亚迪的新能源汽车总销量同比增长387.94%,至39.24万辆:其中纯电动乘用车累计销量同比增266.69%,至20.06万辆;混动乘用车销量按年大增699.91%,至18.96万辆。

相比之下,蔚来、小鹏、理想、哪吒汽车、零跑汽车以及广汽埃安的累计销量增幅分别只有13.55%,135.64%,98.05%,240.07%,109.93%和113%。

见下表,不论是体量还是增幅,比亚迪均远超新势力。

从新势力的分化可以看出,之前超前的蔚来已持续落后于小鹏,主要因为供应链中断以及其工厂所在地区或受局部疫情影响而停工。该公司表示,2022年4月29日,ET5第一批全工艺生产线试制车在合肥蔚来产业园的新厂房下线,预计2022年9月开始交付ET5。

随着新车交付和疫情后复工,蔚来表示有信心恢复。

但由以上的数据不难看出,不仅“蔚小理”的排名之争呈白热化,新新势力也形成了掎角之势。哪吒和零跑的4月份数据已经轻松跑赢蔚来一个“车位”;而且哪吒的2022年前四个月的累计数据远超蔚来,直逼小鹏,而零跑与蔚来之间的差距也在不断缩小。

更为重要的是,摆脱了燃油车的桎梏,轻装上路的比亚迪加速显得更轻松,销售表现远胜新势力和新新势力。

供应链短缺不仅仅指的是芯片短缺,还包括电池上下游整条产业链的完整性,这涉及到矿产资源、矿加工能力以及供应链的可得性,能否支撑起当前新能源车企的需求。全球疫情反复制约了这条产业链一些关键性细分领域的投资和运营,也是造成当前新能源车“等开工”的窘境。

特斯拉增加国内产能,不仅仅是在整车供应方面的竞争优势增强,也意味着其在资源集约化优势的增强,在争夺上游资源上更具议价力,这将对新能源汽车产业链的其他参与者形成资源的抢夺和竞争。

比亚迪尚且有自己的电池产业链和半导体业务提供支持,新势力在资源禀赋、产能方面或难以形成规模化效益,最终可能制约其发展的前景及估值基础。

传统汽车品牌的新能源风暴

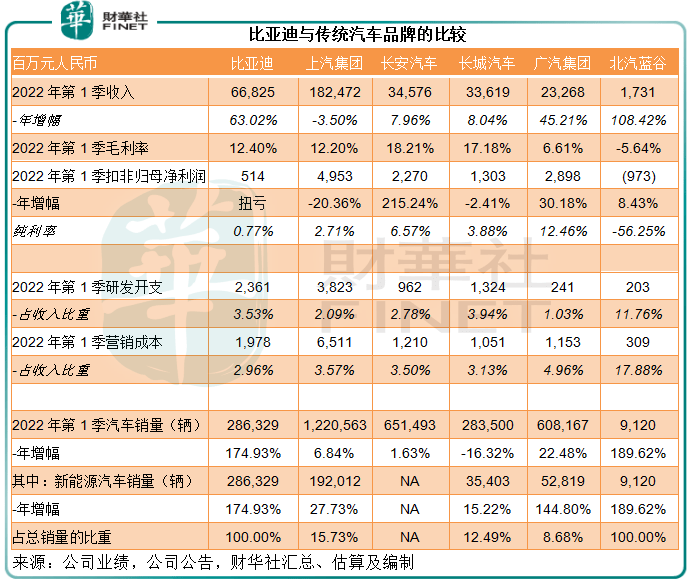

有意思的是,新势力面对的不仅仅是新新势力和下定决心“绿码”通行的比亚迪,还有传统汽车品牌,它们发展起新能源汽车上来也毫不逊色。

长安汽车(000625.SZ),在不久之前公布了超乎寻常的2022年第1季业绩后,股价几乎涨停。除了因为业绩增长强劲之外,其转型的决心或也让市场看高一线。

该公司在年报中表示,到2025年,长安汽车总销量计划达到400万辆,其中长安自主品牌300万辆,含新能源销量105万辆,占35%。

而从该公司2021年披露的数据估算,其新能源汽车销量占期内自主品牌销量的比重或只有6.45%,这意味着在未来三年,长安汽车在新能源汽车方面的拓展会加快。

此外,其他传统汽车品牌的转型也迫在眉睫,而且进展神速。

主要从事皮卡、SUV的长城汽车(601633.SH,02333.HK),拓展新能源轿车业务毫不含糊。2022年第1季,长城汽车的合计汽车销量为28.35万辆,同比下降16.32%,笔者猜测经济周期变更对商用车影响或是主因。

然而,其新能源汽车的销量却延续强劲势头,季度销量同比增长15.22%,至3.54万辆,占其汽车总销量的比重由上年同期的9.07%上升至12.49%。

广汽集团(601238.SH,02238.HK)方面,除了广汽埃安之外,广汽传祺、丰田、合创汽车等新能源发展也进行得有声有色。

见上表,广汽埃安2022年前四个月累计销量同比增长113%,达到5.51万辆,远超“蔚小理”和哪吒、零跑等。

2022年第1季,广汽集团的汽车总销量同比增长22.48%,至60.82万辆,其中新能源汽车销量按年增长144.80%,至5.28万辆,占总销量的比重由上年同期的4.35%,上升至8.68%。

该公司的目标是在2025年实现自主品牌新能源车销量占比50%,2030年实现新能源车占比50%,并且在开展包含氢能动力在内的替代燃料车型开发,可见现在才初露头角,已完胜,未来的发展将会更猛。

老大哥上汽集团(600104.SH)的新能源汽车业务也领跑国内新能源车市场。这个中国产销规模最大的汽车集团,凭借多样化的产品线抢占先机,上汽通用五菱GSEV小微型电动车销量在细分市场持续排名全球第一,上海大众ID系列电动车销量亦持续攀升,让其牢牢地捉住了新能源车增量发展的机遇。

2022年第1季,上汽集团的汽车销量合计122万辆,同比增长6.84%,其中新能源车销量为19.20万辆,同比增长27.73%,相当于“蔚小理”、哪吒汽车、零跑汽车和广汽埃安期内销量的总和,占总销量的比重由上年同期的13.16%上升至15.73%。

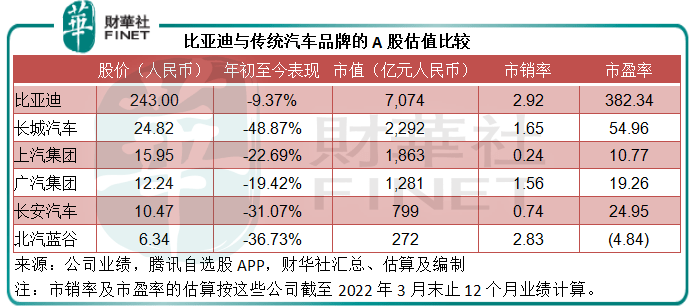

见下表,传统品牌汽车正在大力发展新能源车,但比亚迪仍是新能源汽车领域当仁不让的销量第一,估计这也是A股市场给予其较高估值的原因。

过去的估值逻辑是否还适用?

对比传统汽车品牌的新能源汽车销量数据与新势力们的汽车销量数据,可以发现,传统汽车品牌的新能源汽车销售表现增速对比新势力毫不逊色,而体量也远胜。

那么问题来了:过去,市场给予新势力高估值,是对新势力增长迅猛的预期,现在既然新势力的增长都不如发展毫不逊色而且供应链和产能更为成熟的传统车企,这些新势力的高估值能否还获得支持。

尽管港股市场的估值已经偏低,但这个市场对于“新势力”仍是异常偏爱。

从下表可见,蔚来、理想和小鹏的汽车销量仅相当于广汽集团2022年第1季新能源车销量的48.79%、60.05%和65.43%,增速也远未及后者,市值却是其3.32倍、2.61倍和2.42倍。

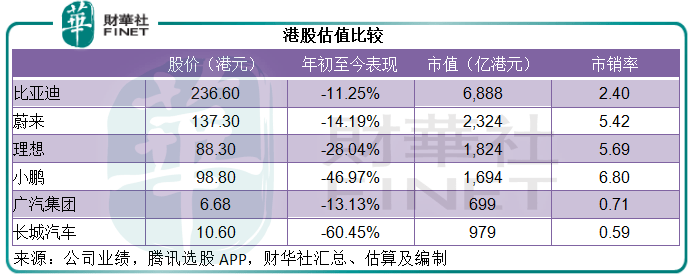

从估值来看,比亚迪的销售业绩不论是从体量来看,还是从增速来看,都远超新势力,而其市销率却仅相当于蔚来的44.28%,理想的42.18%和小鹏的35.29%。

在传统汽车品牌新能源车的发展挤压下,新势力未必能保持原来的竞争优势。如果以新能源汽车的发展潜力来评估新势力的价值,其发展潜力的收缩或不及预期,将对其估值施加压力。

同一逻辑,如果新势力当前的估值是合理的,那么比亚迪仅2.40倍的市销率是否意味着价值被不合理地低估?

所以笔者认为,在两相权衡之下,一旦新势力的发展让市场失望,其估值的向下调整力度将比传统品牌更猛烈,而考虑到传统品牌的发力和新进入市场者的努力,这一事件发生的几率相当大。

相反,长期被看淡的传统品牌若表现稍微高于预期,获向上修正的幅度或更大,因为向下的风险相对较小,相信市场对此自有判断。

评论