文|未来迹 子木

尖子生“考砸了”

4月30日,丸美股份一口气在上海证券交易所官方网站上发了27份公告,内容涉及内控、股票回购、审计报告、环境社会与公司治理(ESG)等多个方面,其中最引人关注的还是2021年年报及2022年一季度财报。

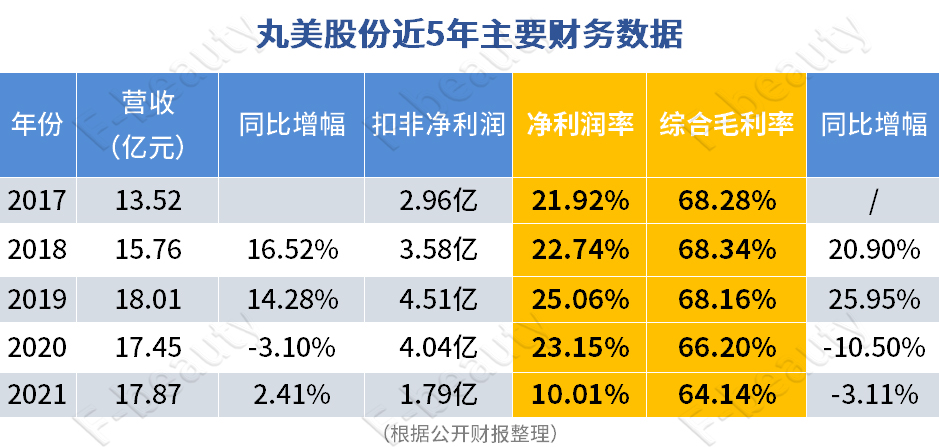

两份财报显示,2021年丸美公司共实现营收17.87亿元,同比增长2.41%。但扣除非经常性损益后净利润陡降55.7%。2022年一季度财报显示,营收同比下滑5.31%,扣除非经常性损益后净利润同比下滑40.2%。

在净利润率方面,丸美股份一直可以说是化妆品行业的“学霸”,在业界绝大多数同类公司净利润率只有10%左右的时候,丸美一骑绝尘。其在抗衰老这一细分市场逐渐树立起来的品牌溢价能力,让公司的净利润率常年保持在20%以上。这一优异成绩,在2021年被打破了。财报显示,扣非后的净利润率从以往平均20%以上,下降到了10.01%。

与此同时,丸美股份的综合毛利率并没有大幅度下降,这说明品牌的溢价能力和公司的整体盈利能力并没有本质上的变动。

究竟是什么原因导致了这种结果呢?

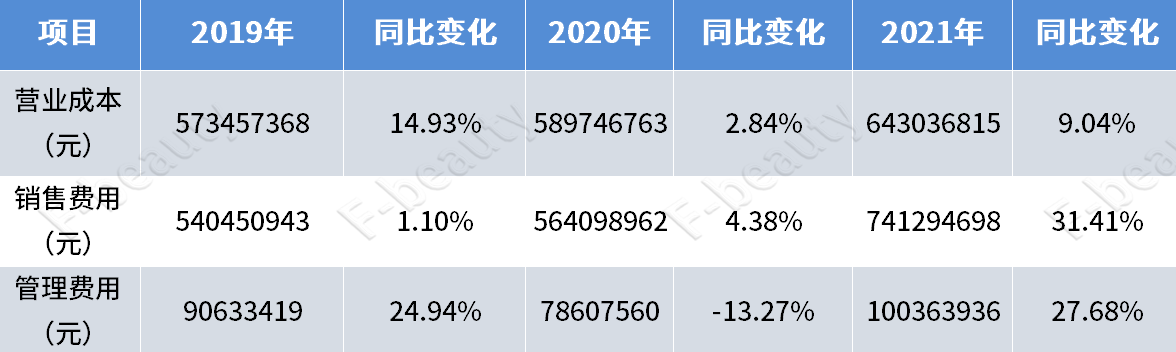

从财务指标看,导致丸美“破功”的核心指标是销售费用和管理费用的增加。同比2020年,销售费用增加了31.41%,管理费用增加了27.68%。

财报显示,2021年管理费用的增加主要是因为职能部门增加导致员工薪酬支出增加;而销售费用的增加则主要来自广告投放的增加,广告支出比去年同期增加了1.21亿元。

也就是说,丸美遭遇了投入增加,但产出不增加的尴尬局面。

穿越新周期,国产品牌集体“渡劫”

这一幕似曾相识!

2018年和2019年,御泥坊和珀莱雅面对的几乎是同一个局面。事实上,这也是中国品牌最近几年普遍面临的周期性变化导致的直接结果。

这种周期性变化主要体现在:

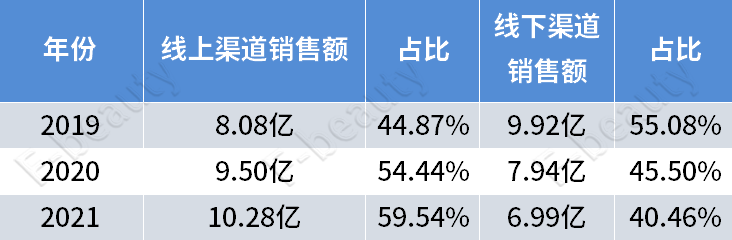

第一、渠道变迁。从2018年开始,线上渠道开始逐步成为化妆品的主要销售渠道,几大上市公司的线上份额均超过了50%,并持续扩大。这导致对线上拓展不利的品牌,业绩增长持续面临压力。

第二、产品升级。随着互联网的崛起和人均消费水平的提升,消费者在各种科普下,普遍对产品的成分认知和功效认知增强,功能性护肤品成为必卷赛道。丸美在2021年的财报中也认识到,产品开发的根本逻辑发生了变化。这让各大公司的产品都面临从内到外升级的必要,研发升级成为必须。

第三,运营方式转变。社交媒体的迅速崛起以及传统电视节目的没落,导致品牌营销投放方式发生巨大变化。集中投放现象级电视节目,就能覆盖大量消费人群的时代一去不复返。精细化投放,品效合一死扣ROI的时代来临。这促使所有的企业必须进行数字化转型升级,进行精细化运营。

这三大转变,如果应对不及时,就必然出现投入增加,但是效率下降,增收不增产的局面。

珀莱雅、水羊股份等国产品牌在过去都曾面临这样的局面。例如,2018年和2019年,水羊股份的净利润一度跌到1.12%,公司全年24.12亿元营收,只有2700万元净利润。但在经历了一系列调整之后,各项指标翻红。

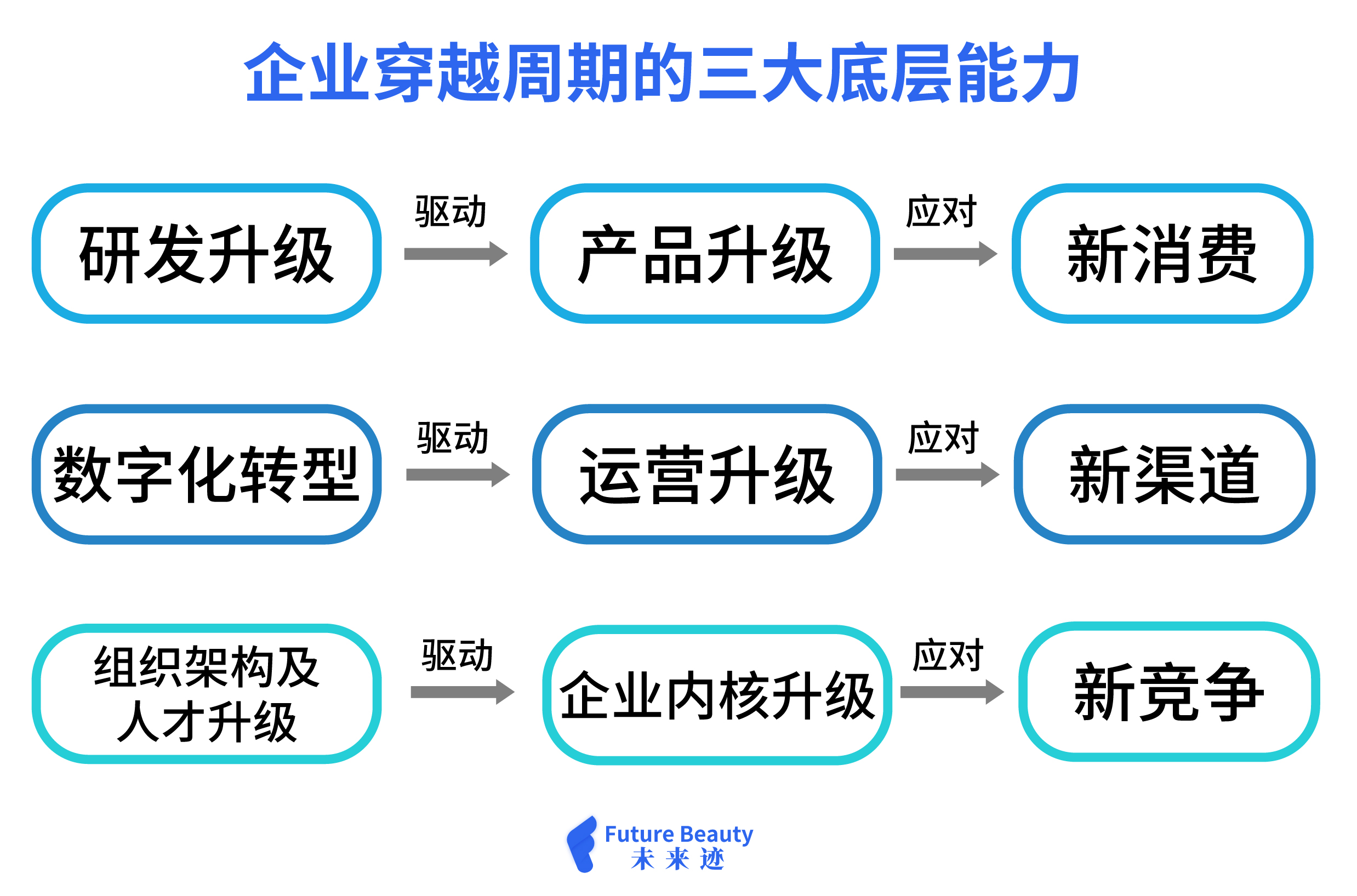

从珀莱雅和御泥坊走过的历程分析,其穿越周期的核心可以归结为“三大底层逻辑的升级”。

第一,研发升级驱动产品升级。

珀莱雅大概是从2018年开始进行产品升级,在开发了一系列爆品之后,终于通过泡泡面膜和双抗精华突围,从而重塑了珀莱雅整个品牌的产品体系。御泥坊大致也经历了同样的过程。当然,和科研升级同步的,还有产能的升级。工厂必须具备柔性化生产能力,才能满足互联网渠道带来的黄金单品销量大爆发。

第二,数字化转型驱动运营升级。

投放和营销的快节奏迭代,导致所有的营销动作都需要有真实数据反馈才能快速迭代,这要求企业必须具备强有力的数字化中台,才能将各方面信息汇总分析,供一线运营人员决策,从而才能跟上竞争节奏。

第三,组织架构和人才升级驱动企业内核升级。

互联网时代,快节奏的营销和传统企业金字塔式的管理结构,很难互相匹配。这导致企业在转型升级中,面临的第一个核心问题就是组织架构的扁平化。只有扁平化,才能提升企业内部的信息交流效率,从而提升管理效率。以珀莱雅为例,其电商业务的突破,率先进行的就是电商团队的重组。

那么从这三个方面分析,丸美如今做得怎么样呢?

比拼底层逻辑,丸美拿着什么牌?

从历年财报公布的数据分析,丸美的产品线其实一直很先进,以眼部产品为切入口,占领消费心智,然后体系化拓展水乳膏霜和面膜各品类,整体呈“雁阵”扩张。

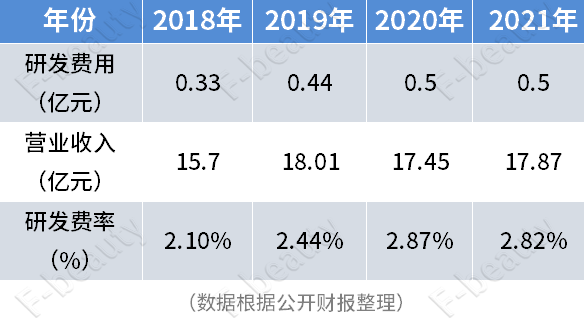

而其所有的产品背后,又以“水解弹性蛋白”这一核心成分作为支撑,科技力凸显。从2007年丸美第一代弹力蛋白眼精华问世,至今已经进行了5次升级。数据显示,丸美股份在研发上的投入一直比较稳定,研发费率保持在2%到3%之间,随着营业收入的增长,投入金额持续增加。

从行业整体对研发的投入来看,在目前的竞争环境下,年投入持续超过5000万元似乎是一个出结果的临界值。

财报显示,丸美最近两年在研发上的直接投入均超过5000万元。这也让其开始拿到更多的研发成果。在其最新的《环境、社会与公司治理报告》中显示 ,2021年丸美新申请专利104项,新增授权专利34项,新增自研原料3款,新增发表论文9篇,完成产品配方298项,完成功效测试343项,新增开发评价测试方法55项。

而更大的突破在于,继“水解弹性蛋白”之后,在胶原蛋白的科研领域终于有了重要突破。

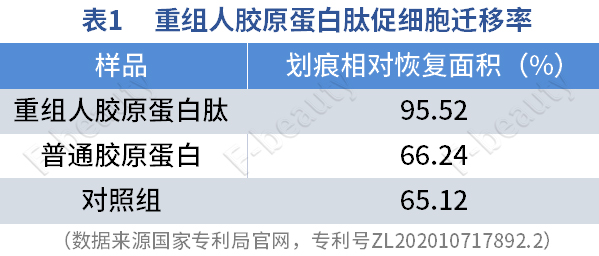

财报显示,丸美很早就搭建了一个“功能活性蛋白研究平台”,联合了国内外一批专家和科研院所进行科研。2021 年,和暨南大学及基因工程药物国家工程研究中心共研共创的基于基因工程技术的“重组人源化胶原蛋白”被成功研制出来。

科学研究表明,胶原蛋白在人体中起到保护机体,支撑器官的重要作用。一旦胶原蛋白流失速度超过再生速度,人体就会衰老。被称为抗衰界三剑客的“玻色因、胜肽和A醇”,背后的根本原理都是促进胶原蛋白的再生。但是这些成分,要么被大公司垄断;要么对皮肤有比较强的刺激性,比如A醇对敏感肌就并不友好。

据《未来迹Future Beauty》了解,目前中国掌握“重组人源化胶原蛋白”技术的企业并不多,丸美是其中之一。国家专利局官网公布的资料显示,这种胶原蛋白的修复能力要远高于普通胶原蛋白,并且几乎对皮肤没有刺激性。

2021年四季度,丸美将这一技术运用到其新品重组胶原蛋白系列中,推出了10个SKU。财报显示,丸美2021年第四季度营收同比增长7%,全年新品销售额占比总营收30%。

显然,从科研推动产品升级的角度,丸美已经有所斩获。凭借这一技术,丸美很可能在抗衰老三剑客——“玻色因、胜肽和A醇”之外,挑起抗衰老的第四极。

除此之外,《未来迹Future Beauty》还发现,丸美已经投资建设了更先进的化妆品原料工厂、化妆品检测公司以及广州科学城智能工厂。在产品迭代和产能储备上的转型,最迟2022年也会达成阶段性目标。

而在数字化转型方面,最新年报显示,丸美也已经完成了渠道管理系统、产销供应链系统、产品生命周期管理等多方面的转型,逐步实现了可视化和智能化。并且正在持续提升组织效能建设,进行全员人才盘点,推进组织优化。

从研发升级、数字化转型和组织架构调整三个方面梳理,丸美股份在穿越新周期必备的底层逻辑的调整上,已经基本完成。

只要“塔山”

丸美的“塔山”很显然就是胶原蛋白市场。在科研、数字化和组织结构调整三方面逐步完成梳理的丸美,下一步最重要的是拿出强大的战斗意志,在市场上拿到阶段性结果。

环顾全球,抗衰老市场是一个空间巨大但也高手如云的战场。但好在丸美所切的“胶原蛋白市场”细分赛道,中国市场目前整体处于优势。

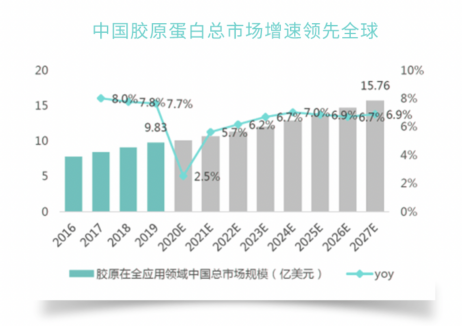

根据 GrandView Research数据显示,2019年中国胶原蛋白市场规模约为63.7亿元,占比全球市场 6.40%。预计2027年,中国胶原蛋白市场将高达 201亿元,占比全球市场 6.96%。我国胶原蛋白总体市场规模增速高于全球。

有巨大想象空间的赛道外加有竞争力的产品,一切只缺一个“爆破口”。

如果对照最近几年快速增长品牌的成长路径,直播和短视频渠道能否突破是一个关键点。

2018年前后,当大部分国货品牌开始疯狂拓展线上渠道时,丸美一直比较克制。这也为其在线下渠道赢得了不少的好感,当门店纷纷精简SKU,只挑选各大品牌的畅销单品做陈列时,很多线下门店选择了将丸美全系列产品留下。时至今日,在《未来迹Future Beauty》开展的多省CS渠道调查中,多位门店老板都表达了对丸美品牌引流价值和回购率的肯定。但或许也正因此,其线上开拓速度一直不快,直到2020年其线上份额才首次超过线下,相对来说比其它企业要晚差不多一年。

而丸美在抖音等短视频渠道的布局就更晚,一直到2019年,在财报中丸美仍然将抖音视为“传播平台”。2020年开始,直播才正式被作为一个销售渠道对待。

众所周知,抖音等短视频渠道和天猫等传统电商渠道有着完全不同的销售逻辑,传统电商是“人找货”,但抖音等短视频平台的底层逻辑是“货找人”,以内容驱动,借助流量分发机制,引发用户兴趣再促成购买。

据《未来迹Future Beauty》观察,最近几年在抖音快速崛起的品牌,大致都走过了这样一条路。这些品牌一开始都是不断找有内容输出能力的达人和博主带货,这个阶段投入大,利润低。但是随着达播带货的GMV达到一定量级,品牌就会启动自播,利润率就会逐步上升。

财报透露,丸美股份2021年线上直营业务增幅达到66.79%,主要就来自抖音和快手直播的拉动。前三季度,直播销售额高速增长,但增收不增利,从第四季度开始,逐步转型,加大自播投入。从“飞瓜”等第三方数据平台获得的数据显示,丸美在快手平台自播的月均GMV已经稳定在200万元以上。

如果线上是丸美股份寻求高增长,跑马圈地的“牧场”,作为中高端品牌,线下就是丸美的“根”。财报显示,丸美在大力投入希望能突破线上渠道的同时,对线下渠道的投入也在持续增加。数据显示,从2019年到2021年,其线下沙龙会的举办场次增加了10倍,新品体验会的场次增加了35倍。

丸美最终会拿下“塔山”吗?答案其实已经有了。

评论