文|美股研究社

距离奈飞财报“爆雷”已经过去了半个月,在四月底,谷歌、苹果、Meta、微软、亚马逊接过了财报季的指挥棒,依旧给了投资者迎头一击。

尽管苹果只是增速下滑,成绩依然为正,微软还展示了一些增长的韧性,然而,作为美股“发动机”,谷歌、Meta、亚马逊的集体爆雷并非另外两位同仁能抗住的,大盘熄火愈演愈烈。

5月5日,美联储排除了更大力度加息的可能性,带着科技股盘中扭转颓势。但语言上的信心只能开个好头,科技股会在所谓去泡沫的道路上越走越远吗?

科技股业绩爆雷

截至5月5日,GAMMA的财报已尽数交卷,但“吹哨人”早已发声。4月27日,高盛发布消息称,过去一周美股科技股五巨头的累计净卖出量达到今年峰值,投资者显然失去了坚守的勇气。

而从另一个角度看,他们至少避过了亚马逊这颗“大雷”,彼时,市场尚未想到两天后,一向以稳健著称的亚马逊会让市场大跌眼镜。

4月29日,亚马逊公布了科技股巨头中最差的一份财报,也是亚马逊近几年最差的一份财报。2022年Q1,亚马逊实现净销售额1164.44亿美元,同比增长仅7%,是亚马逊自2001年以来的最低增速;因投资Rivian净亏损38亿美元,是2015年以来的首次季度亏损;每股亏损7.56美元,而市场预期每股正收益8.37美元。

市场预期了亚马逊营收的低增长,但在保守态度下依然错估了它的盈利能力。全球多市场销售额下降、广告业务增速从上季度的33%下滑至本季度的25%,订阅服务、第三方服务增速同样下滑。曾经的救星AWS收入184.4亿美元,37%的常态增速也仅仅与市场预期持平。

亚马逊CEO Andy Jassy说:“业务的关键领域都朝着错误的方向发展。”他诚恳地预计二季度营收在1160亿-1210亿美元之间,不及市场预期的1255亿美元。亚马逊盘后随之大跌超10%。

稍早发布财报谷歌和Meta则在广告收入增长放缓上和亚马逊遥相呼应,但考虑到这两者对广告的强烈依赖,他们所受的冲击甚至强于亚马逊。

谷歌4月26日发布的2021财年Q4财报显示,其实现总营收680.11亿美元,同比增长23%,创近两年最低记录;核心广告业务同比增长22%,环比下跌11%。净利润为164.36亿美元,同比下降8.3%。

Meta4月27日发布的一季度财报显示,其营业收入279.08亿美元,同比增长7%,为2012年上市以来最低同比增速,低于分析师一致预期的282.4亿美元,原因是广告收入270亿美元低于分析师预期的274.8亿美元。不过,元宇宙领域的收入增长让市场给了它一份“矮子里面拔高个”的短期看好。

苹果和微软一直是地位稳固、增长亮眼的代表,但在本次财报季,两者也有所分化。

苹果4月29日发布的财报显示,第二季度营收972.7亿美元,超出市场939.8亿美元预期,不过8.59%的同比增速为过去六个季度新低,且首次跌破两位数;每股收益为1.52美元,超出市场预期的 1.43 美元。然而,苹果CEO库克在财报电话会议上让市场保持谨慎,他坦承,疫情、供应链危机和国际地缘因素将为苹果带来近80亿美元损失。

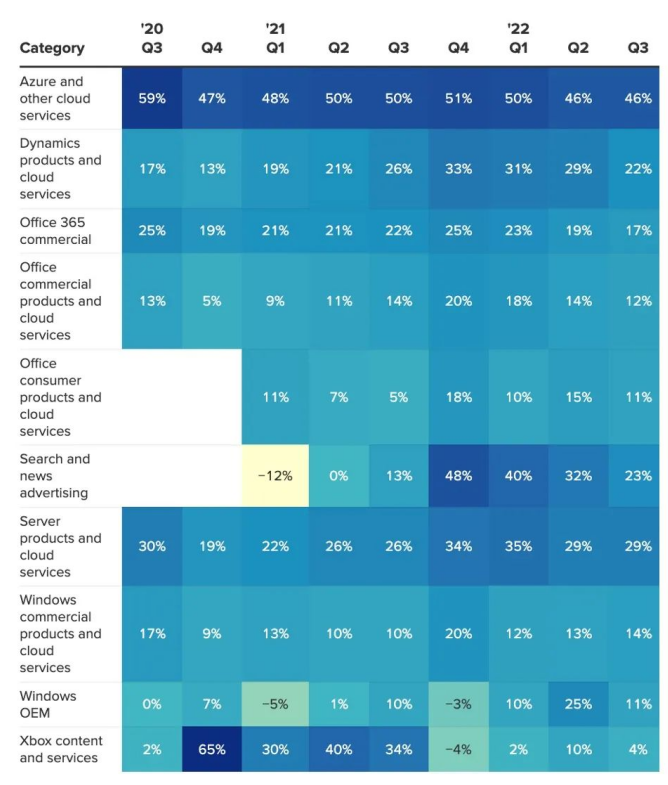

相比之下,微软成为GAMMA乃至整个科技股“最后的荣光”,核心指标全面超市场预期:季度内营收493.6亿美元,同比增长18%;利润167亿美元,同比增长8%;每股净收益为2.22美元,高于分析师预期2.19美元;Azure和其它云服务增速46%,持平此前的高速增长。

并且,和苹果无指引不同,微软乐观预计下季度各项业务都将有良好发展,营收528亿美元持平市场预期,而微软也在当天担起了救市重任。

不过,虽然“你大哥还是你大哥”,但大盘已经不是那个能坦然承受风险与压力的大盘了。

大盘早已降速

投资管理机构Richard Bernstein Advisors副首席投资官Dan Suzuki日前警告称,科技股泡沫依旧,而美股可能正处于暴跌开场。

至少对五大巨头而言,这不是个好消息。刚刚过去的四月,谷歌、苹果、Meta、微软、亚马逊股价分别下跌17.95%、9.71%、9.84%、9.99%、23.8%,其中Meta还是因为财报后的暴涨大幅抹去了月内跌幅。对巨头而言,跌得少就算成功。

四月,纳斯达克综合指数创下2008年金融危机以来最大月度跌幅,13.3%,较2021年11月高点已下跌近22%。

同样受累于科技股表现的还有众多基金,Baillie Gifford的苏格兰抵押贷款投资信托基金和Cathy Wood的旗舰产品方舟创新ETF从去年开始遭遇巨额亏损,华尔街日报称老虎环球的旗舰对冲基金今年以来跌幅超过40%,而老虎环球对外表示:“4月,我们的公募基金2022年开局非常令人失望,鉴于宏观经济情况,市场表现不佳,但我们不相信借口,所以也不会找任何借口。”

实际上,巨头已经可以称得上是最后一批的“市场受害者”,因为成长股的下跌洗盘从去年开始就愈演愈烈,巨头仅仅是带着指数多支撑了些时日。

富国银行股票策略主管Christopher Harvey说:"(成长股)抛售都是'增长'问题,但不是说它们缺乏增长。相反,是关于增长的风格、持续的错误估值以及有问题的风险偏好。"换句话说,当市场需要避险和稳定,它们就会放弃对惯于亏损的成长股的等待与忍耐。奈飞连续大跌就是例子之一,而Shopify、Snowflake、Block等股票的关键词已经变成了“腰斩”。

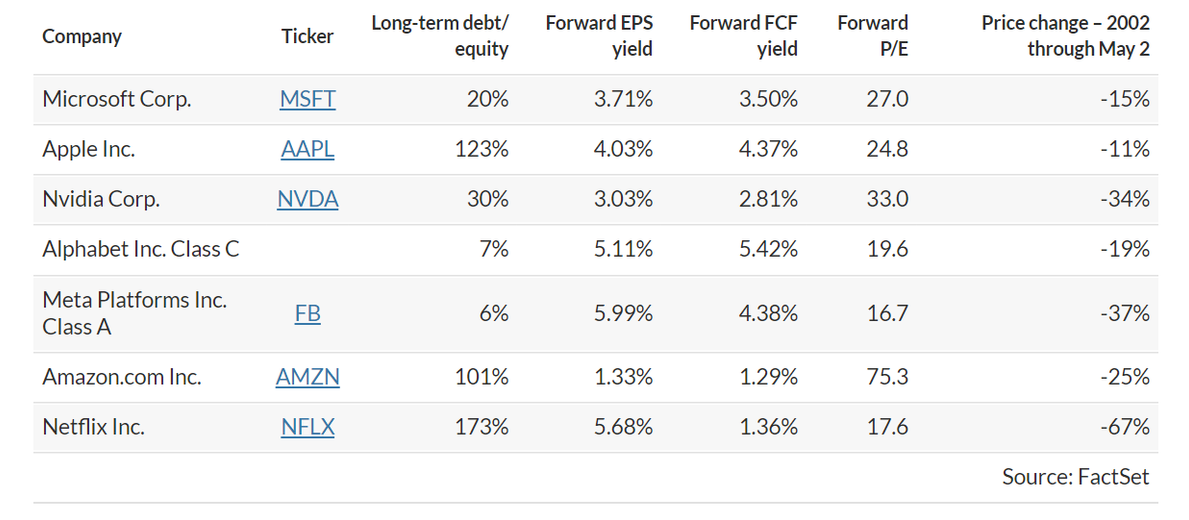

巨头也在失去稳固地位,转而出现分化,正如它们的业绩一样。5月3日,由Sean Darby领导的 Jefferies 分析师重申他们在二月份给出的建议:投资者应该避免全盘参与FAAMNG这样的科技股巨头组合,要把焦点放在MANG身上,Meta、亚马逊和奈飞是有危险的,微软、苹果、英伟达和谷歌才是后市稳定剂。

显然,如果宏观压力不可控,那就要将更多目光放回企业基本面。对巨头而言,增长却不像以前一样容易。

存量时代回归基本面

毫无疑问,业绩或估值都无法离开当前的宏观形势独立评价,而因素也正如苹果CEO库克在财报电话会议上总结的那样。这还会带来连锁效应,例如广告行业整体增长放缓,而TikTok还瓜分了一部分份额。Insider Intelligence预测,2022年TikTok的广告收入规模有望达到110亿美元,同比增长近175%。

很难说巨头们目前的探索性动作能带来多大收益。然而,这体现了一家公司如何押注自己的未来,侧面形成了对它的考验,正如Meta的元宇宙事业即使步伐缓慢,依然能因为头显设备销量上升这些事件,博得市场的认可。今年Q1,Meta 的Reality Labs 营收6.95 亿美元,同比增长30.15%。

5月5日,谷歌也在元宇宙上再进一步。谷歌硬件负责人Rick Osterloh今日证实,谷歌已经收购了拥有Micro LED技术的初创企业Raxium,与谷歌的设备与服务团队融合后,谷歌的XR头显设备将运用其技术。

同时,苹果也在近期传出消息,电动汽车的开发力度再次加强。彭博社5月3日报道,苹果聘请了福特汽车高管乌杰卡舍维奇。在供应链方面也有进展,LeaksApplePro的爆料显示,苹果汽车的开发正在进行当中,正式发布仍将在2025年或2024年底,而生产合作方之一为富士康,后者给予了否认。

相比之下,巨头则或多或少面临一个相同的问题:人力。

亚马逊原本就十分依赖人力开展电商业务,但已经长时间陷入员工关系漩涡,而人力成本也在水涨船高。Meta在5月4日表示:“我们会根据业务需求定期重新评估人才储备,并根据本财报期间给出的支出指引,相应地放缓招聘增长速度。”

苹果的零售人员正准备效仿亚马逊员工4月建立工会的举动,成立苹果内部工会,争取更高的薪资待遇。同时,微软的财报显示出研发和管理费用的明显增长,其中人员薪资支出是主要原因。

科技股面临内外双重考验,后续的发展会有更多变数。

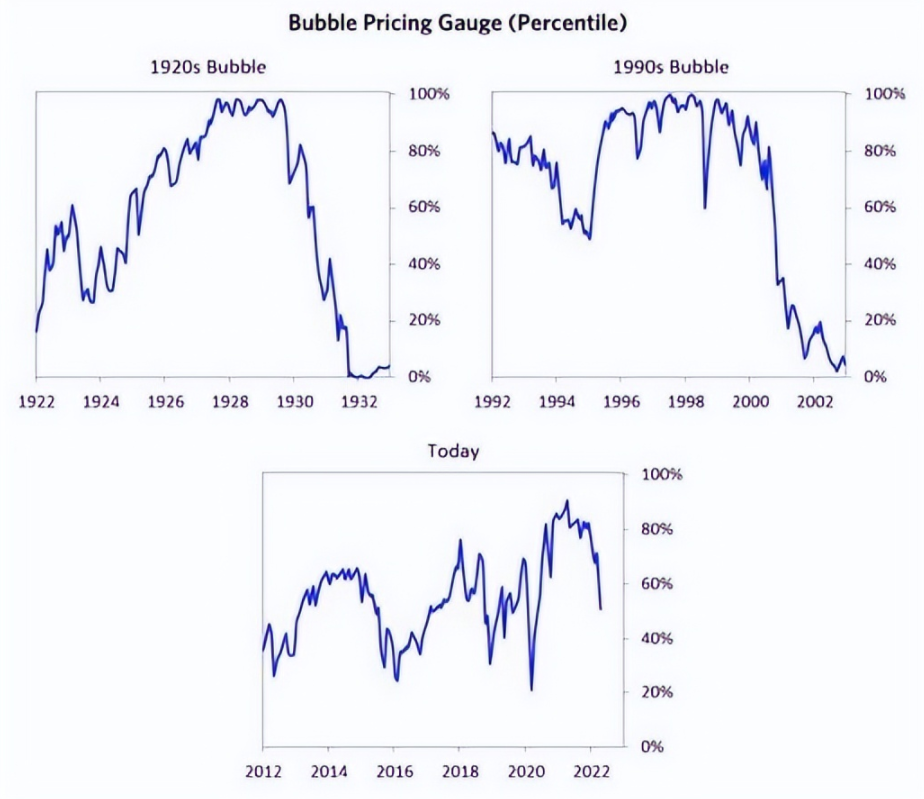

桥水基金创始人瑞·达利欧上周称,后COVID时代史无前例的资金洪流冲击市场,带来了SPAC繁荣、IPO热潮和期权活动大幅回升,而看似优秀的流动性让科技股走向泡沫破灭。

新兴科技股“似乎不再处于泡沫中,但它们似乎也没有大幅转向相反的极端,因此现在不一定是买入它们的好时机,”他写道,“泡沫可能需要很长时间才能解除,就像1929年和90年代后期。”

同样看空的还有曾预见1987年美股崩盘的传奇亿万富翁投资者Paul Tudor Jones,他认为当前投资者需要关注“保本”问题:“就金融资产而言,你想不出比现在更糟糕的环境。显然,你不该拥有债券和股票。”

无论如何,科技股巨头业绩失落可能让基本面的防线也不再稳固。在一个动荡的市场里,继续做长期“价投”、退场保资金、风险操作博利益,都在投资者一念之间,但选好企业的规则是不变的。

评论