记者|张乔遇

半导体IPO排队企业又增一员。

近日,晶体生长设备上游厂商南京晶升装备股份有限公司(简称:晶升装备)申请科创板上市获受理。公司计划募集4.76亿元资金布局总部生产及研发中心建设项目、半导体晶体生长设备总装测试厂区建设项目。

截至2021年,晶升装备员工数量仅120名,但公司最近一轮外部股权融资的投后估值已达到22.15亿元,综合考虑同行业上市公司的平均市盈率水平,晶升装备预计市值不低于10亿元。

报告期(2019年至2021年),晶升装备还存在增资、股权转让价格存在差异、产品全线单价下滑、主要供应商变更频繁以及超20%员工未缴纳公积金等问题。

历次增资、股权转让价格混乱

晶升装备系由晶升有限整体变更设立的股份公司,晶升有限(公司前身)成立于2012年1月,由卢祖飞、刘晶、张小潞共同设立,出资比例分别为83.33%、13.89%和2.78%,注册资本为1080.00万元,其中刘晶系公司实际控制人李辉之配偶。

截至本招股书签署日,李辉直接、间接及通过一致行动安排合计控制了公司33.69%股份,系晶升装备的控股股东、实际控制人。

界面新闻记者注意到,晶升装备报告期(2018年至2021年)历次股权转让及增资价格混乱。

2020年3月,南京晟旭将其持有的晶升有限310.00万元股权以756.40万元的对价转让给蔡锦坤,转让价格为2.44元/注册资本。

同期,盛源管理以1.45元/注册资本的低价共435.00万元认缴晶升有限新增的300.00万元注册资本,低于前次股权转让价格。

2020年6月第四次股权转让时,南京晟旭分别将其持有的晶升有限1068.00万元股权以2787.48万元的对价转让给明春科技、62.00万元股权以161.82万元的对价转让给李辉,转让价格均系2.61元/注册资本。

同期,李辉分别将其持有的晶升有限105.00万元股权以152.25万元的对价转让给张小潞、120.00万元股权以174.00万元的对价转让给海格科技,转让价格均系1.45元/注册资本,低于前次股权转让价格。

招股书显示,海格科技系李辉近亲属配偶、公司核心技术人员QINGYUE PAN(潘清跃)的控股公司,持有晶升有限6.17%的股份。截至招股书签署日,海格科技与李辉保持一致行动关系,系李辉的一致行动人。

2020年8月,晶升有限注册资本由8500.00万元增至8925.00万元。其中,胡育琛以1687.50万元的对价认缴375.00万元注册资本,吴亚宏以225.00万元的对价认缴50.00万元,增资价格为4.5元/注册资本。

2020年9月,晶升有限注册资本由8925.00万元增加至9260.00万元。新增部分由聚源铸芯以3001.60万元的对价认缴,增资价格为8.96元/注册资本,仅一个月内,估值大幅提升。

2021年6月,晶升装备股改后第一次增资,注册资本由9270.00万元增加至9370.00万元,新增注册资本100.00万元由盛源管理以600.00万元认缴,增资价格为6元/股。

三个月后,晶升装备注册资本再次从9955.80万元增加至1.04亿元。新增部分由沪硅产业、中微公司、立昂微、毅达鑫业分别以2000.00万元认缴93.70万元注册资本;张奥星以1000.00万元认缴46.85万元注册资本,增资价格大幅提升至21.34元/股。

不仅如此,报告期晶升装备还存在股权转让与赠与情形。

2018年12月,刘晶将其持有的晶升有限180.00万元股权赠与配偶李辉。

2019年11月,晶升有限股东盛能管理将其持有的257.50万元股权无偿转让给盛源管理(员工持股平台)。盛源管理为盛能管理全体合伙人按照认缴出资比例新设的员工持股平台。据悉,盛能管理已于2020年2月工商注销。

天眼查显示,注销前2016年至2019年盛能管理已连续四年因未按规定提交年度报告信息而被列入企业经营异常名录。

此外,报告期晶升有限还以股权重组方式,分别完成对晶能半导体85.00%、15.00%股权的收购,重组完成后,晶能半导体成为公司全资子公司。本次重组前,晶能半导体系公司实际控制人李辉控制的企业。

具体为,2020年3月,晶升有限注册资本由6200.00万元增至6500.00万元。新增部分分别以海格科技和吴春生持有的晶能半导体260.00万元和40.00万元股权作价出资。

2019年5月,晶升有限新增注册资本1700.00万元,以李辉、吴春生、张小潞、明春科技和海格科技分别持有的晶能半导体500.00万元、60.00万元、80.00万元、800.00万元和260.00万元股权作价出资,两次增资价格均为1元/注册资本。

产品单价全线下滑

晶升装备主要向半导体材料厂商及其他材料客户提供半导体级单晶硅炉、碳化硅单晶炉和蓝宝石单晶炉等定制化的晶体生长设备。

公司生产的半导体级单晶硅炉主要应用于8-12英寸半导体硅片制造,碳化硅单晶炉主要用于生产4-8英寸碳化硅单晶衬底,公司生产的蓝宝石单晶炉主要应用于LED衬底及消费电子领域材料制造。

2019年至2021年,晶升装备营收分别为2276.48万元、1.23亿元和1.95亿元,年收入复合增长率为191.43%,扣非后归母净利润分别为-1519.77万元、2933.53万元和3417.73万元。

从收入构成上看,2020年公司半导体单晶炉实现销售收入,但2021年收入下滑;蓝宝石单晶炉仅2019年收入较好,2021年未有品收入;2021年公司收入大幅增长完全依靠碳化硅单晶炉1.24亿元收入拉动,收入同比增加148.16%。

从销量看,2021年晶升装备半导体级单晶炉销量与2020年相同,均是4台,收入下滑的主要原因系该产品单价从1511.25万元/台下降至1228.42万元/台。

不仅如此,2021年拉动公司收入增长的主力碳化硅单晶炉单价也出现下滑,从上年的71.59万元/台下降至65.80万元/台,销量从上年的70台大增至189台。

值得注意的是,2019年贡献60%以上收入的蓝宝石单晶炉却未能在2021年实现销售收入。对此晶升装备表示:主要系蓝宝石市场供需调整,下游主要应用端新增需求减少所致。

2020年,晶升装备的蓝宝石单晶炉单价从2019年的103.79万元/台下降至73.15万元/台。销量从2019年的14台下降至2台。

值得注意的是,报告期各期末,公司应收账款账面价值分别为272.19万元、1651.94万元和2903.60万元,其中2020年、2021年分别同比增长114.94%、66.08%,增速较快。

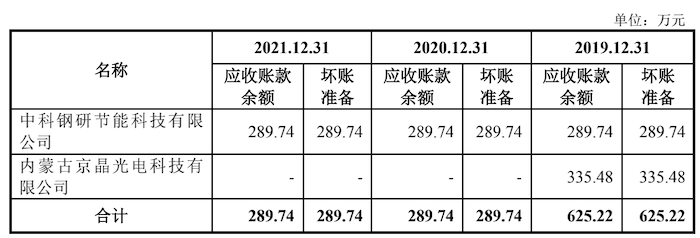

同期公司1年以内应收账款金额占比分别为25.88%、85.51%和76.91%。2019年末,晶升装备的应收账款主要系蓝宝石单晶炉产品销售形成,公司2019年末坏账准备余额较高。具体为蓝宝石单晶炉产品客户中科钢研节能科技有限公司、内蒙古京晶光电科技有限公司存在共计652.22万元应收账款难以收回。

晶升装备表示:公司向南京市栖霞区人民法院提出诉讼请求,并于期末对应收账款单项全额计提了坏账准备。

招股书显示,2018年底,因公司发展战略已聚焦于半导体设备领域,同时蓝宝石下游市场供需变化。晶升装备将“先进的多晶炉及LED蓝宝石炉设计”、“新型的大尺寸蓝宝石单晶炉长晶加热系统”非专利技术剩余账面价值全额计提资产减值准备。

超20%员工未缴纳公积金

从下游客户来看,报告期晶升装备前五大客户营收比例分别为97.21%、94.27%和95.44%,高度集中,2019年主要为蓝宝石单晶炉客户的销售。

2020年及2021年则主要转向碳化硅单晶炉和半导体级单晶硅炉客户的销售,主要客户包含三安光电、东尼电子、金瑞泓、上海新昇等。

报告期,晶升装备向前五大供应商采购占总采购额的比例分别为51.33%、40.21%和28.46%,供应商集中度不断下降。但与客户集中相反的是,晶升装备报告期前五大供应商变更频繁。2020年公司前五大供应商全部变更,2021年相较于2020年再次变更了三家供应商。

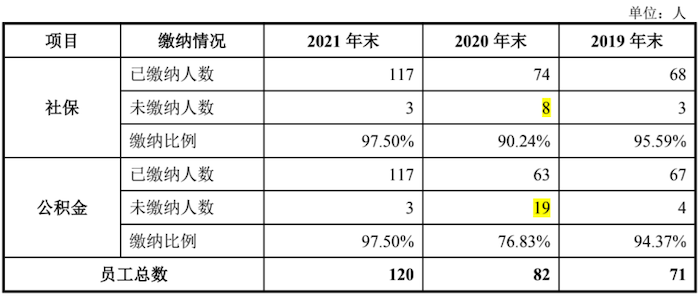

报告期,晶升装备员工数量分别为71人、82人和120人。

界面新闻记者注意到,2020年,晶升装备存在19名员工未缴纳公积金,该年公积金缴纳比例仅76.83%,远低于2019年94.37%和2021年97.50%的公积金缴纳比例。

2020年,晶升装备还有8名员工未缴纳社保,该年社保缴纳比例为90.24%,同样处于较低水平。对于2020年缴纳比例较低的情况,公司未作说明。

评论