文 | 独角金融 李海霞

编辑 | 付影

在2022年一季度资本市场震荡之下,股票基金、混合基金规模双双下滑,一些基金公司的业绩并不好看。东吴基金管理有限公司(以下简称“东吴基金”)便是其中之一。

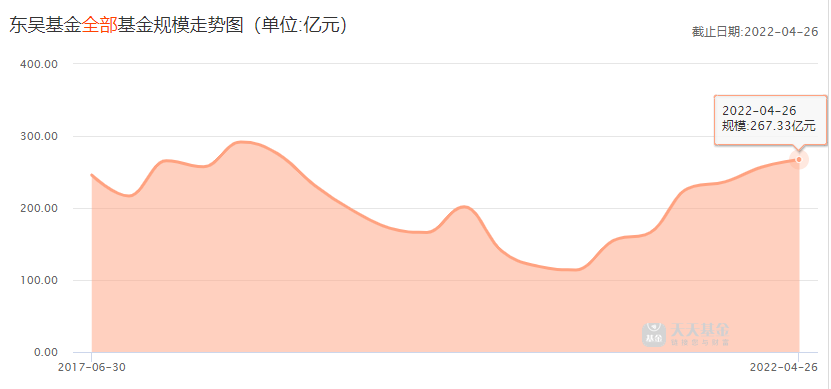

据天天基金网显示,东吴基金旗下管理基金60只,2021年底管理规模为294.4亿元,2022年一季度末则降至269.64 亿元,接近2017年年底的管理规模265.77亿元。

当“潮水退去,才知道谁在裸泳”,市场震荡期,正是体现基金公司专业投资能力的时刻。

1、18年“老兵”步履蹒跚

东吴基金成立于2004年,至今已经走过了18个年头,也是基金行业的“老兵”。

爱企查显示,东吴基金最大股东为东吴证券(601555.SH),持股比例70%。另一股东为海澜集团,持股比例30%。

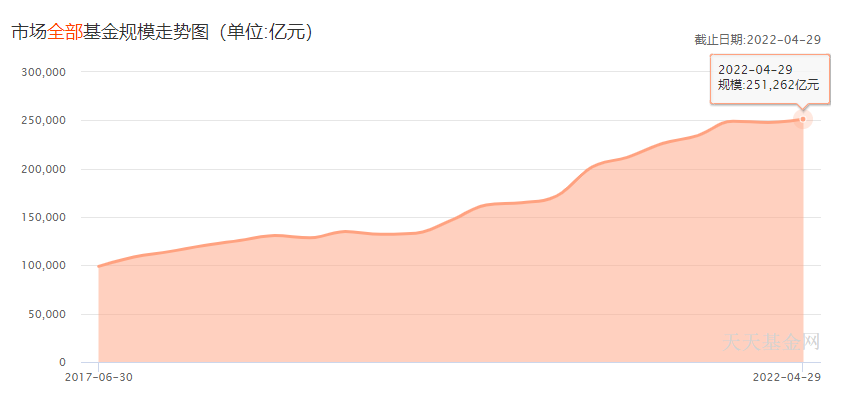

自创建以来,东吴基金规模发展较为缓慢。在基金市场规模不断攀升,从2017年不足10万亿元到2022年一季度末约25.13万亿元,基金规模翻倍增长的情况下,东吴基金却裹足不前,总规模一直未超300亿元。

值得注意的是,2020年9月30日东吴基金规模下降到114.01亿元,为近五年内的最低点。此后,东吴基金的基金规模逐渐有所回升,直到2022年一季度末,其基金管理规模为269.64亿元,与2017年基本持平。

没有对比就没有伤害。与东吴基金同年成立的中银基金,目前其基金管理规模已经达到3925.98亿元。另外,光大保德信基金、申万菱信基金、新华基金、东方基金等也均在同一年,即2004年成立,目前管理规模均超过600亿元,和其他同时期基金公司相比,东吴基金管理规模显然被拉开很大距离。

图源:天天基金

在过去的一年,东吴基金的业绩表现不错。据2021年年报显示,报告期内东吴基金总资产4.88亿元,营业收入2.05亿元,同比增长29.86%,归属母公司净利润1694.96万,同比增长14897.39%。

2、基金经理频繁变动

回顾2018年以来,东吴基金发展并不顺遂,从人事变动上我们可以窥见一二。东吴基金共经历了四任总经理:分别是徐建平、任少华、王炯、徐晖。 一朝天子一朝臣。这句话也可以放在东吴基金身上。

2016年1月,王炯接替任少华出任东吴基金总经理,接替前王炯任东吴证券副总裁。上任后,王炯对东吴基金进行了市场化改革,在其“二次创业”口号下,公司业绩有了较快增长,管理规模从接手时百亿左右,到2018年2季度末增长至接近300亿,成为其在东吴基金职业生涯的顶峰,也是东吴基金18年来的高光时刻。

然而后续并非一直顺风顺水。2018年6月,东吴基金接连两次被整改。2019年11月29日,东吴基金发布公告,宣布由王晖接替王炯,成为东吴基金第四任总经理。 总经理层面的变动,引发基金经理的轮换。

基金经理算是公众人物,他们的言行以及业绩表现也会给基金公司带来影响力。因此,很多明星基金经理成为基金公司的抢夺对象。

王炯任职期间,明星基金经理彭敢加入,担任首席投资官兼深圳业务总部总经理。彭敢曾任职于宝盈基金,因历任业绩优秀,多次获得业内分量级奖项,有“宝盈四小龙”之一的名号。

其管理的宝盈资源优选,从2010年11月5日至2017年1月26日任职期间,回报达到110.63%。然而,跳槽至东吴基金之后,彭敢的明星光环却未能持续。其所掌舵的基金有东吴双三角股票A、东吴双三角股票C及东吴嘉禾优势精选混合三只,任职回报分别为48.74%、46.14%、45.19%,均不及同类平均水平。据东吴基金公告,2021年3月1日,彭敢已因个人原因已离职。

实际上,自2019年以来,东吴基金有多位基金经理出走:2019年12月,在东吴基金任职6年多“老将”杨庆定离职;2020年以来,共有付琦、朱冰兵、张能进、戴斌、周鑫怿、秦斌、王立立等7位基金经理离职。 对于基金公司来说,除了外在市场份额的争抢和业绩比拼外,内在的管理至关重要。

诺德基金总经理罗凯讲过:这其实是一种公司软实力、管理能力的较量。例如,如何用机制和文化来吸引个人、稳定团队;如何引导团队向前发展和帮助个人快速成长;又该如何激发公司每一位员工发挥潜在才能等等。”他还指出:人才是流动的,机制是可变的,文化是沉淀的。只有良好的管理、具有特色的文化才能将这些变量因子更好地融合起来。

3、接连两次被整改

因各种因素,如内控制度不完善、风控不合规、未履行管理人职责等,遭监管部门责令整改的基金公司不在少数,甚至一些千亿型的大型基金,如易方达基金也曾有过被监管部门责令整改的记录。

接连两次收到整改通知也一度让东吴基金走入人们的视线。而被整改的另一层面也令其公募基金业务基本处于暂停状态,导致其基金规模落后于同业。

2018年6月19日,上海证监局向东吴基金下发行政监管措施决定书,指出两个违规行为:一是在具体基金投资管理中未独立、客观履行管理人职责;二是存在从业人员与他人联合担任多只基金的基金经理,但未实际履行职责。证监局责令东吴基金整改6个月,整改期间不能进行公募基金产品注册申请。

第二次是2019年6月3日,东吴基金因未建立控制严密、运行高效的内部监控体系,未遵循基金份额持有人利益优先原则等,被责令进行为期6个月的整改,期间证监会暂停受理及审查东吴基金公募基金产品募集申请。

两次处罚对于东吴基金来说,犹如啃硬骨头,之后的整个2019年,旗下业务难以开展。与此同时,市场上新的基金公司不断增长,老的基金公司拼命发行新基金产品,一片火热。东吴基金则显得尤为冷清。

据天天基金显示,东吴基金现有旗下基金成立日期中,自2018年11月2日,中长期纯债型基金东吴鼎泰A成立,之后两年内没有成立新基金。直到2020年11月11日,东吴兴享成长A成立。

期间,东吴基金规模由2018年2季度末291.76亿元一路下滑,至2020年2季度末114.01亿元,跌到谷底。 而中银基金在2019年,成立了中银景元回报混合、中银产业精选混合、中银创新医疗混合A等近十只基金,上述的三只基金成立以来涨幅分别为26.49%、51.82%、30.39%,基金规模为3.58亿元、0.42亿元、3.46亿元(截至2022年3月1日)。

湘财基金总经理程涛曾说过:风险是涨出来的,机会是跌出来的,称要用长期主义的眼光看待短期波动。当处于底部区域,市场往往迎来触底反弹。

对于东吴基金未来的发展你怎么看?旗下的基金你喜欢哪个?欢迎留言讨论。

评论