文|野马财经 苏影 卢泳志

编辑|高岩

贝壳(BEKE.N)拟登陆港股,即将成为第一家“双重主要上市+介绍上市”返港中概股。

5月5日,贝壳宣布将于港交所上市,A类普通股预期将于5月11日开始在香港联交所买卖,股份代号“2423.HK”。

据了解,贝壳此次回港采用的是“双重主要上市+介绍上市”方式,不涉及新股融资,无发售环节,适合现金流充裕、无迫切融资需求的企业。

截至2021年底,贝壳拥有现金及现金等价物、限制性现金和短期投资总计561亿元。

图片来源:贝壳公告

值得一提的是,4月22日,美国证券交易委员会(SEC,下简称“美国证监会”)对外披露了新一批基于《外国公司问责法案》(HFCAA)的认定名单,中概股公司贝壳位列其中。

当时,贝壳回应表示,公司一直在积极寻求可能的解决方案, 以最大程度地保护股东的利益。公司将继续确保遵守中美相关法律法规,并在条件允许情况下,保持公司在纽约证券交易所的上市公司地位。

如今来看,贝壳不仅要继续在纽交所保持主要上市地位并交易,为了最大程度保护股东利益,贝壳做了两手准备。

之所以能够顺利赴港上市,是因为贝壳采取了“介绍上市”的形式。

据悉,介绍上市是已发行证券申请上市的一种方式,不需要在上市时再发行新股,因为该类申请上市的证券已有相当数量,并为公众所持有,故可推断其在上市后会有足够的流通量。

知名地产分析师严跃进表示,通过介绍方式的上市,能够短期内快速形成在香港上市的资格,比传统的发行新股的上市更有效。

而“双重主要上市”与二次上市最大的不同就是前者在两地均拥有同等的上市地位,假若在其中一个上市地退市,不会影响到另一个上市地的上市地位。

实际上,早在2021年9月,就有消息指出贝壳正研究在香港进行双重主要上市,并指出赴港上市最快可能在年底进行。

当时贝壳对此回应表示,“短期内并没有香港挂牌或任何释股计划。”不过,当时传闻中负责上市事宜的高盛正是本次上市的联席保荐人,而另一家是中金公司。

如今,贝壳选择赴港上市,财经评论员张雪峰表示,贝壳此次赴港上市主要是为了融资缓解资金压力,美股中概股面临着美国证券交易委员会的针对性打压,有一定的退市风险,双重上市可以对冲掉一部分从美股退市的风险。

在诸葛找房数据研究中心首席分析师王小嫱看来,如果赴港上市成功且没有在美国退市,那就是双融资体系,也是对其他中概股有一定的启示和借鉴作用。

而贝壳也认为,两地上市让公司能够更接近国内市场并进一步提升公司品牌,也有助于引入及香港资本市场的多元化投资者。

贝壳身后的“资本盛宴”

除了采取“双重主要上市+介绍上市”的模式外,此次赴港上市不涉及新股融资也颇引人关注。

不过,在赴美上市之前,贝壳以及其前身链家已经经历过多轮融资,参与人包括各类专业股权投资基金及著名互联网科技公司。

贝壳的前身可追溯至2001年成立的地产经纪品牌“链家”。2014年1月7日,链家启动A轮融资,据某机构显示,当时复星锐正资本和鼎晖投资融资数亿元。

2016年,链家启动B轮和B+轮融资,规模超64亿元,投后估值365.2亿元。这两轮的投资方包括华兴资本、海峡基金、百度、H Capital、执一资本、原苍资本、源码资本、经纬中国、喜神资产、腾讯投资等。

2017年1月9日,融创通过增资事项以26亿元的价格获得北京链家6.25%股权。在之后的C轮融资中,融创、万科、百度、高瓴资本、腾讯、华兴资本、新希望集团等投资链家。

随着2018年贝壳成立,原投资方在链家的股份通过协议镜像平移到贝壳找房。2019年3月,贝壳找房启动D轮融资。

2020年3月4日,贝壳确认公司于2019年11月完成D+轮融资,参与方包括软银、腾讯、高瓴、红杉,总融资额超过24亿美元。

据《中国企业家》报道,在赴美上市前,从链家到贝壳,贝壳找房总融资额接近380亿元。

在当时IPO公开募资前,腾讯为其第二大股东,持股比例12.3%,D+轮融资领投方软银旗下SVF II Shell Subco (Singapore) Pte. Ltd.持股为10.2%,高瓴资本持股为5.3%,贝壳找房董事、华兴资本首席执行官包凡持股比例为3.8%。

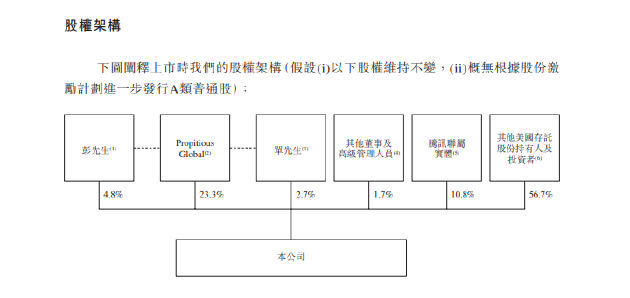

图片来源:贝壳公告

目前,贝壳披露了最新股权架构,左晖家族持股23.3%,彭永东持股4.8%,单一刚持股2.7%,腾讯持股10.8%,腾讯副总裁、并购部主管兼腾讯投资管理合伙人李朝辉担任公司非执行董事。

需要注意的是,虽然贝壳赴港上市不涉及新股融资,但贝壳将来依然有机会发行新股份。

公告显示,虽然暂时不会就上市发行新股份,但如已获得港交所一定的条件豁免,在获准上市六个月内,可以根据一般授权或股东批准的情况下发行新股份,且发行或可能发行的A类普通股总数不得超过上市日期已发行A类普通股总数的20%。

对于上市后发展战略,贝壳称:将进一步扩展平台覆盖范围,深化渗透、提高效率,提升服务质量、关注人才,投资未来、加大科技投入,丰富服务类目,把握横纵延展机会以及选择性地进行战略投资和收购。

上市616天被“预摘牌”

2020年8月13日,贝壳在纽交所成功挂牌上市,发行价20美元/股(约130.03元/股)。上市首日,贝壳股价涨幅87.2%,收盘市值为422亿美元(约2743.72亿元)。

此后的几个月时间,贝壳股价一路上涨,最高值一度达到79.4美元/股(约516.23元/股),一时风光无限。

2021年5月20日,年仅50岁的贝壳创始人左晖因疾病意外恶化离世。此后贝壳股价开始明显波动,甚至在同年6月后开始断崖式下跌。

来源:Wind数据

截至2022年4月22日,贝壳的收盘股价为12.12美元/股,总市值144.4亿美元(约938.85亿元)。与2021年5月20日593.71亿美元(约3856.61亿元)的收盘市值相比降幅近76%。

股价下跌的同时,贝壳的营收也不乐观。4月19日,贝壳发布2021年年报。

财报显示,2021年贝壳全年成交总额(GTV)为3.85万亿元,同比增长10.1%。实现营业收入807.52亿元,同比上涨14.57%;净亏损-5.24亿元,同比下降172.75%;经调整后净利润为22.94亿元,同比下降60%。

去年第四季度,受到房地产行业政策调控和疫情等影响,贝壳旗下二手房、新房和其他服务业务等业绩波动明显,成交额均在下滑。

在今年3月召开的电话会上,贝壳董事长彭永东表示,2021年是“充满挑战、史无艰难”的一年。面对2021年重大变化,贝壳努力从内部寻找答案,转变组织,以应对消费者需求变化对贝壳提出的更高要求。

而业务困境还未解决,贝壳此次又被美国证监会列入了“预摘牌名单”。

知名地产分析师严跃进表示,从企业应对来说,在当前房地产市场降温的大环境下,贝壳应首先做好企业的经营工作,并关注研究美国资本市场规则和中国对中概股的相关政策,做好各类应对措施的储备。

40家中概股被“选中”

除了贝壳之外,此次被纳入“预摘牌名单”的还有知乎、诺华家具、LOVARRA、万春医药、瑞幸咖啡等16家中国企业。实际上,这已经是自3月以来,第五批被美国证监会纳入该名单的中概股公司。

3月8日-4月12日,美国证监会根据《外国公司问责法》已经将百胜中国、再鼎医药、微博、富途控股、搜狐、爱奇艺等23家公司列入有摘牌风险的发行人临时名单。加上此次17家公司,中概股累计有40家企业被列入“预摘牌名单”。

从具体行业来看,五批40家企业的覆盖范围包括生物医药、金融、娱乐、餐饮等多个领域。

其中,生物医药领域的公司最多,有9家,占比22.5%;互联网公司有7家,占比17.5%;新能源公司有4家,占比10%。此外,还有软件、金融、娱乐、物流等其他行业公司共20家。

景晖智库首席经济学家胡景晖表示,从行业来看,生物医药、新能源领域未来或将是中美竞争的关键赛道,不排除有竞争因素影响。但《外国公司问责法》并非是仅针对中国企业,而是面向所有核心控制人不在美国境内的上市公司。

那么,为什么这些公司会被“选中”呢?华兴证券(香港)首席经济学家庞溟曾向“经济观察网”介绍,被美国证监会列入名单的公司顺序其实就是按照提交年报公司的先后顺序进行公示的,这些公司首先提交了年报就自然进入走程序的流程中,因未满足美国证监会要求就会被识别出从而进入初始退市风险名单。

面临被列入“预摘牌名单”,各家企业却做出了不同的回应。

其中,盛美半导体表示,控股股东ACMR现正在积极寻找解决方法,进行沟通,致力于在2024年截止日期前满足美国证监会要求。

而刚刚于4月22日在港交所上市的知乎表示,公司已完成在香港的双重主要上市,后续会密切关注进展,该事件对知乎影响有限。

理想汽车也提出,公司已经在去年完成香港主要上市,两地股票可以互换,美股投资人可随时转换为在香港持有,香港主要上市的上市地位不会受美股相关监管影响。

如何避免被“转正”?

按照惯例,在被列入“预摘牌名单”之后,美国证监会为企业预留了20-40天不等的申辩时间。

截至2022年4月22日,由于申辩截止日期已过,前三批企业均从被“预摘牌名单”被转入“确定名单”,具体包括再鼎医药、微博、凯信远达医药、爱奇艺、Nocera和富途控股等11家公司。

胡景晖分析,从申诉期时间来看,中概股公司预计很难在规定时间内准备好所有申诉材料,因此以上公司或许并未提出申辩。

IPG中国区首席经济学家柏文喜分析,关于主要营业地在中国而上市地在美国的中概股财务审计工作底稿向美国证券交易委员会公开的问题,是中美经贸冲突中的一个焦点问题。而企业必须同时遵守两国的相关法律法规,这不是一家单独的企业可以决定的事情。

不过,对于企业来说,列入“确定摘牌名单”,也并不意味着会被立即被摘牌。

根据美国证监会公布的《外国公司问责法》(HFCAA),被列入确定摘牌名单的公司需要在连续三年内提交美国证监会需要的文件。

如果“确定摘牌名单”中的公司没有提交或提交的文件不符合美国证监会要求,在2023年年报披露之后将面临正式退市。

对此,已经被转入“确定名单”的再鼎医药曾回应表示,公司认为能够聘请一家满足PCAOB审查要求的独立注册会计师事务所,以审计合并财务报表,并在符合美国证监会及其他要求的情况下在HFCAA法案要求的三年(或者加速HFCAA法案所要求的两年)期限届满之前完成这一合规要求。

与此同时,中、美国证监会在此期间持续开展沟通对话。

2022年3月31日,中国证监会国际部负责人介绍,自去年8月以来,中国证监会主席易会满和美国证监会主席根斯勒已三次召开视频会议,商讨解决中美审计监管合作中的遗留问题。中方与美国公众公司会计监督委员会(PCAOB)更是进行了多轮坦诚、专业和高效的会谈,总体进展顺利,双方沟通还将继续。

4月21日,中国证监会副主席方星海也公开表示,中美谈判进展非常顺利,基本隔一周视频一次,将细节落地,有信心在不久的将来达成合作协议,使PCAOB合情合理合法在中国开展对中国会计事务所进行的检查。

胡景晖表示,虽然当前中美双方正在进行积极沟通,但从美国证监会当前举措来看,缓和尚不明显。而除了国家层面会谈外,对于企业来说也应做好应对预案,包括在两年之内达到美国证监会要求,或者选择退市回来重新在A股、港股寻求上市,当然这也并非易事。

您觉得对于众多中概股企业被美国证监会列入“预摘牌名单”,会造成中国企业的退市潮吗?欢迎评论区留言讨论。

评论