记者|陈靖

没有延续2021年年报的强劲态势,券商一季度业绩遭重挫。

据界面新闻记者统计,目前共有48家券商公布了一季报,其中39家归母净利润同比下滑,39家营业收入同比下滑,仅有4家券商的营收、归母净利润均有所增长。

包括中信证券、海通证券、中金公司在内的多家头部券商一季度归母净利润同比均有不同程度的下降。

从一季报来看, 自营业务收入滑坡成为拖累券商业绩的重要原因。其中,浙商证券、南京证券等在内的21家上市券商自营收入为负,同比由盈转亏。

券商一季度业绩迎“开门黑”

一季度市场整体表现不佳导致券商业绩承压。

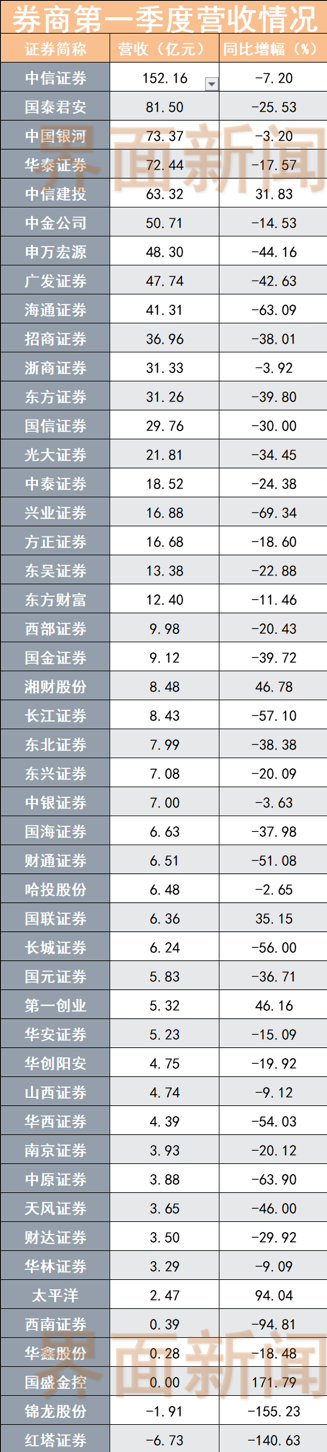

据Wind数据显示,今年共有39家券商营收下滑。其中,锦龙股份、红塔证券、西南证券、兴业证券、中原证券、海通证券、长江证券、长城证券、华西证券、财通证券营收下降幅度均超过了50%。

作为传统“头部”券商的中信证券、中金公司、广发证券、招商证券、国信证券、国泰君安也未能“幸免”,营收分别下滑-7.20%、-14.53%、-42.63%、-38.01%、-30.00%、-25.53%。

但是龙头券商座次未发生明显变化。中信证券、国泰君安、中国银河仍为营收前三,分别为152.16亿、81.5亿和73.37亿元。

华泰证券(72.44亿元)、中信建投(63.32亿元)、中金公司(50.71亿元)、申万宏源(48.30亿元)、广发证券(47.74亿元)、海通证券(41.31亿元)、招商证券(36.96亿元)分别位列第四—第十位。

值得注意的是,其中有些中小券商的营收为负。锦龙股份一季度营收-1.91亿元,同比下滑155.23%;红塔证券营收-6.73亿元,同比下滑140.63%。

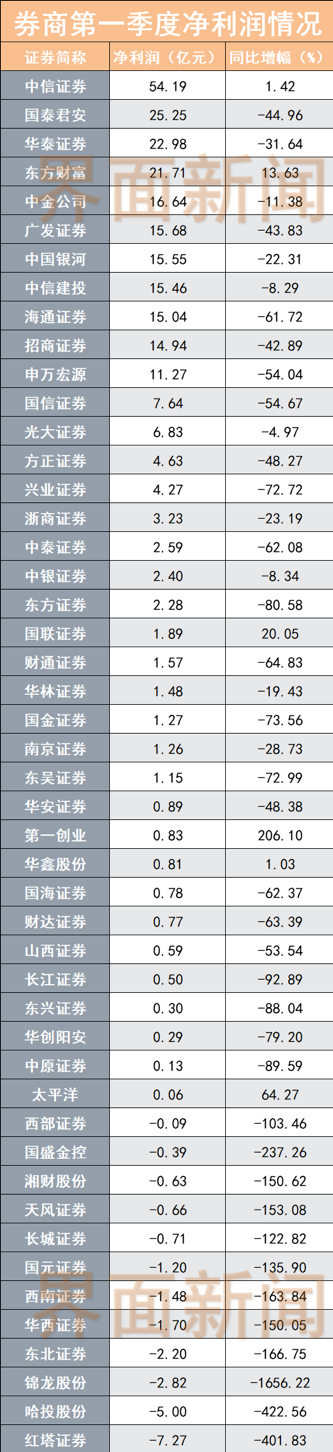

在归母净利润方面,据一季报,中信证券以52.29亿元继续领跑,国泰君安(25.25亿元)、华泰证券(22.98亿元)、东方财富(21.71亿元)均超20亿元。

虽然座次未发生明显变化,但龙头券商业绩增速显著下滑。除中信证券、中信建投以外,上述龙头券商的营收、归母净利润双双下降。

其中,国泰君安、华泰证券、中金公司、广发证券、中国银河、海通证券、招商证券净利润降幅分别为-44.96%、-31.64%、-11.38%、-43.83%、-22.31%、-61.72%、-42.89%。

中小券商净利润情况则更为惨淡。财达证券、山西证券、中原证券等一季度净利润不足亿元;而西部证券、长城证券、红塔证券等券商的净利润出现负值,其中红塔证券净利润亏损7.18亿元,同比下降407.07%。

值得注意的是证券行业4月份依旧跑输大市,板块下跌7.27%,在31个申万行业指数中位列第13位,跑输上证综指和沪深300指数。

与此同时,上市券商的估值也有所下降。截至5月10日,券商板块市净率为1.28倍,较3月末的1.44倍,下降了11.11%。

多家券商自营“比惨”

“牛市旗手”第一季度的铩羽而归有多方面原因。

宏观经济环境上,美联储加息、央行降准,使得市场情绪更为敏感,造成券商经纪和自营业务受到了冲击。与此同时,新股市场愈发复杂,破发严重,跟投机制下券商压力陡然增大。

而更深层次的原因则在于,证券行业“看天吃饭”的属性仍然强烈,财富管理以及其他创新业务对于业绩的扶正作用尚不明显。行业两极分化严重,中小券商受市场影响更大。

据了解,除经纪业务外,自营业务为证券公司另一大收入来源,主要包括权益/债券投资、衍生品交易等。从一季报数据来看, 自营业务收入的大幅下降是券商业绩滑坡的主要原因之一。

Wind数据显示,今年一季度,中信证券自营业务收入33.51亿元,排在行业首位,但同比下滑13.51%,华泰证券和中金公司同期自营业务收入分别为18.37亿、14.88亿元,同比下滑均逾四成。

数据还显示,浙商证券、南京证券等21家上市券商自营收入为负,同比由盈转亏。

部分大型券商自营收入也在行业排名中垫底。对比去年同期,今年一季度,海通证券、广发证券、东方证券的自营收入亏损分别达到26.29亿、11.37亿、6.42亿元。

多家券商也在一季报中提到了自营业务亏损。比如国元证券解释称,主要系证券市场调整幅度较大,公司自营证券投资业务中权益性投资产生较大浮动亏损所致;其他业务板块实现收入和效益与去年同期相比基本持平或有所增长。

国泰君安在研报中表示,一季度板块行情波动较大,市场减配券商板块。数据显示,券商指数在2022年一季度下跌18.86%,单季持仓比例由3.82%降至3.23%。国泰君安认为,短期行情波动是造成券商板块配置比例降低的主要原因。

财信证券刘敏认为,业绩下滑主要是因为自营业务受市场影响转为亏损,各项业务收入仅投行业务为同比正增长,其他业务均同比下滑。具体来看,经纪(代理买卖证券业务)、投行、资管、自营、资本中介业务收入及同比变动幅度分别为312.91亿元/-3.96%、139.04亿元/+14.95%、111.98亿元/-2.30%、-19.13亿元/-105.80%、138.87亿元/-6.38%。

他表示,从一季度业绩情况来看,头部券商凭借转型走在前列的优势,业绩抗压能力要好于中大型和中小型券商。预计部分头部券商凭借资本实力、更强的业务能力及合规风控水平,在行业转型变革中更具优势,未来行业马太效应可能更加凸显。

评论