文|数科社 林木

创始人离世一周年之际,中国最大的房产交易服务平台贝壳回港二次上市了。

5月11日上午,贝壳正式在港主板挂牌交易,发行价30.854港元/股,开盘破发后上涨。截至11时,股价31.5港元,总市值1195亿港元。

为外界所关注的是,贝壳此次以介绍上市形式赴港,同时保持了纽交所的主要上市地位和交易,并且不涉及新股融资,也无发售环节

由此推断,眼下贝壳手里并不差钱,此次“回港”更多是为了应对中概股环境带来的压力。然而,风险远不止来自于波涛起伏的股市。

去年以来,灵魂人物左晖因病逝世后,贝壳一度陷入反垄断风波,后又遭闻风而来的浑水做空,疫情反复与房地产监管调控等多重不确定因素叠加下,即便它外壳再牢固,成长轨迹也必然受到波及。 时至今日,贝壳已是国内房产交易红海的庞然大物,一举一动都牵扯着整片海域的起伏,但这也意味着传导而来的压力正在不断加剧。

01 溺水的2021

2021年被彭永东视为贝壳史无艰难的一年。

这年5月24日,左晖离世四天后,彭永东接任董事长一职,扛起了贝壳大旗。但次日就有媒体报道称,国家市场监管总局正在对贝壳找房启动反垄断调查。

雪上加霜的是,伴随着监管层“房住不炒”维稳基调,多城市升级调控,出台二手房指导价制度,7月网上更传出中介费下调消息。

房产交易热度走低,直接影响着地产中介业绩和佣金收入,反映在贝壳财报上就成了增速下滑、亏损加剧。

贝壳找房2021年财报显示,全年GTV(平台总成交额)达3.85万亿元,同比仅增长10.1%;营收增长14.6%至808亿元;经调整后净利润为22.94亿元,同比下滑了约六成。

其中,三四季度更是出现了17.56亿元和9.3亿元的连续亏损,第四季度其二手房业务和新房业务的GTV同比降幅分别为39.4%和24%。

业绩溺水之后,往往带来的是业务和人员收缩。根据财报数据对比,贝壳2021年第四节度连接的门店相比第三季度减少了2908家,经纪人减少了60982人。

据媒体报道,贝壳去年10月在上海、深圳等区域公司开启“裁员”,主要涉及全国后台职能线。今年3月贝壳再被曝出新一轮人员优化,主要涉及二手和新房交易服务事业群,去年10月至今,贝壳已有20多名中高层陆续离职。

遭到浑水做空后,贝壳的股价愈加低迷。3月10日,贝壳发布了2021年财报后,股价狂跌超20%,甚至探底到个位数。截至5月9日收盘,贝壳股价为11.37美元,总市值137亿美元,较之历史估计最高点79美元,市值蒸发了超八成。

回首2020年贝壳逆势赴美敲钟,上市当天股价大涨87%,彭永东站在左晖身旁与台上的团队成员意气风发,一切仿佛被定格在了昨日。

02 2022年会更难吗?

2021年11月,处于水深火热中的贝壳提出“一体两翼”战略,以应对不断涌来的压力。

所谓“一体”指的是贝壳房产经纪业务基本盘;“两翼”是指其租赁业务和家装家居业务。“一体”直接关乎着贝壳的生存能力,“两翼”则可看做是它的第二生长曲线。

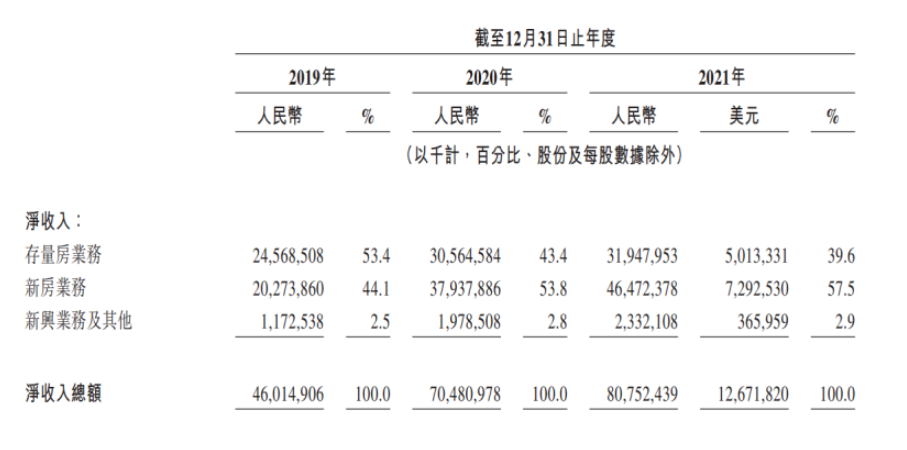

当下,贝壳的基本盘已经动摇。招股书显示,贝壳2020年营收为704.81亿元,净利润27.78亿元,2021年营收为808亿元,净利润却亏损了5.24亿元;毛利率从23.9%下滑了4.3个百分点至19.6%。

贝壳的营收大头主要来自二手房和新房业务,收入模式主要是房产交易的抽佣以及平台服务费。2020年开始,贝壳的新房业务比重反超二手房业务,直到去年达57.5%,新房交易贡献利润率较低,这也是贝壳毛利下滑的诱因之一。

图片来源:贝壳招股书

房产经纪业务的活力与房地产周期以及监管政策高度关联,监管层近两年不断放出调控信号。

去年年初,多地陆续发布二手房指导价,同时出现房贷收紧情况,密集出台的监管政策让房产交易市场进入了“冷静期”。据贝壳研究院数据,全国二手房交易规模在 4 季度同比下滑了43%,环比下降了21%。

而对于地产开发商而言,显然希望加速销售回款,但由于回血资金不足,往往会给房产中介带来烂账甚至坏账风险。

从年报来看,贝壳2021年末账面应收账款余额从上年末的131.84亿元降至93.25亿元,减值准备从11.22亿元提高至21.51亿元;新房回款周转天数从2020年的103天下降为2021年的97天。显然是优先考虑了新房回款的稳定性。

3月业绩说明会上,被问及今年房地产的复苏趋势,贝壳管理层表示:一季度触底后,市场信心会循序回复,交易额跌幅二季度开始收窄,恢复同比增长。

但除了房地产周期外,如今又多了一个不确定因素——疫情。

疫情复发正给贝壳平台上的房产经纪门店运营和访问带来巨大挑战,尽管贝壳的VR看房技术处于行业领先地位,但房产交易的促成还是缺少不了线下验房等环节。

由此可见,今年对贝壳而言仍然充满不确定性。

03 何时能上岸?

如今的贝壳,体量已经足够庞大。

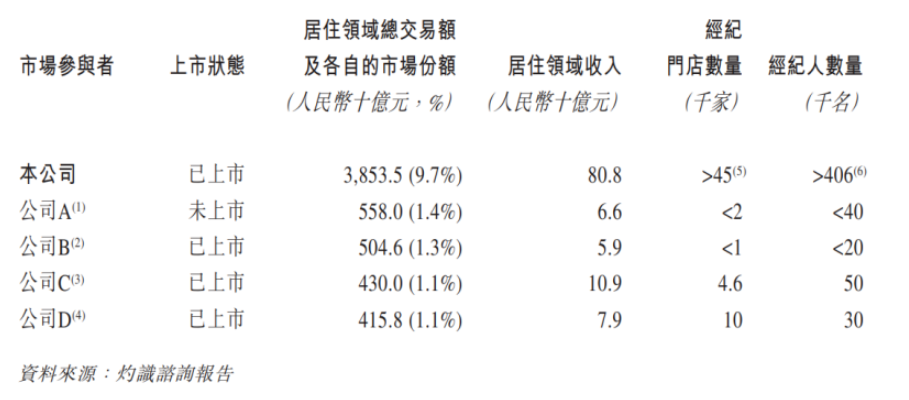

据灼识咨询报告,2021年中国居住行业中前五名公司的总交易额占比约为14.6%,其中贝壳以9.7%的市场份额排名第一。招股书显示,贝壳连接的门店超过45000家,经纪人数量超40万,移动月活用户超3700万。

图片来源:贝壳招股书

这个庞然大物如今漂洋过海回港二次上市,引发了业内外的注目,也使关注它的人抛出疑问:贝壳何时能上岸?

贝壳想要上岸,就需要具备离开房产中介这片红海也能生存的能力。因此,稳住基本盘的同时,“两翼”则成了它能否飞起的关键。

早在左晖尚在任时,贝壳就推出了家居服务平台“被窝家装”,其前身是万链装饰,最终万科抽身,这也预示着家装市场不易渗透。相关报告显示,截至2021年,家装家居市场参与者超过10万家,但前五大玩家的累计市占率还不足5%。

但贝壳仍然不断加码,今年4月,贝壳以80亿完成了对家装家居品牌圣都家装的鲸吞,将业务扩张的一块重要拼图收入囊下,截至去年底圣都家装在全国31个城市拥有110余家门店。

业绩说明会上,彭永东也表示,“贝壳家装业务已经实现了从0到1,圣都将让贝壳更快实现从1到100的规模化复制。”足见其对新业务的态度与信心。

再看贝壳“两翼”中的租赁业务,同样已被市场实践验证是个微利赛道。去年底,贝壳推出“贝壳租房”,贝壳的首个青年公寓项目在今年初落地于上海徐汇区,总体量达2978套。

提到长租公寓,大家或许第一时间会想到自如、蛋壳,以及前两年雷声滚滚的长租公寓市场。蛋壳“爆雷”后,自如成为了活下来的最大赢家,如今亲兄弟贝壳也大张旗鼓参与进来,显然是有进一步巩固市场地位的用意,毕竟房地产中介本身拼的就是规模优势。

值得注意的是,在贝壳最新披露的股权架构中,已看不到软银、高瓴资本的身影,唯剩腾讯仍是贝壳最大的机构股东,但持股比例也从12.3%降至了10.8%。

两年前站在贝壳身后的一众知名投资方,如今多半已经悉数离场,对于“回港”之后的贝壳而言,接下来是新生亦或下沉,我们拭目以待。

评论