文 | 清流工作室 韩江雪

主编 | 赵妍

作为全球最大的光伏逆变器供应商,阳光电源(300274.SZ)一直是A股最负盛名的白马股之一,也是我国新能源行业的标杆性企业。

2020年,阳光电源的营收和归母净利润分别同比增长48.31%、118.96%,双双创出历史新高,其彪悍的业绩增速,更是惊艳全场,引发投资者们的狂热追捧。

2021年10月,阳光电源定向增发2841.87万股,发行价格高达128元每股,融资36.23亿元,一共18家机构和个人参与本次增发,其中不乏景林资产等明星私募机构。

不过,定向增发刚完成不久,业绩坚挺了多年的阳光电源,突然业绩暴雷。2021年,公司在营收同比增长25.15%的情况下,归母净利润和扣非净利润分别同比下降19.01%、27.72%。2022年一季度,阳光电源的业绩继续拉胯,当期营收虽然同比增长25.15%,但是扣非后净利润同比下降1.96%。

这样的业绩表现令人猝不及防,因为一直到2021年三季度,公司的业绩还是一片欣欣向荣的景象,前三季度营收同比增幅为29.09%,归母净利润和扣非净利润同比分别增长25.89%、33.95%。然而第四季度画风突变,当期在实现营收87.63亿的情况下,扣非后净利润亏损1.17亿,为2014年以来首次出现单季亏损。

而按照往年的规律,公司第四季度是业绩“旺季”,长期以来在年度财务业绩中占比最高,所以阳光电源第四季度的亏损无异于晴天霹雳。

业绩公布后,公司股价两天累计跌幅超30%,市值蒸发超300亿。

业绩变脸之谜

对于公司2021年度业绩低于预期,阳光电源董事长曹仁贤在业绩说明会上解释称,下滑的核心原因是电站业务出现几个问题:一个是疫情导致越南项目在10月没有并网,执行了新电价导致计提,另外缅甸项目因为政变而取消,产生了一些费用,第三是海外储能业务因为疫情受到影响,接受了罚款,导致增收不增利。整体加起来减掉了大概10个亿业绩。

这个解释咋一看好像很有道理,但是只要仔细一分析,就会发现不合逻辑。

首先来看第一个因素,“疫情导致越南项目在10月没有并网,执行了新电价导致计提”。那么阳光电源到底计提了多少资产减值呢?

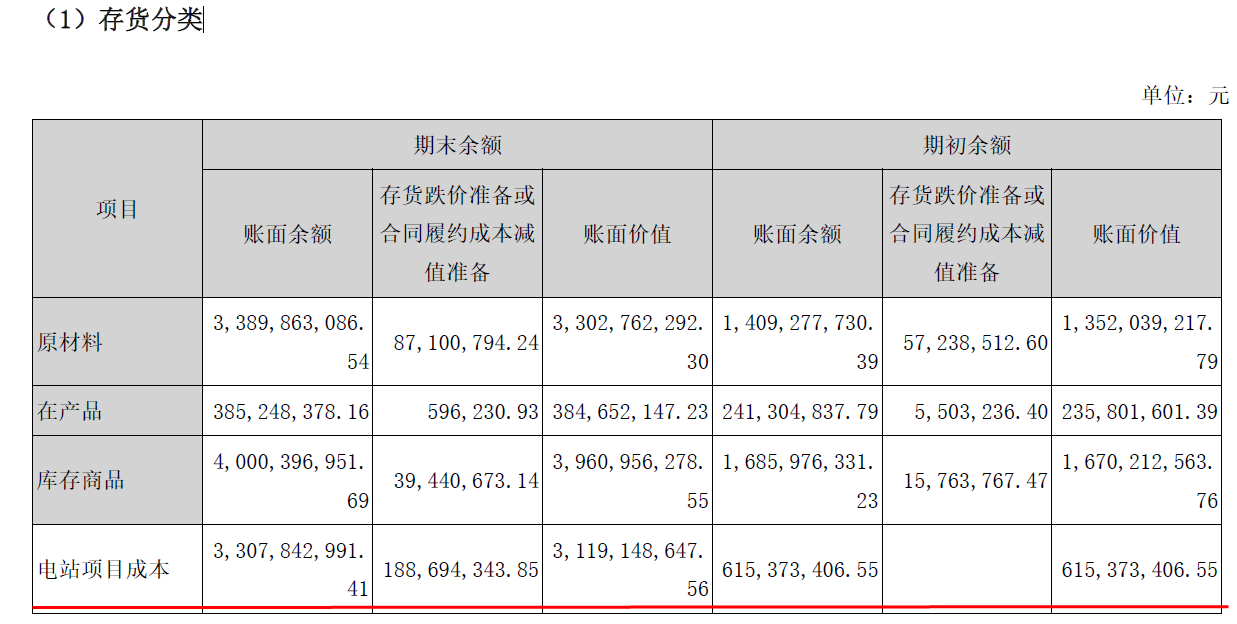

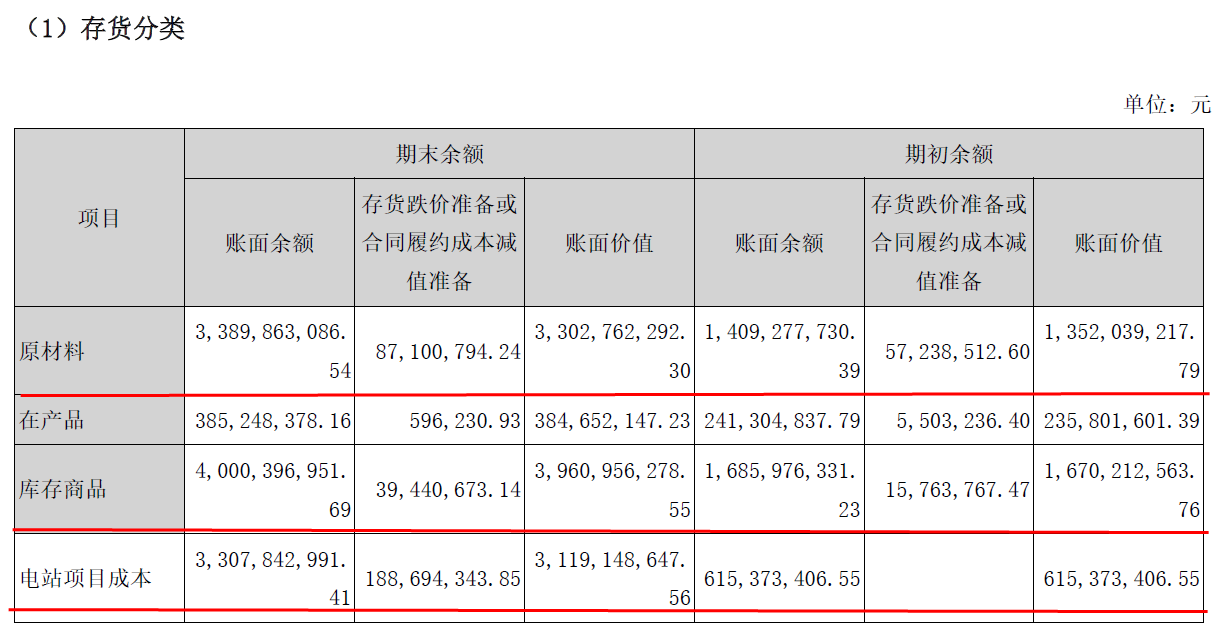

根据公司2021年财报(第198页)披露,当年计提存货跌价损失及合同履约成本减值损失2.37亿,其中电站项目成本计提的减值准备金额为1.89亿。

即使阳光电源2021年计提的电站项目减值损失全部为越南项目,金额也只不过是1.89亿,这也就意味着,缅甸项目及海外储能业务罚款损失的金额大概在8亿左右。

根据我国的企业会计准则,因政治、疫情这种不可抗力产生的损失,在营业外支出这个会计科目里列支,比如光伏行业代表性企业隆基股份、晶澳科技,其疫情影响损失、合同违约金、和解金、滞纳金,都全部计入了营业外支出。

而阳光电源2021年的营业外支出金额仅为2202.45万元,其中违约金支出仅610.49万元。显然,这点损失对于阳光电源来说是微不足道的,根本不是其业绩变脸的核心因素。

那么阳光电源缅甸项目及海外储能业务罚款损失金额到底是多少?它们在哪些会计科目里列支?依据是什么?

事实上,在年报披露之前,阳光电源对于这些导致业绩变脸的事项一直讳莫如深,从来没有对外披露过,即便在年报中也是只字未提,仅在业绩说明会上进行了含糊的表述。

清流工作室注意到,阳光电源目前的缅甸项目可能已陷入困境,据国外媒体2022年5月5日报道,缅甸方面已经将包括阳光电源在内的多家企业纳入了黑名单。

2020年5月,缅甸政府对29个太阳能项目进行招标,其中阳光电源中标12个,是中标最多的公司,这些项目最低投资设定为每个电站2千万美元(258亿缅元),初步估算合同金额在2.4亿美元左右,折合人民币超16亿元。

那么目前阳光电源对缅甸项目投入金额到底有多大?损失有多大?被纳入黑名单是否应该发布公告进行披露?为何没有发布公告进行披露?这已经涉及信披合规的问题了。

毛利率和销售费用

阳光电源的财务问题主要出现在第四季度,从四季度的具体数据来看,问题主要出在毛利率和销售费用上。

2021年第四季度,阳光电源的综合毛利率仅为13.18%,而前三季度的毛利率分别为29.58%、26.98%、26.71%,跟前三季度相比,第四季度的毛利率直接腰斩,这是公司2011年上市以来的最低水平。

从公司业务板块来看,2021年光伏逆变器板块的毛利率为33.8%,同比下降1.23个百分点;电站投资开发业务毛利率为11.91%,同比增长了2.42个百分点,这两块业务毛利率总体上是比较稳定的。

而公司储能业务毛利率仅为14.11%,同比大幅下降7.86个百分点,降幅超过三分之一。具体来看,该业务上半年毛利率为21.23%,下半年仅为11.15%,直接腰斩。

实际上,该业务的毛利率已经连续两年出现了大幅下滑,2019年该业务毛利率高达36.51%,2020年下滑至21.96%,2021年进一步下滑至14.11%。

而储能业务正是阳光电源近几年发展最迅猛也是最有想象力的业务,2021年该业务实现收入31.38亿,同比增速高达168.51%,而毛利率的大幅下挫,使得该业务增收不增利,想象空间大打折扣。

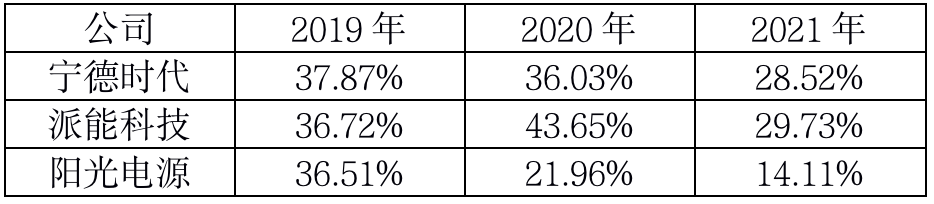

A股上市公司中,除阳光电源外,储能业务规模较大的公司还有宁德时代和派能科技,下面将三家公司最近三年的毛利率进行对比:

可以看到,2019年,三家公司的毛利率旗鼓相当,都在37%左右,但是2020年开始出现分化,其中宁德时代和派能科技较为稳定,派能科技的毛利率甚至出现上升,只有阳光电源的毛利率大幅下滑超过三分之一,至21.96%。

2021年随着行业爆发,市场竞争加剧,三家公司的毛利率都出现大幅下滑,但是能从毛利率水平来看,派能科技和宁德时代在29%左右,而阳光电源仅为14.11%,不到同行的一半。

那么为什么会出现这种情况呢?这可能主要跟三家公司的产业链长度有关。

宁德时代和派能科技不仅生产储能系统,还能生产上游的锂电池电芯及模组,而阳光电源只能生产逆变器、变流器,而在储能系统中,最大的成本就是电芯及模组,逆变及变流设备在成本中占比较小,由于锂电池完全需要外购,所以阳光电源的单位生产成本要高于宁德时代和派能科技。当行业竞争加剧,它的这种劣势就显露无疑了。

阳光电源另一个重要问题是四季度销售费用异常增长。2021年第四季度,阳光电源销售费用金额高达7.21亿,销售费用率为8.23%,跟往年同期相比大幅上升。

由于季节性因素,阳光电源的销售费用有一个特点,第四季度在营收规模大幅上升的带动下,该季度的销售费用率会明显低于全年综合水平,比如2019年销售费用率7.06%,其中四季度销售费用率6.34%;2020年根据新的会计准则规定,将运杂费调入营业成本,所以销售费用率下降,当年为5.05%,其中四季度为3.25%。

2021年第四季度销售费用7.21亿,同比增幅高达200.42%,而当季营收同比仅增长18.79%,这导致当季销售费用率大幅飙升至8.23%,大大拉高了全年的销售费用率。

所以,储能业务毛利率大幅下挫和销售费用率大幅走高,是公司业绩暴雷的两大重要因素。

存货的隐忧

2021年,阳光电源账面上的存货开始急剧飙升,截止到年底,公司账面存货金额高达107.68亿,同比增幅高达178.03%!而公司同期营收增速仅为25.15%。这导致公司2021年存货周转率大幅下滑,从2020年的4.11次下降至2.56次。

存货的急剧增长一方面占用了公司大量资金,更重要的是,它带来了较高的减值风险。下面请看阳光电源2021年末的存货结构:

在公司存货中,原材料、库存商品和电站项目成本都大幅攀升,其中电站项目账面余额33.08亿,同比增幅高达437.53%。

实际上,公司的电站项目存货还不止这些,另有12.82亿元预计一年内转让的电站资产,放进了“交易性金融资产”科目。所以公司持有的电站项目存货金额实际上将近46亿。

其电站业务建设周期长且毛利率低(10%左右),建造成本极易受上游原材料(主要是光伏组件)价格波动影响,且没有有效的金融工具来进行对冲,所以减值风险较高。

结语

在新能源产业狂飙突进的浪潮中,阳光电源作为全球光伏逆变器龙头,一直享受着资本市场的高溢价,市值一度突破2500亿。

但是需要警惕的是,这家公司营收占比最高的电站投资业务和发展最快的储能业务,均存在技术含量不高、低毛利率的情况,市场竞争激烈。这种业务虽然容易上量,带动营收高速增长,但是很难取得较好的收益,且存在较高的存货减值风险。同时,需警惕阳光电源今年一季度出现的增收不增利现象。

评论