文|节点财经 五行

预制菜,确实越来越香了。到了A股,事情似乎正在起变化。

新瓶装旧酒,半成品制作、送到家只需加热或简单处理即能吃的预制菜,在近两年疫情后的居家做饭刚需催生下,日益受到欢迎。据京东超市数据显示,五一期间预制菜成交金额同比增长超250%,日出库数量破百万。

去年至今,三家预制菜企业包括“预制菜第一股”味知香,以及两家相关概念股益客食品、千味央厨,在风口上迅速起飞登陆了A股。然而,上市后股价却不约而同经历了一波“数倍大涨到断崖式跌落、估值跳水”的过程。几家企业去年年报关键数据的披露,也让我们看到了当下预制菜市场的虚火与泡沫。各家企业尚难以承受市场对预制菜的期待,味知香已实现满产,而益客食品、千味央厨相关营收增速较快但规模较小。而一些产业链上下游的头部企业如安井食品、国联水产等也纷纷切入,一出手便似乎力压营收、净利微薄的味知香,这让外界看到了预制菜的未来。

未来,在各地政府争做“预制菜之都”以及各项政策扶持下,各家入局抢占市场的企业们,能否打好配合在渠道、产品方面做出新局面?

/ 01 /“预制菜第一股”高开低走,借风口能飞多高?

经营多年预制菜的“味知香”,没曾想借着疫情后餐饮市场出现的新变局火了起来。

味知香拿下“预制菜第一股”,风口之下努力求变

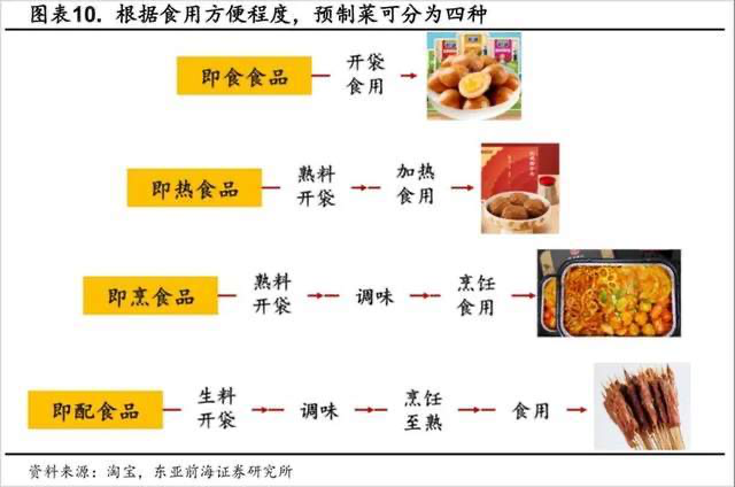

这里需要先解释,什么是“预制菜”?拉长时间跨度,预制菜并非新鲜概念。简单说,就是半成品食品。从行业角度来说,预制菜有4R的概念,指“即食、即配、即烹、即热”。它被认为是中餐标准化的必经之路。

2020年3月,盒马成立3R事业部(3R,指即烹,即热,即食),预制菜是3R事业部的重要组成部分。盒马CEO侯毅判断,疫情之后,很多消费者的生活习惯会发生变化,在家吃饭会成为主流。侯毅道出了这波风口的主因。

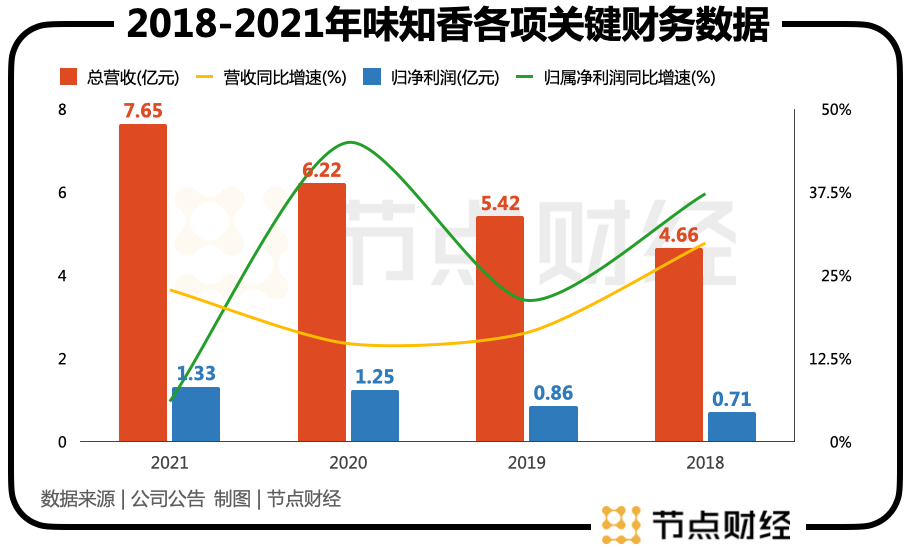

味知香去年荣登“预制菜第一股”,味知香的营收以牛肉等肉制品为主,形成了牛仔骨、宫保鸡丁、水晶虾仁、铁板鱿鱼等经典半成品菜。近期,公司发布了上市后首份年报。数据显示,营业收入7.65亿元,同比增长22.84%。净利润1.33亿元,同比增长6.06%。

这份财报与味知香的发展史相联系,才能深刻理解这家企业。味知香的上市前后关键财务数据的变化,恰可窥见当下整个预制菜市场动向。味知香成立于2008年,相比其他餐饮、冻品上下游产业链企业,业务集中于预制菜领域。上市前,味知香仅接受过小笔外部投资,可以说是一手逐步积累壮大的。这与资本热炒下,不少入局赛道创业者不同。

味知香股价高开低走,产能撑不起二级市场期待

市场给出的溢价,强烈受到行业风口助推。味知香在上市以来就备受资金关注,股价从上市之初的最低28.53元一路飙升,最高到达139.8元,涨幅近3.9倍。目前,市盈(TTM)43倍,大幅回落,低于整个食品行业,总市值在60亿左右。

究其原因,主要是味知香的产能瓶颈非常明显,尚撑不起外界预期,高估值泡沫挤出是必然的。公司现有产能 1.5 万吨/年,产能利用率为 128.16%,已实现了满产实现饱和。而在2018-2020的三年中,味知香产能利用率分别为81.49%、85.89%和99.18%,产销率基本都在100%。起飞的行业,也带动了味知香加速放量的野心。

预制菜依赖地域性较强,一般都依托于一个生产基地。味知香原来的生产厂房使用多年,目前计划在建周期2年、耗费2.86亿元的新项目正在推进,产能将从现在的1.5万吨/年提升至6.5 万吨/年,增加超过4倍以上。

渠道调整、业务扩张、利润率下滑?味知香正在“二次创业”

当产能进一步提升之后,未来营收、净利润是否有大幅提升空间?我们试从味知香的渠道组成变化、业务结构、盈利能力等来分析。

本次财报所展现的营收、净利双增背后,实际上,味知香更值得关注的是首次出现了净利润年度“个位数增速”。要知道,2020年味知香净利润增速达45%,也是近年来最高值。2021年财报里对净利润下降的解释是:“受新冠疫情零星散发、上游原材料上涨、部分期间费用增长等因素,公司净利润受到一定影响”。

如此看来,净利润下降的原因不少。原因之一是,味知香初步开通电商渠道,营业成本增加。2021年电商渠道实现营收1521.59万元,占全年主营业务收入的1.99%。在此之前,味知香的经营渠道集中在线下,以入驻菜市场作为重点渠道,相较于其他门店更具成本优势,这也是其早期立足、崛起的关键因素之一。

从整个业务板块来看,味知香符合持续增长的趋势。早在2012年之前,味知香产品主要供应于B端企业,后来转型发力线下零售渠道,包含加盟店、经销店、批发。去年,经销商实现收入1.3亿元,占全年主营业务收入的16.99%。2016年的销售收入占比高达72.49%,近些年经销商的收入不断减少;与之对比,加盟店形式更能扩大市场份额,因此营收比重逐年上升,从2016年的3.71%上升,增长至2021年的3.46 亿元,占全年主营业务收入的 45.99%。目前,味知香已拥1319家加盟店,合作经销商572家。另外,批发渠道实现收入 2.44 亿元,占全年主营业务收入的 32.35%。

再来从成本看味知香的盈利能力,一般来说餐饮行业的成本结构大概是:工资成本占30%;菜品成本占30%;租金成本占20%;毛利占20%,算不上高毛利行业。主打预制菜业务的味知香毛利率基本与之相符。2018年至2020年,毛利率分别为25.10%、24.97%和29.46%。2021年,因成本增加,味知香的整体毛利率下降4.31个百分点。在前期大笔投入之后,下一步毛利率如何变化是关键数据之一,这将意味着未来味知香的成长性如何?

当然,2021年是味知香开始对品类、渠道等铺开投入的一年。抓住这波风口势在必行。偏安一隅的味知香,2021年在华东地区实现收入7.24亿元,占全年主营业务收入的 96.02%。值得注意的是,它也是眼下上海获批的保供单位之一。味知香展现出了目前预制菜行业格局分散的基本特征。纵观味知香的营收情况,对比行业其他公司来说,实际上严重偏低,几乎排在末尾,市场占有率也仅为1.8%。因此,我们可以将2021年的种种举措视为其“二次创业”所下的决心。

/ 02 /蹭热度上市,股价跳水,“预制菜”热赛道在炒冷饭?

与长期浸淫预制菜的味知香不同,一些产业链上下游关联企业自2020年以来才逐步加码该业务。

新入局者大致包括得利斯、国联水产等传统农牧水产企业,安井食品、思念等速冻产品企业,海底捞等餐饮企业,盒马工坊、叮咚买菜等零售企业。味知香这类专营预制菜的企业较少。切入预制菜赛道,意味着这些企业对原有产业链进行调整。

随着去年上市的益客食品、千味央厨等陆续发布的财报,各家预制菜业务进展得到披露。

益客食品蹭“预制菜”热点:毛利偏低,估值与净利润严重背离

被视为预制菜概念股之一、专业“做鸭”的益客食品,因为旗下包含鸭脖、鸭掌等熟食和串类、水煮类、腌渍类等调理品业务,并拥有400多家“爱鸭”连锁店。2018年至2021年,益客食品调熟板块的营业收入体量与味知香接近,分别为3.74亿元、6.55亿元、6.13亿元、5.19亿元,占主营业务收入比例分别为3.80%、4.24%、4.30%、3.16%。但是,该板块毛利率仅10%左右,这远低于味知香,深为外界诟病。

益客食品于今年1月18日上市,当日股价涨幅超过212%,然而1亿元净利润与超过160亿元的估值偏离明显。作为传统产业企业恰是蹭了预制菜热度。财报显示,去年益客食品主要运营“爱鸭”品牌卤制食品实现营业收入32.53万元,营业收入中占比较小,但公司认为“其未来市场潜力不容忽视”。如今,股价从上市当日34元回落至25元左右,但总市值仍然高达94亿元左右。

千味央厨:以预制菜为第二曲线,为主营业务解困

去年9月,另一家同样借着预制菜东风登陆A股的千味央厨,曾借着帮助肯德基在河南推出胡辣汤早餐而闻名。据称,预制菜是2021年公司重点关注的业务。2021年,公司预制菜销售额为1400多万元,同比增长达34.35%,占总营收不到两成。千味央厨披露“未来重点仍然是B端餐饮连锁企业,已经拟定成立控股子公司,专业从事预制菜的研发和生产”。千味央厨是思念退市后推出的服务于B端的企业,主打“油条”业务,供应肯德基等品牌。除此之前,其他产品竞争优势较弱。而去年短期内股价因预制菜利好信息翻了数倍。然而,从去年11月4日75.35元的最高点至今,千味央厨的股价已跌去近四成。

如果说益客食品有蹭“预制菜”热点之嫌,那么,预制菜似乎成为其寻到的第二增长点。无论味知香、益客食品、千味央厨,它们股价均经历了上市初期暴涨到大幅度回落的过程,区域化经营、传统产业属性等撑不起市场预期,这与近些年资本炒作下的火起来的比如新消费等赛道逻辑全然不同。

除了这些新晋玩家,巨头们也开始布局预制菜。比如,得利斯2021年预制菜产能约为3万吨,在建预制菜产能有15万吨。得利斯的15万吨,远高于味知香承诺的未来6.5万吨/年产能;盖世食品拟定增投建1.5万吨预制凉菜智能制造项目;2021年安井菜肴制品营业收入同比增长112.41%,未来重点布局布局小龙虾等业务;国联水产则指出,预制菜收入占总体营业收入比重正在稳步增长。

或许,头部企业大批入局才代表了预制菜的未来。

/ 03 /前景:打造爆品、做大规模,政府扶持缩短路径

预制菜的前景在哪里?回答这个问题,需要了解做大一家预制菜企业的发力点。

味知香“吃老本”?预制菜赛道以“打造爆品”为王

据味知香财报披露,2021年菜品种类也从此前招股书披露的200余种增至了300种以上。实际上,味知香真正畅销的产品远低于该数量,且长期比较稳定。而更令人出乎意料的是,2021年味知香的研发人员仅7人,而上市前仅4人;研发费用曾长期低于100万,2020年增至125万,2021年翻倍增至225万。

依靠4人研发团队,每年低于90万的研发费用,推出200余种菜品,做出了一家上市企业,这透露了预制菜行业的一大秘密:“打造爆品”。具体来说,做大规模的核心在于销售,或者是说打造出适合市场需求的爆款产品,“吃老本”即可。

有行业人士指出,预制菜的核心竞争力在于菜品开发,找到能击中市场痛点的爆品。并不是所有菜品都适合做成口感、价格等被消费者认可的预制菜。比如,今年五一期间,京东超市在北京地区畅销的酸菜鱼、胡椒猪肚鸡、低温午餐肉、东坡肘子等基本都属于经典菜品,口味可与堂食(外卖)保持无二。

也就是说,虽然不依赖于研发,但真正要俘获市场,需要的是企业打造“爆款”的能力——研发应该抛弃闭门造车式的思路。真正针对特定客群需求,培养产品开发能力。

“打造爆品”意在做大规模

“打造爆品”是扩大市场规模的一把利刃。

这个逻辑在新晋颇具野心的互联网零售企业得到了体现。与成立多年、围绕华东的味知香仅个位数研发人员数量不同,叮咚买菜预制菜研发团队有将近30人,包括研发各大菜系的大厨们,菜品研发时间普遍需要30~45天。一旦面向全国市场,并且希望快速增加产品覆盖面,深入各大菜系是必经之路,“后进生”叮咚买菜的研发团队规模或许值得味知香参考。

味知香近些年的研发费用率不及0.2%,与安井、海欣、惠发等食品企业1.5-2.0%的研发费用率差距甚远。扎根华东市场,靠着市场认可的经典菜品或许可以立足,但为了扩大规模,覆盖全国的“八大菜系”——去年的财报营收里已出现了东北地区——增加研发投入增加是必然的。

重资产模式难起步,政府“雪中送炭”缩短发展路径

政府的介入恰恰缩短了预制菜做大规模的路径。预制菜有较强的重资产属性,前期需要大笔投入,而只有做大做强、发挥规模效应,才能降低成本。今年以来,政府扶持、投建园区等一系列政策,让外界看到了预制菜在全国开花的局势。政府盯上了预制菜的原因在于,中餐标准化是未来大趋势,当食品、餐饮行业发展放缓之后,扶持有助于重资产企业前期发力,助推产业快速起飞可以实现产业调整。

餐饮强省、市正在发力。今年3月份,以美食闻名的广东省政府发布的“预制菜十条”(《加快推进广东预制菜产业高质量发展十条措施》)为代表,山东、河南、江苏、浙江、福建、四川、广东、河北等多地政府释放出扶持预制菜发展的信号。广东的湛江和肇庆高要、山东潍坊市下辖的寿光和诸城、重庆市梁平区(《中国(西部)预制菜之都产业规划》)等地提出要建设“预制菜之都”。

因为企业难以建立其覆盖全国市场的影响力,不少人看空预制菜赛道。但是,当预制菜从市场端传导至政府端,政策、资金扶持或将壮大整个产业。各地政府加柴引燃的是一把虚火,还是燎原之火?且看它能否烧起来。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

评论