文|面包财经

证监会发布的《关于加快推进公募基金行业高质量发展的意见》明确提出,需采取有效监管措施限制“风格漂移”、“高换手率”等博取短线交易收益的行为。

前海开源基金旗下一款名为“前海开源公用事业股票基金”的产品,高位重仓与《基金合同》明显偏离的热门股票、换手率较高。该产品一季度净值大幅回撤,显著跑输业绩比较基准,给投资者造成损失。

前海开源相关产品是否违背证监会《意见》精神?风控与合规是否存在缺失?其他产品是否存在类似情况?

面包财经【合规透视】系列研究,将对照《意见》继续透视相关产品的合规情况。

前海开源基金招牌产品前海开源公用事业股票今年的业绩表现令人大跌眼镜。

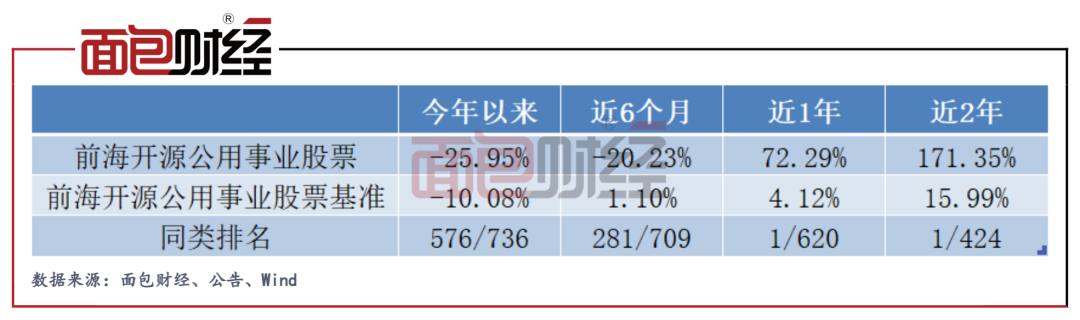

截至2022年5月11日,该基金年内亏损25.95%,跑输业绩基准逾15个百分点,同类排名第576。

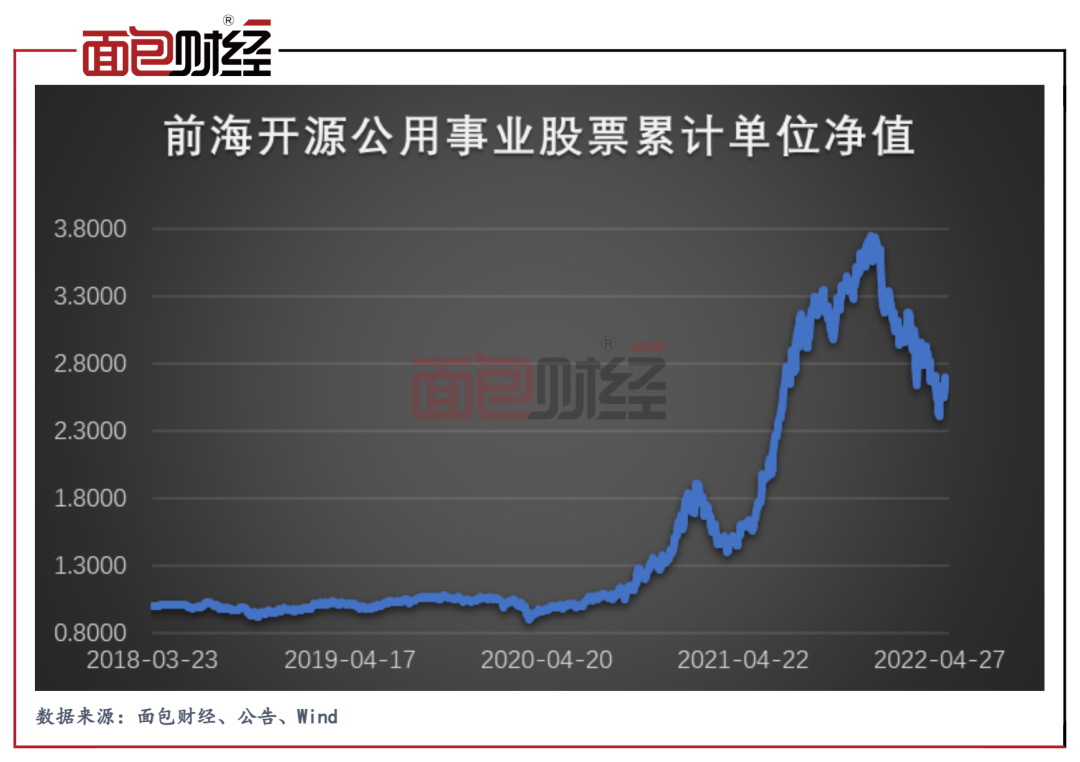

图1:前海开源公用事业股票累计单位净值

2021年,前海开源公用事业股票较好的业绩表现很大程度上受益于大举押注新能源板块。然而,这与基金合同中描述的“本基金主要通过精选A股和港股通标的股票中受经济周期影响较小、分红相对稳定的公用事业行业相关股票”偏离较大,存在“风格漂移”的嫌疑。

此外,由于规模扩大滞后于业绩表现,很大一部分基民在高位买入,这导致2022年一季度该基金亏损达到55.48亿元,超过了2021年全年创造的利润。该产品当前基金经理为崔宸龙。

梳理基金持仓,其投资决策是否体现了近期证监会发布的《意见》中提到的“以风险可测可控、投资者有效保护为前提”,令人深思。

前海开源公用事业股票:净值显著回撤,一季度亏损逾50亿元

前海开源公用事业股票成立于2018年3月,发行份额约2.49亿份,成立后因表现平平,基金份额持续缩水,直到2020年上半年末仅剩0.13亿份。

2020年7月,崔宸龙接管该产品后,基金净值突飞猛进,尤其是2021年的业绩表现颇为亮眼,全年收益率119.42%,跑赢基准95.91个百分点,单位净值最高飙升至3.7487元,一度成为2021年公募市场普通股票型基金收益冠军。

亮眼的业绩,引来众多投资者的踊跃认购,至2021年末前海开源公用事业股票总份额猛增至70.82亿份,资产净值达到258.16亿元。

然而,面对2022年的市场大跌,前海开源公用事业股票的抗回撤能力较差,业绩排名明显下降。截至2022年5月11日,该基金的单位净值跌至2.6994元,年内亏损25.95%,跑输业绩基准逾15个百分点,同类排名576/736。

图2:截至2022年5月11日前海开源公用事业股票与比较基准的收益率

分析发现,前海开源公用事业股票的2022年一季度末股票持仓比例为93.84%,较前一季度末的87.43%显著提升,其中港股比例达到40%。逆市下高仓位运行,或是前海开源公用事业股票今年以来业绩低迷的重要原因。

2022年一季度,前海开源公用事业股票亏损达到55.48亿元,已超过2021年全年产生的利润52.71亿元,特别是对于去年高位申购的投资者来说,或已深度被套。考虑到一季度以后该基金的净值继续下跌,亏损规模预计进一步扩大。

重仓布局新能源板块,或存“风格漂移”之嫌

前海开源公用事业股票的成败与新能源板块的走势密切挂钩。

自2020年下半年,该基金的仓位风格大变。2020年6月末,该基金的重仓股主要以公用事业股票为主,另外少量持有运输、环保等行业股票。而到了2020年末,其重仓股中公用事业分类股票失去踪影,取而代之的是新能源、汽车等股票,这种情况延续到2021年中报。

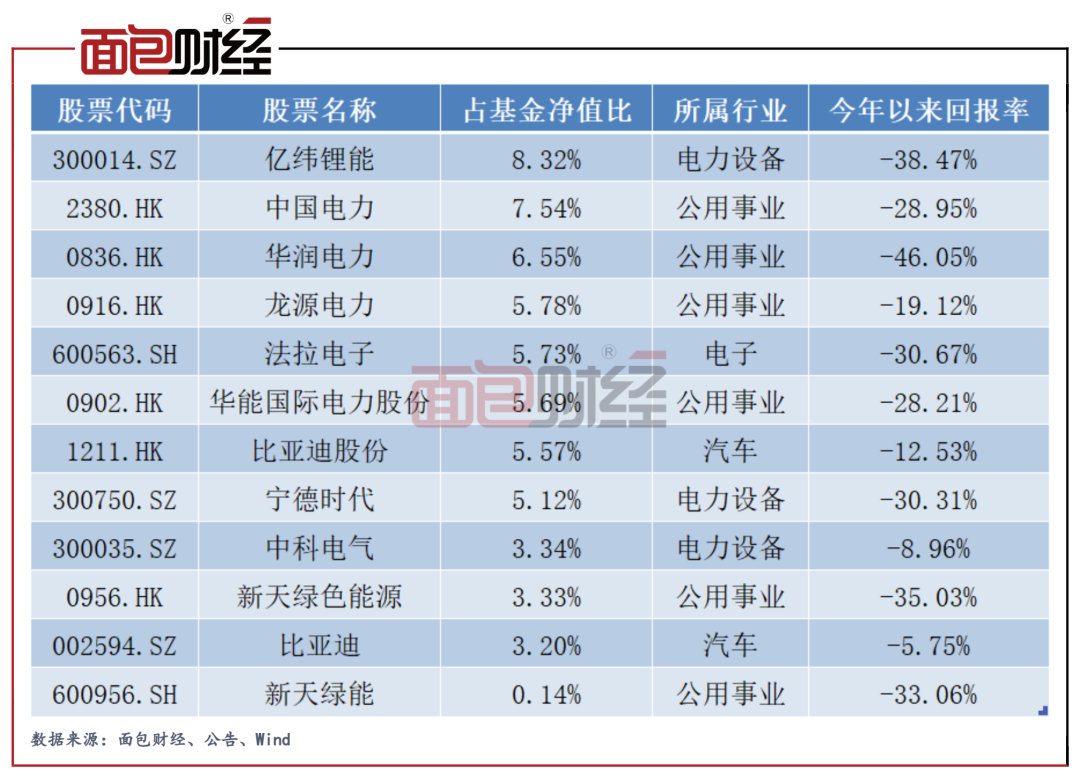

图3:前海开源公用事业股票由崔宸龙接管前后重仓股变化

新能源板块2020年下半年开始发力,相关股票价格持续上涨,一年内中证新能源指数涨幅超过100%。由于重仓压对热门板块,前海开源公用事业股票的业绩亮眼,但质疑该基金风格漂移的声音也越来越大。

根据基金合同中的投资目标,“本基金主要通过精选A股和港股通标的股票中受经济周期影响较小、分红相对稳定的公用事业行业相关股票”,重仓新能源、汽车等股票或与其投资目标并不相符。

尽管崔宸龙自2021年下半年加仓公用事业板块,多数为中国电力、华润电力、华能国际电力股份等电能相关股票,但也没有放弃新能源布局,亿纬锂能、宁德时代、比亚迪等股票频频出现在其重仓股中。

今年以来,以锂电为代表的板块跌势凶猛,特别是新能源车企受制芯片涨价导致产能受抑,相关产业链受到牵连,“锂茅”亿纬锂能年初至今累计跌幅已达38.47%。然而,前海开源公用事业股票选择逆市加仓,至2022年一季度末该基金持有亿纬锂能2071.61万股,加仓幅度高达61.37%,晋升为亿纬锂能第五大股东。

图4:前海开源公用事业股票2022年一季度重仓股

从基金的一季度重仓股来看,公用事业和新能源股票的权重相当,与公用事业主题仍有所偏离。根据基金合同中的投资策略,前海开源公用事业股票以公用事业行业股票为主要投资方向;投资于非公用事业行业股票的资产比例不高于非现金基金资产的20%。

崔宸龙其他产品同样出现深度回撤

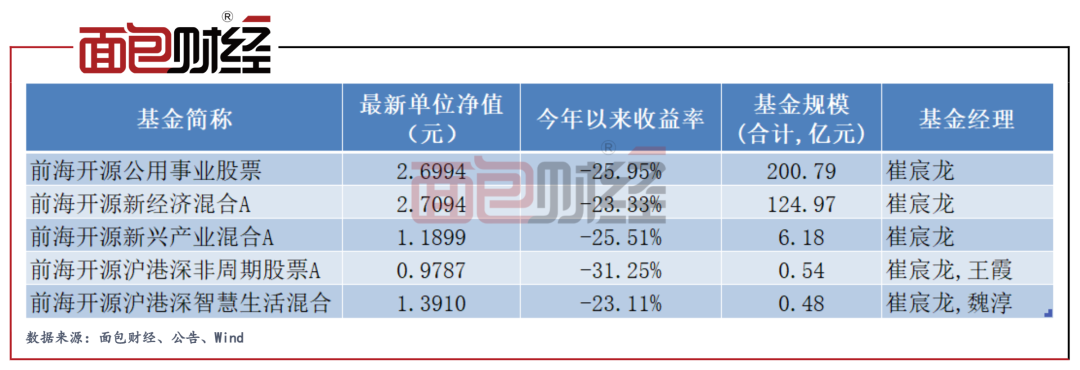

受益于新能源板块的走强,崔宸龙在任职基金经理不到2年的时间内成为前海开源的明星基金经理。资料显示,崔宸龙当前在管产品共有5只,管理总规模约330亿元,约占前海开源基金总规模的四分之一。

数据显示,由其管理的产品年内均出现大幅回撤,2022年一季度共计发生亏损80亿元。截至2022年5月11日,5只产品今年以来回撤均超过两成,平均收益率-25.83%。

图5:崔宸龙在管产品明细

2022年一季度,崔宸龙在管基金保持高仓位运作,尤其是单独管理的3只产品仓位均达到93%以上,其中亿纬锂能、比亚迪、星源材质等新能源产业链关联股票出现频率颇高。

近期,证监会发布的《关于加快推进公募基金行业高质量发展的意见》明确提出,需采取有效监管措施限制“风格漂移”、“高换手率”等博取短线交易收益的行为;鼓励基金管理人以满足居民财富管理需求为出发点,以风险可测可控、投资者有效保护为前提,加大产品和业务创新力度,坚决摒弃蹭热点、抢噱头、赚规模的“伪创新”。

在股市、新能源板块疲软的背景下,基金经理的投资决策是否体现了《意见》精神?基金经理的风控、投研能力,乃至基金公司的管理能力或仍有提高的空间。

评论