文|港股解码 李莹

生物降解塑料国标将于2022年6月起实施,引发生物降解塑料板块大涨。

5月13日,力合科创、华阳新材涨停,联盛化学、莫高股份、美瑞新材、湖北宜化跟涨。

在碳中和、碳达峰大的发展背景下,相关政策持续在限制塑料用品上发力,并鼓励推动可降解材料发展。根据国家市场监督管理总局、国家标准化管理委员会发布公告,《GB/T41010-2021生物降解塑料与制品降解性能及标识要求》《GB/T41008-2021生物降解饮用吸管》两个国家推荐性标准将于2022年6月1日实施。

国标落地,生物可降解材料迎来重要机遇,而其巨大且亟待开发的市场空间也吸引不少传统石化企业以及一些非石化企业布局。

政策驱动,千亿市场可期

我国可降解材料领域发展空间大,依旧是一片可待开发的蓝海。

众所周知,中国是全球最大的塑料生产国与消费国,塑料消费量占全球的比重达15%。据卓创统计数据,我国每年塑料的表观消费量在8000万吨附近,塑料制品的表观消费量在6000万吨附近。

政策一直在不遗余力限制和降低塑料用品使用量。

根据发改委《意见》,2020年底首先在直辖市、省会城市、计划单列城市建成区禁止不可降解塑料袋的使用,到2022年底,实施范围扩大至全部地级以上城市建成区和沿海地区县城建成区。到2025年底,上述区域的集贸市场禁止使用不可降解塑料袋。

随着政策力度加大以及可降解塑料应用的不断扩大,一旦实现大规模替代将为可降解塑料提供巨大的市场空间。

据华安证券预测,到2025年,预计我国可降解塑料需求量可到238万吨,市场规模可达477亿元,到2030年,预计我国可降解塑料需求量可到428万吨,市场规模可达855亿元。根据GrandViewResearch公布的数据显示,2019年我国塑料包装市场规模541亿美元,预计到2025年我国塑料包装市场规模将达到698亿美元,按照可降解塑料替换率为30%计算,预计2025年我国可降解塑料市场规模约为209亿美元。

目前国内可降解塑料市场缺口较大,可降解塑料有效产能合计仅约为25万吨。在需求持续释放下,国内可降解塑料市场迎来巨大的投资机遇。

一季度业绩分化,估值处于低位

基于绿色新材料的发展趋势,国内不少化工企业已经布局可降解材料领域,包括新疆蓝山屯河化工股份、金发科技、恒力石化等。

据笔者统计,目前WInd可降解塑料板块有27家上市公司,且上述公司大都在2022年一季度取得不错业绩,包括宇新股份、长鸿高科、国恩股份、聚石化学、美瑞新材、美联新材、万华化学等。

但上述公司净利润却表现不一,今年一季度归母净利润表现较为出众的分别有美联新材、宇新股份、三房巷、金丹科技、长鸿高科、中化国际等。

今年一季度归母净利润翻了3倍多的美联新材尤为出众,公司还是“国家专精特新小巨人企业”。公司核心业务色母粒主要用于塑料着色,在绿色环保等政策推动下,公司已经实现“非石油基可完全降解色母粒及其制备方法”、“用于AS系列塑料的黑色母粒及其制备方法”等多项专利技术。

宇新股份今年一季度归母净利润同比增长197.60%,主要利润增长点来自新投产顺酐项目的利润贡献。

2021年12月顺酐顺利投产后,今年一季度产能处于爬坡中,一季度产量大约是2.7万吨,计划今年全年产量为12-13万吨。

顺酐可用于生产BDO、PBS所需原料丁二酸,而BDO和PBS又是可降解塑料PBS/PBAT的原料,随着PBS、PBAT产能的陆续投产,其潜在需求将爆发。

目前国内拥有顺酐产能的上市公司除了宇新股份外,还有齐翔腾达、江山化工等。

从二级市场表现来看,可降解塑料板块自2021年年中开启上涨,并在同年9月创下1559点的板块高点后,便展进入大幅调整期。2022年以来,行业个股市场表现不佳,整体看板块甚至抹去去年涨幅。

从估值水平来看,目前可降解塑料板块个股超半数滚动市盈率低于30倍,包括金发科技、中粮科技、恒力石化等行业龙头。

生物可降解材料附加值高,成投资风口

可降解材料种类繁多,而从产品特质及优劣看,生物可降解材料是较为理想的可降解材料之一,也最具发展前景。

生物降解塑料下游主要应用于包装、农业、3D打印、现代医药、纺织业等。其中,农业领域的塑料袋和地膜领域是我国生物可降解塑料最具潜力的市场,我国每年塑料袋消耗量在70-80万吨,农用地膜消耗量120万吨以上,将为生物可降解材料带来广阔空间。

目前生物降解塑料主要包括PLA(聚乳酸)、PHA(聚羟基烷酸酯)、PBS(聚丁二酸丁二醇酯)、PBAT(聚己二酸/对苯二甲酸丁二酯)、PCL(聚己内酯)等合成这些材料的单体或者天然高分子材料等。

从技术和环保等多角度看,PLA、PBS、PBAT、PHA是生物降解材料未来的主要发展方向,在包装、纺织和农膜领域中,PLA和PBS消费量较大,而在医用植入材料等一些高附加值领域中,PHA在使用广泛。

我国PLA生产起步相对较晚,丙交酯原料主要依赖进口。据艾瑞报告显示,丙交酯开环聚合法目前只有美国Natureworks、荷兰Corbion和浙江海正三家企业突破。

浙江海正打通了“乳酸—丙交酯—聚乳酸”全工艺产业化流程、掌控了从材料合成到市场应用各环节关键技术、实现聚乳酸规模化生产和销售。

在国内,除浙江海正外,也有部分企业不同程度地掌握了聚乳酸的生产工艺,并已着手新建聚乳酸产能,包括丰原生物、金丹生物、中粮生物。

总体上看,聚乳酸产能还是缺口较大,国内市场,即使将中粮科技的3万吨聚乳酸产能(丙交酯投料)考虑在内,聚乳酸的年产能也不超过17.5万吨,制约了PLA发展。

拥有先进的技术和新材料领域战略地位,5月10日证监会批复同意浙江海正首次公开发行股票注册。

相较之下,另一生物可降解材料PBAT国内处于领先地位,产能得以快速扩张。

以恒力、万华为首的大型炼化一体化生产企业,纷纷大规模布局可降解产业链。其中,恒力从原料端BDO,AA再到PBAT/PBS各环节均有布局,拥有完整的产业链装置。

5月13日涨停的华阳新材,2021年规划启动PBAT产业链,投资约5.7亿元,在平定经济开发区新材料产业园区布局6万吨/年PBAT和2万吨/年生物降解改性材料及塑料制品项目,在山西省综改示范区布局2万吨/年全系列生物降解新材料项目。计划三个项目将在下半年相继投产,建成后累计年产值达20亿元以上。

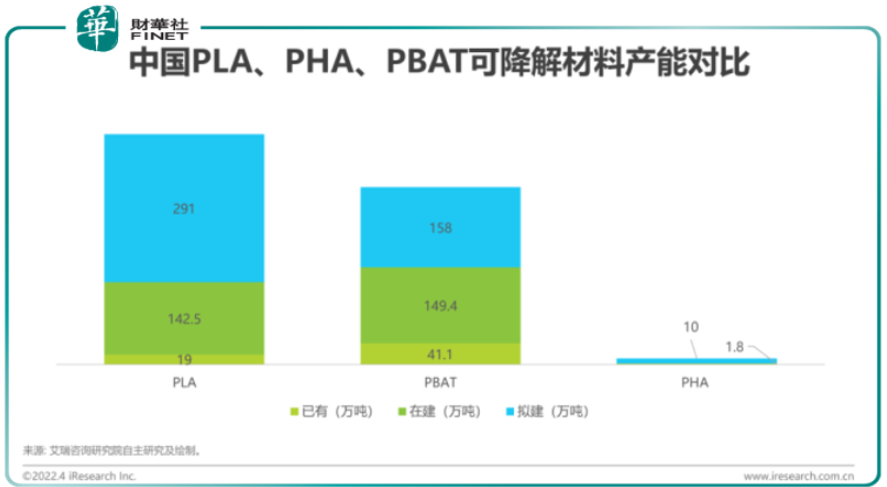

在众多产业资本加持下,生物可降解塑料产能急剧扩张。据艾瑞报告数据,截止目前有52家企业在建或拟建产能,我国可降解材料产能将会在未来3-5年间达到459万吨(拟建)。

从产能布局上,企业更偏向于技术更先进的PLA方向,其拟建产能大约可达300万吨,可以有效覆盖餐饮市场、农业地膜应用及医用场景下的需求。

评论