文|巨潮 谢泽锋

编辑|杨旭然

一家跨境女装电商平台的估值=当下最炙手可热的太空探索公司,SHEIN=SpaceX。看似不可思议的商业故事,正在活脱脱地上演着。

4月初,中国快时尚跨境电商SHEIN正在筹划新一轮融资,该轮融资后,其估值将达到破天荒的1000亿美元(6624亿元)。这使得SHEIN的估值已经与伊隆·马斯克的SpaceX相当,并超过服装巨头H&M和Zara的市值总和。

1000亿美元是拼多多市值的两倍多,是京东的1.2倍,放眼中国未上市新经济公司中,只有字节跳动、蚂蚁集团能达到千亿估值。

三年,SHEIN的估值翻了40倍.机构投资者对它的追逐,已经到了抓耳挠腮趋之若鹜的地步。

“中国工厂+海外流量+D2C+小单快返”,这个中国最神秘的电商平台,正在海外纵横驰骋,征服一批批年轻人。

01 服装界的拼多多

SHEIN玩的是传统时尚服装生意,但内核是互联网的基因。

回看SHEIN的崛起轨迹,可以发现它和拼多多有些类似。

用极为低廉的工厂货俘获一批基础受众,极大刺激消费者的购买欲后,再徐图走向更为广阔的市场。只不过,SHEIN聚焦于女装赛道。

与拼多多不同的是,SHEIN将传统电商打法进行了全面的升维。但也逃不脱“多快好省”的四字秘诀。

如果将这四个维度按重要性排序,应该是“省>多>快>好”。

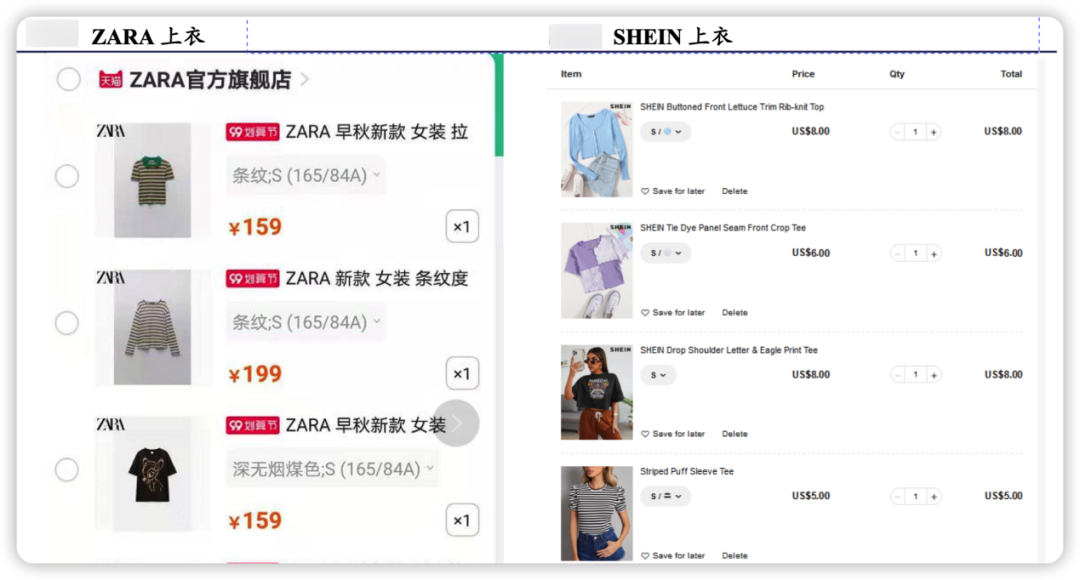

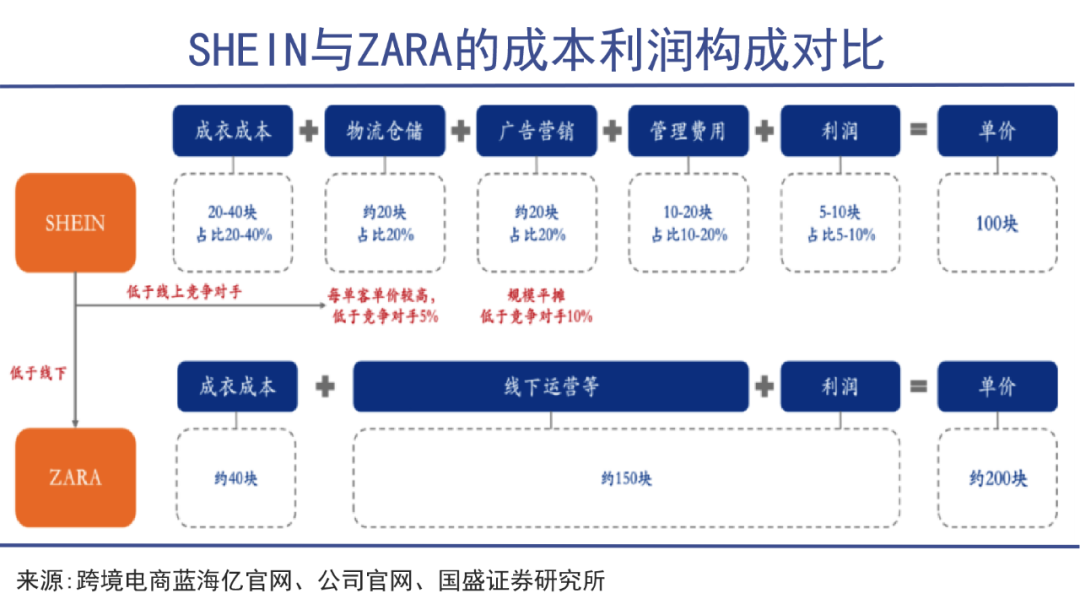

以1件普通的女装上衣为例,ZARA的价格约150-200元,而在SHEIN只要5-8美元,是 ZARA的1/3-1/4。

ZARA和SHEIN上衣价格对比,数据来源:天猫,SHEIN官网

而且SHEIN每周的上新数就抵得上ZARA 整年的上新量——ZARA每年上新的SKU数量约12000款,而SHEIN平均每天就上新1500 款,全年超15万SKU被摆上货架,而且其节奏还在继续加快。

上新快、便宜、款式多,曾经是快时尚品牌的致胜法宝。ZARA创造了从设计到上架最快2周的纪录。这套快速上新推动持续复购的玩法,如今正被拉夏贝尔、韩都衣舍,乃至淘宝上的众多中小商家所学习。

但背靠珠三角庞大的中国工厂,SHEIN将设计、打样到生产的流程极限压缩至7天。并用互联网和大数据的方式,将价格优势和供应链效率发挥到极致,创造了一种堪称实时快消零售(Real-Time Retail)的打法。

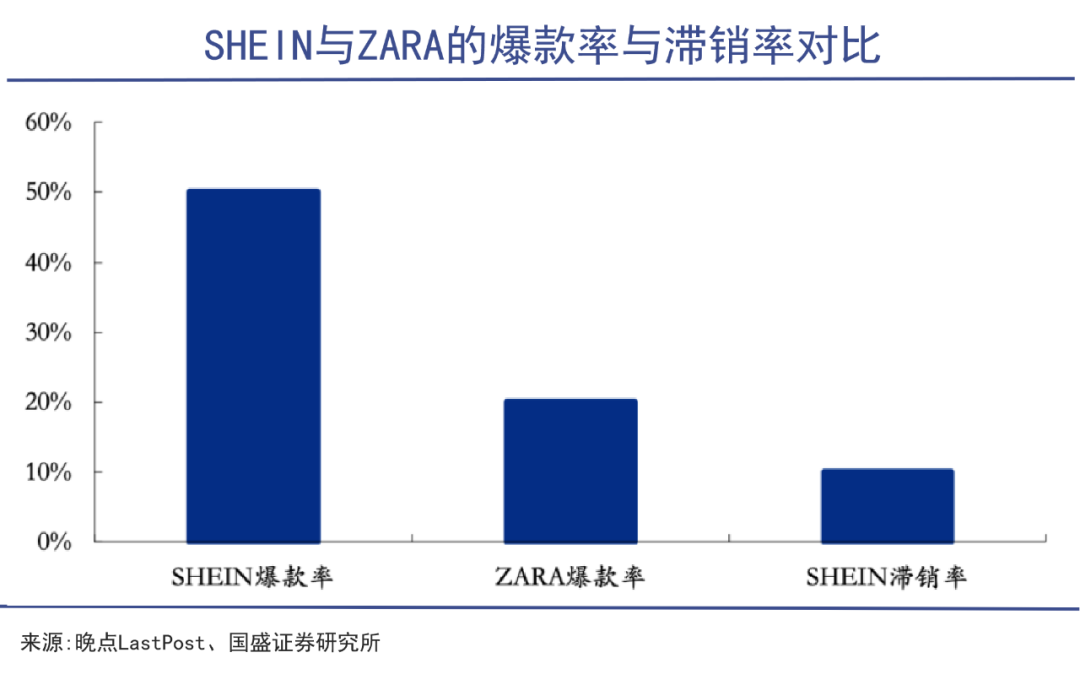

价格低廉,爆款却不少。由于SHEIN为纯线上销售,能够更好得进行大数据追踪和工业化设计,SHEIN对供应商的返单(对上次订货的重新定购)率高达80%,爆款率约 50%、滞销率仅约 10%,而ZARA爆款率仅为20%左右。

营销方面,SHEIN深度绑定网红,吃到了第一波廉价的网红带货红利。

SHEIN的创始人许仰天,起初在一家外贸线上营销公司做SEO(搜索引擎优化),深谙流量营销之道。早在2012年,许仰天团队就开始对接网红,让他们发帖时带上Shelnside(SHEIN前身)的品牌名字,然后通过SEO,把这些网红照片刷上热搜榜,把流量转化为销量。

SHEIN前产品合伙人裴旸曾透露,一位合作费用高达5万美元,拥有170万粉丝的YouTube网红,六年前的合作费用只需30美元。这些网红早期基本是在免费为SHEIN带货。

绑定网红让SHEIN的品牌影响力迅速提升,极低的价格,又让追逐时尚的消费者上瘾,SHEIN演变为一个女装低价海淘平台。

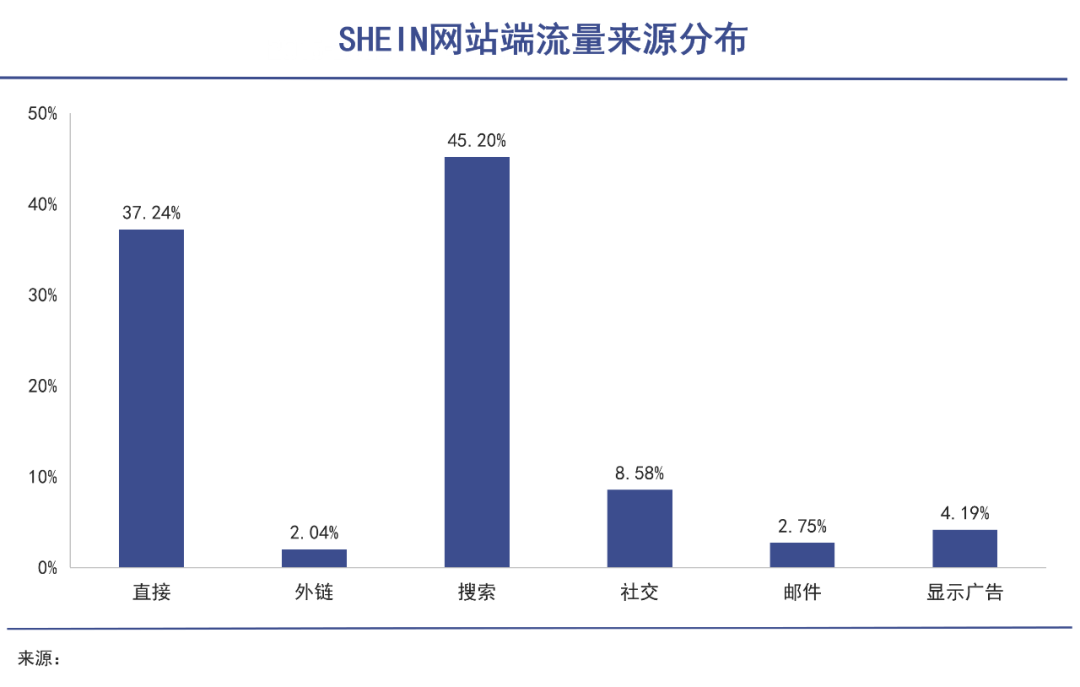

不仅有私域流量,公域流量中,至少一半以上都是自然流量。SimilarWeb数据显示,SHEIN网站端流量中,至少一半以上的用户,是直接进入其官网,或者通过搜索SHEIN,直接访问网站。

由此可见,一大批消费者是直接奔着平台去的,而不是被Facebook和谷歌上的广告引过来的。

移动端方面,SHEIN的直接触达能力更强。2021年5月,SHEIN App的下载量超过亚马逊;2021年全年,SHEIN App下载量为3200万次,仅次于亚马逊的4000万次。

可以看出,SHEIN玩的是传统时尚服装生意,但内核是互联网的基因。

市场选择上,SHEIN面向海外,避开与淘宝、唯品会等正面交锋。一头链接中国工厂,一头链接海外消费者。就这样,超高性价比的产品批量由国内发往海外。

到2021年6月,SHEIN在美国市场的销售额已经与H&M和Zara的总和相当。2017到2020年,GMV从10 亿增长至 650 亿,2021 年有望达到 1000亿,4年增长达100倍。

02 小单快返

2014年SHEIN上线时,几乎没有工厂愿意与其合作。

对于服装行业来说,供应链决定着企业的生死。尤其是潮流突变的快消时尚品牌。

与绝大多数传统服装企业不同,SHEIN对供应链的要求是“小单快返”,每款商品起始只生产100件,随后投放到市场进行测试,根据销量调整设计直至打磨为爆款。

但服装生产的流水线较长,单量越大成本才能越低,订单量小,成本高,“100件的订单,机器开机一次都不只这个成本,做就是亏”。因此,2014年SHEIN上线时,几乎没有工厂愿意与其合作。

让小单供应商也能实现盈利,才能破解这一窘境。许仰天不惜出资补贴工厂,并缩短账期,承担库存压力,他从不拖欠供应商款项,这让SHEIN的名声不胫而走。

2017 年,红杉中国副总裁邹家佳去广州中大布匹市场调研。在这个占地70万平、年交易额超5000亿元的全球最大布匹纺织品集散地,很多访谈对象提到SHEIN。他们这样形容:在中大,这是每一个人都想合作的明星公司。

据媒体统计,在仅47平方公里的广州南村镇,为SHEIN供货的商家就高达300多家。目前供应链中心团队规模也是公司最大的部门,从2015年的800人壮大至2019年的逾5000人。

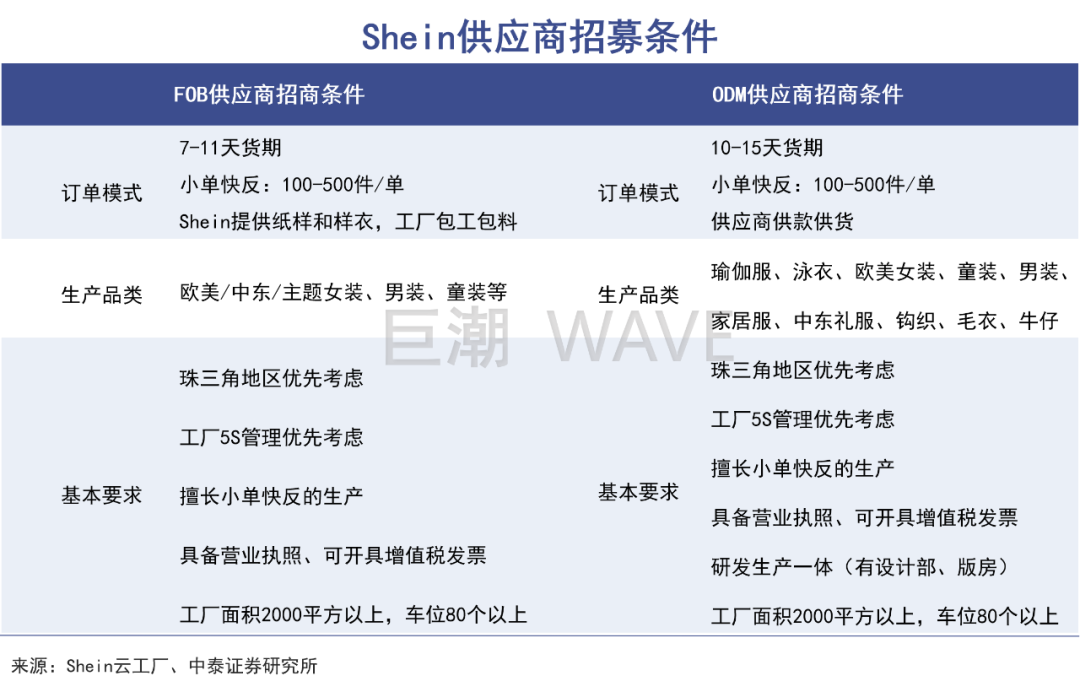

2021年发布的供应商招募计划中,可以窥见其对供应商的要求。SHEIN将SKU进行精确细分,招募相应的供应商。

其中,FOB模式,即SHEIN负责设计和制作第一件样衣,然后由供应商包工包料完成生产;ODM模式中,供应商集研发生产为一体,拥有工厂和版房。

SHEIN 对供应商要求极为严格,有一套详细的标准,包括急采发货及时率、备货发货及时率、次品率、上新成功率等。

就这样,分布在广州十三行的众多中小厂家,被连接到了同一个大脑,SHEIN再根据线上消费者的反映,决定是否进行大批量生产,或是调整设计元素。

上游设计上,ZARA每年派出设计师穿梭于各大时装周,而SHEIN则建立了一个实时跟踪全球时尚趋势的数据系统,并将设计环节升级为工业化流水线模式,提高效率且降低品牌对设计师的依赖性。

这样一来,SHEIN的存货周转率大幅提升,2019年其存货周转率高达4.62次,超过Inditex(Zara母公司)的4.2次、迅销(优衣库母公司)的2.7次,更是远超中国服装业的平均库存管理水平(1.85次)。

距离 SHEIN 广州番禺总部仅1.2公里的辛巴达,是SHEIN最重要的生产供应商之一,辛巴达柔性订单首单 100件起订,首单出货 7 至 10 天,返单只要 5 至 7 天。

为进一步提升供应链规模,SHEIN向广州市申报了“希音湾区供应链总部项目”,并入选“广州市2022年重点项目计划”。其计划投资150亿元,在广州增城区中新镇,建设一个占地3000亩,总建筑面积330万平方米的供应链基地。这个面积相当于3个白云机场或5个广州南站。

03 “衬衫换飞机”2.0版本

中国服装行业不赚钱的噩梦从来没有结束。

2005年,时任商务部部长在中法贸易会谈时,为了打消法国人对中国纺织品的恐惧,讲道:“中国只有卖出八亿件衬衫才能进口一架空客380。”

那时候,廉价的中国衬衫每件利润只有2.4元,而一架空客A380飞机却值2.4亿美元。按当时的汇率计算,这是足足8亿倍的差距。

17年后,“中国强大的基础制造业+领先世界的互联网模式”,造就了一个时装界的千亿估值明星。

而大洋彼岸的SpaceX已将目光瞄向了外太空,旗下拥有星链、猎鹰火箭、龙飞船、星舰 ,最新的估值亦为千亿美金。

这何尝不是“衬衫换飞机”的2.0版本。但就是这样一个仅在行业商业模式上进行了更新的公司,还在不断吸引更多资本和创业者的关注和模仿。

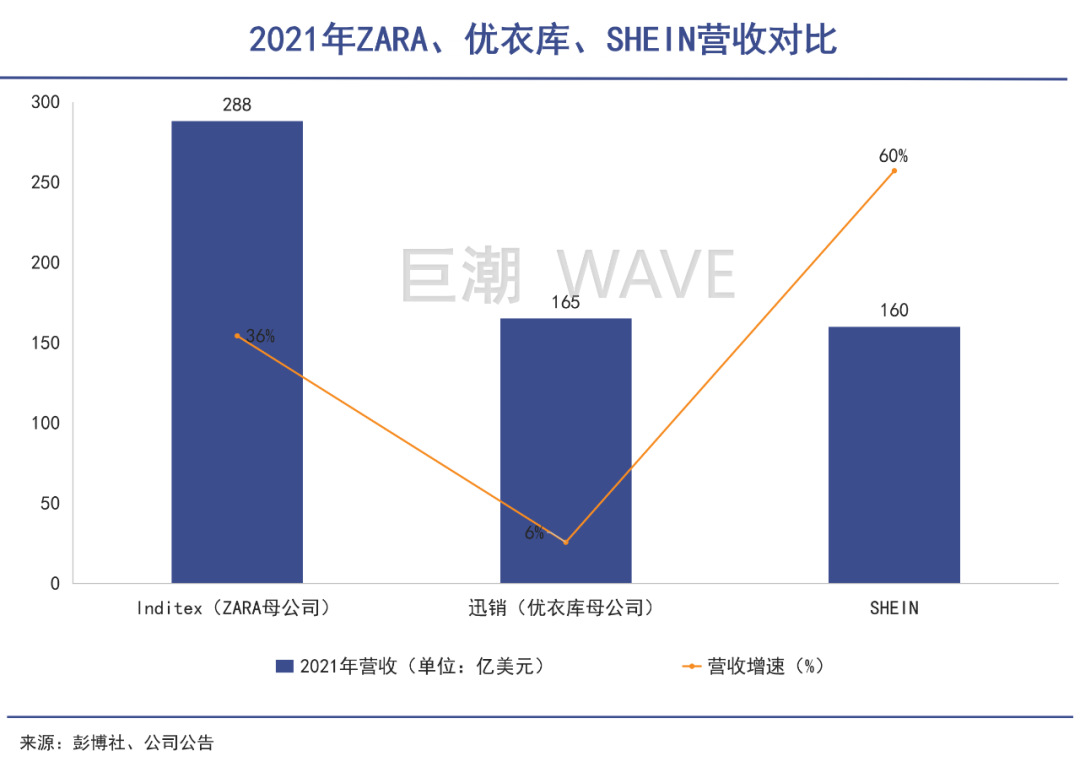

2020年,SHEIN年营收近100亿美元,连续第八年实现超过100%的增长。彭博数据显示,SHEIN 2021年销售额约160亿美元,增速已经大幅下滑至60%。这一年,Zara母公司营收约为288亿美元,优衣库母公司约为165亿美元。

SHEIN将“快和省”发挥到了极致,使其快速出圈。但由于无法对庞大的供应商进行严格的质量把控,产品良莠不齐,难以形成统一的质量标准。这和当年崛起的拼多多十分相似。

面料是服装的核心原材料,由于主打极致低价,SHEIN大量使用化纤和尼龙布料,被海外媒体指责可能出现环保问题。

海外消费者对其评价也呈现两极分化,给出5星好评的认为其物超所值,打差评的则聚焦在产品质量、售后服务和物流。

更关键的盈利能力上,尽管采取纯线上经营,免去了高昂的店面租金成本。但SHEIN的毛利率依旧不高,SHEIN的女装平均价格在10-15 美元,其中成衣成本约20-40%,毛利率60-80%;再加上仓储物流费、管理费用、流量营销费,经营利润率只剩下5-10%。真实的净利润则更加堪忧。

对比来看,Inditex2021年的毛利率为57.06%,经营利润率15.45%,高于SHEIN。2021年净利润32.4亿欧元,净利率为11.73%。中国服装行业不赚钱的噩梦从来没有结束,即便SHEIN的估值已经到了如此高度。

04 写在最后

SHEIN看上去似乎没有什么高深的竞争壁垒。它的成功源于抓住了早年间的网红红利,和极其高效的供应链,规模优势和先发优势,让竞争者很难对其进行再复制。

与其说,SHEIN是对ZARA、H&M们的颠覆,不如说是对传统服装业的极限效率革命。

17年来,中国改写了制造业落后的历史,但在先进制造、高精尖科技领域,仍旧处在追赶世界一流的历史征程中,SHEIN是中国基础制造业+互联网工具登峰造极般的产物,SpaceX则是集美国最顶尖的能源动力、机械、光电等技术的应用。

评论