文|长桥海豚投研

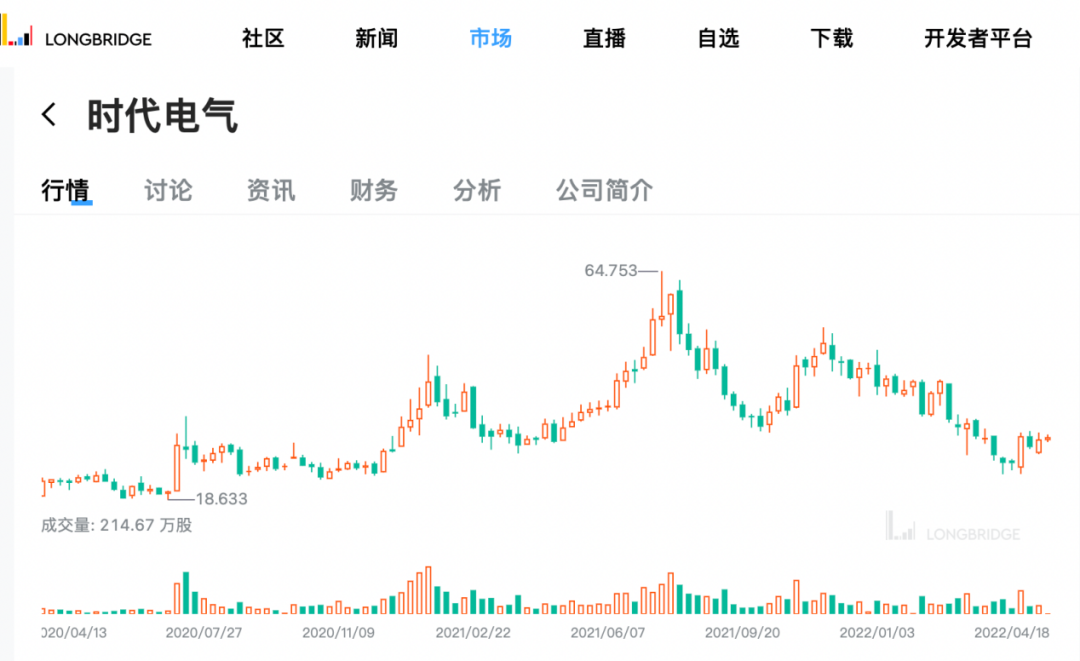

一年的时间暴涨3倍,然后又重新跌落回来。中车时代电气是有硬实力的科技公司,还是一个扎根于传统行业的服务商?海豚君和大家来一起看看,这暴涨暴跌的公司,是蹭概念,还是有真实力?

来源:长桥App

中车时代电气,先从报表入手,其实只能看到公司把主要业务分为了轨道交通装备业务和新兴装备业务。而在占80%营收的轨道交通装备业务中,仅能看到最大部分是轨交的电气装备业务,那么这业务变化又和什么有关呢?

先了解公司的主要产品,电气装备中最主要的产品是电气牵引系统,然后找到电气牵引系统的使用场景,最终应用市场变化来观察业务的情况。海豚君在本文中就是抽丝剥茧,对中车时代电气的各项业务做了拆解,从而能更好的来理解公司的业绩具体变化情况。

海豚君在本文中通过对公司的轨道交通装备业务和新兴装备业务进行分拆,认为:

①传统的轨道交通装备业务仍是目前公司最大的基本盘业务。在机车、动车组、城市轨道交通三大下游中,机车业务将继续保持平稳,动车组为了“十四五”计划的目标,仍将保持增长,而城轨业务将成为公司越来越重要的业务组成;

②相比于传统的轨道交通装备业务的基本盘,以IGBT为首的新兴装备业务有望成为公司未来的主要增长点。不论是轨交领域IGBT份额的潜在提升,还是成功搭载新能源车用IGBT市场的东风,IGBT业务有望给公司带来弱化主业、再一次成长机会。

海豚君将在本篇中主要对中车时代电气进行业务拆解和影响因素的考量,下篇中将主要对公司进行业绩测算和估值考量。

长桥海豚君对中车时代电气的业务拆解,具体见下文:

一、公司简述:立足基本盘,发力新业务

中车时代电气前身可追溯至1959 年铁道部株洲电力机车研究所,公司从机车业务出发扎根于轨交领域,而今已经成为国内的轨交龙头。然而公司并不满足于传统轨交领域,随着高速铁路和城市轨交的发展,公司将目光瞄准了以功率半导体为主的新兴装备市场。

高压IGBT是列车重载、高速运行的基础,时代电气凭借多年的技术积累已经突破国外垄断,并进入全球前5。公司自主可控的高压IGBT技术,为公司开拓了新兴装备的新市场。

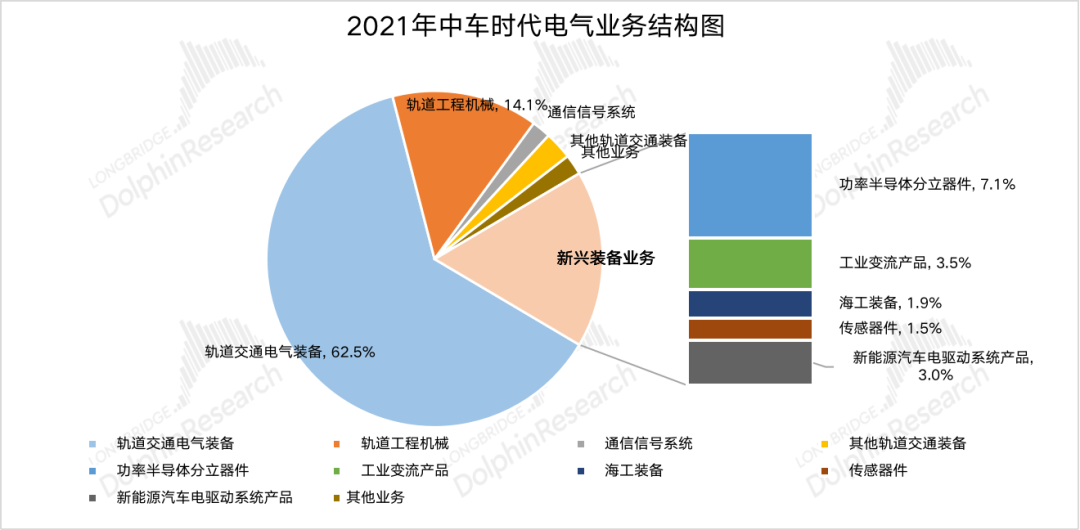

中车时代电气从2020年起,将公司主要业务分为轨道交通装备业务和新兴装备业务两大类。

①轨道交通装备业务:主要包括轨道交通电气装备、轨道工程机械、通信信号系统等;

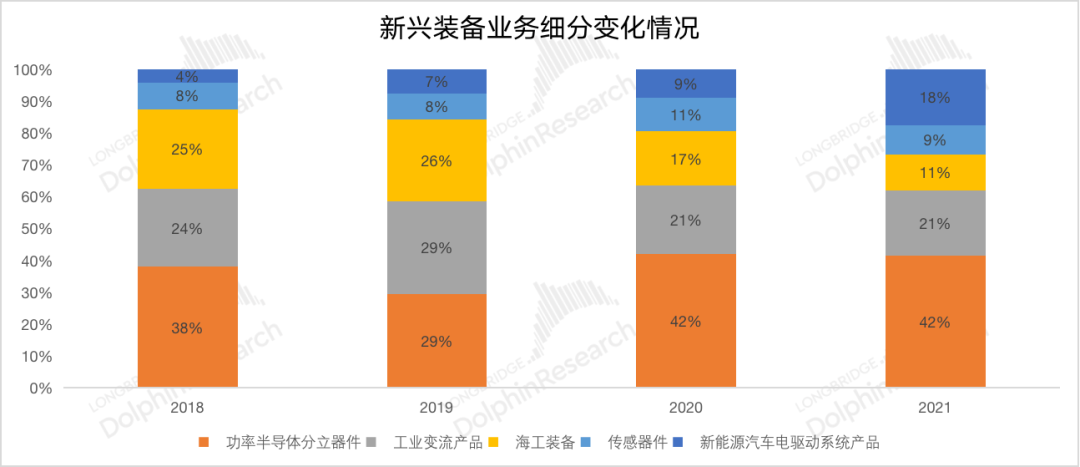

②新兴装备业务:公司未来的发展重点。主要包括功率半导体分立器件、工业变流产品、海工装备、传感器件和新能源汽车电驱动系统。

来源:公司资料,民生证券,长桥海豚投研

根据2021年中车时代电气最新财报,传统的轨道交通装备业务仍是公司最大的收入来源,占比达到80%以上,这也仍然是公司业绩的最大的影响项目。此外公司要重点发展的新兴装备业务占比提升明显,已接近两成。功率半导体分立器件业务是新兴装备业务的最重要组成部分,同比增长达到30%以上,占总收入的比例达到了7%。

来源:公司财报,长桥海豚投研

二、轨道交通装备业务:最大基本盘,稳健

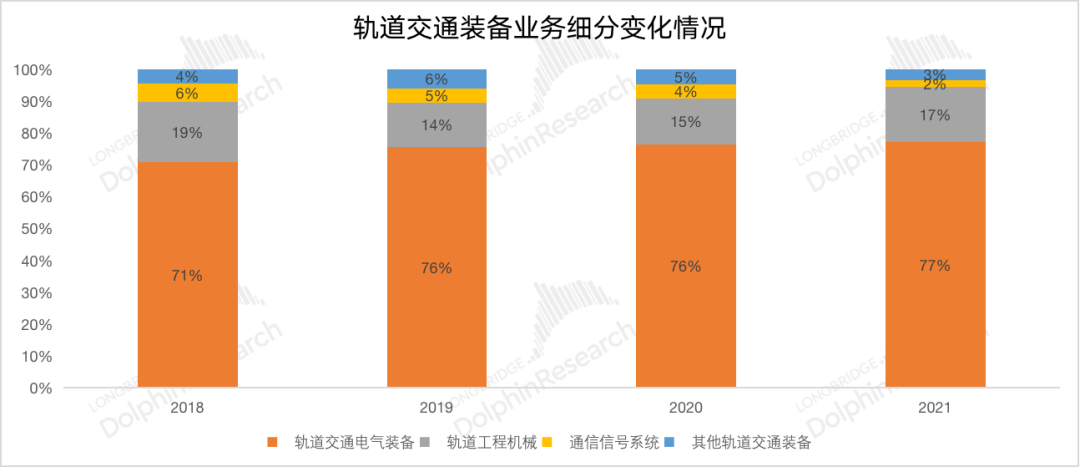

轨道交通装备业务是公司“发家”的基本盘,业务变化直接影响公司最终的业绩走向。作为时代电气的传统主业,该业务包含轨道电气装备、轨道工程机械和通信信号系统等,其中最大的影响项来自于轨道交通电气设备,在业务细分中长期占有近8成。

来源:公司财报,长桥海豚投研

轨道交通电气设备业务中最重要的产品就是电气牵引系统,这是轨道交通车辆电力传动的重要组成部分,主要运用于电动机车、动车组和城市轨交系统。业务中的轨道工程机械,则主要用于大型养路机械和铁路线路维修时的运输等工作。

来源:汇川官网,长桥海豚投研

由于电气牵引系统主要有三大应用场景,那么对中车时代电气业务基本盘的分析,主要围绕电动机车、动车组和城市轨交系统三个下游市场展开。

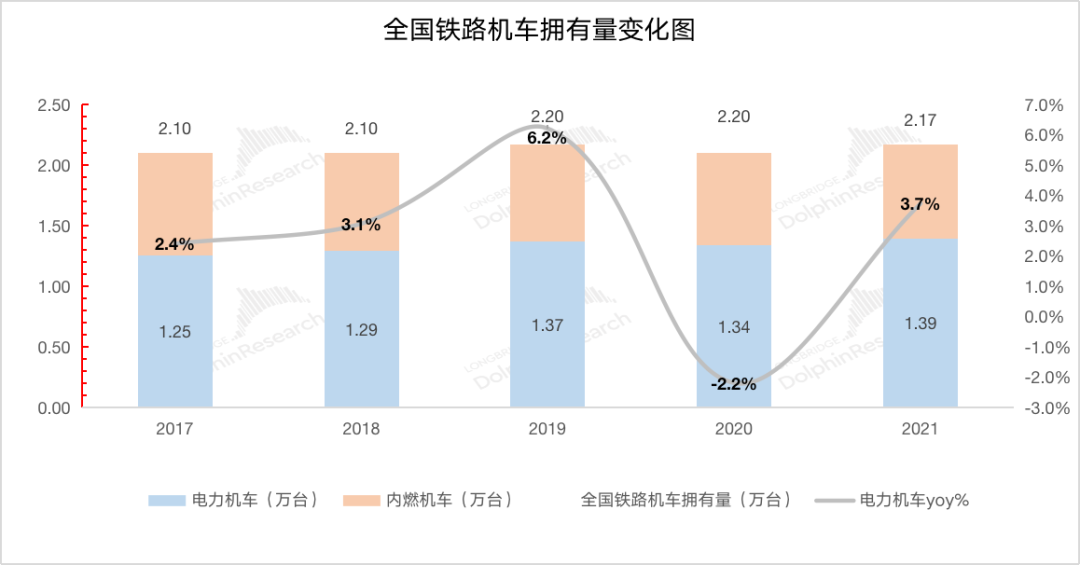

2.1电动机车市场

根据国家铁路局的数据,全国铁路机车拥有量保持平稳,长期稳定在2.1-2.2万台。由于铁路机车主要有内燃机车和电力机车两种,所以在内燃机车呈现减少的趋势下,电动机车拥有量近年来略有上升,2017-2021年间复合增长率2.7%,基本上仍可视为一个稳定的市场。

来源:国家铁路局,长桥海豚投研

2.2动车组市场

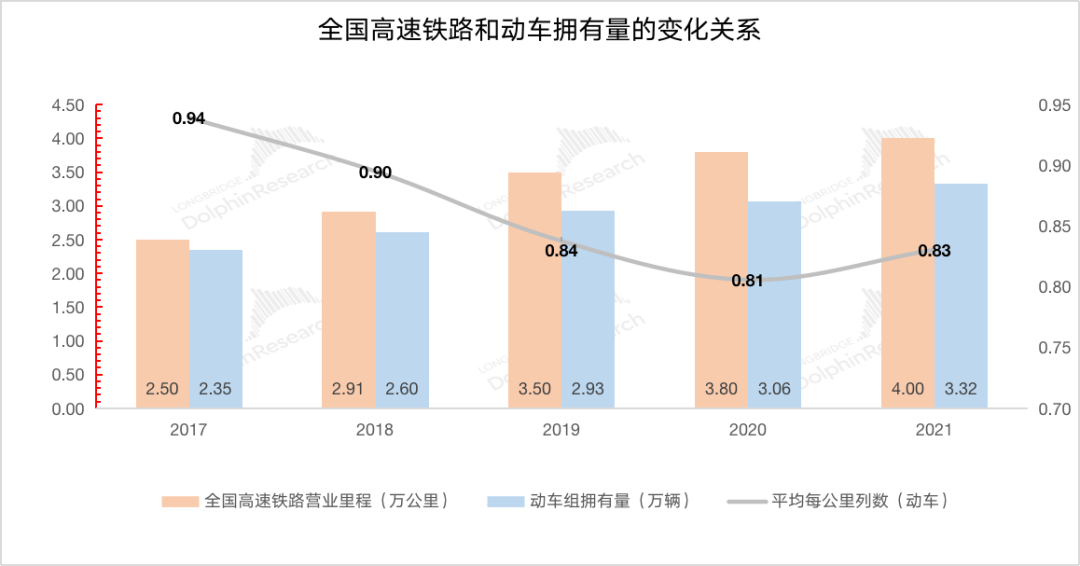

根据国家铁路局最新的数据,2021年全国高速铁路营业里程首次突破4万公里。随着高铁建设的推进,动车组的增加提升了对电气牵引系统的需求。2017-2021年间,全国高铁营业里程从公2.5万公里成长至4万公里。与此同时,动车组拥有量也从2.35万辆增长至3.32万辆。从中可以看到动车组数目与里程数的比值,在0.8-0.9的范围左右。

根据“十四五”规划,到2025年全国高速铁路的总里程数将达到5万公里,届时动车组拥有量仍将继续提升。

来源:国家铁路局,长桥海豚投研

由于高速动车的牵引传动系统变流器有很长的工作寿命(英飞凌此前报告牵引传动系统中的整流器和逆变器平均寿命都在20年以上),所以海豚君认为对动车组市场的变化从新增动车组拥有量看也有一定的指向性意义。

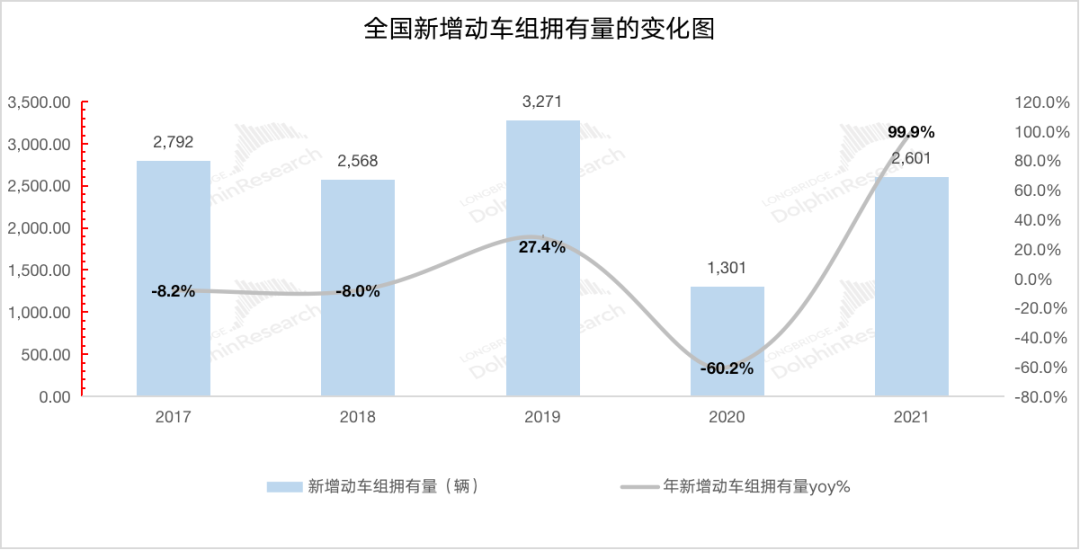

动车组拥有量虽然一直处于增长的态势,但是近两年在疫情等因素影响下,新增动车组的数量有所减缓。尤其是2020年,新增动车组的数目仅仅1301辆,影响公司当年的动车组产品业务收入。由于“十四五”既定的计划目标,随着疫情恢复后,动车组的增长有望回暖。

来源:国家铁路局,长桥海豚投研

2.3城市轨道交通

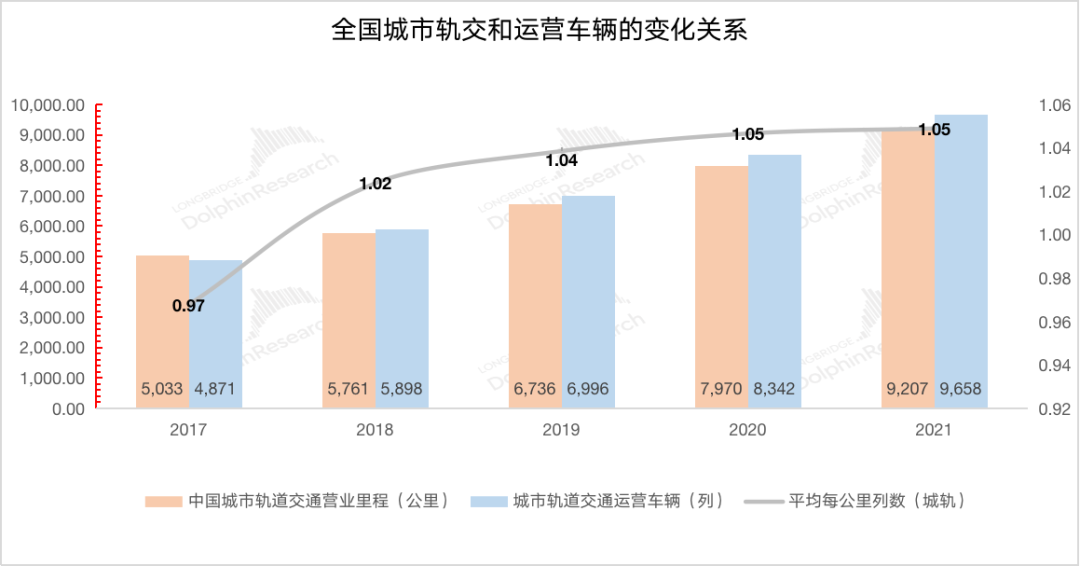

铁路建设在经历高峰后开始放缓,城市轨道交通更多的承担起来了增长主力军的作用。在2017-2021年间全国铁路营业总里程数从12.7万公里增长至15万公里,复合增长率仅有4.2%。与此同时,全国城市轨道交通如火如荼的建设着,同期的复合增速高达16.3%。

而在全国城市轨交市场,公司拥有绝对的市场优势地位。根据城轨牵引变流系统市场招投标等公开信息统计,在2012年至2021年间,中车时代电气已经连续十年在国内城市轨道市场占有率稳居第一。在城轨高速发展的这段时间内,中车时代电气尤为受益,城市轨交业务也成为公司最大的下游来源。

随着中国城市轨交营业里程的增长,城市轨交运营车辆数也不断增长。在2017-2021年间,从4871列增长至9658列,复合增长率18.7%。海豚君测算,运营车辆数和营业里程数的比值大约在1.05左右,高于高速铁路的车辆密度。

来源:中国城市轨道交通协会,长桥海豚投研

城市轨交业务也主要来自于牵引传动系统,和动车组相似,也同样有着较长的使用寿命。那么城市轨道交通市场每年的收入,可以从全国新增运营车辆数入手。

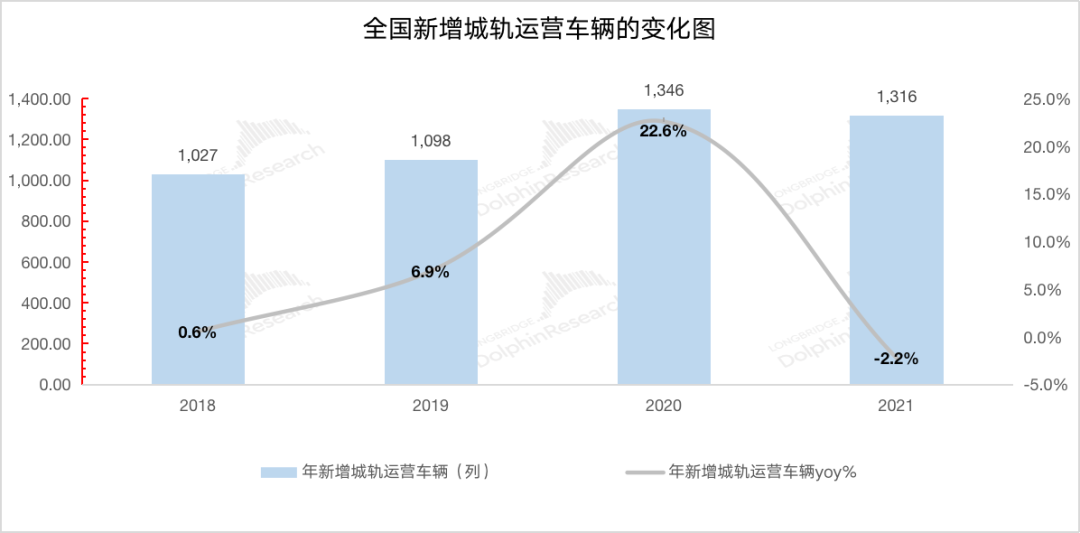

然而相比于高铁投资在疫情下的减慢,城轨的投资并没有受明显的影响。在受疫影响最大的2020年,城轨业务的增长弥补了当年动车组业务的下滑。

来源:中国城市轨道交通协会,长桥海豚投研

海豚君认为,传统的轨道交通装备业务仍是目前公司最大的基本盘业务。在机车、动车组、城市轨道交通三大下游中,机车业务将继续保持平稳,动车组为了“十四五”计划的目标,仍将保持增长,而城轨业务将成为公司越来越重要的业务组成。

三、新兴装备业务:未来潜力点,成长

中车时代电气的新兴装备业务从2020年开始单独披露,公司也将其作为未来的发展重心。时代电气的新兴业务,主要包括功率半导体分立器件、工业变流产品、海工装备、传感器件以及新能源汽车电驱动系统。其中功率半导体已经是业务的最主要部分,占新兴装备业务的4成以上。

来源:公司财报,长桥海豚投研

中车时代电气的功率半导体业务,包含IGBT、双极器件、功率器件等产品。公司采用“设计-制造”一体化的IDM模式进行生产,在高压IGBT等领域技术处于国内领先。

由于时代电气在传统轨交业务领域的优势,公司率先在高压IGBT领域实现突破,产品已在轨交等领域实现大批量出货。公司在4500v以上电压产品的量产,打破了国际厂商的垄断,并进入全球前五的行列。

3.1轨交领域IGBT市场

海豚君将中车时代电气分为轨交领域和其他领域两部分,由于时代电气本身在轨交市场具有优势,并且公司已开始量产出货,轨交市场能贡献当下较多的收入。

通过上文的分析,由于产品具有较长的使用寿命,所以在对市场空间的测算上更多地关注新增的部分。

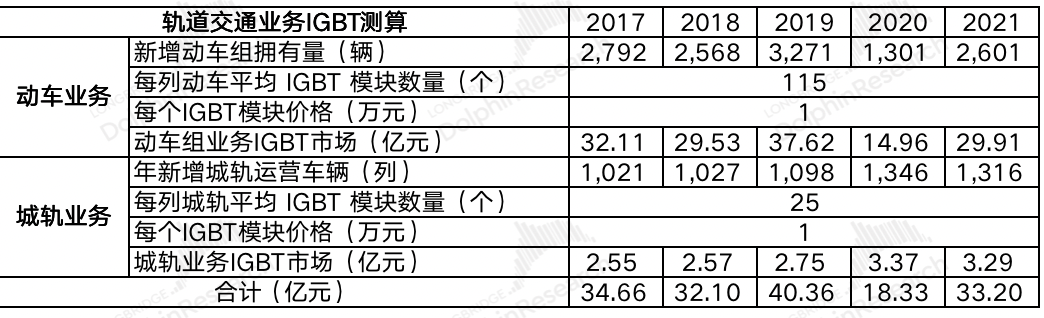

①动车业务:根据铁路局的年度数据,除2020年疫情特殊影响外,国内新增动车组拥有量在2500-3300辆之间。结合中国铁道科学研究院对每列动车平均115个 IGBT 模块数量及1万元的IGBT模块价格来测算,国内动车组业务IGBT市场空间超30亿;

②城轨业务:城轨的发展明显快于动车组,年新增城轨数量从1000辆提升到1300多辆。但由于城轨列车的IGBT模块数目少于高铁,所以虽然城轨增速快,但市场空间明显小于动车组。海豚君测算国内城轨市场IGBT空间大约有3亿多。

来源:国家铁路局,中国城市轨道交通协会,长桥海豚投研整理

综合动车业务和城轨业务来看,轨道交通业务每年大约能带来30-40亿的市场空间。而相比而言,中车时代电气在轨道业务上还有继续成长的空间。公司凭借自身IDM的生产模式,在一期产线量产后,再次开启了二期产线,为公司的增长提供了产能保障。

3.2其他领域IGBT市场

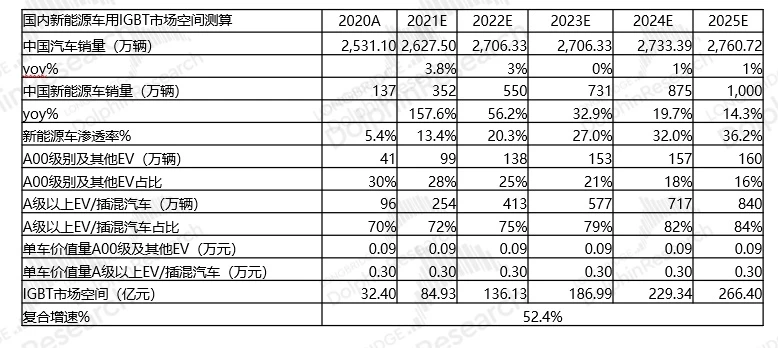

相比于深耕的轨交领域,中车时代电气更希望在汽车领域实现突破。正如上文测算那样,轨交领域整体市场空间比较稳定,公司能做的就是凭借自身优势去争取更大的份额。而车用IGBT不同的是,这本身就是个快速增长的市场。

海豚君此前在《新能源光伏双重奏,IGBT 有多香?》一文中测算,国内新能源车用IGBT有望成长至2025年的266亿元,5年的复合增速超50%。相比于不太增长的轨交领域,车用IGBT市场空间数倍于轨交,并且增速也远高于轨交领域。所以在IGBT市场要做大做强,势必要打入车用市场。

来源:长桥APP,长桥海豚投研

虽然中车时代电气在2019年的国内新能源汽车市场仅有1%左右的市场,但时代电气在车用市场仍在努力寻求突破。

1)产能方面:随着IGBT二期项目的建成,1200V以内的车规级IGBT开始量产。根据产能规划,一期产能主要以轨交为主,100万只IGBT模块中大约仅有24万只汽车模块。而二期8寸IGBT生产线的建设主要针对车用IGBT领域,大约年可生产24万片,对应100万只以上的车用IGBT模块。

2)客户方面:公司已经和东风、广汽等厂商合作。随着产能和客户的开拓,中车凭借公司自有产能的优势,有望在国内新能源汽车市场获得更大的份额。

海豚君认为,相比于传统的轨道交通装备业务的基本盘,以IGBT为首的新兴装备业务有望成为公司未来的主要增长点。不论是轨交领域IGBT份额的潜在提升,还是成功搭载新能源车用IGBT市场的东风,IGBT业务有望给公司带来弱化主业、再一次成长机会。

评论