文|巨潮 荆玉

新型电化学储能堪称当下最景气的赛道之一:2021年国内装机量同比增长67.7%,预计2022-2026年年复合增长率(CAGR)为53.3%(CNESA数据)。

储能市场也被普遍认为是下一个可能爆发的万亿市场,有着极大的发展潜力。特斯拉创始人马斯克曾豪迈地表达了对储能板块业务的期望:可以发展到与汽车业务不分伯仲,甚至超越汽车业务。

就在这样一个有着极大发展潜力和高度景气的赛道上,玩家们却普遍受到原材料成本上升、行业竞争加剧等因素的影响。在营收高速增长的同时,盈利能力普遍不强,部分企业在“赔本赚吆喝”。

行业虽然高速增长,但背地里却并不像表面看起来那么光鲜。

中关村储能产业技术联盟发布的《储能产业研究白皮书2022》(下简称白皮书)指出,“储能行业在2021年迎来了前所未有的关注和炙手可热的投资高潮”,但“已投建储能项目大多还未形成稳定合理的收益模式”,“很多中小企业仍然举步维艰”。

在2030年碳达峰目标和国家电网的储能建设规划的刚性要求之下,储能赛道的市场规模和高增长是确定的,但行业的高速增长却并不等于玩家们的良好业绩表现。整个赛道目前更像是处在虚假的繁荣当中,还有一系列的问题有待解决。

01 狂热与困境

在新冠疫情和供应链短缺的压力之下,这样的增长速度实在是难得一见。

2021年被普遍认为是储能行业的政策元年,也是商业化初期到规模化发展的第一年。在“双碳”策略的东风下,国家与地方政府出台了300多项与储能相关的政策,并明确锁定2030年30GW的储能装机目标,行业正式站上风口。

尤其是国内的部分锂电池和储能企业,已经具备了国际竞争力,收入增长远超国内储能行业平均增速。

GGII数据显示,2021年国内储能电池出货量达48GWh,同比增长2.6倍;其中电力储能电池出货量29GWh,同比2020年的6.6GWh增长4.39倍。在新冠疫情和供应链短缺的压力之下,这样的增长速度实在是难得一见。

已上市的储能企业当中,2021年宁德时代的储能系统营收达136.2亿元,同比增速高达601%;阳光电源储能系统实现营业收入31.4亿元,同比增长168.5%;上能电气的储能双向变流器及系统集成产品营收同比增长135%,达到1.4亿元,各家储能业务都在飙升。

反映到二级市场上,一众储能概念股曾伴随着行业高景气在2021年中股价暴涨。中关村储能产业技术联盟编制的“CNESA储能指数”,在2021年全年整体上涨了64.80%,超过了90%公募和私募基金的表现。

但从去年12月开始,CNESA储能指数就开始不断下滑。54只成分股中,股价距2021年年内高点腰斩甚至下跌超2/3的不在少数。如阳光电源、上能电气、科华数据、科士达、派能科技、亿纬锂能的股价都经历了腰斩。

究其原因,一方面储能属于高成长赛道,其高估值也会跟随A股市场成长股的调整进行调整;但另一方面,在储能行业高速增长的同时,亦面临着不小的发展困境。

如前文所言,在营收高速增长的同时,企业的盈利能力普遍不强,甚至有部分企业在“赔本赚吆喝”。

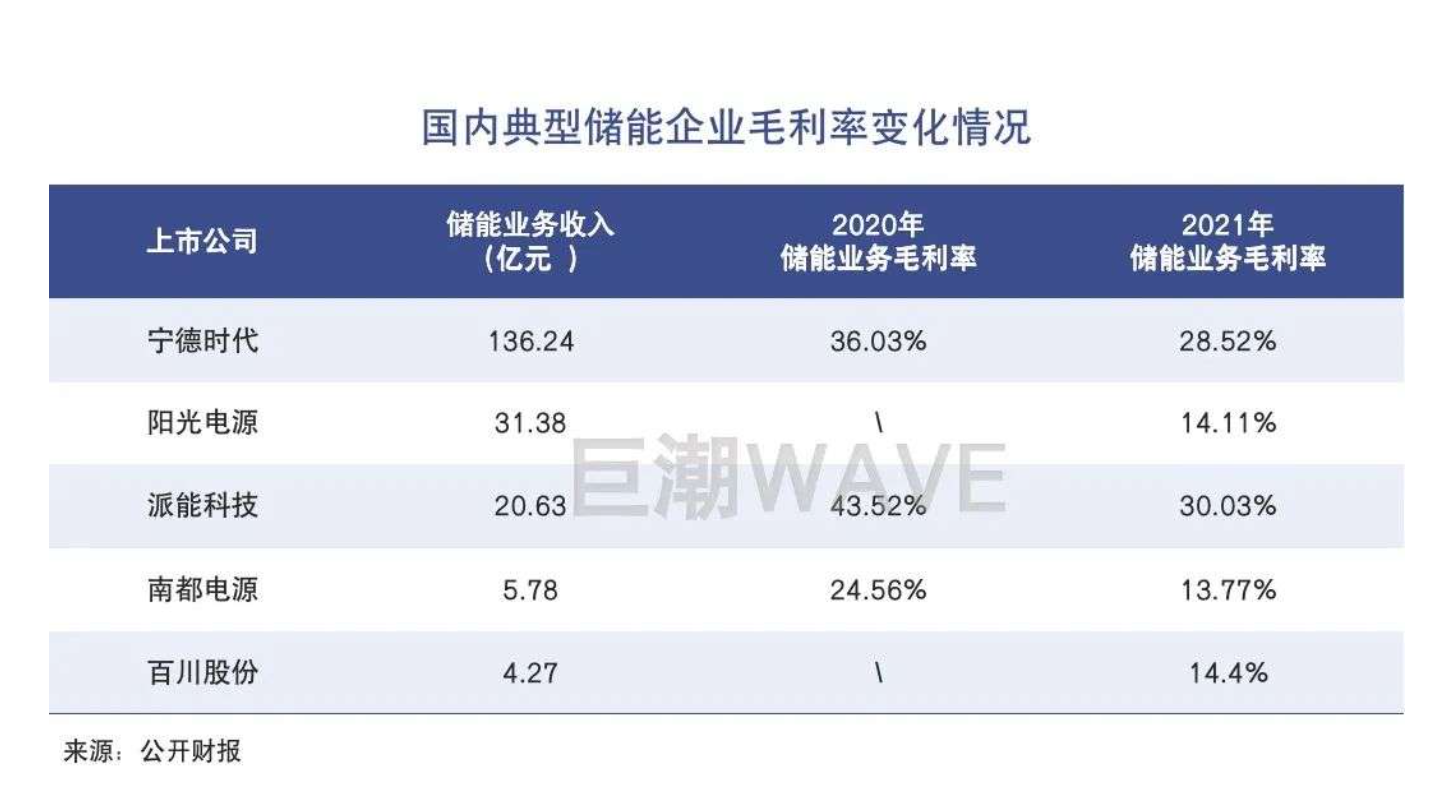

以几家典型企业为例,2021年国内储能电池出货量排第一的宁德时代储能业务毛利率从2020年的36.03%下降到2021年的28.52%;2021年海外出货量最高的储能系统集成商阳光电源的储能业务毛利率从21.96%下降到14.11%。

02 高锂价反噬

“碳酸锂-正极材料-储能电芯-储能设备”的链条牵一发而动全身。

细究上市公司储能业务盈利能力下滑的原因,主要源于自去年延续至今的电池原材料价格上涨。除了造成储能企业成本承压,还引发了中标项目价格上涨、项目建设被迫延期等一系列负面连锁反应。

据百川盈孚数据,目前国内电池级碳酸锂市场主流报价区间在每吨51.4万~52.0万元之间,年内涨幅达95%,同比涨幅更是超500%。受此影响,从2021年初到2022年3月,磷酸铁锂材料均价由4万元/吨飙升至16.2万元/吨,涨幅高达305%。

一套完整的电化学储能系统一般由电池模组、储能变流器(PCS)、电池管理系统(BMS)以及能量管理系统(EMS)组成,其中电池模组的成本占比在50%—60%。

因此“碳酸锂-正极材料-储能电芯-储能设备”的链条牵一发而动全身,在影响储能项目整体经济性和竞争力的同时,也让夹在中间的储能企业苦不堪言。

可以看到,具备锂电池生产能力的储能企业,比如宁德时代、派能科技、鹏辉能源、南都电源等,直接受到上游原材料涨价的影响,去年的毛利率普遍出现下滑。

而如阳光电源、科华数据、天合光能等不具备锂电池生产能力的系统集成商则要更加被动。由于主要零部件依靠采购,集成商本身的毛利率就不高,但一面要应对上游锂电池企业的涨价,一面要应对下游新能源企业的降本需求,两头都受到挤压。

典型的代表如天合光能,其储能业务今年一季度继续处于亏损状态。在5月9日的投资者交流会上,其企业代表表示,“(储能)原材料涨得比较多,从原来的3万多涨到接近50万,包括下游的产品价格也没有随着原材料同步涨那么多”,因此“目前来看储能全年压力还是比较大的”。

阳光电源方面亦在投资者交流上表示,“正常情况(储能业务的毛利率)应该有约20%的水平,今年可能有点压力,因为电芯价格上涨过快。”

在此背景下,储能企业往往是“增收不增利”,利润的增长很难赶上营收增长。要么保持市场占有率,放弃部分利润;要么维持利润,放弃一些市场份额,这都会在一定程度上影响到资本市场对其业绩增长的预期和估值水平。

值得一提的是,新型储能从应用场景上可以分为电源侧、电网侧和用户侧,不同的应用场景的商业模式不同,在中外不同市场环境下的盈利能力也有差异。

目前来看,国外的户用储能市场是最优质的一块市场。不同于电源侧及电网侧储能严格追求投资回报率,用户侧家庭储能更接近于品牌消费,因而储能企业可以更好地传导涨价压力。例如特斯拉的户用储能品牌Powerwall自今年年初以来就多次涨价。

国内企业的代表如派能科技,海外业务占比超过80%且以户用储能业务为主,因此其毛利率和净利率水平虽有下滑,但仍然高于宁德时代、阳光电源等国内市场占比高的玩家。

03 商业模式待跑通

国内发电侧储能仍未形成有效的商业模式。

与国外户用储能市场截然相反,国内发电侧储能可能是利润空间最小、竞争最为激烈,也是最劣质的一块市场。

这背后的根本原因在于,国内发电侧储能仍未形成有效的商业模式。天风证券指出,当下时间点,我国的储能系统无论在发电、电网、用电侧均不具备经济性。但在政策端强制要求发电侧配置储能的情况下,未来我国的储能市场将主要由发电侧来驱动。

目前国内光伏和风电场配备储能系统的主要收入来源是提供调峰服务,但按照目前的补偿标准,电站配备储能提供调峰服务并不划算。

据悉,目前储能电池一度电的储存成本在0.5~0.6元,如果再加上运行成本和能量损耗,成本要到0.8~0.9元/kWh,但大部分的调峰补偿价格都比这个数字要低。因此储能项目宁愿闲置也不愿意调用来参与调峰。正如《白皮书》指出,“已建储能项目大多还未形成稳定合理的收益模式”,“强配储能并网闲置的现象普遍存在”。

在此背景下,虽然国内有20多个省市下发相关文件要求新能源装机“强配”储能,但由于没有稳定合理的收益,导致储能项目白白投入、只能闲置,电站开发的利润空间反而被压缩。

尤其是在光伏、风电平价上网、上游原材料价格同样上升的情况下,电站开发企业的收益率本身就受到负面影响,势必会压缩储能这种额外成本,追求更低的价格而非储能系统的品质和耐用性。如阳光电源就在投资者交流会上表示,针对国内强配储能的要求,“尽量使用二线品牌的电芯。”

这一做法又会进一步造成储能企业的价格战,上游原材料的涨价难以有效传导,只能由储能企业自身消化吸收。尤其是自身实力较弱的中小企业,如《白皮书》所说“举步维艰”。

长期来看,储能商业化的问题得不到有效解决,那么“指标式”上马储能项目的现象就会始终存在。这不仅是一种资源的浪费,还会造成下游企业盲目追求储能的低成本,大打价格战,一直压制储能企业的盈利能力。

不过,在2030年碳达峰目标和强配储能的政策下,储能市场规模的增长始终是刚性的、确定性的。一旦市场机制得以理顺,这一赛道的盈利空间很有可能在瞬间爆发。这也是众多储能企业即使不盈利,也在不断加大投入的原因之一。

对于国内的储能企业而言,眼前是一条崎岖的山路,但未来会是一条越走越宽的大道。上半场比拼的是资金实力和低成本,这需要储能企业平衡好规模和利润,做到不掉队、可持续;

下半场比拼的才是技术和创新。一旦发电侧储能的市场机制理顺,下游客户关心的重点将由成本转为能效,这需要储能企业通过技术创新发挥出储能系统的最大潜力。正如中国化学与物理电源行业协会储能应用分会秘书长刘勇所说,“建设高效率、低成本、适配度高的储能电站,是储能行业追求的共同目标。”

评论