文|C2CC新传媒

国家统计局近日发布的数据显示,受疫情多地散发影响,4月份消费受到一定冲击,社会消费品零售总额29483亿元,同比下降11.1%,环比下降0.69%。1至4月份,社会消费品零售总额138142亿元,同比下降0.2%。

在复杂严峻的国际环境以及国内疫情的冲击下,美妆行业受到了怎样的影响?

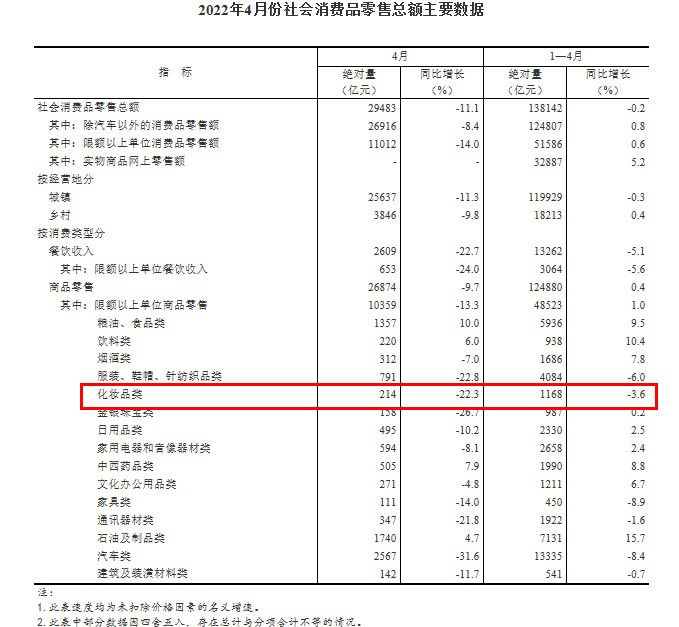

化妆品4月同比下降22.3%

国家统计局数据显示,化妆品类目2022年4月消费零售总额为214亿元,同比下降22.3%;1-4月份,化妆品消费零售总额1168亿元,同比下降3.6%。这是今年以来化妆品零售累计总额首次下滑。据上月公布数据显示,第一季度化妆品类零售总额为949亿元,同比增长1.8%。

而2021年4月份化妆品零售额为272亿元,较同期增长17.8%;1-4月化妆品类目零售额为1216亿元,同比增长35.3%。

就数据来看,2022年4月社会化妆品消费比2021年同期少了58亿元,增速也由正变成了负;环比来看,2022年4月化妆品22.3%的下滑数据,是继今年三月份化妆品零售总额6.3%下滑速度的持续加快,同时也是化妆品行业三年内的首次双位数下滑。

包括化妆品类目在内的整体指标而言,从1—4月份来看,社会消费品零售总额规模与上年同期基本持平,线上消费需求持续释放,基本生活和部分升级类消费增势较好,超市和便利店等零售业态稳定增长,消费市场恢复态势没有改变。1-4月份,实物商品网上零售额同比增长5.2%,占社会消费品零售额的比重有所提升。

好在,疫情已经逐渐好转。比如,上海市目前全市16个区都已全面实现社会面清零。这座特大城市的“烟火气”正在逐步恢复,为美业从业者提振了信心。

淘系承压、京东/抖音逐步崛起

上述数据提到,4月线上消费需求持续释放,基本生活和部分升级类消费增势较好。但化妆品线上表现出现了较大幅度下滑。

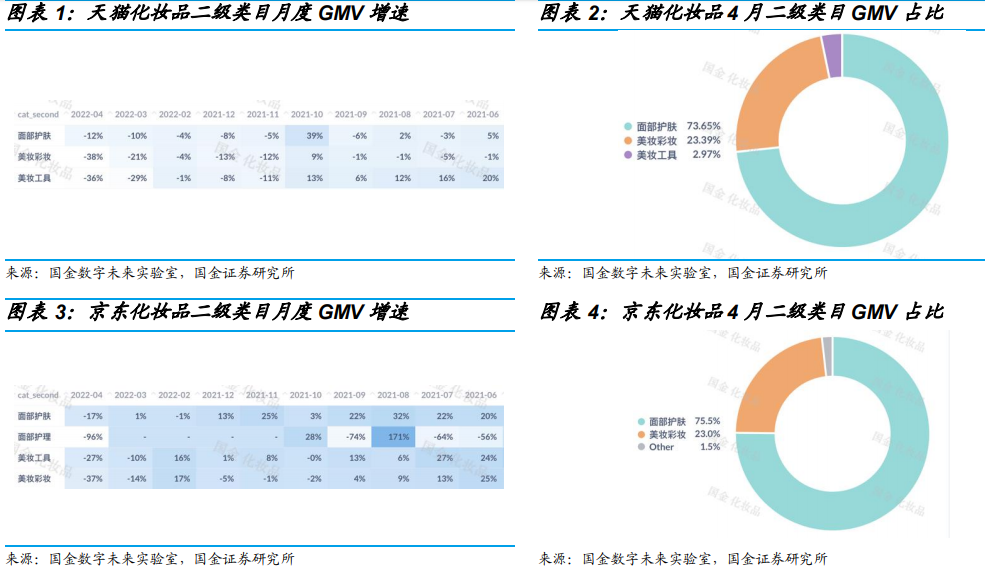

根据近日国金证券发布的《化妆品电商数据专题分析报告》(以下简称报告),受疫情带来的多地物流&消费需求&供应链产生影响,线上增长承压,4月天猫/京东/抖音(护肤&彩妆 top300 品牌)/拼多多化妆品行业合计GMV同比下滑、较 3 月降幅扩大,3 月同比持平微降,抖音延续高增但增速环比放缓。

平台分品类看,4 月天猫护肤/彩妆/美妆工具GMV同比均下滑,相比 3月各品类降幅均扩大,其中彩妆及美妆工具同比下滑较多,护肤相对稳健。GMV 占比上,面部护肤占比最高、为 74%,彩妆占比 23%。4月京东护肤/彩妆/美妆工具GMV分别同比均下滑,护肤/彩妆GMV占比76%/23%,增速趋势上和天猫相似。

4月抖音top300品牌护肤/彩妆月销售额环比 3月有所下滑,受疫情影响及转入淡季,同比增速较今年一季度均有放缓。均价方面护肤/彩妆4月均价 126/51元,环比3月均略有下降。从趋势上看, 护肤产品均价受2021年来国际一线品牌陆续进驻、本土头部品牌发力影响,均价中枢有所上行,彩妆均价相对稳定、低于护肤。

短期来看,当前疫情对美妆电商大盘有所拖累,不过头部品牌表现坚挺。报告显示,4月珀莱雅主品牌及彩棠抖音表现亮眼,电商GMV较快增长、增速环比Q1放缓:主品牌4月电商GMV持续快速增长,大单品助力4月抖音增长提速;彩棠增速放缓,抖音贡献增量、自播占比提升。

再来看华熙生物旗下品牌表现。润百颜、夸迪、肌活、米蓓尔四大品牌抖音&京东驱动4月电商GMV增长。其中,润百颜4月同降个位数,抖音成第一大渠道、增长亮眼;夸迪4月线上同增个位数,较Q1增速有所放缓;肌活4月延续较快增长、增速较Q1略有放缓, 品牌重点发力抖音、成第一大渠道;米蓓尔3-4 月延续高增,其中4月增速环比略有放缓,分渠道看主要系天猫高增驱动增长。

当然,头部品牌中,还有薇诺娜、花西子、毛戈平等品牌表现亮眼,在此不一一赘述。

4月美妆投融资锐减

全球供应链的压力在俄乌冲突爆发后进一步增强,消费者在经济衰退中开始削减美妆消费开支,作为重要美妆制造基地和市场的中国疫情又起,全球美妆企业面临着多重挑战,反映在资本市场中则是投融资频次和交易金额的下降。

BeautyInc美妆观察根据公开消息统计,从3月1日至4月28日,国际美妆市场发生主要投融资事件15起,护发和“纯净”美妆赛道成为亮点,国内美妆市场发生主要投融资事件10起。往日的投融资“大户”美妆个护相关赛道,在4月仅收获了一笔融资。

皮肤学级新锐品牌「HEPROA海璞诺」完成Pre-A轮融资,本轮投资方为明峰资本。本轮资金将用于核心产品研发、营销推广、品牌建设、团队储备及渠道建设。

回到今年一季度数据上看,美妆领域融资自1月份开始攀升,但融资数量仅维持在个位数。1月,新锐国货面膜品牌C咖完成B轮融资,该轮融资将主要用于C咖产品线扩展和产品研发投入。国潮男士个护品牌「蓝系」也在1月完成数千万元A轮融资,本轮融资主要用于产品研发、渠道拓展以及品牌建设等方面。3月25日,美妆品牌Mistine宣布完成超两亿元人民币A轮融资。

前两年,依靠移动互联网、内容营销、种草以及直播平台带来的红利等,不少新消费品牌在极短的时间内便实现了十亿级、百亿级估值。不过,随着红利消逝,在获客成本越来越高,ROI持续走低之下,缺乏良性增长路径的品牌们成为了资本的烫手山芋。

一直以来,美妆行业存在同质化、模式单一的短板,品牌之间出现严重内卷,低毛利、低研发、重营销等顽疾仍待解。美妆品牌如果没有强大的内功,很容易被资本反噬。完美日记在二级市场的艰难表现,正是市场悲观情绪笼罩的体现。

不过,从长远来看,中国人均美妆消费额仅是欧美、日韩市场的十分之一,行业仍然有巨大的想象空间。在美妆产业进入功效时代之后,正开启新一轮的竞争——人才、研发和基础设施的竞争。

评论