文|公司研究室 淮上月

最近一年间,白酒业内头部公司先后更换了掌门人。上任后,这些白酒新帅都亮出了一套自己的招数。新瓶装旧酒也好,老酒换新装也罢,最终还是要以财务数据说话,以公司市值表现来分高低。

一年前的2月23日晚间,洋河股份(002304.SZ)公告董事会决议,选举张联东担任公司董事长。自此,这位空降兵正式在股份公司走马上任。从那时起,到2022年4月29日公司公布2021年年报与2022年一季报止,差不多整整14个月,400多天。

回过头来看,进入张联东时代后,洋河股份的市场表现有可圈可点之处,也有不尽人意的地方。归纳起来,大致可以用4个词来形容:进步,徘徊,下跌与收缩。

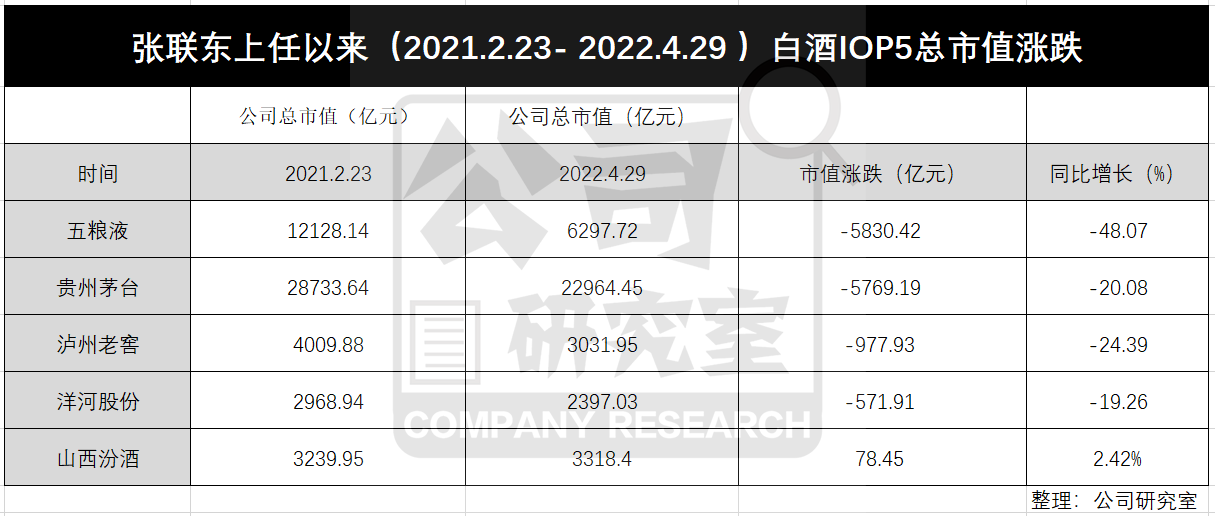

下跌:洋河股份总市值跌幅19.26%,TOP5白酒中唯一跌破3000亿

当代人都喜欢用数字说话,评价一位上市公司掌门人,年度财务数据应该是最好的标准。而公司在投资者眼中的地位,总市值的表现应该是终极评判。毕竟,那是要用真金白银去买卖出来的。

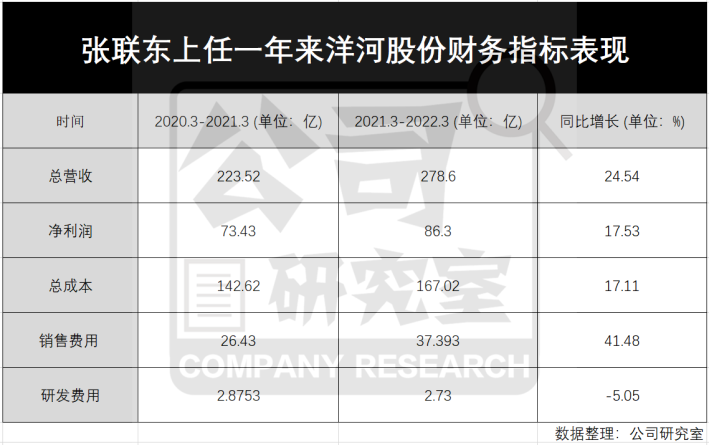

从上述维度看,如果要用一组数字来形容张联东上任400多天来,洋河股份的业绩单,那就是:营收增长24.64%,销售费用增长41.48%,研发费用减少5.05%,成本增长17.11%,净利闰增长17.53%,市值下跌19.26%。

需要提醒的是,这不是按照一般的财报周期统计,而是公司研究室根据张联东上任的具体时间,截取最近的财务数据计算。也就是说,我们统计的实际上是2021年3月—2022年3月之间的财务数据,并将其与之前对应期间的数据进行比较。我们认为,这样的数据更加贴近张联东上任以后的工作实际。

总体而言,数据显示,张联东上任一年间,不仅稳住了洋河的营收大盘,抑制住了扣非净利润连续2年下滑的趋势,而且更加重视销售导向,这从销售费用增幅高达41.48%,而研发费用反而萎缩5.05%就可以清晰看出。

单以市值而言,在2021.2.23-2022.429期间,洋河股份表现在同类中还算中规中矩,在TOP5白酒头部公司中,洋河股份跌幅19.26%,位居第四。不过,截至2022年4月29日收盘,洋河股份总市值只有2397.03亿,距离3000亿已相当远,而与之竞争白酒第三把交椅的泸州老窖(000568.SZ)、山西汾酒(600809.SH),却依然在3000亿元之上。特别是山西汾酒,是这一期间TOP5中唯一一家市值不跌反涨的公司,公司总市值反超泸州老窖,排行第三。

进步:股权激励加速落地,销售部门职工薪酬同比增幅高达64.92%

上任一年来,张联东给人印象最深的动作,就是快马加鞭,加速股权激励落地。以此为契机,他对洋河股份的营销系统进行了调整,从而使公司营收摆脱了前两年同比下滑的局面。因此,公司研究室认为,张联东上任后确实稳住了公司营收大盘。

张联东从2021年6月开始掌管公司营销。2021年8月,洋河股份就披露第一期核心骨干持股计划,这是洋河股份上市以来的首个股权激励计划。

从股权激励分配的安排来看:公司整个高层占比8.28%,三大核心领导张联东、钟雨、刘化霜分别持有总授予量的1%,价值约1000万元。而剩余的9.19亿份覆盖其他核心骨干5085人,占总激励的91.72%,人均可获得激励近20万元。

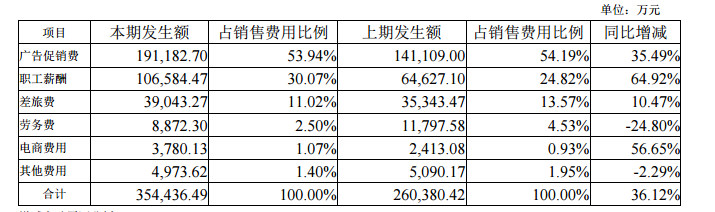

与此同时,公司同步加大营销力度,在加大广告投入的同时,大幅提高销售人员薪酬。这一点,在洋河股份2021年度销售费用构成上体现得相当充分,广告促销费用在销售费中占比高达53.94%,同比增长35.94%;员工薪酬占比30.7%,同比增幅高达64.92%。

重赏之下必有勇夫。不难理解,洋河涨薪意在提高销售人员的积极性,从而提升销量和规模。

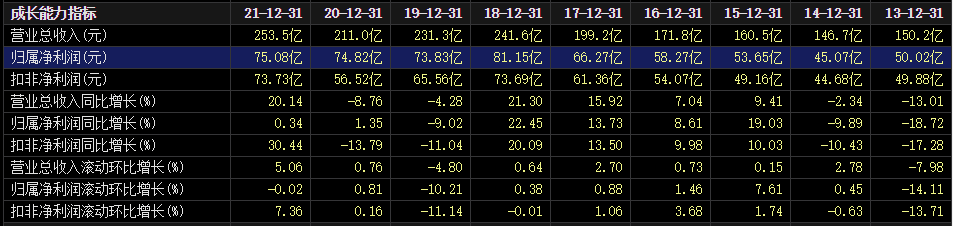

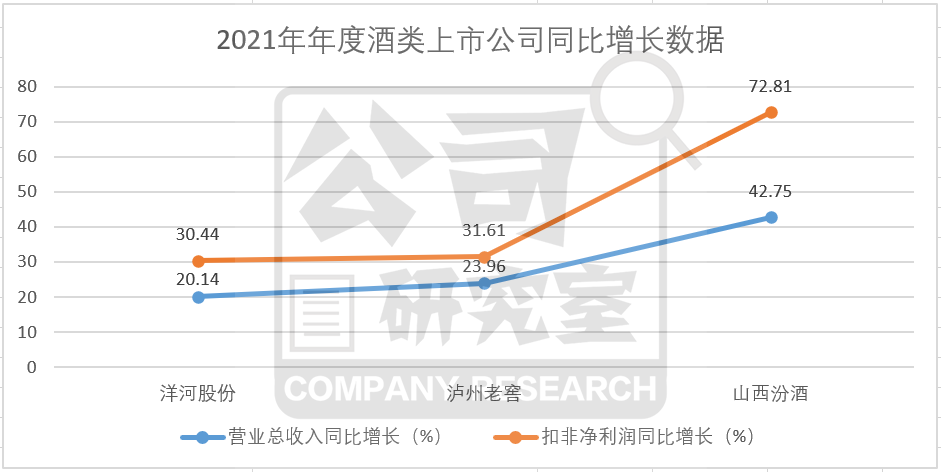

2021年年报显示,报告期内,洋河股份实现营业收入253.5亿元,同比增长20.14%;实现归属于上市公司股东的净利润75.08亿元,同比增长0.34%;实现归属于上市公司股东的扣除非经常性损益的净利润73.73亿元,同比增长30.44%。

与自身相比,洋河股份营收与净利进步较大,但如果与TOP5中的同行,泸州老窖与山西汾酒相比,洋河就相形见绌了。以山西汾酒为例,2021年其营收增速42.75%,扣非净利润增速72.81%。

徘徊:千元以上高档酒没有话语权,主打产品毛利率81.28%位居TOP5第四

国家统计局数据显示,2021年度全国规模以上白酒企业为965家,较上年减少75家;白酒产量715.63万千升,同比下降 0.59%;实现营业收入6033.48亿元,同比增长18.69%;实现利润总额1701.94亿元,同比增长32.95%。

产量下降,营收却增长,利润增速更是超过营收。这说明,高端白酒市场份额在扩大,市场占比更高。具体到洋河股份,2021年,公司销售规模居行业前三位。以扣非利润看,公司利润增速超过了营收增长。

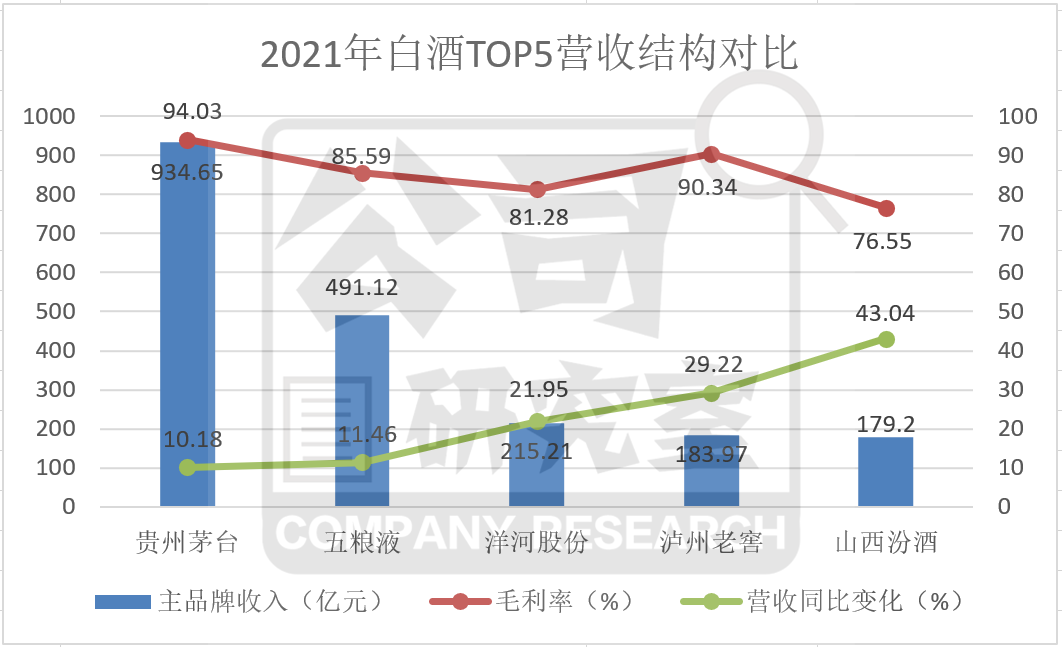

但如果将洋河股份放到TOP5头部白酒中去对比,公司研究室发现,无论是主打产品(中高档产品)还是系列酒(普通产品),洋河股份的毛利率都位居第四,排名相对靠后。

从营收占比上看,洋河股份中高档产品占比87.35%,看上去不低。不过,公司研究室注意到,茅五泸高档产品营收主要来自千元以上价位的飞天茅台、五粮液普五与国窖1573,洋河股份所言的中高档酒,主要是其蓝色经典系列,看上去价格在400元至2500元之间,但市场真正经常看到的还是100至400元区间的海、天系列,千元以上的梦之蓝M9、梦之蓝·手工班、双钩的头牌苏酒,目前都没真正起量。

对此,洋河股份董事长张联东自己也坦言,洋河股份的业绩中包揽大头的依然是中端产品,真正的高端线没有市场话语权。

收缩 :理财踩雷后计提减值2.51亿,信托投资未到期余额20.83亿

2021年,与其他头部白酒公司相比,洋河股份遭遇了一个另类风险:那就是理财踩雷。之前,公司研究室对其踩雷恒大等地产公司进行过关注。

公开信息显示,2016年,洋河股份理财投入达到顶峰,全年累计投入资金超300亿元。此后,公司逐步缩减了理财投入,但投资风格更加激进,高风险、高风险的信托产品进入公司视线,且大量资金间接流入房地产行业。

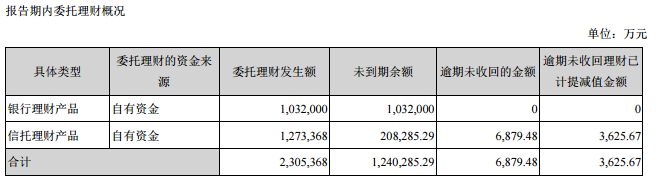

从2019年开始,洋河股份高风险信托产品超过百亿,首超银行理财产品投入。2021年,洋河股份信托理财发生额127.34亿元,未到期余额20.83亿,逾期未收回金额6879万。从这一数据看,洋河股份已经大幅收缩了在信托投资上的投入。

洋河股份表示,“期内,公司有数以亿计资金通过信托产品,投入到恒大、宝能等爆雷的房企,已产生减值2.51亿元,后期资金的回收存在不确定性。”

公司在2021年年报中,详细列举了具体逾期项目与计提减值金额。其中,公司购买的“中信信托•嘉和118号恒大贵阳新世界集合资金信托计划”到期,部分本金和收益延期兑付,公司于2021年12月4 日披露了《关于委托理财到期本金和收益延期兑付的公告》(公告编号:2021-044号),基于审慎原则,公司做公允价值变动处理,计提减值金额3625.67万元;此外,公司对报告期内存续的其他信托理财产品进行了梳理,基于审慎原则,公司做公允价值变动处理,计提减值金额21448万元,合计25073.67万元。”

评论