文|氨基财经 林晓晨

如何衡量一家药企的价值,这是困扰很多投资者的问题。

医药企业既不像周期行业企业那样需要紧盯大宗商品价格,也不像消费品企业需要深度洞悉消费者的心态,医药企业能否成功更多考量的是旗下药品的有效性。

换一句话说,首先药企需要研发出药物,然后还要让消费者知道药物的存在,因此我们认为决定一家药企价值的因素可以简化为两点:研发能力、商业化能力。

研发对于药企的重要性无需多言,本文将重点讨论商业化对于药企的重要性。

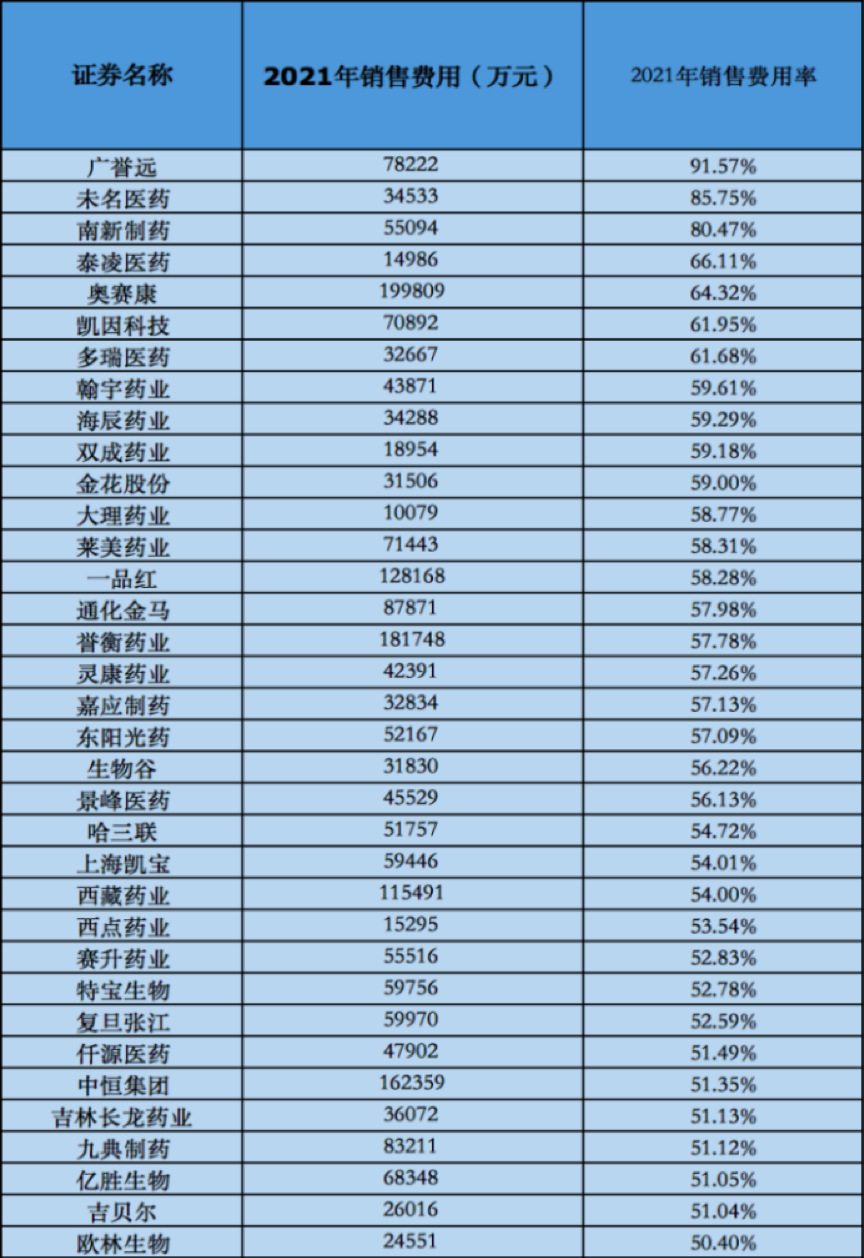

2021年,国内564家药企总销售费用达4205亿元,整体销售费用率中位数为19.47%,其中,64家药企费用率超50%。

高投入换来高产出,这只是最为理想的状态,还有106家药企,即使投入高销售费用也没能换来营收的高增长。但大家也不用过分悲观,这106家企业中包含很多初创期的希望之星,尤其是生物制药、医疗器械企业。

对于所有药企而言,营收固然关键,但更重要的是挖掘营收增长背后,到底是研发驱动还是销售驱动。

复盘海外成熟药企的运营状况,“营销+研发”双轮驱动缺一不可,单纯以大量销售费用换来的营收,或许并不是长久之计。

国内药企20%营收花在营销上

过去一年,中国药企将约20%的收入花在了营销之上。

我们来看一下去年的整体情况。在详细统计了564家药企的财报数据后,中国药企总销售费用达4205亿元。

数字规模不小,但单纯的销售费用数据意义并不大,毕竟各家企业体量存在差异,自然也就无法单纯比较销售费用情况。那么我们应该如何衡量药企销售费用的支出呢?

答案是销售费用率。过去一年,564家国内药企平均销售费用率为20.2%,中位数为19.47%。这一数字并未如想象中得大,不过医药行业细分领域众多,不同领域销售要求不尽相同,并不能一概而论。

在所有覆盖的企业中,有64家药企销售费用率超过50%。这也意味着,这些药企2块钱的营收中,至少1块钱需要用来支付销售费用。

具体来看,64家企业中大致分为两类,一类是中药类企业为主的传统企业,一类则是新生代创新药企。

对于业务模式已经较为固定的传统企业而言,过于依赖营销的增长驱动,并不值得推崇。

销售费用超过50%的传统药企

而我们所提到的新生代创新药企,销售费用过高则应该被理解,因为目前的销售费用率过高,可能只是个阶段性问题。

对于初创药企而言,往往需要先进行商业化布局,然后才能获得营收,因此销售费用较营收是前置的。

尽管那些初创企业目前销售费用增幅远大于营收增速增幅,但随着销售团队搭建完成,并且产品进入成熟期,它们也将换得相应的高收入。

不过,需要注意的一点是。不少头部创新药企收入规模已然不低,但销售费用率依旧较高。

这也告诉我们一个事实,创新药企要想靠产品盈利的难度,比我们想象中要大很多。

费用优化依然任重而道远

销售费用高企,这是中国药企一直被市场诟病的地方,尤其是对比很多海外药企而言,中国药企为了卖药在营销上投入了太多。那么,事实真得如此吗?

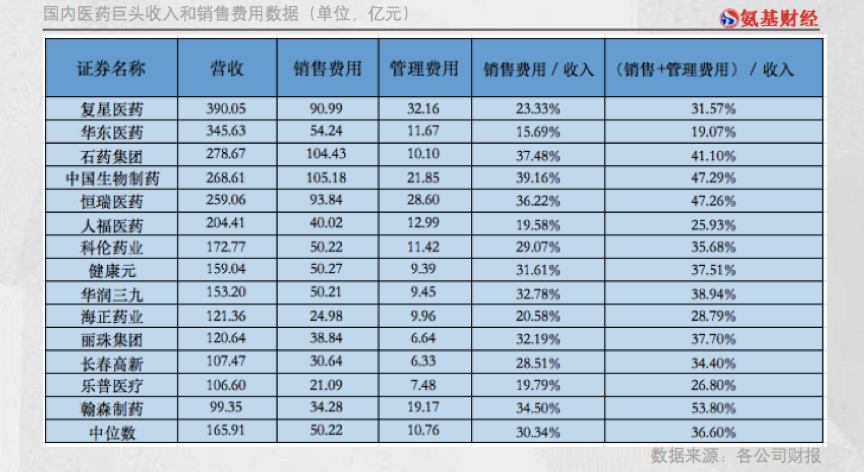

为了最大限度的还原中国药企的真实处境,我们统计了15家传统中国成熟药企的销售费用率,并与海外巨头公司进行了对比。

首先,我们先来看一下海外药企的情况。由于海外药企销售费用并未单独罗列,而是和管理费用统一合并计算。因此,海外药企可以计算的是销售费用和管理费用总值,除以营业收入的数据。

经过细致的计算,海外药企巨头销售费用与管理费用在营收中的合计占比约在19%-40%之间,这一比值中位数为26.81%。

可以看出,对于成熟药企而言,约四分之一的营收是可以花费在企业日常运营和营销之中的。

与之对比,中国药企这一数据就显得有些过高了。

在统计了恒瑞医药、中国生物制药为代表的15家中国传统药企巨头后,得出销售费用与管理费用在营收中的比值为19%-56%。

虽然数据下限同样为19%,但上限却达到了56%,而且中国企业的中位数值为36.6%,是要明显高于海外药企的。甚至恒瑞医药、翰森医药这样的绝对龙头,他们的比值都超过40%,与海外成熟药企存在明显差距。

这些数据表明,在海外成熟药企这个老师父面前,中国的药企们的各项运营费用依然存在很大的提升空间。

进一步聚焦,这种效率的差距与药企产品结构不同有很大关系。海外药企主要收入来源是创新药,竞争相对缓和;国内传统药企主要以仿制药为主,竞争相对会激烈许多。例如总费用率最高的恒瑞医药和翰森制药,目前仿制药收入占比均超过50%。

想要在效率上赶超海外药企,而核心根本在于研发创新,单纯销售驱动是无法提升效率的,中国药企依然任重而道远。

效率:无法规避的核心问题

对于药企来说,最可怕的不是销售费用率居高不下,而是效率的持续下降。当药企销售费用增速越来越快,营收增速却越来越慢。这意味着,即便它们在销售领域投入重金,也很难换来高增长。

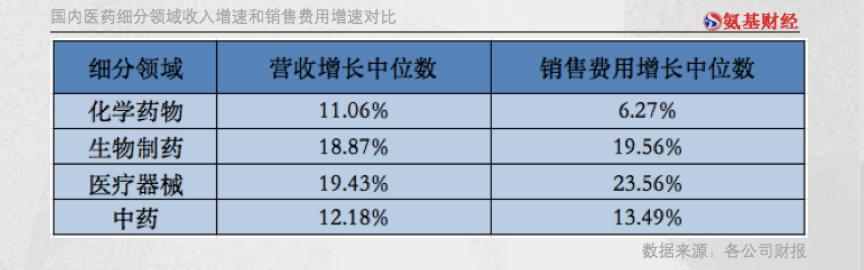

我们重点研究了中药、化学药、生物药、医疗器械行业的国内药企,通过分析这四个领域400余家企业的销售费用数据,可以看到:

全部药企的销售费用增幅中位数为15.04%,而营业收入总数的增幅则只有14.45%;共有106家药企,增加的销售费用,不能换取营业收入相应比例的增长。

之所以会出现这种情形,主要还是因为企业的产品不够给力。

例如奥美医疗,由于主要产品是敷料、口罩等防疫物资,竞争壁垒并不高,导致在防疫物资供给充足的2021年,即便销售费用同比增长了94.9%,但营业收入依然从2020年的38亿元,减少至2021年的29亿元,下滑了23.7%。

再比如亿帆医药,由于主要产品是仿制药+中成药,竞争普遍激烈。2021年,公司营销费用从2020年的7.03亿元增长至8.9亿元,同比增长29%,但总收入依然下滑了18.35%。

当然,有些企业销售费用的增加,可能并非单纯表明对销售的依赖,也可能是为产品放量做准备。

实际上,生物制药、医疗器械板块的企业,目前正处于销售费用增幅远大于营收增速增幅的处境。

2021年,生物制药企业的销售费用增长中位数为19.56%,而营收增长中位数为18.87%;医疗器械领域销售费用增长中位数为23.56%,营收增长中位数只有19.43%。

这也可以理解。作为药企的新兴力量,生物制药成为最近几年最热门的赛道。对于任何一家创新药企而言,必须先研发出药物才能进行销售,因此它们的销售是要滞后于研发的。

过去几年,不少创新药企的产品开始获批上市,生物制药赛道的企业也进入销售费用高增速期,因此,2021年生物制药企业的销售费用增速普遍偏高。

而医疗器械赛道,也存在类似的情况。不少创新型医疗器械公司,尚处于搭建销售渠道为未来创收做准备的阶段,比如销售费用率增速居前的沛嘉医疗、心通医疗、惠泰医疗等。

而销售费用减少,也不一定见得就是好事。

在集采的影响下,2021年35%的化学药物企业选择缩减销售费用,这一数据是四大赛道中最高。

这也使得,化学药物领域企业销售费用增幅中位数仅为6.27%,是所有赛道中增幅最低的;同时,营收增长中位数也是最低的。

通过这些分析,希望可以让投资者正视销售费用,它并非影响药企利润的罪恶之源,而是优秀药企必不可少的核心关键。

对于优秀的企业而言,实则营收与销售费用都是缓和放量的,只有衰退的企业才会大幅控制费用支出。

中国药企需要“双轮”驱动

一语以蔽之,在一系列医药改革下,过去单纯销售驱动的日子,已经一去不复返。

正如文章开头所述,研发能力与商业化能力是药企的“两条腿”,要想走得更远、更稳,任何一条腿都缺一不可。

事实上,海外药企巨头,一直都是研发(并购)+销售双轮驱动:运营费用(销售费用+管理费用)与研发费用比值的中位数为1.56,如果单独考虑销售费用,那么其与研发费用的比值将更低。

也就是说,海外大部分药企的销售费用和研发费用相差的并不多,并未出现明显的差距。

反观国内,整体的数值明显偏高。但由于各药企自身赛道的差异,运营费用与研发费用的比值也存在较大差异。因此为了公平起见,我们针对中药企业、化学药物、医疗器械、生物制药4个主要赛道的企业进行了全面复盘,得出了以下数据:

根据上表来看,生物制药企业是最接近双轮驱动的,2021年平均销售费用达到6.12亿元的同时,研发费用也达到了6.08亿元,比值为1.01。

医疗器械领域也值得期待。2021年,医疗器械企业平均销售费用为3.36亿元,但研发费用也达到了1.67亿元,比值为2.01倍。

相比之下,化药和中药领域的企业,显然对于营销的依赖是要多于研发的。

可以看到,化药企业2021年平均销售费用达到了11.83亿元,但平均研发费用只有3.53亿元。也就是说,销售费用是研发费用的3.53倍。显然在创新这件事上,化药企业做的并不够。

中药企业则更加离谱,最需要在研发层面加大投入。2021年,中药企业平均销售费用达到了13.3亿元,平均研发费用只有1.5亿元。这意味着,销售费用是研发费用的8.87倍,差距过于悬殊。

从上述数据不难看出,目前增速较快的生物制药才是真正的“两条腿”走路,而中药企业主要依靠销售驱动。

当然,以上统计主要是对于宏观层面数据的分析,相信每一个赛道中都有很优质的企业,并不能够一棒子打死。

但对药企而言,创新始终都是最原始的增长驱动力,没有研发也就没有了未来。更多的企业,在注重销售的同时,还是应该在研发上加注投入了。

评论