文|阿尔法工场 滕宇

在光伏产业的20余载历史中,其与生俱来的半导体属性和产业周期性,使得短暂胜利者常有,坐稳王座者少见,常常上演将前浪拍在沙滩上的戏码。

而今,即便光伏产业发展得如火如荼。问题却依旧存在。 在上游硅料持续紧缺的背景下,各企业的盈利能力却千差万别,还存在着产品同质化严重的问题,这使得企业间的竞争异常激烈。

随着未来各环节产能扩张,竞争还会进一步加剧,这对光伏企业来讲,无疑是一个严峻的考验。 5月10日,隆基股份(601012.SH)发布公告称,5月16日起证券简称变更为“隆基绿能”。

在此背景下,更名透露出隆基什么样的战略意图?是形式大于内容还是有的放矢?光伏龙头隆基将何去何从?

01、组件垂直一体化的优势不再

2022年的一季报已经出炉。光伏产业却透露着与众不同。

历年来,由于受到年末抢装和春节的影响,第一季度往往是淡季。不过,今年的Q1却异常火热。

据国家能源局数据显示,2022Q1国内光伏新增装机13.21GW,同比增长148%,其中分布式占比近70%;组件出口41.30GW,同比增长108.5%。 常理推断,如此火热的市场,想必光伏产业第一季度肯定业绩爆表。

然而,实际情况却出乎意料,有的企业赚得盆满钵满,有的企业却未见增长。 继2020、2021年之后,硅料企业再度迎来业绩爆发时刻,通威股份(600438.SH)第一季度净利润高达51.94亿元,同比增长513.01%,营收246.85亿元,同比增长132.48%。

大全能源(688303.SH)、特变电工(600089.SH)净利润分别为43.12亿、31.22亿元。三大硅料企业,凭借硅料的高价和扩产,分别坐稳光伏产业净利润前三位置。

而曾经的王,隆基股份净利润为26.64亿,同比增长6.46%,营收185.95亿,同比增长17.29%,业绩对比硅料相形见绌,再度出现毛利率下滑,增收不增利的现象。

要知道,在2021年,隆基的增长能力便已经出现下滑,年度净利润90.86亿,仅同比增长6.24%。

其余组件厂商虽然实现双增,但是盈利能力和硅料厂明显不是一个级别。晶科能源(688223.SH)第一季度实现增长,营收为146.81亿,但盈利仅仅4.36亿;天合光能(688599.SH)营收152.73亿,盈利5.43亿,晶澳科技(002459.SZ)营收123.21亿,利润7.50亿。

毫无疑问,光伏产业的重心仍旧在硅料环节。

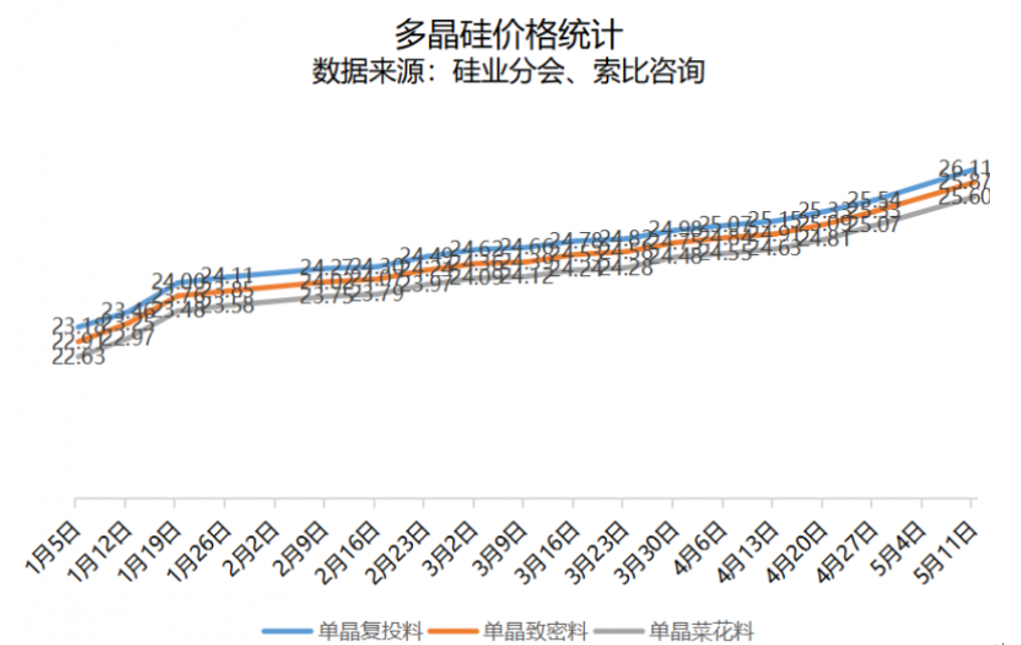

5月12日,索比光伏网数据显示,多晶硅16连涨,最高成交价26.6万元/吨。

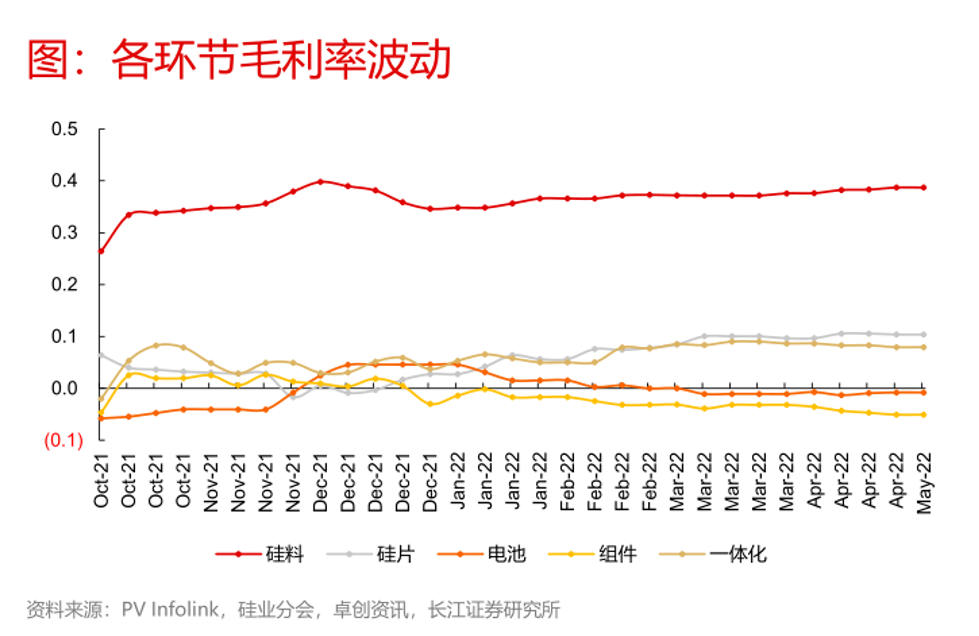

这种状况从长江证券整理的光伏各环节毛利率看得更加清晰。

造成现在产业链发展不均衡的现状自有其必然性。

对于一个基础薄弱的新兴产业,发展的初级阶段必然是集中资源,进入技术壁垒较低的环节,跑马圈地,占山为王。

下一阶段,则是国产化替代,打通资本密集和技术密集的环节。而后,便是资源整合,通过产业一体化的策略来降低成本。 光伏产业同样如此。 中国光伏产业历经二十余载,产业格局也在时刻发生着变化。

2000年初,光伏在当时还是个新兴产业,核心技术掌握在外国手中,国内各厂商从低门槛的组件环节进军,恰逢欧洲需求旺盛,在政府扶持和人工成本优势下,以尚德(STP.US)为首的国内厂商成功突围而出。

随着国内厂商发展壮大,进一步向资本密集和技术密集环节迈进,逐步打破各环节技术瓶颈,实现国产化替代,诞生了诸多细分赛道龙头。比如硅料龙头隆基股份,电池片龙头通威股份,组件龙头晶科能源。

而后,竞争愈加激烈,2014年,隆基率先走向了一体化的道路,业务向太阳能电池、组件的研发、制造和销售拓展,并逐步成长为光伏全产业龙头。

随后,为保证利润,晶澳、晶科、天合光能、阿特斯(CSIQ.US)等组件厂商走向了一体化进程的道路。 尤其在2021年,组件垂直一体化趋势进入白热化阶段,大部分组件企业硅片和电池产能可以达到组件产能的80%左右。

但与此同时,长江证券整理的数据显示,一体化策略带来的回报却逐步走低。

现阶段,各厂家产品同质化严重,从技术指标来看都可以做出大尺寸硅片和组件,光电转换效率差别不大,基本上都可以做到21%以上,产品差异性较小。

在产业倒逼一体化趋势之后,一体化已成为行业标配,与先行者隆基的差距便进一步缩小。超额利润也就荡然无存了。

硅片、电池、组件的技术门槛已经愈加模糊,各路资本继续疯狂涌入。

即便需求向好,可产能过剩已成必然。

产业链话语权逐步丧失,其结果便是利润下滑,进而迎来一轮惨烈的价格战。

可能有的朋友会产生疑问,为什么不去做硅料一体化?熟悉的朋友应该都知道,硅料这门生意并不好做,每万吨投资成本高达8-10亿元,还存在着天价折旧费用,随便几百亿就进去了。

建设周期高达18个月,再加上半年产能爬坡时间,量产时间达两年之久,并且需要定时检修,产能弹性较小。

此外,电费高达成本的三分之一,不具备发电厂和电价区域优势的企业没有资格参与进来。 别看今日硅料厂春风得意,其实,刚刚经历过十几年之久的扩张后遗症,如此典型的重资产行业负债度日的感觉,如人饮水冷暖自知。

每当提起这段岁月,业内人士也是意难平。以至于需求去年向好时,除了通威外,其它企业一直不敢扩充产能。

因此,即便行业龙头隆基想要整合上游硅料也鞭长莫及,只能通过合资或战略合作的形式参与进来。

在此背景下,隆基想要保住自己的龙头地位难上加难,如何面对愈来愈卷的光伏产业,隆基将何去何从? 最近更名为隆基绿能,展露了其战略意图——那便是拓宽赛道,除了光伏业务外,全民进军绿色能源。

其最具亮点的新业务是光伏建筑(BIPV)和氢能源,我们依次进行分析。

02、BIPV难啃

其实,隆基股份对BIPV很早之前便已开始布局。

隆基的首款BIPV产品“隆顶”于2020年7月便已经下线。除了产品的推进外,也在积极进行业务战略整合。

2021年3月4日,隆基股份发布公告,拟以协议转让方式现金收购森特股份(603098.SH)27.25%股份,作价16.35亿元。

隆基股份将成为森特股份的第二大股东。 收购森特股份的战略意图十分明显,那便是充分发挥森特股份在建筑屋顶设计、维护上的优势,进军万亿BIPV市场。

国家政策背书下,676个市县整县推进分布式光伏建设,党政机关建筑屋顶总面积可安装光伏发电比例不低于50%。 学校、医院、村委会等公共建筑屋顶总面积可安装光伏发电比例不低于40%;工商业厂房屋顶总面积可安装光伏发电比例不低于 30%;农村居民屋顶总面积可安装光伏发电比例不低于20%。

结果是显著的。这两年,分布式光伏取得了突飞猛进的进展,大幅超过集中式装机量,作为最重要的分布式应用场景,BIPV市场空间广阔。 不过,挑战同样存在,风口必然迎来资本追逐,各大企业早已摩拳擦掌。东方日升(300118.SZ)推出系列产品“超能瓦”,固德威(688390.SH)发布了三款光电建材产品“旭日瓦”、“北极瓦”、“星宇瓦”,晶科、天合也纷纷推出产品。

不光于此,在资本层面上,各大企业也采取了战略合作或入股的形式,深度绑定相应建筑结构类企业以加强竞争力。

比如,福斯特(603806.SH)和钢结构龙头东南网架(002135.SZ)共同出资建立分公司。晶科能源、防水龙头科顺股份(300737.SZ)、凯伦股份(300715.SZ)也开始入局。

这条未来的蓝海赛道已经燃起了战火,可以预判的是一将功成万骨枯。隆基面临着巨大的挑战。

03、电解槽挑战重重

3月24日,国家发改委发布《氢能产业发展中长期规划(2021-2035年)》,首次明确氢能是未来国家能源体系的组成部分,充分发挥对碳达峰、碳中和目标的支撑作用。

我国氢能源产业仍旧处于起步阶段,氢能产业基础不完善,核心技术缺失,这些都为国产化替代提供了先决条件。

我们曾共同见证新能源车以及光伏产业的崛起,在此期间诞生了诸如宁德时代(300750.SZ)、隆基股份等优秀的企业。

这是一个最好的时代,氢能技术与市场发展方兴未艾、产业格局并未形成。

如同新能源车与光伏一般,氢能源未来将涌现出一大批企业。此乃突围而出的最好时机,先入关中者为王,群雄逐鹿皆有机会。

在这条产业链上,制氢是极其重要的一环,作为上游资源,只有绿氢做到平价,方能进行大面积推广。

只有具备了经济性,下游的应用才能真正开展。

制约绿氢发展的关键便是成本,绿氢生产成本中占比最高的为电力和电解槽,占比分别为50%和40%,所以降低电价和电解槽成本是中国实现绿氢工业化、规模化的两大核心环节。

电力方面,则仰仗于随着光伏、风电的进一步降本。未来几年国内部分可再生资源优势区域,其度电成本达到0.1-0.15 元/KWh,届时,电力成本已然不成问题。

电解槽方面,国内PEM电解项目规模较小,当前国内交付使用的设备大多是小型电解槽。而降本的路径需要更大的槽体、更优质的制造工艺,以及技术环节的精进和材料的优化。 毫无疑问,目前绿氢卡脖子的瓶颈在于电解槽设备。

2021年10月16日,隆基氢能科技有限公司首台碱性水电解槽下线仪式,单台电解槽的氢气制备能力达1000Nm3/h及以上水平,同时兼顾“多台大型电解槽对应一套气液分离系统及气体纯化系统”,提高了大规模制氢工厂的集约性。

图片来源:隆基股份官网

据悉,隆基的电解水技术已进入行业领先队列,隆基氢能将形成500MW电解水制氢装备产能,未来五年内产能将达到5-10GW,2022年具备大规模产品交付的能力。

隆基的“绿氢+绿电”的模式颇具看点,从光伏领域的制造优势扩大到绿氢,进行有机结合,具备先发者优势。

不过,国内厂商同样嗅到这一未来商机,也开始了积极探索。

PEM电解水技术的推进逐步提速。 2021年3月18日,阳光电源(300274.SZ)重磅发布了“SEP 50”PEM电解槽。该产品单槽功率250kW,是国内首款量产的50标方PEM电解槽。

中科院大连化学物理研究所、中船重工集团718研究所等单位正开展PEM纯水制氢设备的研究与制造。

中石化(600028.SH)、三一重工(600031.SH)、龙蟠科技(603906.SH)等也在重点关注PEM水电解制氢。 电解水制氢业务未来竞争同样激烈。

04、结语

任何一个产业的发展过程中都会在某个时间段面临瓶颈,这时,需要寻求一个“不破不立”的契机,比如解锁一个新赛道、或者新产品,否则便会失去成长空间。

如同当年,华为的电信业务超过爱立信后,这一产业也陷入了饱和的瓶颈。在这一时刻,华为找到了智能手机这一出路。

隆基股份并没有安然处之,而是积极拓宽赛道,更名为隆基绿能,无疑表达了其寻求新增长曲线的战略意图。

实现该战略中的两条重要规划便是BIPV+电解水设备。

然而,各路资本同时也在积极进行布局。这两块新兴的业务产业基础仍旧不完善,没有真正意义上的龙头出现,基本上都处在同一起跑线上。难分伯仲,军备竞赛已成定局。

未来竞争态势如何,犹未可知。

不过,可以断定的是,在国内资本积极探索下,必然开花结果,最终会对双碳目标的达成产生巨大贡献。

而我们每个人都将是受益者。

评论