文|科技说

疫情爆发之后,全球智能手机需求端严重收缩,行业中弥漫着一股悲观之气。尤其在中低价位市场,企业又不得不面临原材料成本上涨的现实,需求不足理应降价刺激需求,但成本的制约又使得企业难以有效使用价格杠杆。

矛盾积压就形成了智能手机市场的现状,除苹果为代表的中高端手机收割行业利润之外,其余品牌手机确实在承担上述风险。在此逻辑之下,就有了许多关2022年Q1小米财报的认识,如相当部分观点认为小米正在承受行业与企业的双重拐点压力,前者乃是需求,而后者则又是老生常谈的话题,也就是中高端品牌溢价能力的跃升问题。

先来看本季度财报。

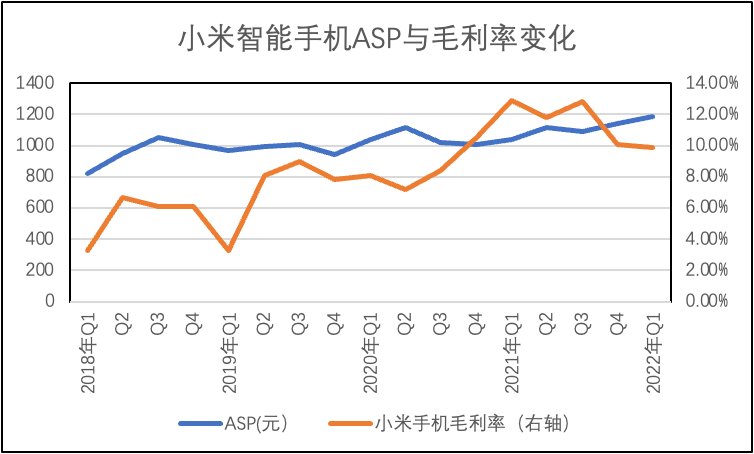

在很长一段时期内,业内外(包括我)都认为智能手机毛利率与定价能力密切相关,在对小米数据进行分析和整理后就逐渐推翻了上述看法,原因在于定价能力(也就是ASP)的高低固然是毛利率高低起伏的重要元素,但若从动态角度思考毛利率则要受到更多要素的影响,如管理效率,外界原材料成本以及规模效应下成本的分摊等等。

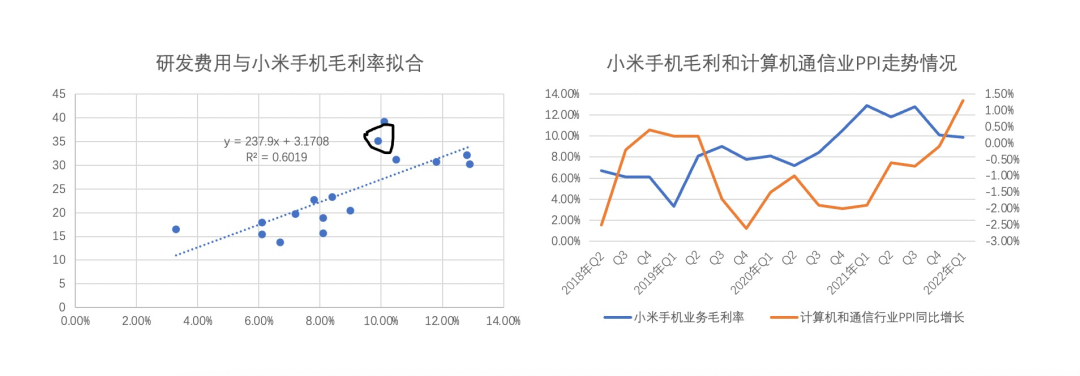

我们曾采取了以研发费用与毛利率的对比,言外之意一个企业研发费用越高,产品创新能力越强,也就具有市场定价能力,在过去一段时间内小米确实也展示了此趋势,研发费用大比例支出,毛利率逐渐攀升。

不过最近我们认为此思维是存在“顺周期化”问题的,也就是说当企业业绩越好,研发支出的幅度越大,毛利率提高是顺周期下的产物而非短期研发支出导致的结果,且随着小米造车业务的推进,手机毛利率和研发支出的关系会逐渐淡化。

我们再看上图中右图,2020年之后小米其实获得了很好的时间窗口,此时由于疫情全球生产的停滞,生产原材料价格下挫(石油价格屡创新低),行业PPI迅速下行,这就为小米毛利率的改善提供了绝佳的注脚。

与此同时,我们亦可以看到2022年Q1,随着全球经济的逐渐恢复,CPI的高涨成为各国政府不得不面对的现实,PPI大有继续攀升的势头,尤其对于原材料等已经高度国际化手机行业而言更是如此。外部的通胀会通过原材料的上涨传导至我国,并反馈在产品的成本上。

这也就形成了2022年Q1小米手机业务毛利率下行的重要原因,此趋势其实在2021年末已经开始有苗头,2022年更是加剧了此风险。

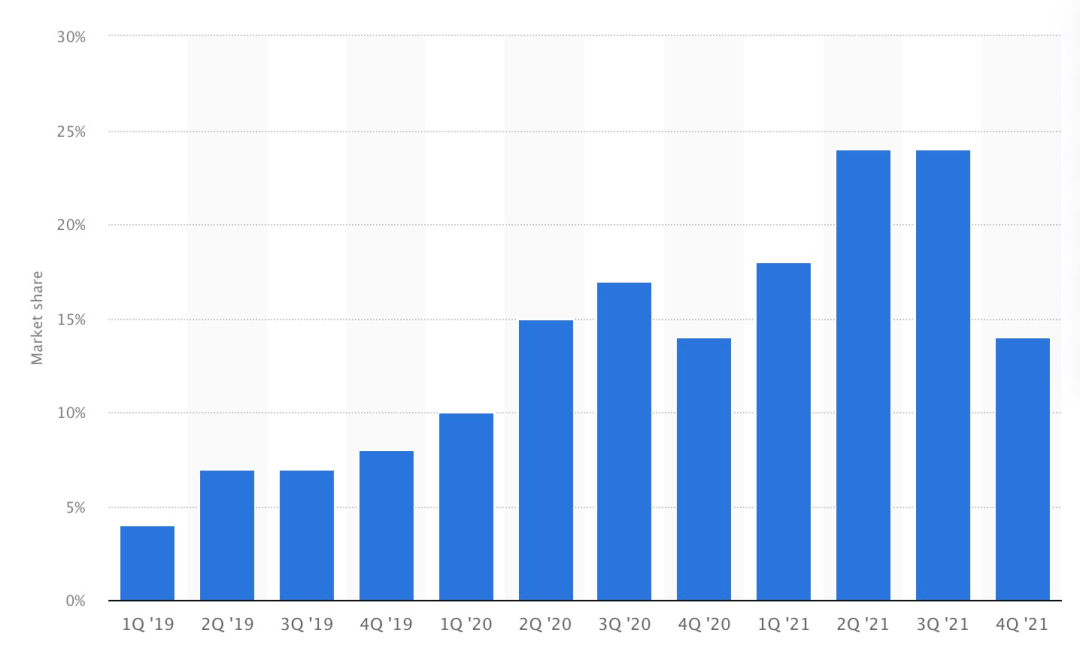

再看需求端,如开篇所言我国和全世界智能手机的消费在疫情后出现严重的萎缩,至今未恢复到疫情前水平,更值得注意的是小米的海外战略对稳定增长基本面有着至关重要的作用,尤其在印度和欧洲地区,市场份额的攀升缓解国内需求不足的压力,这是2020-2021两年小米总规模仍然保持较快增长的重要原因。

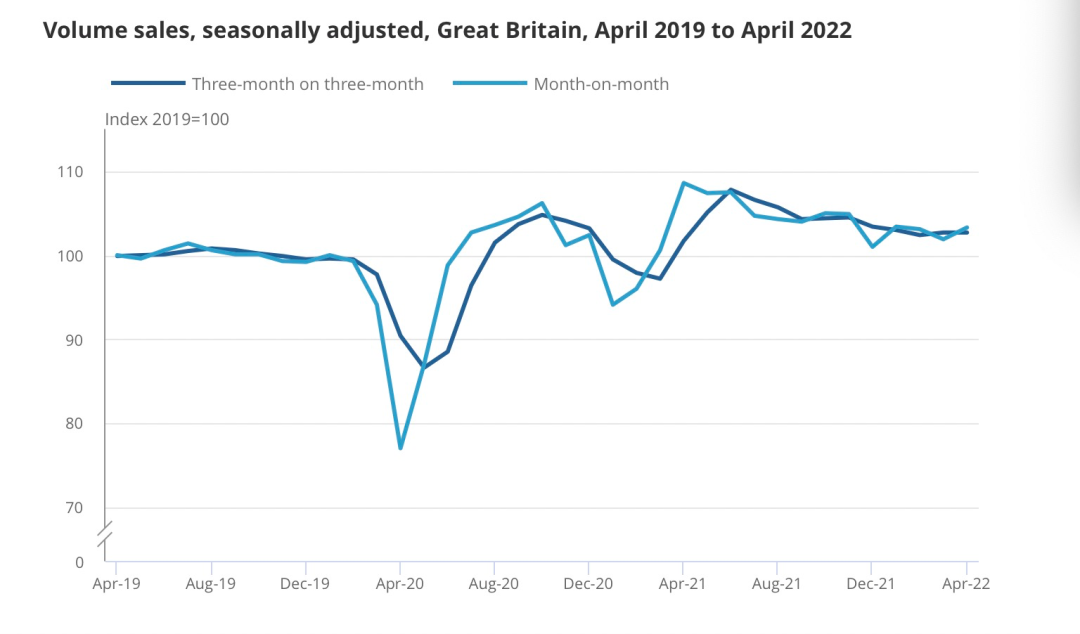

当下,由于全球通胀的攀升(欧洲多个国家都创了数十年最高cpi),在一个高通胀的周期内,加之经济尚在恢复期,就会使居民减少非必要支出以此来降低通胀对生活的影响。

以英国为例,截止到2022年4月其零售总量增速不断下降,尤其3个月的平均值水平更是有持续下行的压力。

居民购买潜力下降,这对于刚刚拿到高市占率的企业就不是一个好消息,因为中低收入水平居民面对通胀显然会更为保守,高等收入用户在面对耐用品消费时仍然会抱以热忱。

我们也知道,小米乃至整个中国国产手机的出海其实都是以中低端收入切入,进而不断提高ASP过程,也就是复制中国市场的成功经验,上述情况就会对企业的经营产生极大的扰动。

上图为小米手机在欧洲市场的渗透率,这也验证了我们前文的猜测:1.小米在欧洲市场快速增长确实始于疫情之后,在过去两年小米也享受了海外市场暴涨的红利;2.2022年末开始,随着通胀问题不断激化,居民的消费欲望被压制,反馈在企业端。

综上,结合国内外经济情况我们就可以对小米做如下总结:

其一,当下小米确实在承受较大的压力,这点无须讳言,但我们并不认为小米的当下最为关键是ASP乃至品牌升级的问题,而是更为重要的海内外国际局势压力;

其二,我们并不是认为ASP和高端化不重要,这当然是很重要的,只是认为2022年Q1的财报以及小米原有的商业模式之下,ASP并非目前问题的重点;

其三,当下全球通胀以及经济预期的不明朗,需求端的不足,加之资产价格上涨下的PPI暴涨,构成了当下小米的主要困难;

其四,对企业来说,有些问题是自己可以通过逆周期手段进行调节的,如提高研发成本,提高管理效率以及商业模式的重新梳理等等,但有些问题是无法靠自己改变,诸如外界残酷的经济现状。

因此,对于小米未来我们不妨跳出当下现状,而是以待外部环境好转小米是否可以继续承接优势这一话题展开。

目前为止,全球主流国际面对通胀都是频出狠招,美联储的连番加息,美国政府释放储备原油,英国政府亦跟随加息,且随着后疫情时代的到来,全球主要工业体也陆续恢复产能,世界有望重回正轨。

固然以上会出现波折,学术界相当多观点认为全球经济有陷入“滞涨”的风险,但我们姑且忽视这些悲观的情绪,总要对未来抱以希望。

对于一家手机企业,若要在全球经济反弹后迅速吃到红利,就需要在反弹前在当地获得稳定的市场份额,在经济反弹中低收入者的释放购买力,企业获得红利,以此循环。

对于小米而言,其最大的份额除前文所言的欧洲地区之外,更为重要的是在亚洲地区(包括中国,东南亚和南亚地区),尤其是印度地区作为小米出海重镇为企业成长立下汗马功劳。

根据第三方公司数据,我们在世界地图上标注了小米在亚洲各国和地区的市场份额情况,可以看到在东南亚地区还是保持了较大的市场份额。

我们也知道南亚地区目前经济已经逐渐恢复,且当地又是中低端手机重仓区,国产手机厂商以及三星等头部企业也都开始将此地区定为战略重点,出产定制款以获得市场份额。

于是该问题就转向了小米能否在大家的角逐中能否维持自己的相对优势,如果说整体环境的悲观决定着当下企业之难,那么企业自身经营能力的强弱就决定着未来潜力。

我们以印度市场为例,这是一个令中国手机厂商爱恨交织的市场,市场之大令企业家垂涎欲滴,但市场之复杂又令企业望而却步,自然也是印度市场打开了小米增长的潜力之门。

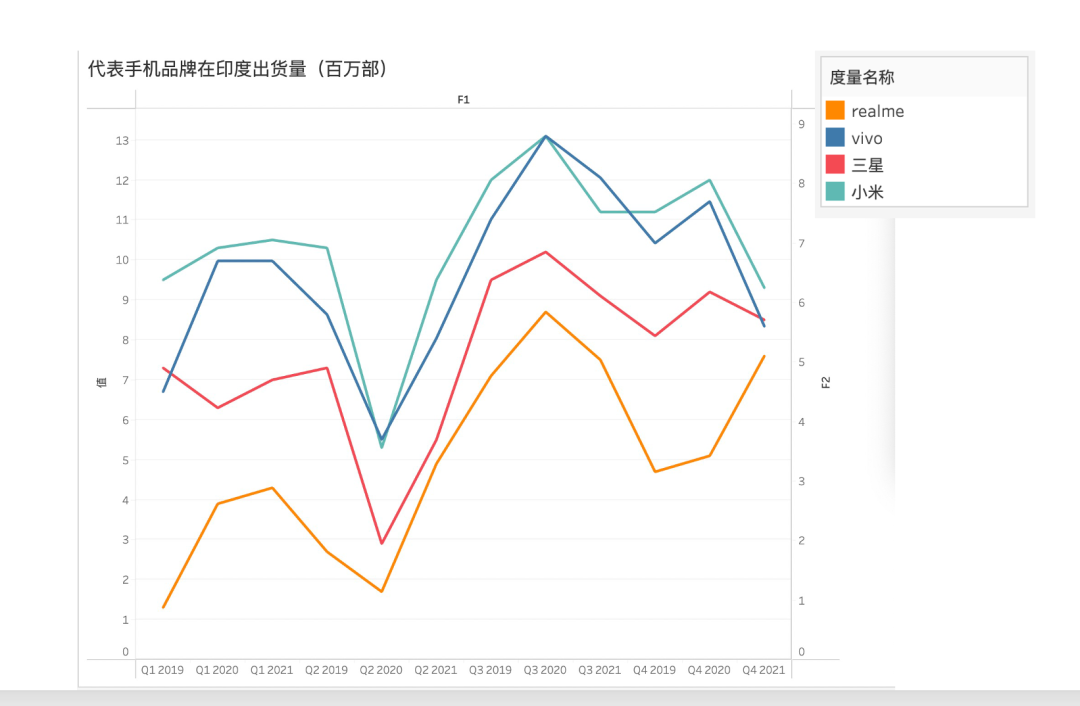

在上图中我们比较清晰看到,进入2021年之后代表手机厂商在印度都经历了出货量下行的压力,其中vivo的下行斜率更大,三星要小于小米,realme则处于比较强劲的追赶势头。

这一方面反映出市场竞争之白热化,之激烈,另一方面也对小米提出了更高的要求,尽管出货量绝对值仍然最高,但要警惕三星和国产其他厂商的追赶。

不过令我们比较吃惊的是,在2021年众所周知的国际局势下小米在印度的营商环境其实是不断恶化的,在此背景下拿到了最高的出货量也是很不容易的。

如果用乐观和悲观法分别解读:

乐观:海外市场较高市占比可以分散集中经营的风险,如世界经济出现阶梯状复苏,越分散化经营越会享受到此便利,这是小米的一大优势;

悲观:竞争压力逐渐放大,小米需要谨慎经营,少犯乃至不犯错误。

最后总结我们本文观点

作为投资者,在对当下特别审慎之时,亦不能忽略企业是否蕴藏潜在价值,也就是当风险到达临界值会有一个强劲的反弹,也就是我们对投资标的动态观察点主要原因。

对于小米固然可以说这是一家优缺点都很明显的公司,尤其行业的发展峰值其实已经过去,企业需要找到第二曲线来提高市场预期(如造车),对于小米我们很难说当下是否应该乐观还是悲观,只是提出种种可能希望我们可以用动态的思考找到价值点。

这就是我们写作本文的初衷。

评论