实习记者 | 冯雨晨

继2020年2月、2020年8月、2021年2月、2021年9月、2022年3月递表后,5月8日,执着的中国口腔医疗集团(简称“中国口腔”)再次向港交所递交了招股书。

作为温州最大民营牙科服务提供商,中国口腔向个人提供主要涵盖口腔综合治疗、口腔修复科、种植牙科以及牙齿正畸科等综合牙科服务。更新的招股书显示,2019年至2021年,中国口腔营收分别为8315.9万元、8455.6万元、1.05亿元。

刚越过1亿元营收关卡,偏居温州的中国口腔何来底气上市?

2021年,温州GDP达到7585.02亿元,仅次于杭州和宁波,在全国城市排名中位列第30名。据招股书,2016年到2020年间,温州的牙科医疗市场规模由4.18亿元增至6.85亿元,占浙江省牙科服务市场的15.3%。

温州市场好,通策医疗(600763.SH)、瑞尔集团(06639.HK)、牙博士等也纷纷布局下沉,这是它们扩张中的一角,但却是中国口腔的全部市场。

一家门店撑起7成营收

和3月份冲刺港交所的牙博士分布于华东地区的31家门店相比,中国口腔的门店仅有5家,且都位于温州地区。

2011年起,中国口腔开始向各个年龄段的客户提供牙科服务。在招股书中,中国口腔称,按照2020年收益计算,中国口腔为温州最大私人牙科服务提供商,其市场份额占温州市民营牙科市场的23.8%,超过2020年温州第二至第五大私人牙科服务提供商的总市场份额。而就温州市整个牙科服务市场来看,中国口腔市场份额为12.3%。

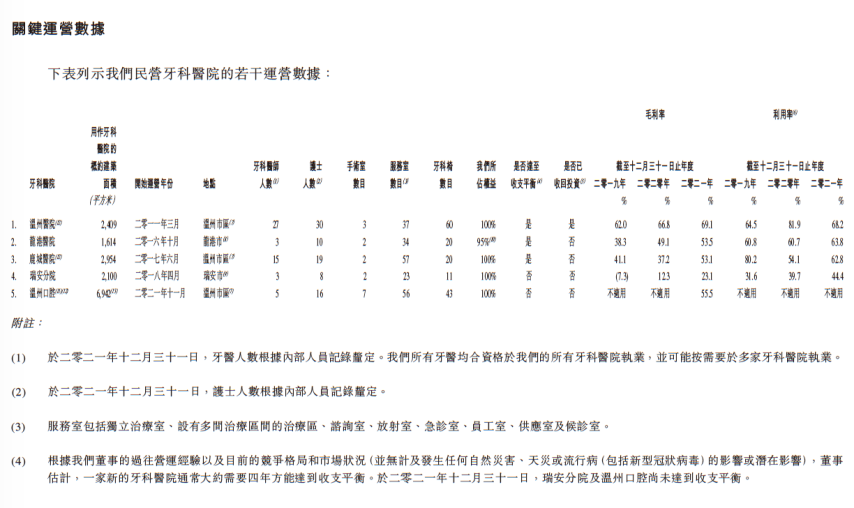

在温州站稳脚跟的中国口腔运营的5家民营牙科医院分别为温州医院、鹿城医院、温州口腔、瑞安分院,以及龙港医院。业务上,招股书显示五家医院均提供“牙科服务”,并没有明显的类别区分。

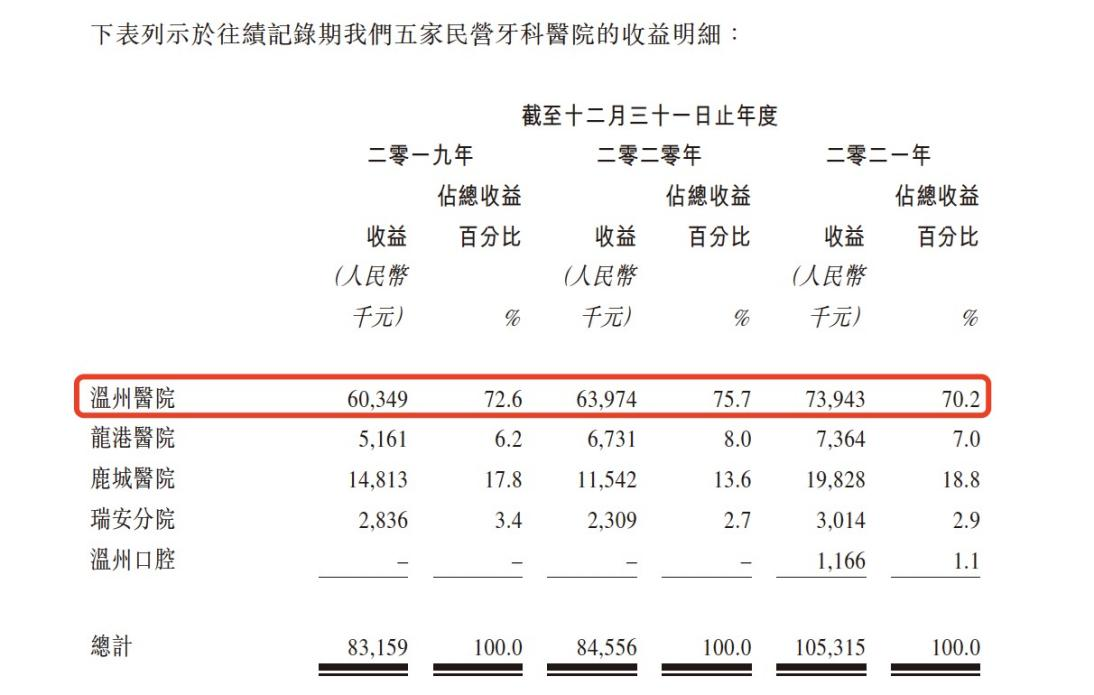

成立最早的温州医院,也一直是中国口腔的营收主力。2019年至2021年,温州医院营收分别为6034.9万元、6397.4万元、7394.3万元,占总收益比分别为72.6%、75.7%、70.2%。对比其余四家医院这一数据,仅鹿城医院在2021达到了18.8%,瑞安分院甚至在2020年低到了2.7%。

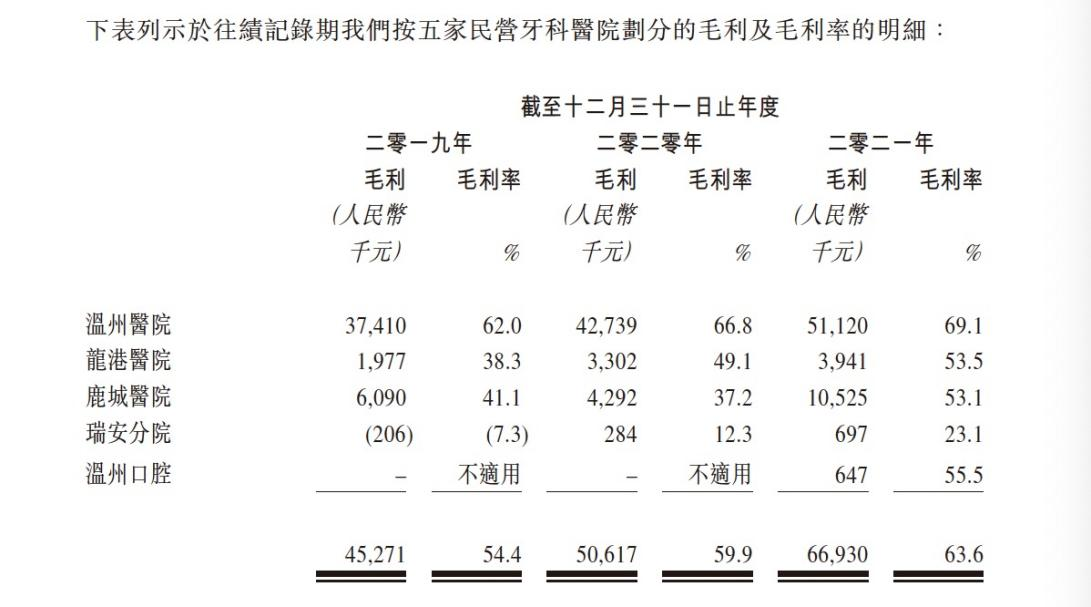

毛利率如何呢?招股书显示,2019年至2021年,中国口腔整体毛利率为54.4%、59.9%、63.6%,居整个中国牙科行业中毛利率的前列。其中温州医院这三年的毛利率分别为62%、66.8%、69.1%,展现出高于整体毛利率水平的强劲营收力。

所以,偏居温州的中国口腔,其营收主力还高度聚焦在温州医院一家上。据悉,温州医院、龙港医院、鹿城医院、瑞安分院、温州口腔分别于2011年3月、2016年10月、2017年6月、2018年4月、2021年11月开始营运。中国口腔称,一家新的牙科医院通常大约需要4年能达到收支平衡,约7年才能收回初始投资。

目前瑞安分院和温州口腔还未实现实现收支平衡,且仅有温州医院目前已经收回了投资。而从医师配备上看,温州医院占据了绝对性的数量优势,中国口腔牙医数量总数为53名,温州医院分流走了公司超总数一半的牙医。

可见,温州医院是中国口腔冲刺上市的关键支撑。

一边亏损一边分红

2017年至2021年,中国口腔的营收分别为4817.9万元、7363.7万元、8315.9万元、8455.6万元、1.05亿元,净利同期分别为870.6万元、2256.1万元、1546.3万元以及1498万元、3217.7万元,净利表现并不稳定。

对于2021年业绩的大跨步增长,中国口腔医疗集团表示,该增幅主要由于疫情影响后牙科医院的暂停营运所积累的被压抑需求释放,以及公司加大营销和推广力度带来的积极影响。如招股书中提到,调用外部营销人员推广鹿城医院及温州口腔,增加在搜索引擎(百度、今日头条)及其他平台(抖音、美团)的线上投放。

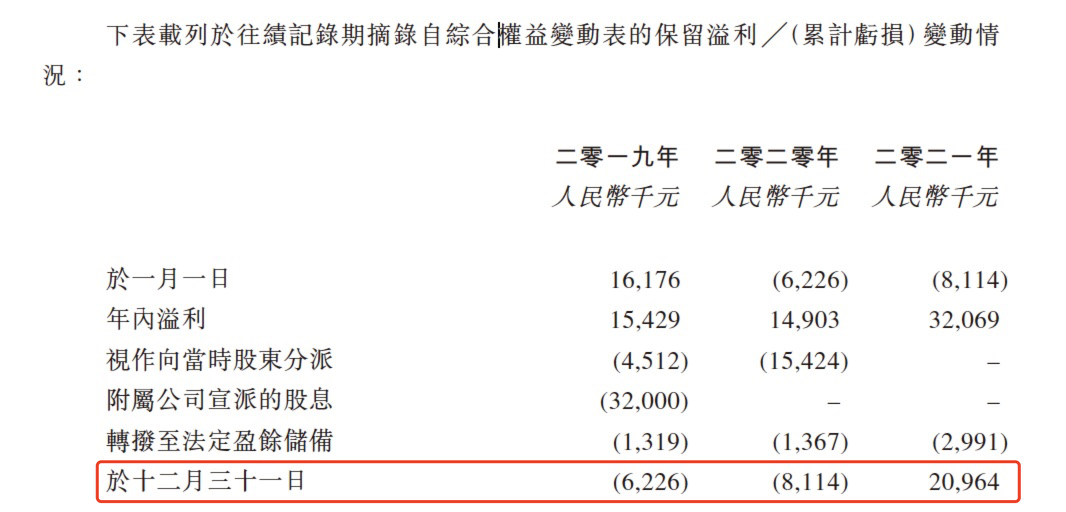

2018至2020年,净利由2256.1万元降至1498万元,平均每年下降18.52%。这时期,累计亏损额也在拉大。2019年,中国口腔累计亏损额为622.6万元,2020年又扩大至811.4万元。

让人有些疑惑的是,这段时间中国口腔在净利下降的情况下,一边在分红,一边又借钱来“填坑”。

在2019年,中国口腔决定宣派特别股息3200万元,超过了2019年净利润的106.95%。

这次派息分了两次进行,2019年派付了其中的1260万元,剩余的1940万元在2020年结付。中国口腔在招股书中称:没有预计到2020年1月前后突然开始爆发的新冠疫情,但是股息早已悉数宣派。这大概说明,剩余的1940万元可能在2020年1月前后就已经结付。

这笔股息派付后,中国口腔的财务开始紧张。此后为了加强财务状况,2020年3月,中国口腔从一名为“中国个人(为独立第三方)”处取得2500万元的个人贷款,年利率为4.25%,这直接将中国口腔当年的资产负债率拉至140.8%。2021年9月到期后,该贷款悉数结清。

但2500万元似乎不够,2020年8月18日,中国口腔又从股东王晓敏处取得845万元的垫付免息贷款,该贷款在2020年9月根据协议豁免。

此外,在2020年5月,中国口腔还向一家持牌商业银行取得一笔3000万元的银行融资,不过中国口腔称这笔融资款尚未动用。

界面新闻注意到,中国口腔第一次申请港交所上市是2020年2月,这次派息正巧发生在这次申请前,但派息完似乎就没钱了,还要靠股东接济和对外贷款,中国口腔对自家账本的估计显得有些“失算”。

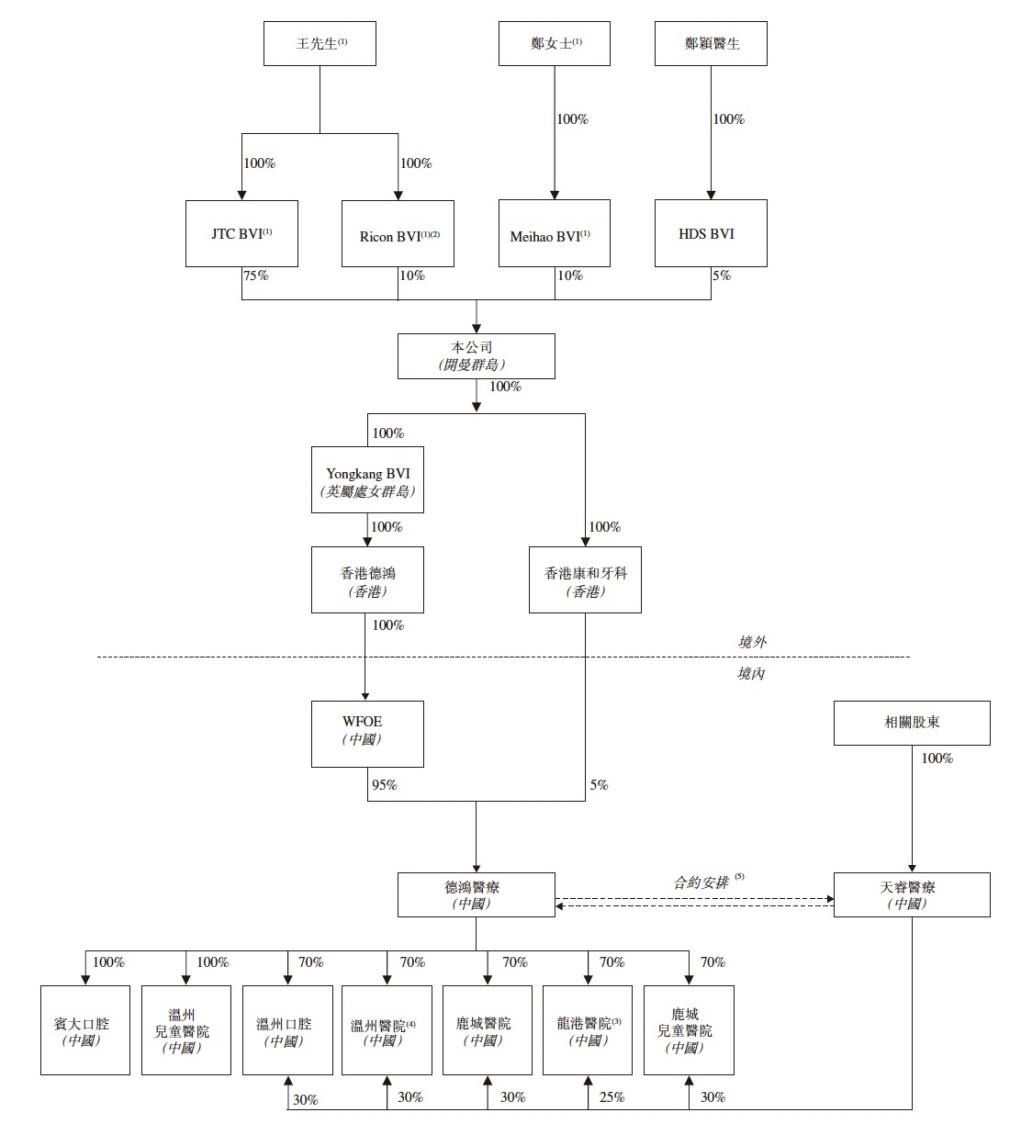

另外从股东结构来看,中国口腔的股东也都是自家人,是完完全全的“夫妻企业”。创始人王晓敏、郑蛮夫妇全权把控中国口腔,除了郑颖以及持有龙港医院5%股权的黄文笔,几乎没有出现过任何其他外部股东或者投资。那么上市前冒着资金紧张的风险分红,更加让人费解。

如何走出温州?

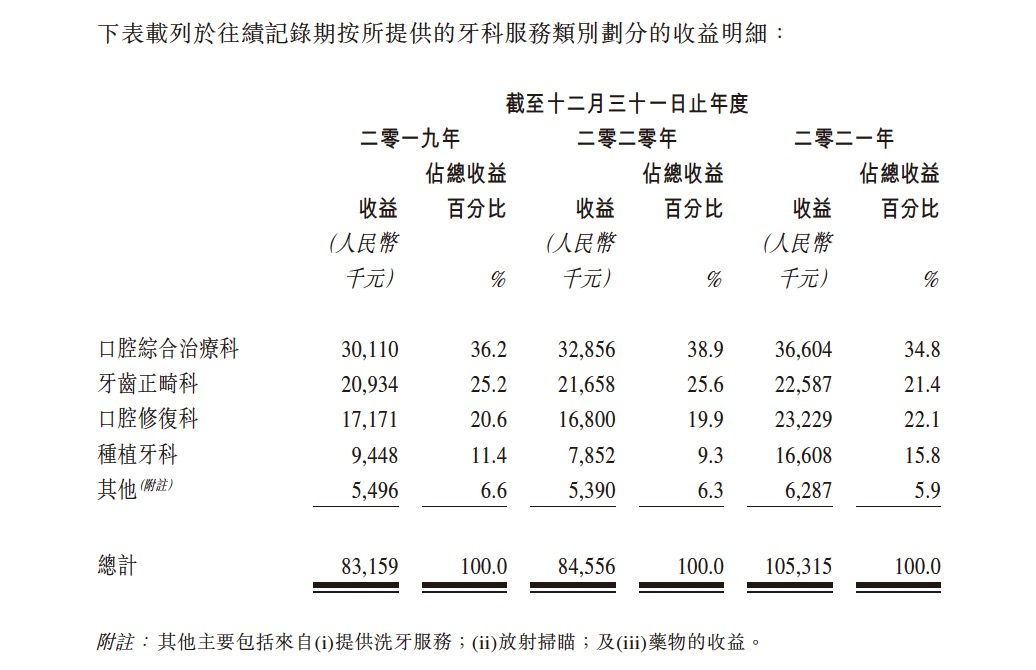

中国口腔的营收主要来自于口腔综合治疗科、口腔修复科、种植牙科及牙齿正畸科四大科目。和牙博士主打种植牙和牙齿正畸不同,中国口腔的口腔综合治疗科占最大收入流。

2019年至2021年,口腔综合治疗科共计创造收益3011万元、3285.6万元、3660.4万元,占总收入的36.2%、38.9%、34.8%。

口腔综合治疗专注于口腔面部疾病的检查、诊断及治疗,主要是提供补牙、牙齿根管治疗等服务。由于口腔综合治疗科和其他牙科服务(例如洗牙、药物收益等)满足大部分人的需求,2020年,中国口腔这两类业务的患者就诊总人次占2020年患者就诊总人次的95.6%。

需要注意的是,这两大服务的单次就诊平均支出远低于牙齿正畸科、种植牙科及口腔修复科。招股书显示,2020年底,温州客户在牙齿正畸科、口腔修复科、种植牙科及口腔综合治疗科的平均支出分别为6069.4元、3421.5元、5979.6元、385元。

在口腔消费升级之下,牙齿种植和牙齿正畸是近年国内高速增长的类别,并且相对一般的口腔综合治疗而言,有较高的技术壁垒。可见,中国口腔的存量市场上,需要新的路径和新的故事。

中国口腔正在积极切入儿童市场。2019年10月成立了鹿城儿童医院,预计2023年第二季度取得执业许可证及投入运营。

不可置否的是,温州牙科服务市场将继续增长,但与上海及杭州等其他更发达的城市相比,温州市内不同行业的平均整体薪酬相对较低,这意味着中国口腔面对的增量市场有限。

对比之下,牙博士瞄准华东,通策医疗遍布江浙,瑞尔集团全国扩张......中国口腔从“出生”以来便独居温州,无论是营收规模还是门店数量上,中国口腔的体量都“相形见绌”。

如今,中国口腔也想往外走。

招股书中,中国口腔称为加快温州市外的扩张,将通过策略收购的方式在温州市外收购两家民营牙科医院。计划在杭州市和宁波市及其附近城市上海寻求机会收购业绩良好和享负盛名的牙科医院,中国口腔表示将在收购上投资约4000万元,不过目前还没有收购目标。

同时,招股书中,中国口腔还称将在两年内以新的商标名称在温州以外地区建立一个由七家牙科诊所组成的连锁机构,每年将有三至四家新的牙科诊所投入运营,预计每家牙科诊所的资本支出投资额约为190万元。

显然,走出温州需要钱。但2021年末,中国口腔账上的现金及现金等价物为4128.3万元。

评论