文|翠鸟资本

最近一年,全球通胀高企,资源品公司迎来了大牛市。

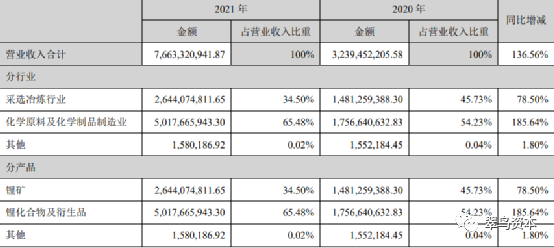

天齐锂业(002466.SZ)披露的业绩“大放异彩”:公司2021年实现营业收入76.63亿元,同比增长136.56%;实现归母净利润20.79亿元。2022年一季度公司营业收入52.57亿元,同比增幅481.41%;实现归母净利润33.28亿元。

换言之,公司今年第一季度的净利润已大幅跑赢去年全年。饱受债务问题困扰的天齐锂业,迎来了扭亏为盈的翻身局面。

但是仔细翻看年报,我们发现该公司的投资业务存在诸多疑问。

亏损的自营投资

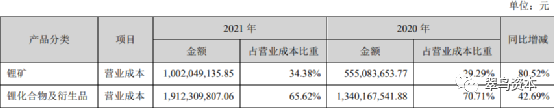

纵观整份研报,天齐锂业的主营业务有专业门槛,其中有一个“锂化合物及衍生品”。近两年,该产品占营收的比重由54.23%上升至65.48%。

值得注意的是,锂化合物及衍生品的营业成本占比也颇高,近两年均占65%以上。

这项业务有一个特殊性:对于锂矿和衍生品,客户通常需要预付;对于锂化合物,根据客户信用等级,国内客户通常在交付商品从货到15天至月结30天到期,海外客户通常从提单日后15天至45天到期。

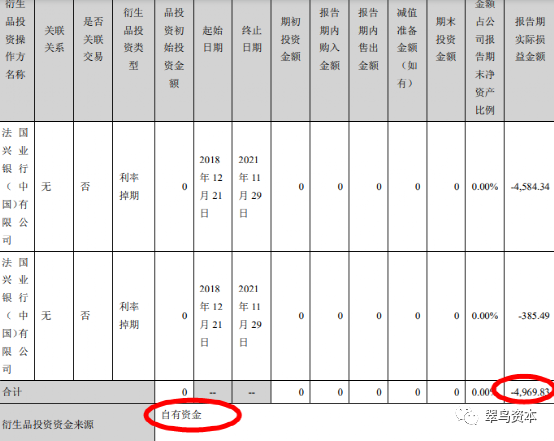

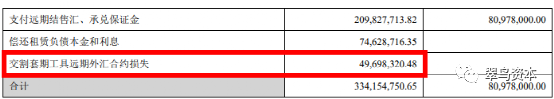

作为资源品领域的龙头公司,衍生品投资是重要一环。天齐锂业也不例外,利用自有资金进行自营投资。如下图,公司2021年年报披露了一个将近5000万元人民币的实际损益金额。天齐锂业的衍生品投资操作方是法国兴业银行在华的机构。

复杂的“借款”

年报中还有一段让人看不懂,也与投资交易相关。

一处备注中披露:2019年2月11日、7月1日,子公司天齐锂业香港与国际大型投行摩根士丹利签订合同,将所持有的部分SQM公司(智利化工矿业公司)B股股票押记给摩根士丹利,以取得3年期借款。

还有更加复杂的操作。

取得借款之后,买入与押记股票数额相当的看跌期权,作为借款偿还能力的保证,同时卖出与押记股票数额相当的看涨期权以对冲部分融资成本,上述领式期权将于2022年全部到期。

2022年1月,天齐锂业香港选择将以实物交割的方式完成领式期权融资的到期偿还。

是不是有点看晕了?

为何与摩根士丹利“合作”借款?

原来2019年天齐锂业配股聘请摩根士丹利证券(中国)有限公司为公司保荐机构和联席主承销商。之后天齐锂业备战H股上市,聘请了摩根士丹利亚洲有限公司等投行。

这并没有逃过交易所的眼睛。

深交所在问询中,直接要求天齐锂业说明近三年套期保值业务亏损的原因及合理性,结合套保业务决策流程、人员权限及审批情况说明对期货业务的风险防控措施,是否能够有效控制投资风险,是否存在超过授权限额进行高风险期货投资的情形。

汇率风险

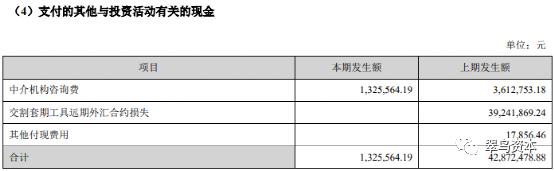

年报还披露,天齐锂业支付的其他与投资活动有关的现金中,有一笔132万元的中介机构咨询费。

上述超百万元的开销值得吗?毕竟衍生品交易的成绩并不理想。

年报中,还标注一处不可小觑的“交割套期工具远期外汇合约损失”。

实际上,天齐锂业业务中因美元和澳元的汇率变动,即使升贬值1%,都对净利润和股东权益产生不小影响(测算如上)。

天齐锂业年报也披露:公司承受汇率风险主要与美元和澳元有关,存在因美元、澳元汇率波动引致的业绩波动风险。为有效对冲大额美元负债所面临的利率波动风险,公司通过利率掉期等业务规避利率波动风险。

但是,上述操作均存在交易风险。

目前投资机构对天齐锂业的前景,有三种观点:

1)公司因收购SQM产生的巨额并购贷款、叠加行业低谷,巨额的利息费用导致公司此前面临亏损,在建冶炼产能也一度处于停滞。过去一年完成引入战略投资者后解决了部分债务问题。此外,目前重启港股IPO,该公司有望于明年一次性解决债务问题。

2)公司手握全球最优质锂辉石和锂盐湖资源,业绩弹性有望充分兑现公司。以前瞻的眼光,战略性布局中国、澳大利亚和智利的优质资源,建设打造规模领先、技术先进的锂化合物生产基地,推动电动汽车和储能产业实现锂离子电池技术的长期可持续发展,力争成为有全球影响力的能源变革推动者。

3)坐拥全球最优质锂矿、盐湖资源,铸就深厚护城河。锂价有望维持高位,轻装上阵冶炼产能将迎快速扩张,预计公司2022-2024年归母净利润为132.3亿元、148.12亿元、161.84亿元。

评论