文|表外表里 秋源俊二

小米Q1财报显示,本季度小米总体手机销量同比去年,下降1090万部。受此影响,收入同比负增长。

一部分投资者争相发表观点,看下来大抵都是一个论调:核心手机业务下滑,小米要不行了。

他们担心,Q1手机卖得不好,接下来几个季度的小米是否也会同样困难?

这样的疑问在我看来,是典型的线性外推的思考。实际上,整个市场对小米手机的风险,出现了过度定价。

具体来说,首先从手机销量可以发现,Q1小米手机全球市场份额占比在提升:2021Q4-2022Q1,从12.4%环比增长到12.7%;而同期,苹果手机市场份额环比下滑5.4%。

其次,小米这一季度业绩更多是短期结构性的芯片短缺影响了产能,而该约束条件正在发生明显变化;更重要的是,在需求下行的整体大环境之下,小米反而表现出更强的抗周期能力。

先说结论,小米的手机销量低迷是暂时性。

接下来本文将通过复盘还原,探究业绩兑现的确定性。

就具体业务的表现看,小米手机卖不动的原因在于“有市无货”。

比如,2022Q1财报电话沟通会中提到:小米150美元以下机型的芯片缺口,超过1000多万台。这正与财报中手机销量的同比下滑量吻合。

而这种情况,不只出现在小米身上。

手机行业持续受芯片短缺影响,面临的是共性问题。比如,行业公认最不缺芯片的苹果,都在2021Q2表示:预计 9 月季度的供应限制将比 6 月季度的情况更严重。这些限制将主要影响 iPhone 和 iPad。

回到小米,资料显示,2021年8月,由于芯片短缺,Redmi Note 10 已经停产;同期,小米官方透露Redmi Note 10 Pro、Redmi Note 10S 或是 Redmi Note 10 等5G手机同样面临芯片供应问题。

今年开年,小米中国区、国际部总裁卢伟冰曾在微博“抱怨”称:“今年芯片太缺了,不是缺,是极缺”。

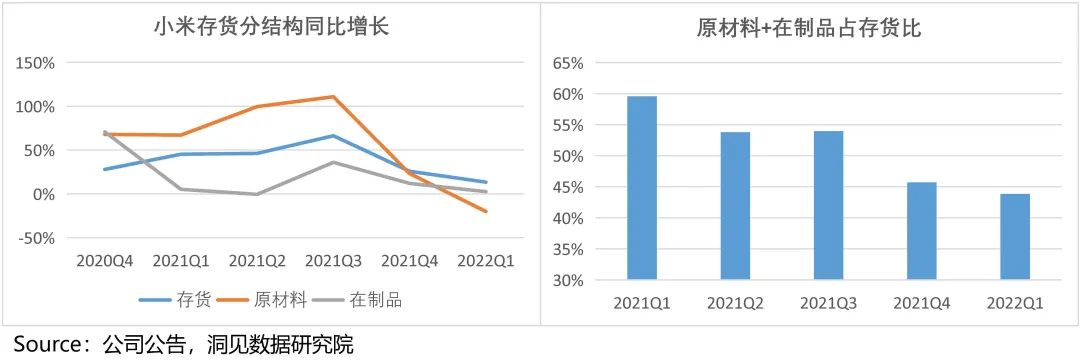

这在数据上也有一定印证。如下图,2021Q3之后,小米原材料和在产品的同比增速持续下滑,同时占存货比,也在不断压缩。

而从芯片供给结构来看,4G芯片更为紧俏。

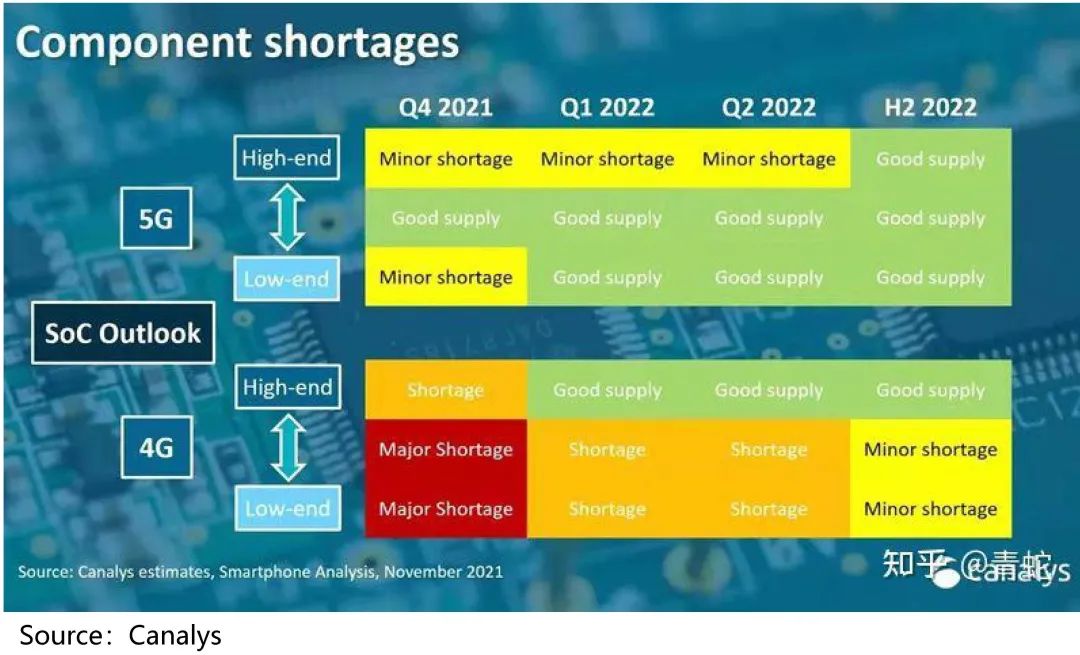

比如,Canalys报告显示,2021Q4中低端4G芯片均进入“major shortage”,紧缺程度远胜5G芯片。

之所以会这样,是疫情影响芯片整体产能的背景下,高通、联发科等厂商顺应行业趋势,产能更侧重于新风口5G芯片,一定程度挤压4G芯片供应。

这对小米显然不是好消息,其总体营业收入的51%都来自海外市场,而海外市场目前的发展程度为:印度和拉美市场处于4G渗透期,尚未进入5G换机周期。(详情参考《再次站上时代的风口,小米能否跨越5G周期?》一文)

不过,虽然少了千万台的出货量,小米的海外业绩仍然呈现出强成长性。

据Canalys数据,2022Q1按智能手机出货量计,小米在全球49个国家和地区排名前三,在全球68个国家和地区排名前五。

其中,在一些新市场,比如越南、巴基斯坦,小米的出货量增长,大幅领先行业;同时,在泰国、巴基斯坦,小米的份额持续增长。

现在,掣肘小米的供应链问题,出现了边际改善、局势扭转的迹象,小米在供给上的可能性或将走向拐点。

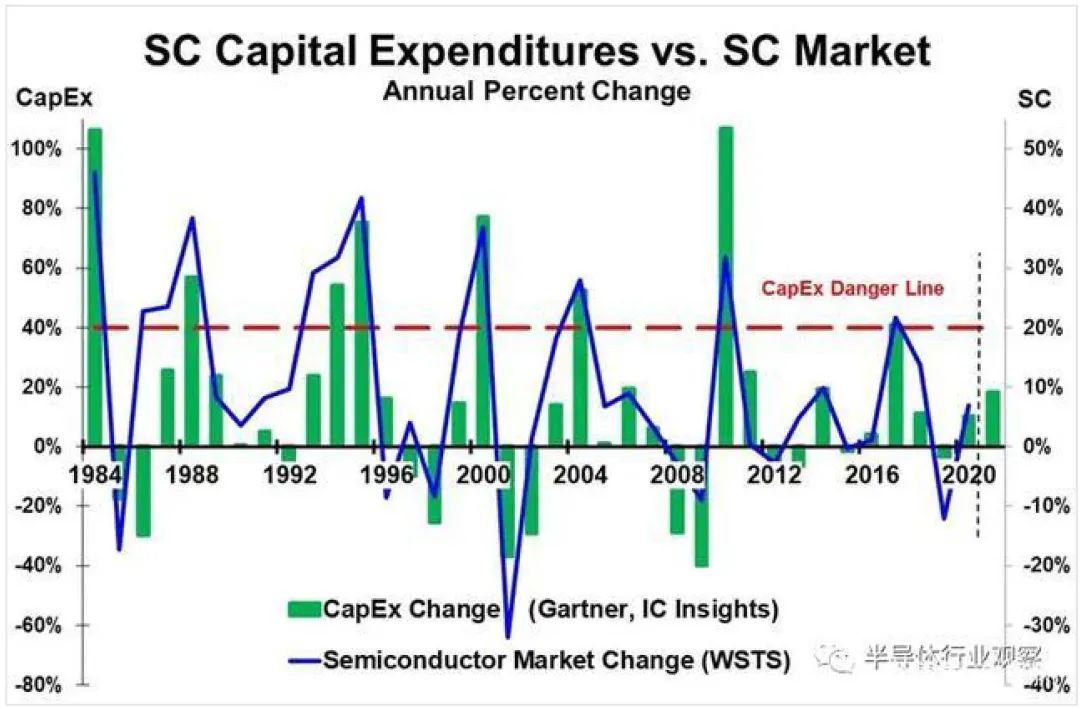

要知道,半导体行业有着明显周期性的特征——高需求时期,会大量投资以扩大产能,承接需求;需求增长放缓或下降,步入产能过剩,供过于求。

一般来说,一轮周期大约为14-18个月,转折的信号是整体资本支出是上升,还是下行。

就本轮来说,2020年疫情以来,产能本身大受影响,再叠加区块链、智能汽车等行业火热,芯片需求激增,整体是供不应求的状态。

高需求下,可以看到2020年到今年,半导体相关资本支出开始连年上行:

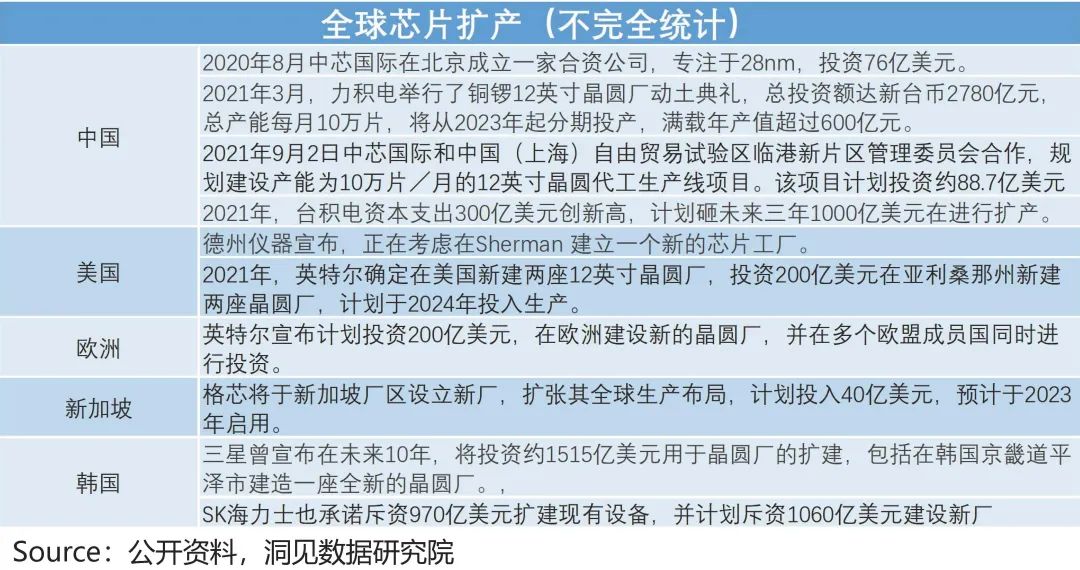

2021年,台积电资本支出增长74%,代工厂联电和GlobalFoundries资本支出至少增加一倍;

2022年,联电、力积电、南亚科等半导体厂商,也有投资扩产计划,甚至英特尔宣告要重返晶圆代工事业。

投资激增,带来持续产能扩张。

据Semiconductor Digest报道,2021年产量前五的晶圆大厂,月产能合计达到1220万片晶圆,比前一年增加了10%。而日经报道,截至2021年6月底,全球9家领先芯片制造商的总库存达647亿美元,创下历史新高。

且后续产能受疫情影响的风险,也将变得可控起来。

比如,今年绝大多数海外市场的生产逐渐回归疫情前。而国内年后的两轮疫情也影响有限:2月那轮,中芯国际、华虹半导体、台积电等晶圆厂,无停工停产现象;4月这次,台积电、日月光半导体、中芯国际等被率先列入复工名单。

如此扎堆扩产,已引发市场对芯片产能过剩的担忧。

比如,市场研究机构Gartner表示:全球芯片短缺可能在2023年结束,产能过剩将紧随其后。而包括美光科技和SK海力士在内的三大主要生产商,均报告称在稳步降库存。

显然,接下来手机产能在供给上,将不再是问题。

这一点在小米2022Q1电话会议上也有提及:今年的芯片供应将恢复正常状态,全年来看,甚至会出现供大于求的情况。

不过,销量反弹不只看供给,还要看需求,若供需错位,“有市无货”转成“有货无市”,事情可能会更严重。

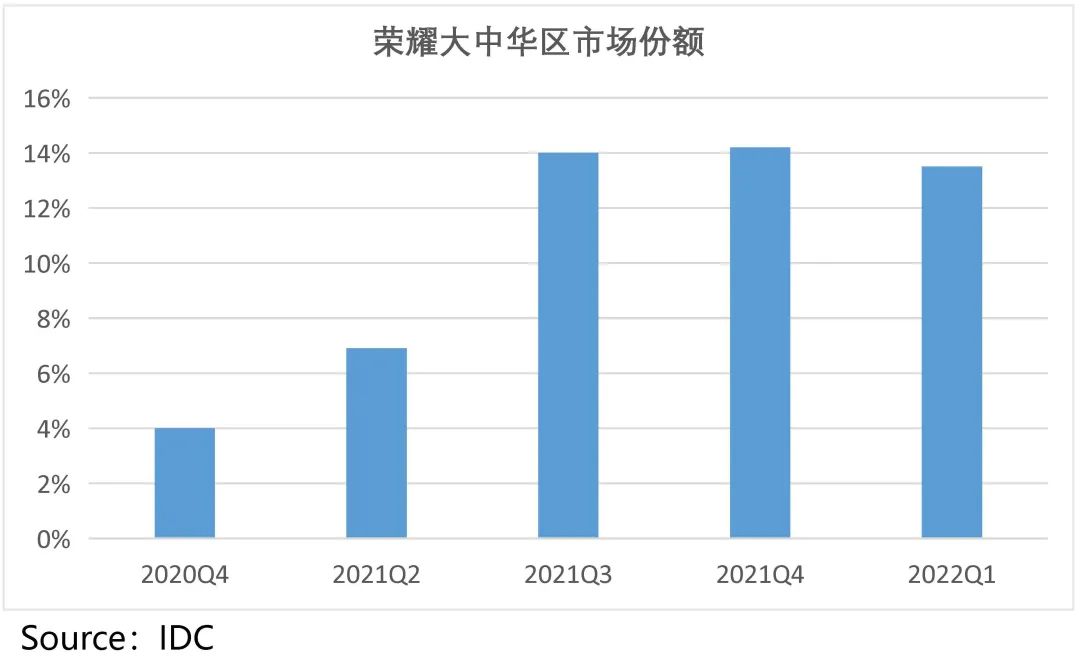

“荣耀自2021年下半年回归以来,表现持续超预期,市占率基本稳定在15-20%。2022年是其关键之年,团队和股东的战斗力都不容轻视。因此,短期可以预料,小米将面临荣耀的顽强崛起。”

这是市场对小米需求端问题的主流观点之一——荣耀将会是小米的劲敌。

但我们认为,今年需求端的核心矛盾,已不再是竞争,而是宏观经济影响,逻辑在于:

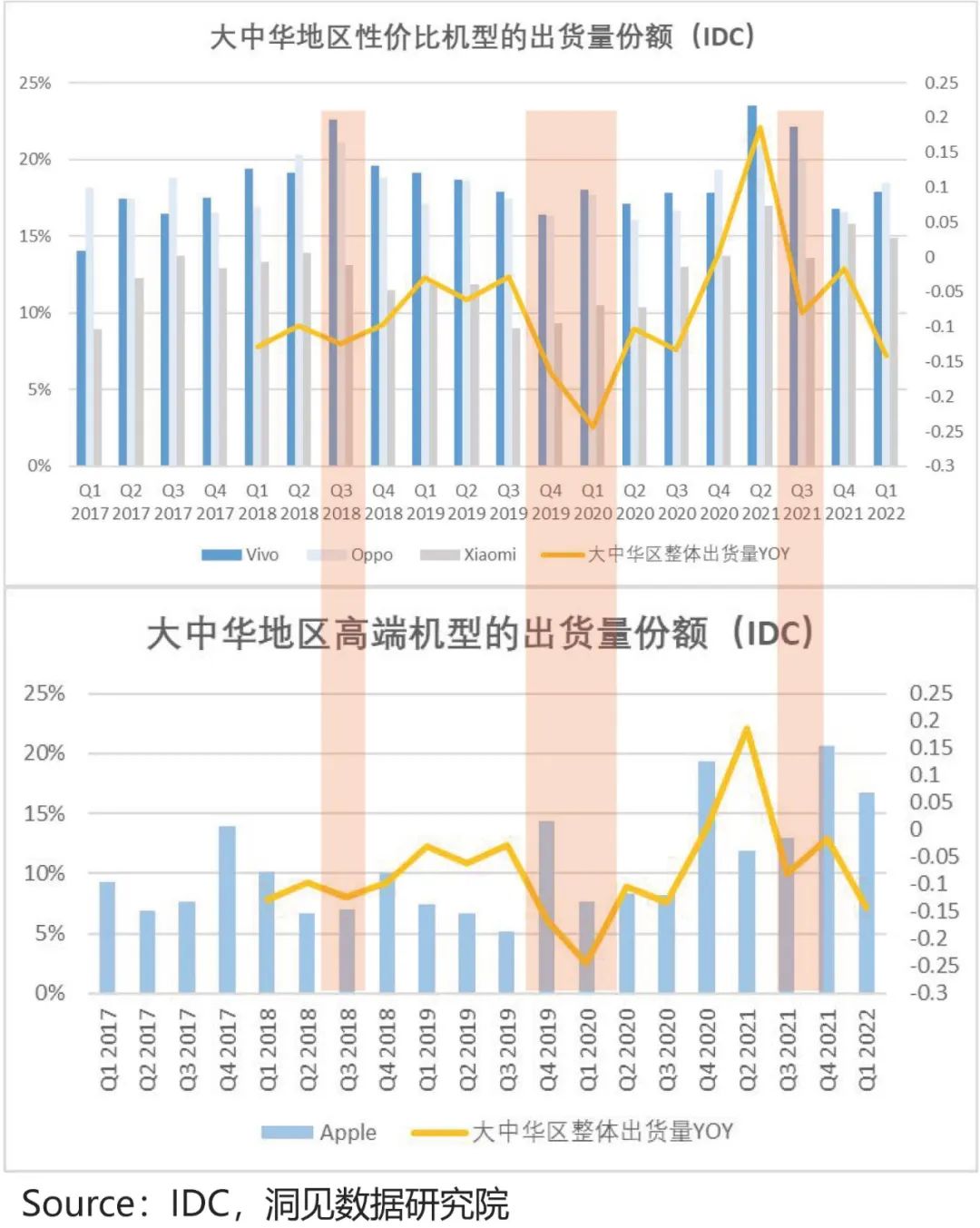

一方面,行业出货量的大幅下降,对独立手机厂商的影响是决定性的,大大超过竞争因素的影响。如下图,2022Q1整体的通讯器材类零售值,进一步同比大幅下滑。

另一方面,荣耀之前的爆发,主要得益于承接华为的渠道,快速放量,以及消费端支持国货的情绪。但这些条件都有着边际递减特性。

可以看到,荣耀的销量表现并没有突破经济周期。2022Q1环比2021Q4,出货量减少了700万。

一般来说,在下行周期里,受限于消费水平,大众(也就是大众市场)产品相比高价产品,市场消费表现会更好,也更抗周期。换句话说,低价格高情绪价值的产品会更受青睐,经济学上称之为“口红效应”。

这一效应在小米目前涉及主要的业务领域,都有体现。

以手机行业来说,经济运行周期中,高端机型和大众市场机型呈现出“大部分独立增长,少量重合部分此消彼长”的结构性增长规律。而每次手机总出货量低谷期,大众市场机型份额提升;高端机则相反,出货量份额下降。

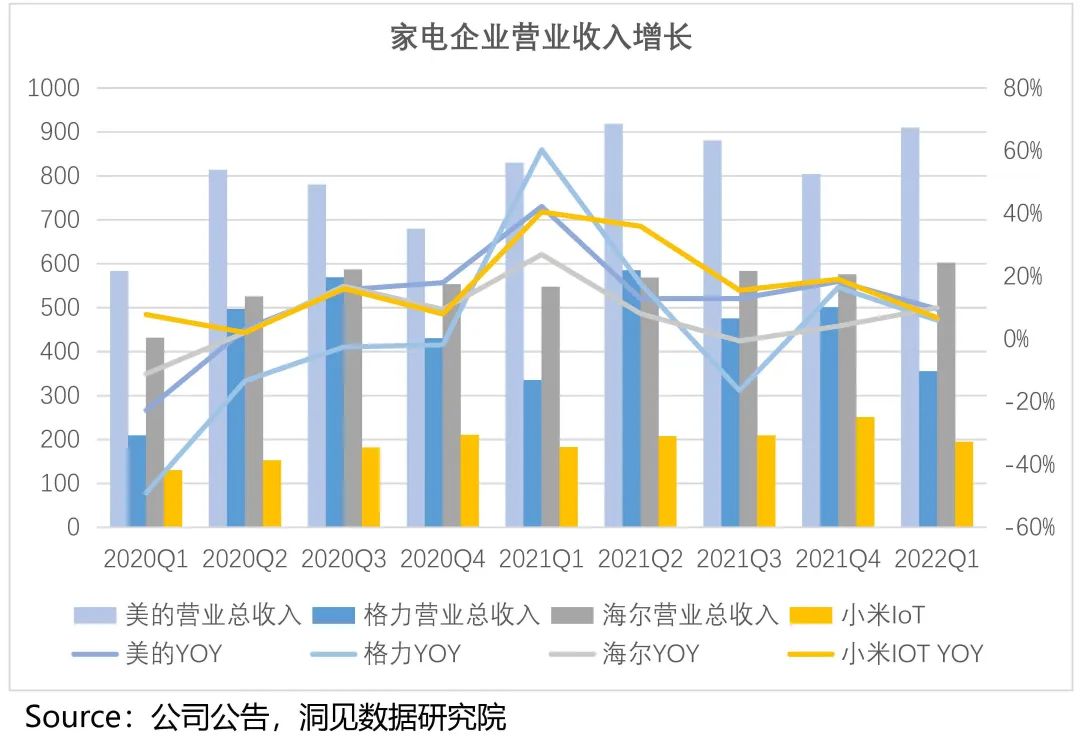

IoT行业,也是一样的规律。

比如,在家电行业整体景气度下滑背景下——《2022年中国家电行业一季度报告》显示, Q1家电行业国内累计销售额,同比下降12.3%。其中,彩电、空调、冰箱(含冷柜)、洗衣机(含干衣机)等传统大家电零售额,同比下降14%。

品类更多集中在大众市场的小米智能电视,全球出货量逆周期同比增长超过15%,据奥维云网数据,小米中国大陆电视市场市占率进一步提升至22.3%。

基于此,2021年以来小米 IoT与生活消费产品,收入同比增速开始呈现领跑态势。相比之下,格力、美的、海尔等主打高价大家电的企业,同期业绩增速进一步放缓。

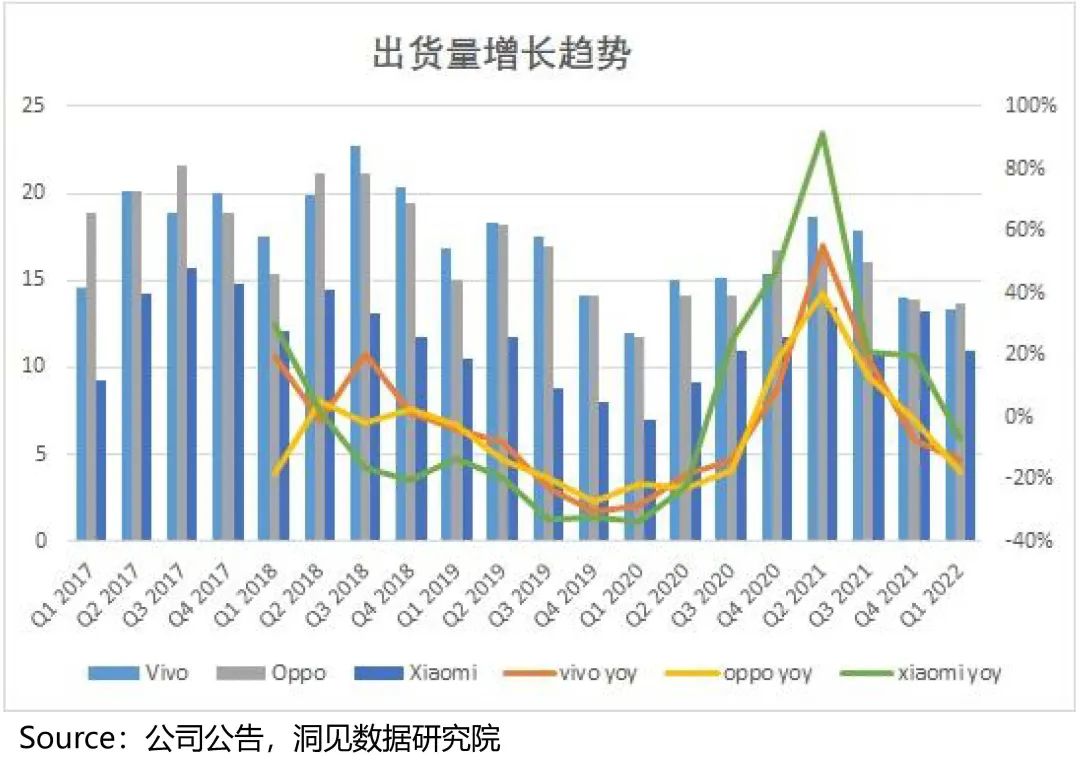

手机业务目前来看,同样有抗周期的表现,比如,在大众市场手机品牌中,小米相比OPPO和Vivo等竞对品牌,出货量增速的绝对值更高。

而据Counterpoint Research中国手机型号销售报告:250-399美元(约合人民币1700-2700元)的中端智能手机,2022Q1同比增长了近10%,占季度总销量的25.5%(两年前为 16.9% )。

这意味着,小米在大众产品上,仍有空间确定性。

不过,只跟着行业β趋势走,显得太被动,对投资者的吸引力也有限。市场的审美更偏向高预期兑现,而这需要管理层的诚意。

据2022Q1电话会议上小米管理层表示:针对市场情况,我们在和供应商不断寻求解决办法,并突破高端市场,4k-6k排名安卓第一。

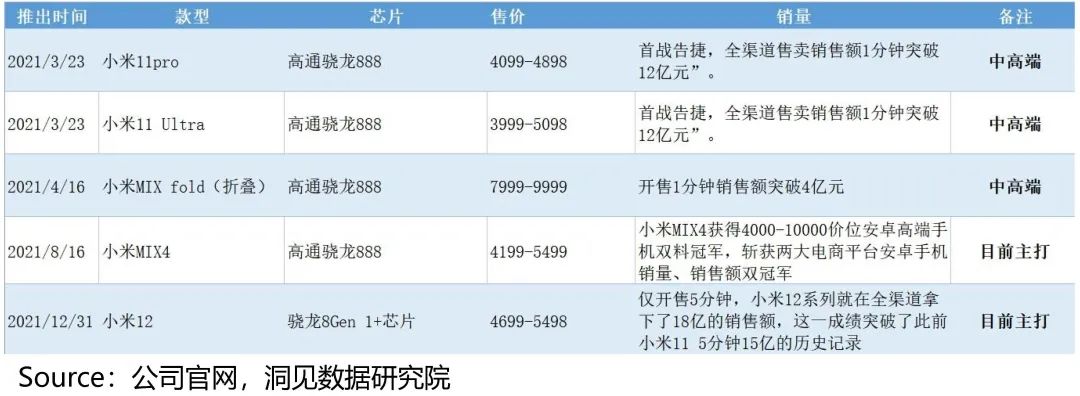

也就是,提升高端机的销量,补齐产品生态,提振收入,具体举措有:2021年,小米陆续推出了5款中高端机型。

其中,高端数字旗舰系列小米12的首销数据显示,销售5分钟全平台销量突破18亿;

首款折叠手机小米MIX FOLD,价格上探至万元,锚定折叠屏手机换机潮——Omdia《2021年第四季度智能手机型号市场追踪》显示,2021年末全球范围内,折叠屏智能手机累计出货量达到了1150万台,同比增长309%。

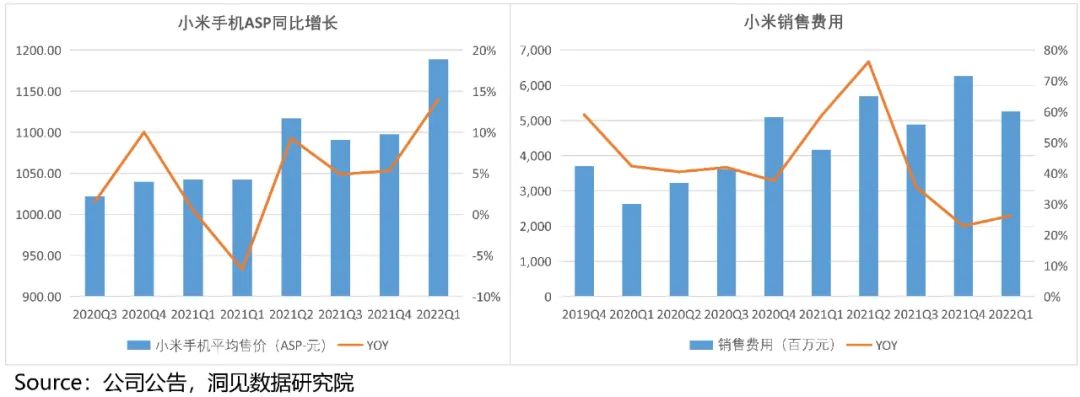

可以看到,种种动作下确有成效,2022Q1小米手机的ASP同比增长14%。

另一方面,数据显示小米成本端也在收敛——2021Q4-2022Q1,销售及推广开支从63亿降至53亿,其中,宣传与广告开支下降力度最大,减少了7亿元。

如此一来,小米的利润情况相对保持稳定,2022Q1小米实际净利率仍有4.5%(剔除汽车业务研发费用4.25亿元影响)。

综上,在需求端核心矛盾,由竞争转移到宏观经济影响背景下,从小米的基本盘产品抗下行周期的出色表现,以及高端产品上的激进表现,市场部分对小米价值的判断,显然过于悲观了。

事实上,Q1财报发布前,对营业收入同比增速的表现低迷,就应该有所预期,毕竟除去宏观经济外,去年同期是高基数状态,增速在50%左右。这一次收入下滑,让投资者格外难受。

但还是要就事论事,业绩增长的难度不仅被夸张了,影响本身也是短期的。

行业性的“老大难”芯片问题,在晶圆周期下,正在发生实质性改善;宏观下行周期,小米基本盘反而会更抗周期。供给端和需求端影响行业手机出货量的因素,都有确定性改善。

评论