文|贝多财经

作为国内首家在深交所挂牌上市的城商行,也曾入选“民众最满意银行”的宁波银行(002142.SZ)如今深陷“罚单”漩涡。

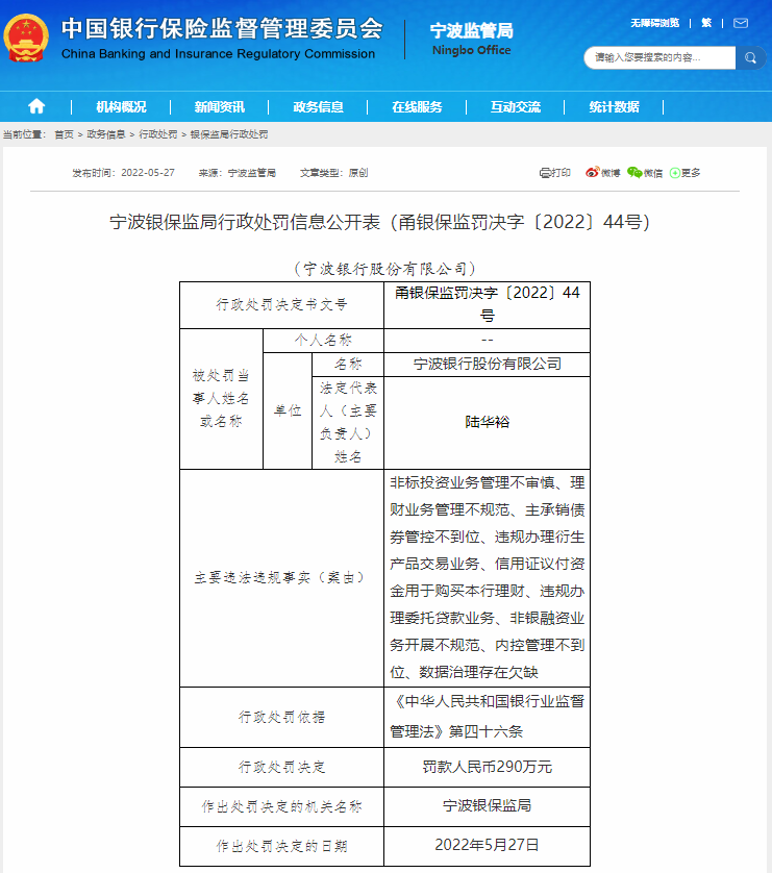

据银保监会官网显示,因非标投资业务管理不审慎、理财业务管理不规范、主承销债券管控不到位、违规办理衍生产品交易业务、信用证议付资金用于购买本行理财、违规办理委托贷款业务、非银融资业务开展不规范、内控管理不到位、数据治理存在欠缺等“九宗罪”,宁波银行被宁波银保监局罚款290万元,做出处罚决定的日期为2022年5月27日。

资料来源:银保监会官网

无独有偶,笔者通过查询发现,这已是宁波银行2022年内第六次被罚,合计罚没895万元。4月以来宁波银行频接罚单,仅就2022年4月份就领到4张。而在不足两个月的时间内累计被罚810万,凸显其内部管理方面存在一定的漏洞。

但毋庸置疑的是,宁波银行依旧在快速成长中。

从宁波银行近期公布的2021年及2022年一季度业绩来看,可谓是交了一份满意的“答卷”,业绩稳健增长,资源储备充足,资产质量优异。

此外,宁波银行受让中国华融(2799.HK)所持华融消费金融股份有限公司(以下简称“华融消金”)70%的股权,随着收购落地,也意味着宁波银行正式获得消费金融牌照。

这或许正是宁波银行成长的AB面,近年来业绩增长的同时也伴随着管理漏洞等风险。

一、业绩表现亮眼,“优等生”当之无愧

据悉,宁波银行成立于1997年4月,以为客户提供多元化金融服务为目标,打造“公司银行、零售公司、个人银行、金融市场、信用卡、票据业务、投资银行、资产托管、资产管理”九大利润中心,初步形成多元化的业务增长模式。截至2021年末,宁波银行设有16家分行,营业网点466家。

4月8日,宁波银行发布的2021年年报显示,全年实现营业收入527.74亿元,同比增长28.37%。

具体来看:利息净收入677.62亿元,同比增长17.37%,虽然净息差同比下降9bps,但生息资产持续扩张以量补价保障净息收入较快增长;非利息收入94.25亿元,同比增长51.50%,其中投资业务收入(投资收益与公允价值变动损益)同比增长57.75%、手续费净收入同比增长30.27%。

再看盈利能力,得益于费用支出控制效果明显,宁波银行利润同比大幅增长。2021年宁波银行成本收入比36.95%,同比下降1.01pcts,下降主要系全年持续优化费用资源配置,强化降本增效约束机制;得益于此,实现归母净利润57.2亿元,同比增长29.87%。

宁波银行良好的业绩增长势头延续至2022年一季度,当期营业收入同比增长15.40%至152.63亿元。其中,利息净收入同比增长12.59%至94.94亿元,非利息净收入同比增长20.34%至57.69亿元。再看盈利能力,得益于负债端结构优化,净息差同比下降31BP至2.24%,归母净利润同比增长20.80%至57.20亿元。

当然,除了盈利能力稳健增长外,宁波银行资产质量同样表现优异,资源储备充足。

截至2022年3月末,宁波银行资产总额同比增长28.82%至2.22万亿元,吸收存款同比增长25.27%至1.31万亿元,贷款总额同比增长26.27%至0.93万亿元,这表明宁波银行在注重存款规模扩张的同时,也在加大贷款投放力度,资产负债结构得以调整和优化。

从总资产这一指标来看,同期末北京银行(601169.SH)、上海银行(601229.SH)分别为3.14万亿元、2.76万亿元,无疑同属第一梯队,“优等生”当之无愧。

此外,宁波银行资产质量保持优异,不良率维持低位,拨备覆盖率持续较高。不良贷款率同比下降2BP至0.77%,拨备覆盖率同比增长16BP至524.78%,风险抵补能力也因此强劲。

良好的业绩表现自然会受到投资者青睐,反映在资本市场上,宁波银行股价波动式上扬。

与2020年3月19日的最低价20.4元/股相比,最高涨至2021年2月10日的42.03元/股。虽然此后有所回落,截至2022年5月31日收报32.75元/股,但涨幅仍近六成,宁波银行市值大涨约800亿元。

资料来源:Wind

二、消金牌照收购落地,但竞争态势不容乐观

5月7日,宁波银行公告显示,此前2021年12月以10.91亿元的交易价格竞得华融消金70%股权,双方签署产权交易合同,目前随着银保监会对上述股权转让事宜予以核准,意味着宁波银行消金牌照收购落地。

事实上,布局消金赛道并非宁波银行的“突发奇想”,而是深思熟虑后的必然结果。

宁波银行早在2018年6月就曾有意入局消金市场,彼时计划与宁波富邦(600768.SZ)、宁波富达(600724.SZ)旗下的宁波城市广场开发经营有限公司签订了《出资协议》,拟以自有资金出资3亿元与上述公司共同发起设立永赢消金,但并未获得银保监会批准。至此,宁波银行试图主导发起设立消金公司以布局消金赛道的计划破灭。

但这丝毫没有阻挡宁波银行谋求牌照的步伐,如今也算是得偿所愿,只是方式发生了变化,由设立改为了入股,但本质上是不变的。

那为何宁波银行对消金赛道如此“偏爱”?

据麦肯锡预测,消费金融市场仍将保持稳健发展,预计2025年底市场规模将增至约28万亿元。换句话说,消费金融作为“蓝海”市场,在当前仍有很大的发展空间。

除宁波银行外,包括兰州银行(001227.SZ)、南京银行(601009.SH)等多家区域性银行均纷纷布局消金赛道。兰州银行在2021年度业绩说明会中明确表示,“将在监管政策允许的范围内,积极开展理财子公司、消费金融公司等金融牌照的申请工作,打造专业化的综合金融服务能力”。南京银行今年3月通过收购苏宁消费金融有限公司41%的股权摘取消金牌照。

据“新浪财经”报道,业内分析人士纷纷指出,“消费金融牌照之所以备受区域性银行追捧,原因在于消费金融公司的经营范围没有地域限制,而城商行、农商行等却存在地域限制”。

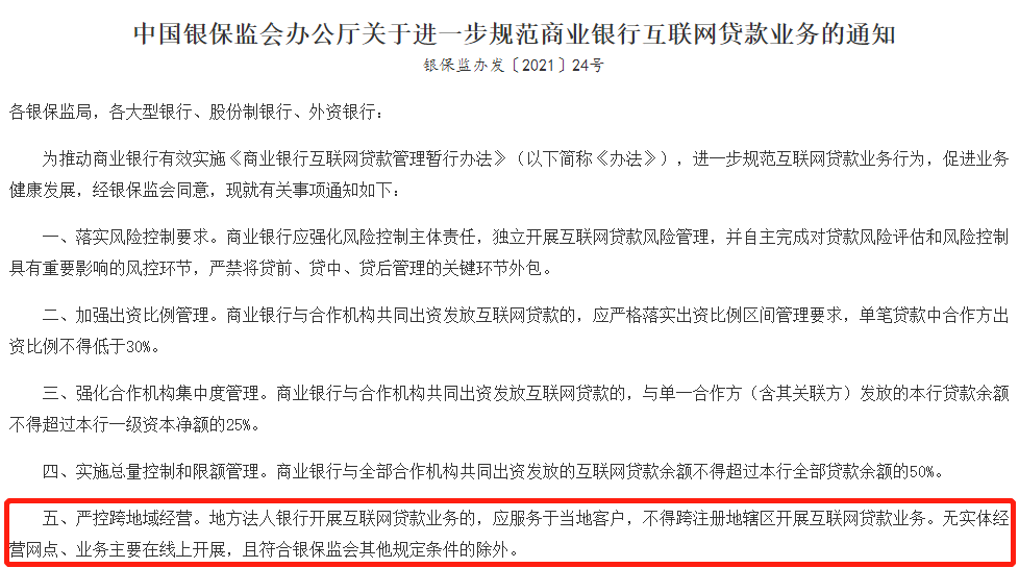

而这一切的行为逻辑或源于银保监会的一则通知。

去年2月,银保监会下发《关于进一步规范商业银行互联网贷款业务的通知》,明确提出“严控跨地域经营。地方法人银行开展互联网贷款业务的,应服务于当地客户,不得跨注册地辖区开展互联网贷款业务。无实体经营网点、业务主要在线上开展,且符合银保监会其他规定条件的除外。”

资料来源:银保监会官网

正是基于消金牌照具有全国展业资质,一时间成为各城商行破局的“法宝”,布局消金赛道成为行业共识。

据“经济日报”报道,中国银行研究院研究员杜阳表示,“城商行属区域性银行,其经营版图相对受限,虽然避免了金融风险的跨区域传导,但其发展也在一定程度上受到制约。城商行获得消费金融公司牌照后,可以开展部分不受地域限制的业务,创造了新的利润增长点,在一定程度上也可以对冲潜在区域性金融风险”。

除已摘取消金牌照的银行外,湖州银行、上海农商行等多家银行也在布局消金赛道的路上。可想而知,随着消金供给主体数量日益大增,行业竞争态势进一步加剧。

据“北京商报”报道,易观分析金融行业高级分析师苏筱芮表示“对一些体量较小、转型较慢的消金公司来说,未来突围的关键主要有三点,一是大力推动金融科技的发展,在技术专利申请、金融科技人才方面进行谋划,用新技术赋能消费金融业务;二是场景拓展与金融生态圈的构造,在挖掘商业可持续的优质场景的同时,通过旗下各类业务的资源整合构造生态圈以提升用户黏性;三是继续以合规为底线稳步前行,包括强化场景合作方的审查监督、不断完善金融消费者保护机制等。”

三、频接罚单,管理漏洞不容忽视

近年来,尽管宁波银行业绩稳健,但屡屡违规。

2021年,宁波银行共收5张罚单。而在2022年4月份,宁波银行就收到4张罚单,累计被罚605万元,2022年初至今合计被罚没895万元。

笔者观察到,宁波银行处罚事由多与信用卡业务、贷款资金管理不善等有关,而这又都指向个人消费贷款业务。

截至2021年末,宁波银行个人贷款总额同比增长27.32%至3331.28亿元,2022年3月末较年初微增至3397.74亿元。如此庞大的个人消费贷款规模也引来业内关注。

以2021年末个人贷款结构来看,其中个人消费贷款余额2198.47亿,占比66%,个体经营贷款余额、个人住房贷款余额分别为759.68亿元、373.13亿元,占比分别为23%、11%。事实上,宁波银行个人消费贷款规模近年来持续大幅增长:由2018年末的1149.75亿元飙升至2020年的1783.78亿元,占个人贷款总额的比例也持续在66%以上,可见宁波银行近年来持续发力消费贷业务。

规模在增长,风险也在暴露。

据企查查显示,宁波银行涉及司法案件共计15838起,其中与借款合同纠纷相关的案件高达14000起,占比近九成。值得一提的是,2018年宁波银行所涉司法案件数量开始上扬,2020年更是飙升至3798起,这与其个人贷款业务成长路径相吻合。

资料来源:企查查

另据黑猫投诉平台显示,截至5月31日,宁波银行投诉量共有603条,投诉内容大都集中在:暴力催收;虚假宣传;不给分期;不同意协商延长期数和挂账停息等。

资料来源:黑猫投诉平台

合规问题已赫然摆在宁波银行面前,如何寻找到合规和增长的平衡点成为待解难题。

评论