文|红周刊 王飞

两家没有实控人的公司“联手”,是否会产生1+1>2的效果?这就是华创阳安旗下华创证券5月27日通过司法拍卖拿到北京嘉裕持有的太平洋证券10.92%的股份后给投资者带来的疑问。

目前,华创阳安和太平洋证券股权分散,均没有实控人。即便此次股权过户完成,华创成为太平洋第一大股东,两家公司股权结构依然没有大的变化。从业务规模来说,若华创证券顺利入主太平洋证券,其将超过国金证券成为西南地区的第一大券商。

不过,留给投资者思考的问题是,上市15年的太平洋证券,有3年亏损、8年净利润下滑,华创证券买到的会不会是烫手山芋?比如,截至去年末,太平洋证券仅信用业务的风险敞口就高达85.61亿元,而其同期的营业收入仅为16.30亿元。

针对太平洋有多大规模的资产减值等问题,《红周刊》致函太平洋证券,但截至发稿,公司未有回复。

从并购到司法拍卖竞拍,华创证券终于拿到太平洋重要股权

华创证券早在2019年就希望成为太平洋证券的重要股东。当年11月15日,华创证券与北京嘉裕投资有限公司(以下简称“北京嘉裕”,太平洋证券第一大股东)签署了《股份转让协议》及《表决权委托协议》,约定华创证券以5.50元/股的价格受让北京嘉裕持有的太平洋证券总股本5.87%的股份(400000000股,约22亿元),并接受北京嘉裕持有太平洋证券剩余股份5.05%的表决权委托。随后,华创证券向北京嘉裕支付了15亿元的保证金。对此,华创阳安表示,该交易有助于提高华创证券的竞争力和盈利能力。

但该交易最终终止,按照双方协议,北京嘉裕应按约定返还华创证券支付的保证金及利息,但北京嘉裕未能按协议约定如期履行还款义务,仅还资5000万元。

北京嘉裕的违约导致双方对簿公堂。先是北京市第一中级人民法院对北京嘉裕持有的太平洋证券股份实施冻结,后是北京市第二中级人民法院定于今年5月26日10时至5月27日10时将北京嘉裕持有的太平洋证券股份进行公开拍卖。其中,拍卖标的物评估价为21.58亿元(2.90元/股),起拍价为17.26亿元(2.32元/股)。

在接下来太平洋证券股权的拍卖过程中,据媒体报道,拍卖竞价周期为1天,其中有192人关注、13万多次围观,但全程参与报名的只有华创证券一家。最终,华创证券以起拍价竞得北京嘉裕持有的太平洋证券10.92%的股份。

相比2019年的协议受让价,本次华创证券少花了4.74亿元。并且根据中国证券业协会最新的年度总资产排名来看,作为西南地区主要券商之一的华创证券,“并购”太平洋证券后2020年度的总资产合计将达644.16亿元,这将使得华创证券的排名由第45位上升至第31位,并将超过西南地区第一大券商国金证券。

但据《红周刊》梳理,太平洋证券能否帮助华创证券晋升为西南地区的第一大券商仍是未知数。因为从业绩表现来看,2007年上市以来,太平洋证券有3年亏损、8年净利润下滑(未剔除重复)。也就是说,太平洋证券的业绩并不稳定,华创证券能否盘活是个未知数。

太平洋信用业务频频爆雷,最新信用风险敞口是同期营收的5倍

太平洋证券最近的一次业绩下滑是2020年,其中实现归母净利润-7.61亿元,同比下滑264.30%。对此,公司在年报中解释称,这主要是由于计提股票质押业务资产减值、计提资管产品整改的预计负债、股票质押业务清收转自营的股票市场价格下跌等原因。

《红周刊》梳理发现,太平洋证券历年的业绩下滑也均受信用业务(包括融资融券、股票质押等)主导。如同样亏损的2018年,太平洋证券实现归母净利润-13.22亿元,同比下滑1234.17%,其中由于股票质押式回购业务出现多只股票价格跌破平仓线,且融资人不能按期支付利息和到期购回了结的情况,公司对股票质押式回购业务单项计提资产减值准备9.59亿元,对未计提单项资产减值准备的股票质押式回购业务(根据资产负债表日融资余额的一定比例计提一般资产减值准备)计提资产减值准备0.20亿元,合计9.79亿元。此外,太平洋证券同期的自营业务和资产管理业务分别亏损5.21亿元和2.82亿元,亏损规模相对信用业务较小。

分析来看,太平洋证券信用业务的频频爆雷可能与“一揽子”接纳标的质押有关。据太平洋证券公告显示,公司2018年共对9只股票质押式回购交易业务进行了单项计提资产减值准备,而这9只股票均为问题公司。如截至目前,盛运退、退市美都已经退市,*ST厦华已进入退市整理期,*ST环球、*ST众应已收到终止上市通知,*ST当代濒临退市,剩下的胜利精密等3只股票股价距离“仙股”仅一步之遥。此外,数据显示,太平洋证券2018年股票质押式回购业务计提资产减值准备占其同期股票质押式回购业务资产和债券账面价值(96.91亿元)的比例高达10.10%。

在债券类投资方面也是如此。典型的如2019年,太平洋证券其他债权投资中持有的债券投资“18康得新SCP001”(011800757)和“18康美MTN001”(101800174)均因发行人未履行兑付义务,导致计提资产减值损失达4156.92万元。

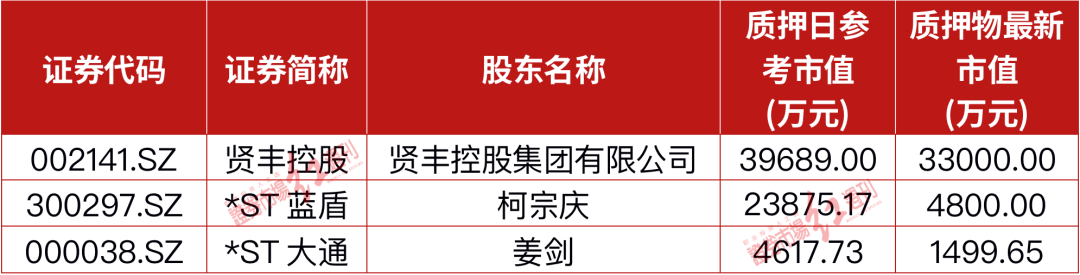

更重要的是,截至2021年末,太平洋证券的债券类投资的信用风险敞口为57.53亿元,股票质押式回购和融资融券业务的信用风险敞口为28.08亿元,合计高达85.61亿元,这是其同期营业收入的5.25倍。据Wind不完全统计,目前太平洋证券的股票质押式回购业务涉及的股票还有*ST蓝盾和*ST大通等三只,而仅这三只股票的质押市值规模已合计缩水2.89亿元(见附表)。

附表:目前太平洋证券作为质押方尚未解除质押的公司(部分);数据来源:Wind

华创阳安“新希望系”高管投反对票无果,一度减持

实际上,在华创证券2019年与北京嘉裕签署受让协议时,就遭到了华创阳安部分高管的反对。其中,华创阳安副董事长、董事李建雄(现任新希望集团有限公司常务副总裁兼首席运营官)、张明贵(现任新希望集团四川总部总裁、新希望地产总裁)认为,收购太平洋证券的价格过高,交易风险敞口大。同时,太平洋证券的经营业绩不佳,历史遗留问题复杂,经营风险高。独立董事于绪刚也有相似观点,其认为,太平洋证券净资产存下降隐患、资产质量存减值风险。同时,于绪刚对太平洋证券的管理水平、公司收购后管理能力能否跟上存疑。

但根据相关规定,在公司合并、分立等事项上,须经出席会议的董事三分之二以上同意才可通过。而参与受让协议审议时,华创阳安实际出席以及应该出席的均为9人,投出反对票的人数占比为1/3,反对票数未能阻止受让协议的通过。

需要指出的是,在这之后的2020年2月4日,同为“新希望系”的李建雄和张明贵,分别辞去了华创阳安副董事长、董事职位和董事职位。

再之后的三个季度(2020年第二季度至第四季度),华创阳安的第一大股东“新希望系”新希望化工投资有限公司连续减持公司股份,其所持华创阳安的股份占公司总股本的比例也由10.76%降至8.77%,这一比例一直维持至今。

(文中提及个股仅为举例分析,不做买卖建议。)

评论