文|面包财经

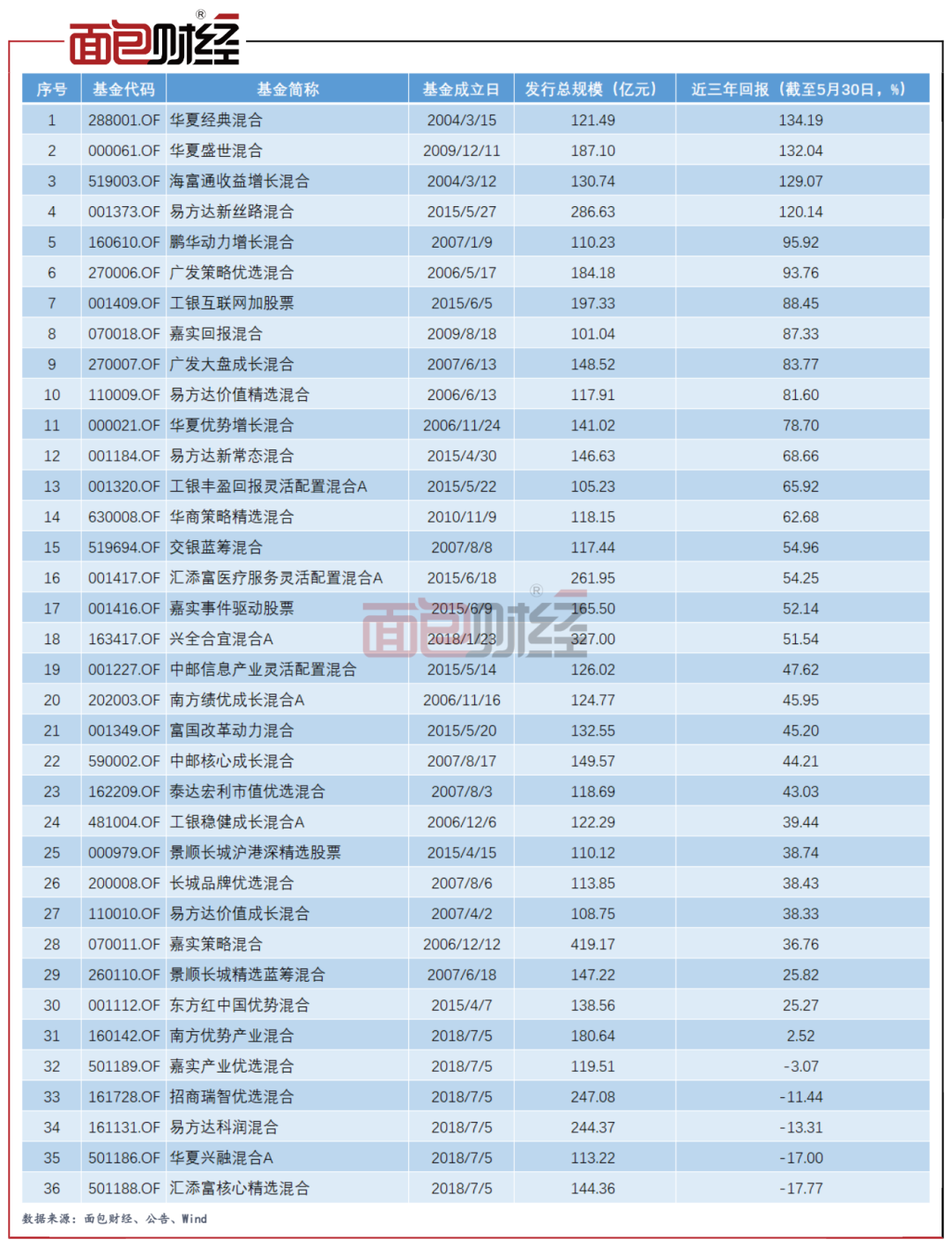

统计成立时间超过三年、发行规模超过100亿元的主动权益基金近三年(截至2022年5月30日,下同)的业绩表现发现,初始基金口径下,36只基金中31只实现正收益,占比超过八成。5只基金近三年的收益率为负值,均来自于汇添富、华夏、招商基金等头部公司。

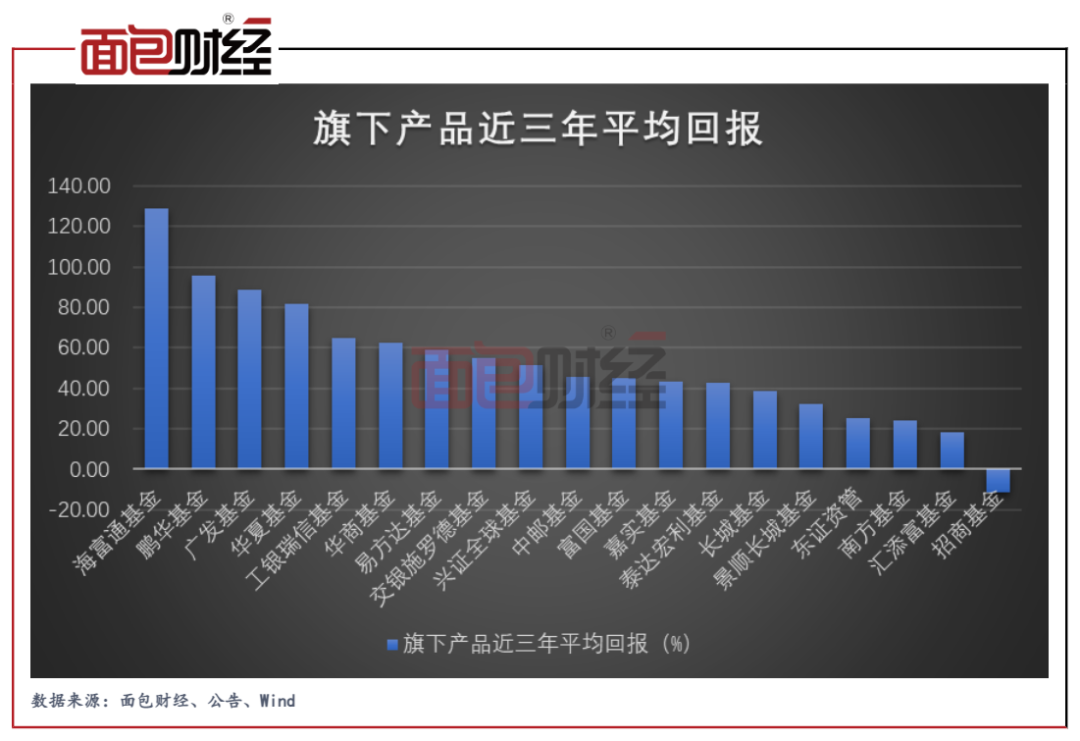

按机构来看,海富通、鹏华、广发基金等机构旗下产品近三年的平均回报排名前列,而招商、汇添富基金则表现相对靠后。

截至2022年5月30日,36只基金中共有9只产品的累计单位净值低于1元。

证监会近期的机构监管情况通报《优化公募基金注册机制 促进行业高质量发展》指出,对“管理能力弱”、“产品中长期业绩持续表现差”的基金管理人在法定注册期限内采取暂停适用快速注册机制、审慎评估、现场核查等审慎性措施。

三年平均收益率超五成,汇添富、华夏基金等5只产品亏损

统计显示,成立时间超过三年、发行规模超过100亿元的主动权益基金(包括普通股票型、偏股混合型、平衡混合型以及灵活配置型基金)共有36只。

4只基金近三年的收益率超过100%,包括华夏经典混合、华夏盛世混合、海富通收益增长混合、易方达新丝路混合。

图1:成立时间超过三年、发行规模超过100亿元的主动权益基金近三年回报

汇添富核心精选混合、华夏兴融混合A、易方达科润混合、招商瑞智优选混合、嘉实产业优选混合在内的5只基金近三年业绩均为负值,其中前4只基金的亏损幅度均超过10%。

值得注意的是,这5只基金加上南方优势产业混合正是2018年7月5日同一天成立的6只战略配售基金。这6只基金成立时的合计募资规模超过1000亿元,目前这些基金均完成了转型。

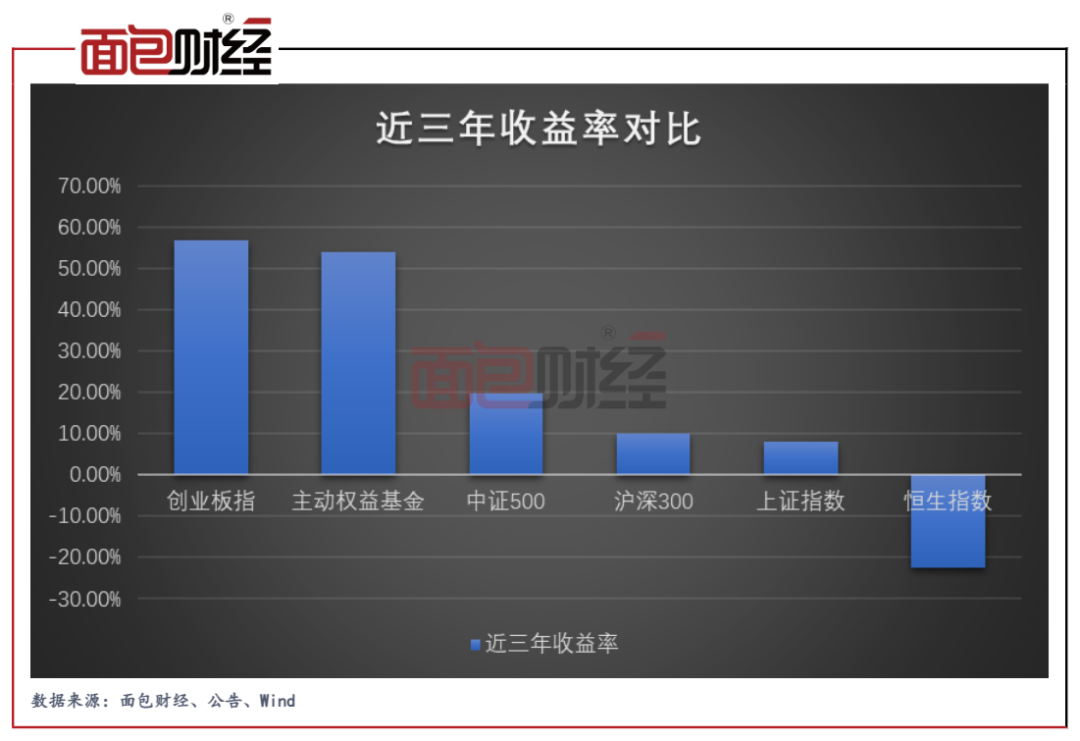

所有36只基金近三年的算术平均收益率为54.00%、中位数收益率为49.58%。相比市场上的几大主流指数,这些产品近三年的平均收益率仅次于创业板指,明显跑赢其他大部分指数,创造了较为明显的超额收益。

图2:百亿主动权益基金与部分主流指数近三年收益率对比

业绩分化显著,招商、汇添富基金旗下产品平均收益率表现相对靠后

一般来说,牛市期间赚钱效应显著,相对更容易产生爆款基金,上述36只基金中的大部分正是成立于牛市期间。其中,成立于2015年的基金最多,达到10只;2006年、2007年则各有6只和8只百亿基金成立。

按机构划分来看,36只基金由19家基金管理人所发行。其中,老牌基金公司易方达、华夏、嘉实以及工银瑞信基金的基金数量居前,均达到或超过3只。

收益率方面,海富通基金因为旗下的海富通收益增长混合近三年产生收益率超过1倍,因此近三年平均回报位居榜首。此外,鹏华、广发、华夏基金旗下产品近三年平均回报也位居前列,均超过80个百分点。

图3:旗下产品近三年平均回报排名

招商基金旗下产品近三年平均回报位居末位。数据显示,招商基金旗下的招商瑞智优选混合近三年的收益率约为-11.44%。该基金2022年一季度末股票仓位占基金总资产的比例为88.38%,重仓股包括智飞生物、通威股份、中科创达等企业。

除了招商基金,汇添富基金旗下产品近三年平均回报的排名也相对靠后,主要是受汇添富核心精选混合收益率的拖累。

五年期收益率均为正,9只产品累计单位净值低于1元

进一步拉长时间周期至五年收益率(截至2022年5月30日),上述36只基金中满足条件的基金共有29只。

过去五年,A股市场经历了一轮较为完整的牛熊周期。2018年市场走弱,但随后的2019年和2020年连续走强。2021年以来,市场再次震荡下行。

经历过完整牛熊周期后,29只基金全部取得正收益,平均收益率68.06%、中位数收益率为63.56%。共有6只基金的收益率超过1倍,包括易方达新丝路混合、海富通收益增长混合、嘉实回报混合等。

富国改革动力混合相对表现较差,近五年的收益率仅约5%。2015年成立至今,该基金仍累计亏损超过两成。2015年成立以来截至2021年末,富国改革动力混合累计产生净亏损超过30亿元。

除了富国改革动力混合,截至2022年5月30日,全样本36只基金中还有另外8只基金的累计单位净值低于1元。其中,工银互联网加股票的累计单位净值最低,不足0.6元。

图4:累计单位净值小于1元的百亿主动权益基金

证监会近期的机构监管情况通报《优化公募基金注册机制 促进行业高质量发展》指出,对“管理能力弱”、“产品中长期业绩持续表现差”的基金管理人在法定注册期限内采取暂停适用快速注册机制、审慎评估、现场核查等审慎性措施。

对标文件精神,对于普遍存在中长期业绩持续表现差产品的相关基金公司,是否应该被采取“审慎性措施”?

评论