文|投中网 喜乐

或许用不了多长时间,你喜欢的国外品牌都会在中国资本的收购下变成“国货”。既然打不过它,就买下它,这一招釜底抽薪虽然常被人诟病,但有一说一的确好用。

没有意外的话,2022年6月15日,非凡中国收购英国鞋履品牌Clarks的交易将会正式落地。这笔历经2年的收购案最终能够顺利落锤,还要多亏一家PE机构——香港私募股权投资基金莱恩资本(LionRock Capital)。

Clarks是英国家喻户晓的品牌,坊间有戏言称“有一半英国人的第一双鞋就来自于Clarks”,而莱恩资本早在2020年11月就以1亿英镑(约合人民币8.3亿元)获得了Clarks51%的股权,成为后者的最大股东;其中非凡中国出资至多5400万英镑,为交易提供融资。

值得注意的是,李宁本人是莱恩资本的非执行主席和LP,非凡中国是李宁品牌的第一大股东。

8.3亿元,51%股权

用8.3亿元的价格买下一个百亿级体量的百年老品牌,李宁这顿操作的确猛如虎。

能够以“小金额”抄底价换取“大品牌”控股权,这笔交易可以说是时也势也。Clarks成立于1825年,距今也有将近200年的历史了,据了解,在巅峰时期Clarks每年能卖出5400万双鞋,相当于每分钟有103双鞋被卖出。

如果不是因为这两年新冠疫情导致公司发展严重失调——根据官方数据,Clarks 2020/2021财年的亏损达到1.5亿英镑,李宁不一定能以这样的价格买下这家百年品牌的控股权。

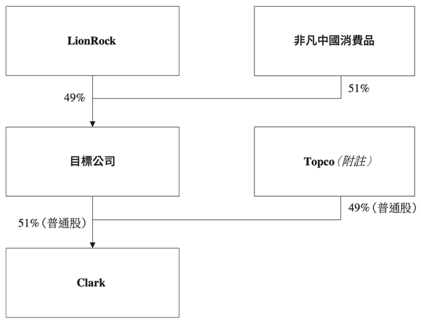

收购完成后,非凡中国将和莱恩资本共同持有一家公司,间接持有Clark集团51%的普通股,成为仅次于Topco的第二大股东;Clarks将成为非凡中国间接非全资附属公司,品牌业绩也将综合入账至非凡中国财务报表。

根据公告,非凡中国执行董事李麒麟(李宁侄子)已经任职Clark集团董事长。而李宁也将按照以下方向采取发展Clarks业务的措施:一、提高成本及营运效率;二、重新定义客户分类及加强品牌建设;三、审阅分销策略;四、重组企业组织;五、增加在亚洲,尤其是中国市场的市场份额。

由此,非凡中国旗下除了“LNG品牌”外,还拥有两大境外品牌,包括香港服饰品牌堡狮龙、意大利百年奢华品牌Amedeo Testoni,妥妥的国际型公司。

有意思的是,在这笔收购案进行的两年中,Clarks财务状况竟也扭亏为盈, 2021/2022财年公司实现盈利5300万英镑。

开辟第二增长曲线

李宁收购Clarks当然是大手笔,但要论中国体育用品界的最大买家,还得是安踏体育。

2009年,安踏以3.32亿元人民币的价格,从百丽国际手中收购了意大利百年运动品牌FILA(斐乐)在中国地区的商标使用权和经营权,自此开启了一条“买买买”的经营道路。

户外运动品牌始祖鸟(Arc’teryx),球类制造品牌威尔胜(Wilson)、高端滑雪品牌迪森特(Descente)等体育爱好者耳熟能详的品牌,目前均属安踏旗下。除安踏、李宁以外,特步和乔丹体育也在国际市场频频出手,中国资本在体育用品产业中的影响力可见一斑。

(安踏产品矩阵,来源:官网)

从结果论的角度来看,跨境并购确实是双赢。

早年间,李宁在体育用品这个赛道一直是当仁不让的龙头,但2008年奥运会后的库存危机让安踏实现超车,从此坐稳了国产运动品牌一哥的宝座。2021年,安踏营收已达493.3亿元,同比增长38.9%,连续八年保持增长,营收规模连续十年保持中国体育用品企业第一。同时,其市场占有率已超过阿迪达斯成为中国第二,仅次于耐克。能够交出这份亮眼的成绩单,斐乐可说是功不可没。2021年,斐乐中国实现了218.22亿元的收入,比起2009年仅0.77亿的销售额,增长近300倍,实现了指数级增长;营收占集团总营收的44.2%,几乎可说是安踏的半壁江山。

回顾安踏收购斐乐的时点,有几个背景值得注意。

一是北京奥运会刚过,国内的体育热潮逐渐冷却,国产品牌需要新的增长点;二是次贷危机余波仍在,许多资产的“性价比”颇高。安踏在对的时间买下了对的标的,这是成功的第一步。

而且,在买下斐乐时,安踏的思路就很清楚:要补足自己在高端市场的短板,将斐乐定位在高端里的“时尚”。过去,国产体育品牌一直很难甩开“低端”的品牌形象,对于行业的头部玩家,改变这一形象是必须之举。

李宁当年选择了通过研发、市场营销等手段实现品牌自身升级,而安踏则选择了更取巧的手段,通过收购来实现品牌升级、扩充产品矩阵,进而切入中高端市场。在当年的中国市场,显然是后者更简单有效。

对于被收购的品牌来说,把自己的品牌资产交到深耕中国市场多年、更懂中国的企业手中也是利大于弊。从2009年在中国亏损经营,到如今成为安踏的现金奶牛,易主安踏旗下的斐乐吃透了市场红利。

李宁的这次收购,我觉得多少有些类如安踏过往的痕迹,但要实现同样的成功并非易事。

一来,Clarks在中国的市场知名度远比当年的斐乐要强,因此李宁的收购价格并不算超低价;其次,当下的消费市场与10多年前环境已大相径庭,消费者购物的渠道越来越广、消费选择也越来越多,让Clarks复刻斐乐的增长奇迹也绝非易事。

从公司品牌发展层面来看,如果要追赶安踏的成绩,李宁必须开辟第二增长曲线,“买买买”只是第一步,如何在后续的经营中实现品牌增值,才是对李宁最大的考验。

资本运作者——李宁

到如今再把体操运动员、奥运冠军的标签贴给李宁并不那么合适了,收购Clarks、出资做LP、联合发起SPAC,这些商业行为已经彰显出李宁资本运作的专业与实力。

做一个PE并不难,只要有钱有标的就可以了,但要做一个有自己风格的PE就不简单了,光是将钱投给GP是不够的,需要他懂市场、走在第一线,还需要他具备敏锐的嗅觉(sense)。

与其说李宁是李宁品牌的创始人,不如说今天的李宁已经是一个合格且成熟的PE。而要分析李宁做投资的风格和策略,我觉得可以从两方面分析:1)莱恩资本在投什么;2)李宁在资本市场做了什么。

首先,莱恩资本是一家专业的PE机构,2019年李宁出资6400万美元(约合4亿人民币)成为莱恩资本的LP之一,之后莱恩便开启了投资收购国际米兰足球俱乐部、Clarks等实体经济的进程。目前莱恩资本管理资产超过90亿港元。

在莱恩资本的官网中,其表示介于团队拥有在大型消费类跨国企业的管理经验,机构主要投资消费行业,除了以上两家公司之外,莱恩资本还投过东南亚知名的移动出行和支付公司Go-JEK、国际知名的打车软件Hailo、国内互联网家具零售商美乐乐、苏宁体育、滴滴出行、陆金所等。

如果不是由李宁出资做LP,莱恩资本的名头不会像今天这么响。作为一家较为低调的投资机构,莱恩资本的投资风格还是偏传统和产业方向的。

其次,最值得注意和分析的还是李宁本人在做些什么。

除了出资做LP之外,李宁的种种动作都要比莱恩资本更高调和前卫。比如,由李宁、莱恩资本、Astrapto共同发起的Trinity Acquisition在2022年除夕夜向港交所递表,是香港最早申请的SPAC之一。事实上早在2021年3月Trinity就想在纽交所挂牌上市,募资规模预计为2.5亿美元。

SPAC是什么?它堪称是最快IPO的手段,被戏言为“上市盲盒”,这在很大程度上依赖于发起人的知名度和实力等。一位不愿具名的投资人告诉我,由于港股对SPAC监管较严,投资者对于这些盲选股票会更看重公司背后的资源和背景。

正如Trinity Acquisition申请书中所说,本次申请在港上市的SPAC将专注在中国有强大增长潜力并可受益于发起人及管理团队的专业运营知识和能力的全球性消费领域生活方式公司。

李宁选择SPAC这条途径,不难看出他是一个聪明的投资人,懂得利用自己的优势并让其最大化。

此外还值得一提的是李宁卖咖啡这件事。2022年5月,李宁公司对外表示未来将在店内提供咖啡服务,提升顾客在购物时的舒适度和体验感。

从最初的体操王子,到开公司卖鞋,再到做投资、卖咖啡,李宁似乎从未停下来过。做投资的小伙伴都知道,对于一名投资人来说,突破舒适圈是难而正确的事情,不过这放在李宁身上或许不那么恰当——因为他一直在突破自己。

因此在诸多标签中,或许最适合李宁的,不是商业大佬,也不是知名LP,而是“李宁,一个成熟的资本运作者”。

评论