文|化妆品观察

26年前,凭一句“冷热酸甜,想吃就吃”风靡市场的冷酸灵,其母公司开始冲击A股。

昨日(6月6日),重庆登康口腔护理用品股份有限公司(以下简称“登康口腔”)披露招股书,拟在深交所主板上市,拟募集资金6.6亿元,用于口腔健康研究中心建设项目等,中信建投证券股份有限公司为主承销商。

招股书显示,登康口腔旗下拥有冷酸灵等5大口腔护理品牌,产品涵盖牙膏、牙刷、漱口水等。截至2021年,冷酸灵牙膏市场零售份额位居行业第四、本土品牌第二。

若IPO成功,登康口腔将成为A股“抗敏牙膏第一股”。

去年卖了11亿,抗敏市场占有率60%

登康口腔目前已形成了4大产品矩阵——成人基础口腔护理产品、儿童基础口腔护理产品、电动口腔护理产品、口腔医疗与美容护理产品。

上述产品矩阵,各品牌差异化明显,包括核心品牌冷酸灵、登康;高端专业口腔护理品牌医研、儿童口腔护理品牌贝乐乐、高端婴童口腔护理品牌萌芽等。

完善的产品线,为登康口腔创造了可观的收益。

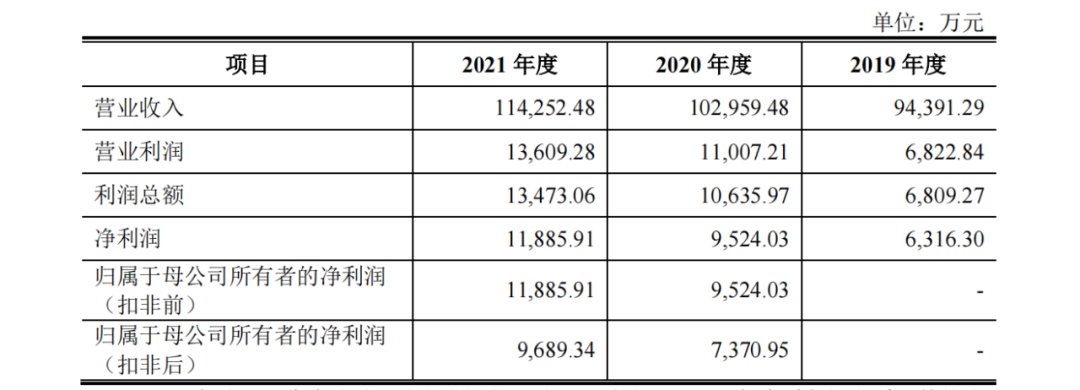

2019年-2021年,登康口腔的营业收入分别为9.44亿元、10.30亿元和11.43亿元,净利润分别为0.63亿元、0.95亿元和1.19亿元。不论是营收还是净利润,都呈稳步增长之势。

登康医疗主要财务数据(数据来源于招股书)

这一业绩,在中国牙膏市场,位居前列。据尼尔森2021年线下零售统计数据,冷酸灵牙膏市场零售额份额位居行业第四、本土品牌第二;冷酸灵牙刷市场零售额份额位居行业第五、本土品牌第三;“贝乐乐”儿童牙刷、儿童牙膏零售额份额分列儿童品类行业第三、第五。

在抗敏感牙膏这一细分领域,冷酸灵占有绝对优势。

据尼尔森零售研究院数据,2021年,我国线下渠道抗敏感牙膏市场零售规模为27.48亿,是牙膏品类中的第三大线下细分市场,市场份额为10.65%,同比增长2.35%,要高于牙膏品类市场份额-2.26%的整体增幅。

在抗敏感细分领域线下市场,一众牙膏品牌纷纷入局,如舒适达、云南白药、舒客和芳草等。不过,招股书显示,2019年-2021年,冷酸灵在该领域市场占有率分别为 60.08%、61.00%和59.61%,属于该细分赛道“领导者”。

产品单价逐年上升,毛利率超云南白药

从2021年的营收看,登康医疗低于云南白药、桂林三金等牙膏相关企业,净利润仅高于两面针。

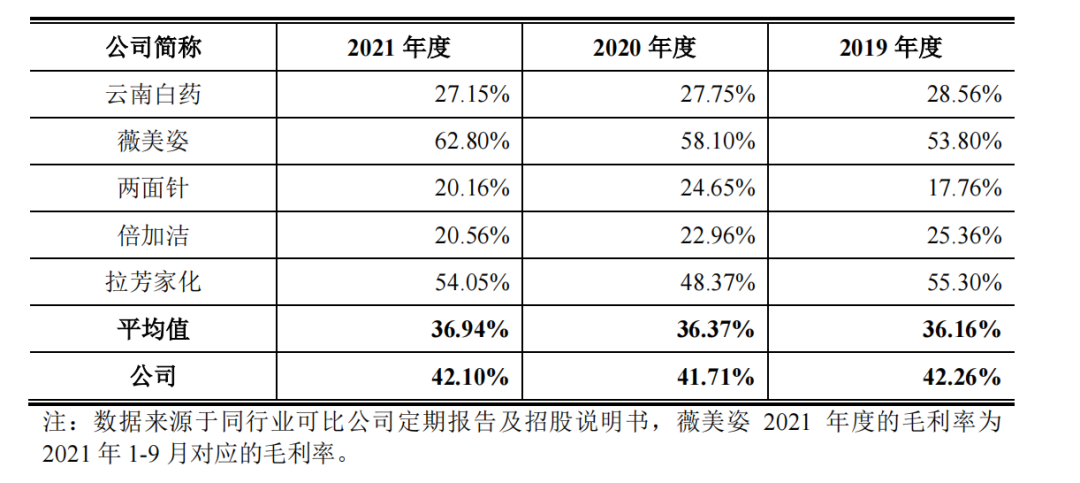

毛利方面,报告期内,登康医疗的毛利分别为3.99亿、4.29亿和4.81亿,综合毛利率分别为42.26%、41.71%和42.10%,毛利水平持续增长,年均复合增长率达9.81%。

招股书指出,公司顺应市场多元化和高端化需求,产品单价逐年上升。2021年,登康医疗牙膏销售单价同比增长2.68%。

登康医疗与同行业可比公司毛利率对比(数据来源于招股书)

与同行相比,登康医疗的毛利率水平要高于云南白药、两面针和倍加洁,但低于薇美姿和拉芳家化。不过,与行业平均水平相比,依然显示出较强的品牌溢价能力。

此外,登康医疗去年在研发上的投入仅为3551.8万元,研发费用率3.11%,相较2019年下降了10个百分点;在偿债能力上,登康医疗的流动比率、速动比率均呈下降之势,且大幅低于同行业可比公司平均水平,反映出公司短期偿债能力较弱。

销售模式单一,电商业务占比去年增长116%

不过,登康医疗也存在一些短板。

招股书指出,口腔护理领域的销售模式一般通过经销、直供、电商和代加工等模式等进行销售,产品销售渠道包括大卖场、超市、食杂店以及电商平台等。

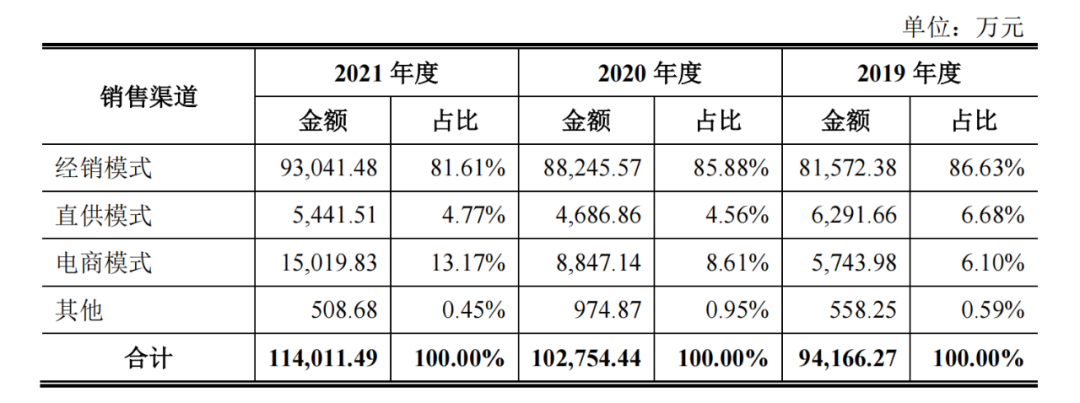

而登康医疗的主要模式为经销商模式。2019年-2021年,登康医疗经销收入分别为8.16亿、8.82亿和9.30亿,分别占当年主营业务收入的86.63%、85.88%和81.61%。

登康医疗各渠道销售占比(数据来源于招股书)

可以发现,登康医疗对经销商模式的依赖逐步减轻。招股书指出,这是疫情影响和公司加大线上电商投入的结果。

2021年,登康医疗电商销售收入占比达到13.17%,占比大幅提升了116%。同年,登康医疗的前5大客户中,也首次出现了北京京东世纪贸易有限公司和浙江天猫技术有限公司的身影,两者合计占公司当期收入的4.13%。

300亿市场,老字号与新锐的对决

在口腔护理赛道,牙膏和牙刷,是核心品类。欧睿国际数据显示,2021年,牙膏在口腔护理赛道占比59.72%,牙刷(含电动牙刷)占比33.87%,剩下的市场则被漱口水、漱口液和牙线等细分品类“分食”。

根据尼尔森零售研究数据显示,2021年,牙膏市场整体销售规模为339.80亿元。主要企业(品牌)包括云南白药、好来化工(黑人牙膏)、宝洁(佳洁士)、登康口腔(冷酸灵)、高露洁、薇美姿(舒克)、联合利华(中华)、葛兰素史克(舒适达)等。此外,中国市场还有日本狮王、韩国LG、纳爱斯、立白、两面针等主体参与角逐。

一众角逐者中,仅云南白药、好来化工、登康口腔等前5大企业,就占有60%的市场份额。但“寡头”们,也面临着新的挑战。

尼尔森数据显示,2020年和2021年,牙膏市场整体分别下滑了5.44%和2.26%。在消费需求日趋多元和个性化的当下,传统的牙膏和牙刷品类后劲不足。与此同时,电动牙刷、漱口水和冲牙器等细分品类崛起,资本纷纷押注口腔赛道的“搅局者”。

据化妆品观察不完全统计,2020年至今,口腔护理赛道已发生超过10起融资事件,如参半、贝医生、BOP、呼噶、moqi、茶佳、usmile等。

此外,一批品牌也先后开启冲击IPO之路,如去年11月,电动牙刷品牌素士向深交所创业板发起冲击;今年2月,舒客母公司薇美姿实业(广东)股份有限公司向港交所递交招股书,有望成为港股“国货牙膏第一股”;同月,牙膏品牌冰泉母公司环亚集团,也正式迈出了冲击IPO的步伐。

作为一家拥有66年历史的重庆老字号企业,面对对手林立的口腔护理江湖,登康口腔也玩起了“新花样”。据招股书信息,公司未来将聚焦牙膏、牙刷、漱口水、牙线等主要赛道,同时重点布局电动牙刷、冲牙器等品类,夯实增长“第二曲线”。

评论