文|经纬创投

最近几年,随着电动车普及率大幅提高,动力电池迎来全面爆发时刻。电动车中最重要的零部件非动力电池莫属,宁德时代、比亚迪、容百科技等多家上市公司大涨,一级市场也频现巨额融资,甚至最上游的锂、钴、镍等金属原材料也因需求大而暴涨。

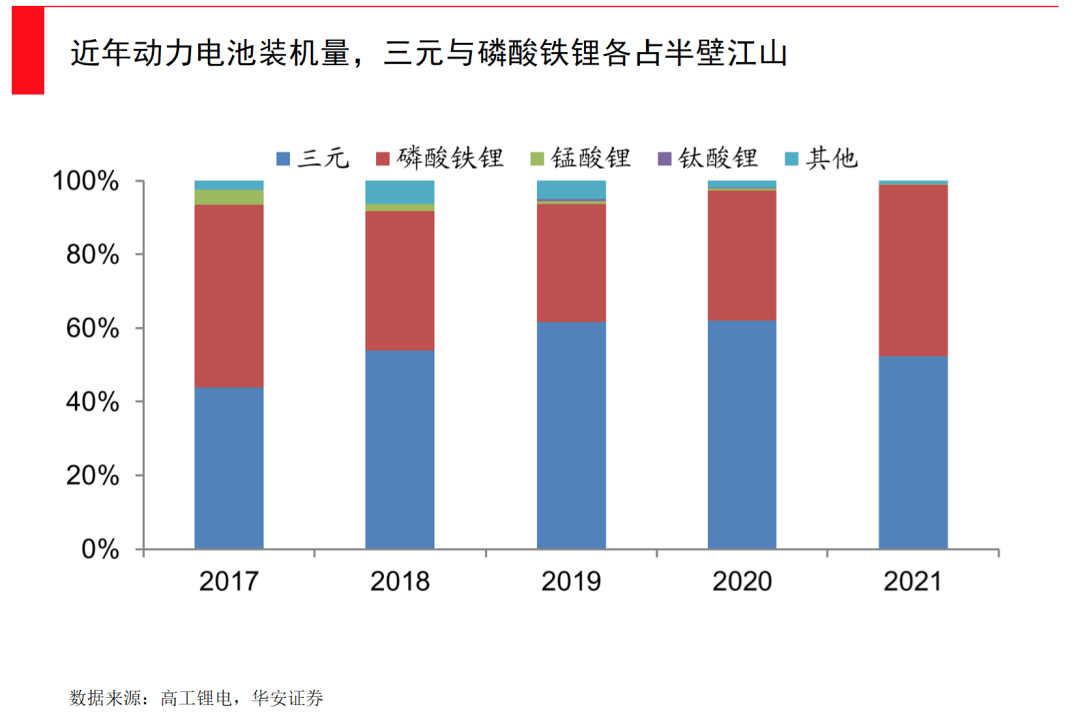

经历了多年技术革新,动力电池经历了多条技术路线混战,最终磷酸铁锂和三元胜出,过度依赖政府补贴的电池公司都难再生存,也推动整个行业步入了新的阶段。

但动力电池没有摩尔定律,不会像半导体那样飞速迭代。动力电池的技术基础是电化学,元素周期表在100多年前就已经基本定下,它需要通过排列组合不同的化学元素,以及解决一个又一个工程学问题,来渐进式升级迭代。

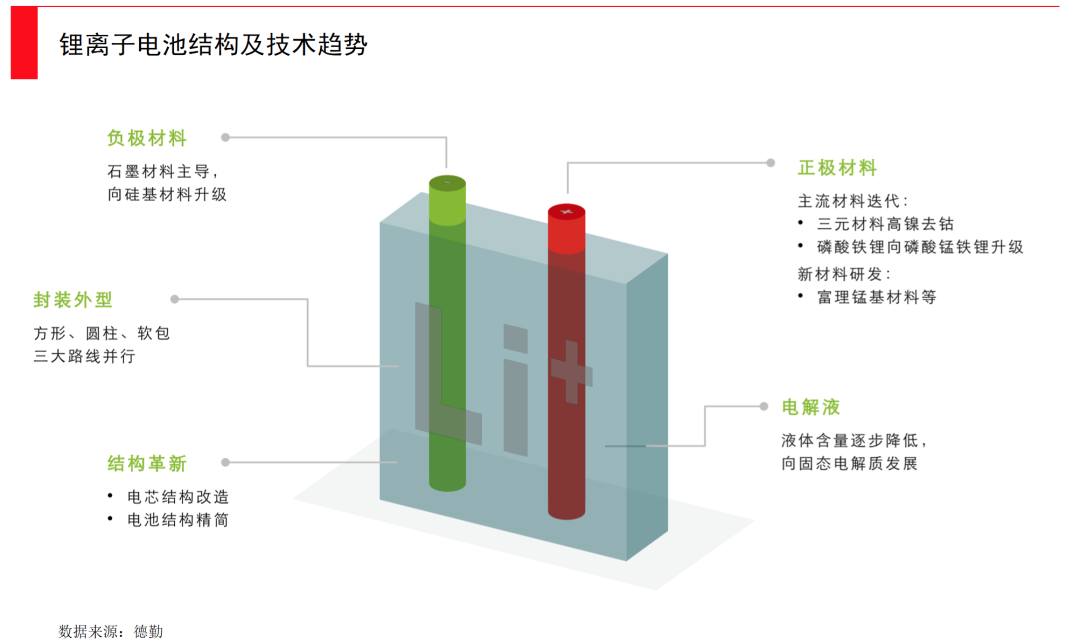

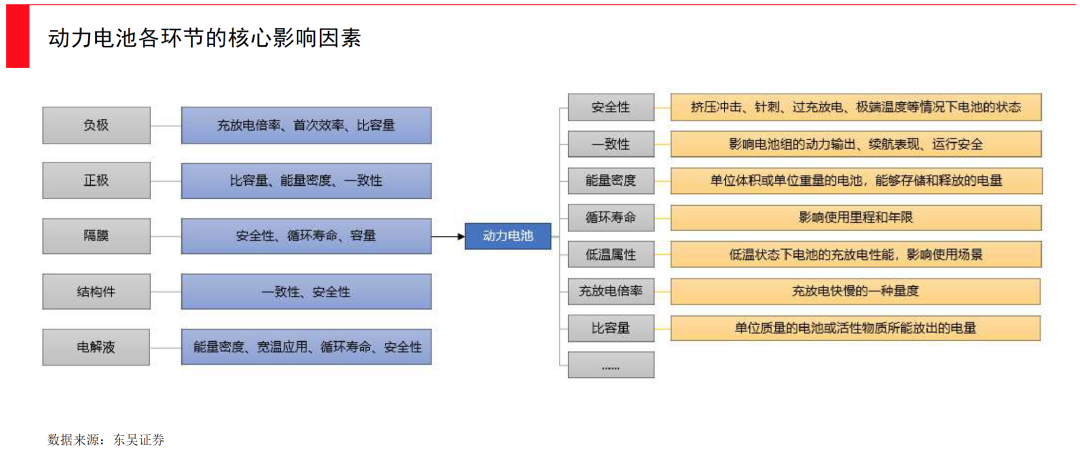

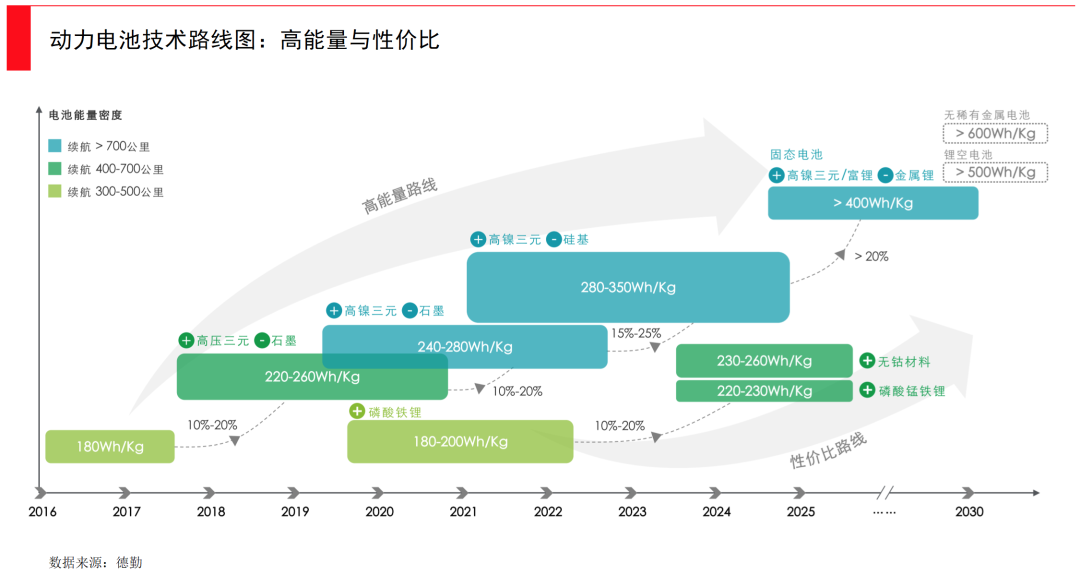

这种迭代主要分为材料升级和结构革新,其中正极是决定动力电池能量密度的核心。目前的技术格局中,正极材料成熟且优化空间较小,短期突破点聚焦在负极材料上,而对固态电池颠覆式创新的期望,正推动很多冒险者激流勇进。

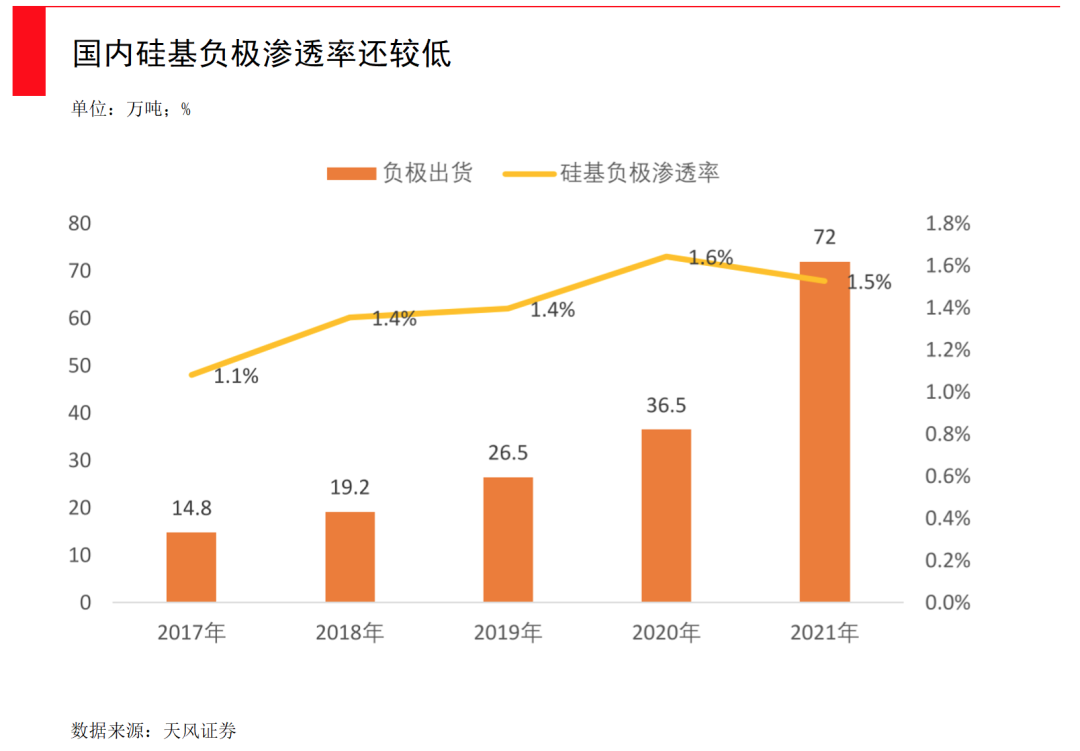

在材料升级上,正极已形成磷酸铁锂和三元材料并行的局面,离理论极限还有空间,这个局面中短期不会改变;负极处于突破期,正在从石墨向硅基演进。

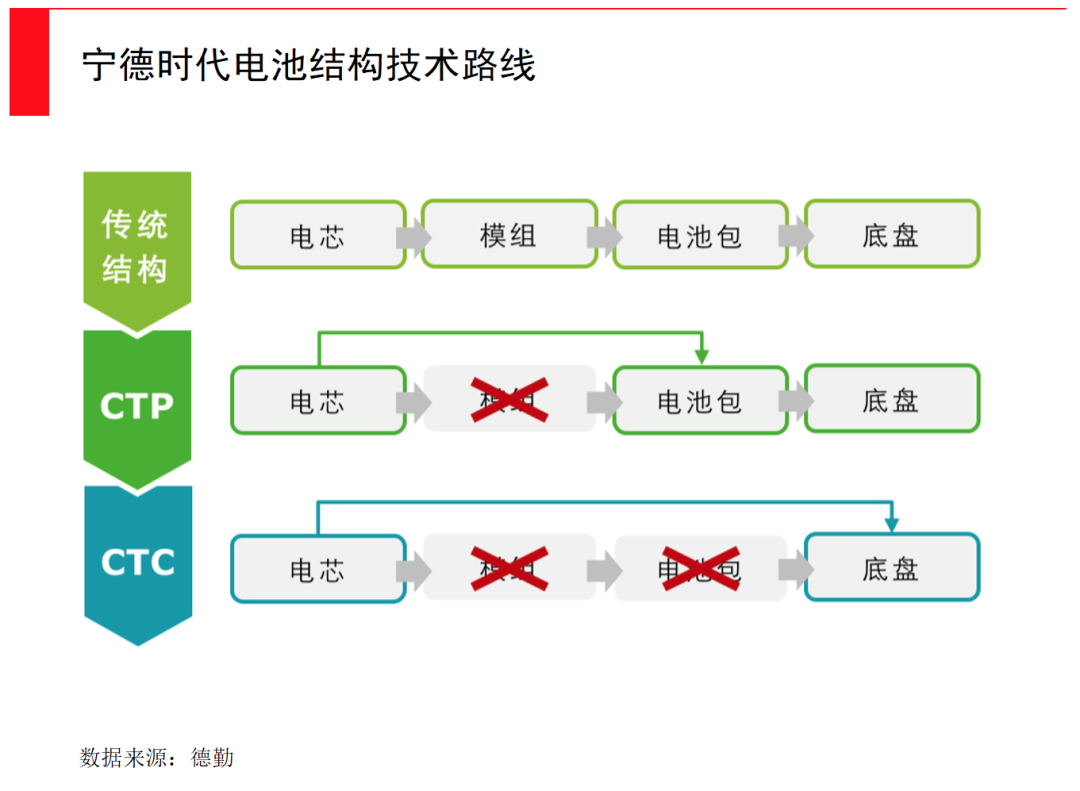

在结构革新上,则是对电芯、模组、封装方式等改进和精简,以提升电池的系统性能,例如比亚迪的刀片电池、宁德时代的CTP和特斯拉的4680等等。

其他技术路线:例如钠离子电池、氢燃料电池等等,各自有优劣势,可能会覆盖适合的应用场景。

固态电池的可能性:固态电池相比于液态电池,在能量密度和安全性方面都更好,但这项技术并不容易突破,量产时间越推越久,还有待观察。

我们在此刻,想结合历史梳理与对未来的展望,来全面分析动力电池。如今动力电池产业链已经形成了专业化程度高、分工明确的产业链,锂、钴、镍矿等等在上游,隔膜、电解液、正负极等等厂商在中间(比如做正极的容百科技),汇聚到下游的电池厂(比如宁德时代、比亚迪),以及配套服务商例如电池回收(比如西恩科技)等等。

动力电池是一个长坡厚雪的大赛道。今天,我们这篇文章主要分析动力电池的两大技术迭代路径——正负极的材料升级与结构创新,我们会在另一篇中专门分析固态电池。欢迎从业或创业的小伙伴与我们交流,Enjoy:

01 第一种升级——用更合适的材料

正极材料混战,最终还是坚定技术路线的人胜出

在2019年诺贝尔化学奖的颁奖台上,来自美国、英国和日本的三位科学家获得了这一年的化学奖,以表彰他们对“开发锂离子电池”的贡献。

其中斯坦利·威廷汉在70年代首次采用金属锂作为负极材料,制作出了首个锂电池。而约翰·B·古迪纳夫更是被称为锂电池之父,他使锂电池体积更小、容积更大、使用方式更稳定,也是钴酸锂、磷酸铁锂正极材料的发明人,他们令电动汽车进入新能源时代。

如今,动力电池正极呈现了磷酸铁锂与三元材料并行的局面。如果看演进史,你会发现电池的技术升级周期比较长。这是因为电池属于电化学行业相对稳定,更多是渐进式创新。

这就意味着,这个行业的推动力并不是依靠有人突然间合成了原来没有的东西,而是通过对不同元素间的排列组合,或是加入一些辅助手段,来发现更好的性能。

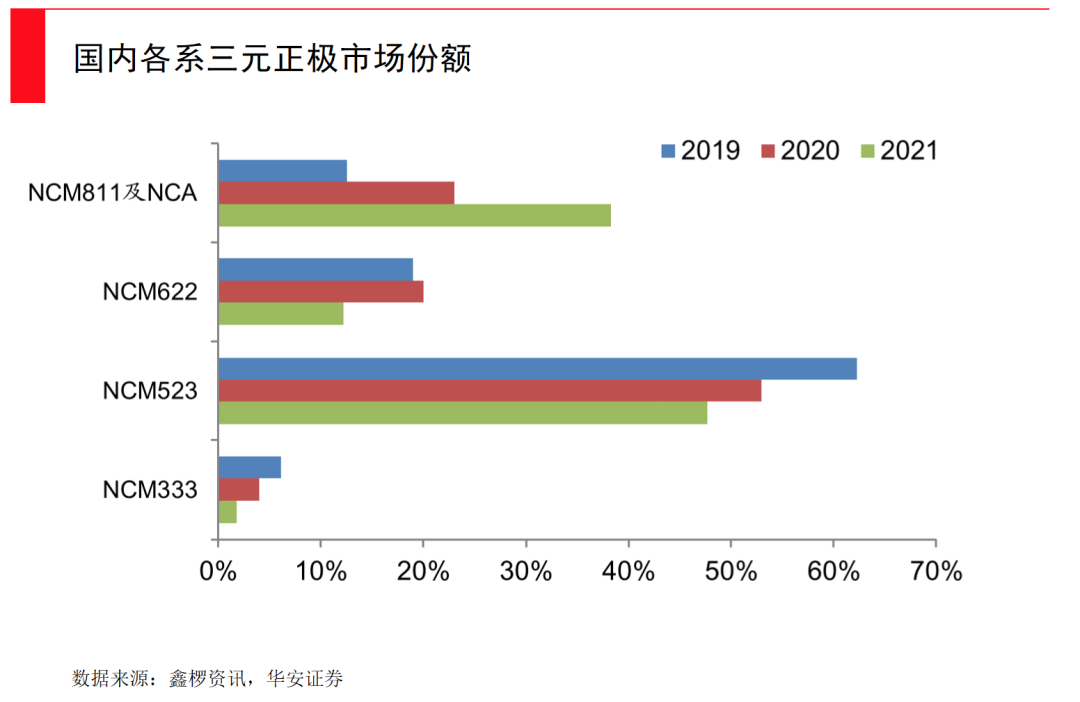

比如三元锂电池的正极材料,主要是镍钴锰酸锂,以镍盐、钴盐、锰盐为原料,其中镍钴锰的比例根据需要调整。我们常听到的“8系”NCM811,NCM就是镍钴锰的化学元素符号,811是指镍、钴、锰的配比按照8:1:1。

三元材料的技术演进,就是从3系到5系(5:2:3)再到6系(6:2:2)、8系(8:1:1),直至现在的9系高镍。这个演进的本质就是镍的比例不断提升、钴的比例不断下降、能量密度不断提高的过程。

我们在投资容百科技时,行业主流正处于3系和5系,一些厂商在布局6系,那时容百押注技术变革,想直接跨越到8系,因为8系是相对终极的解决方案。容百的创始人白厚善是行业老兵,并且有足够大的视野与格局。

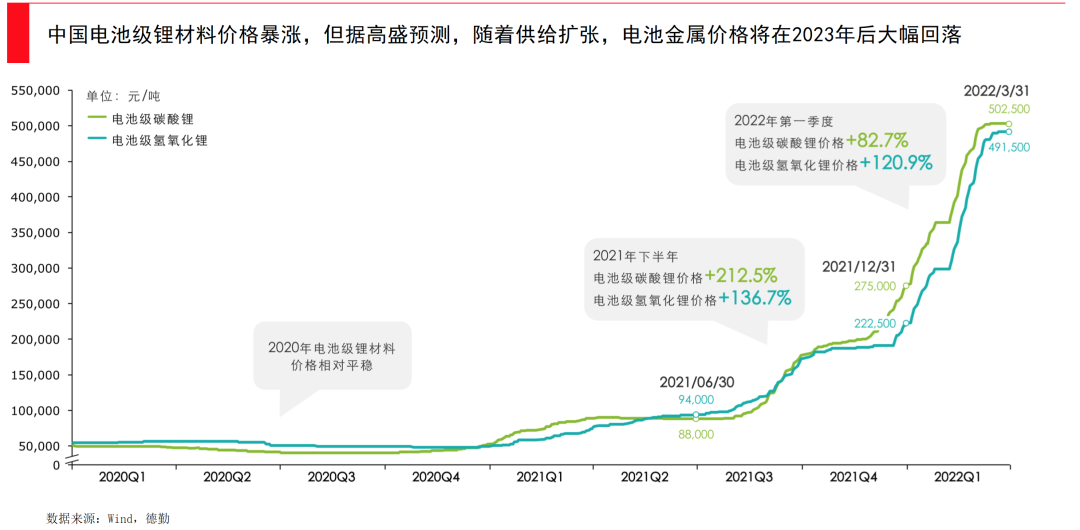

容百还在很早就押注了动力电池的高镍化,高镍化是近几年里出现的新趋势。高镍也就意味着去钴,最早之所以要加钴,是为了防止电池自燃、爆炸。在动力电池没有普及之前,钴是够用的,主要用在手机等消费电子电池里。但一辆新能源车,动力电池的用钴量,相当于上千台手机,导致对钴的需求激增。

但钴的产量严重不足,钴在地球上的总储量不是很大,且主要集中在非洲刚果等地。如今钴已经成为限制动力电池成本下降的重要原因。马斯克就曾表示,钴的比例必须下降,不然电动车的成本永远降不下来。

在车企和电池厂商的推动下,2020年成为了高镍元年,宁德时代高镍电池开始起量,而容百作为正极材料供应商,绑定了宁德成为该领域绝对龙头。随着高镍技术越来越成熟,2021年高镍在宁德时代的总装机量中,占比提升至30%。

高镍在工程上并不容易做到。像NCM811等高镍三元正极材料,其工艺流程对于窑炉设备、匣钵、反应气氛等均有特殊要求,且往往涉及二次甚至更多次的烧结,成本较高。比如所需的氢氧化锂原料,要在氧气氛围烧结,还要去离子水洗涤。但常规三元正极材料则只需要碳酸锂原料,空气氛围烧结,也无需去离子水洗涤。

另一方面,与三元材料的优缺点互换,几乎就是另一条技术路线——磷酸铁锂。如今磷酸铁锂和三元并驾齐驱,成为当下动力电池的另一大帝国。

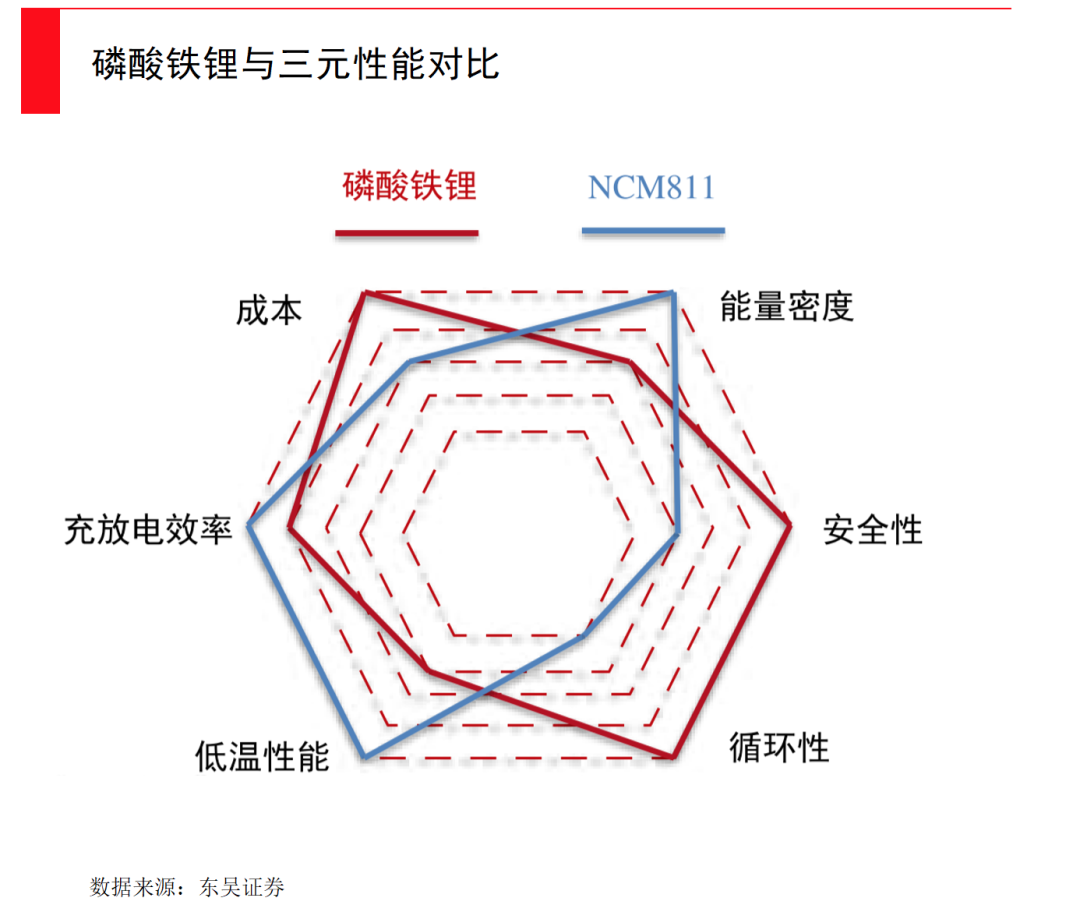

磷酸铁锂电池的优缺点十分明显,优点包括安全性高、高温性能好、使用寿命长、原材料成本低等。

磷酸铁锂的橄榄石结构,非常稳定。本身磷酸根就能构成一个三维结构,锂脱出去之后,它自身还能保持结构的稳定性,不会坍塌。但很多三元材料,在锂脱出去之后,自身的结构稳定性会受到一定程度的破坏。所以磷酸铁锂的循环寿命很长,在2000次以上,而三元一般在1000次。

磷酸铁锂正极材料的分解温度,高达700℃,非常安全;且其原材料不含金属钴,这就让成本低于三元近20%。

与优点相对,磷酸铁锂的两大缺点也十分明显,首先是能量密度天花板低,理论能量密度在190Wh/kg,远低于三元的350Wh/kg。

并且在低温下的性能衰减很大,那些一到冬天电量就疯狂掉的电动车,多数用的都是磷酸铁锂电池。一块容量为3500mAh的电池,如果在-10℃的环境中工作,经过不到100次的充放电循环,电量将急剧衰减至500mAh,因此铁锂电池不适合北方的冬天。

不过当铁锂电池连在一起,成组效率高达85%以上,如今Pack后的能量密度在130-140wh/kg。而三元虽然单体能量密度在200-250为主,但成组效率低一些,只有75-80%左右,Pack后的能量密度普遍在140-160wh/kg,高镍三元在180wh/kg左右。

但相比于成本优势,磷酸铁锂涨价了才60-70元/公斤,三元几乎贵了三倍,要在180-190元/公斤,是它的3倍了,这些能量密度的损失在某些场景下也可以接受。

2017-2018年,当国家补贴高能量密度材料时,三元是很有优势的。但自补贴退坡以后,磷酸铁锂的价格优势就完全体现了出来。从2021年开始,磷酸铁锂的装机量一直在增加,从几年前的只剩20%左右,增长到今天的一半一半,与三元分庭抗礼。

如果从整个动力电池产业链来看,当下还有很多不够成熟的地方。从理论上讲,一个成熟行业会是下游最赚钱,就可能是整车的利润率大于电池,大于材料,大于矿。但现在的实际情况是,由于整车发展速度很快,但上游矿的投资周期很长,一时间供给跟不上需求,现在锂矿、镍矿价格飙升,反而挤压了下游,在一定程度上影响了正极材料的技术路线选择。

负极突破有限已成拖累,从石墨到硅基?

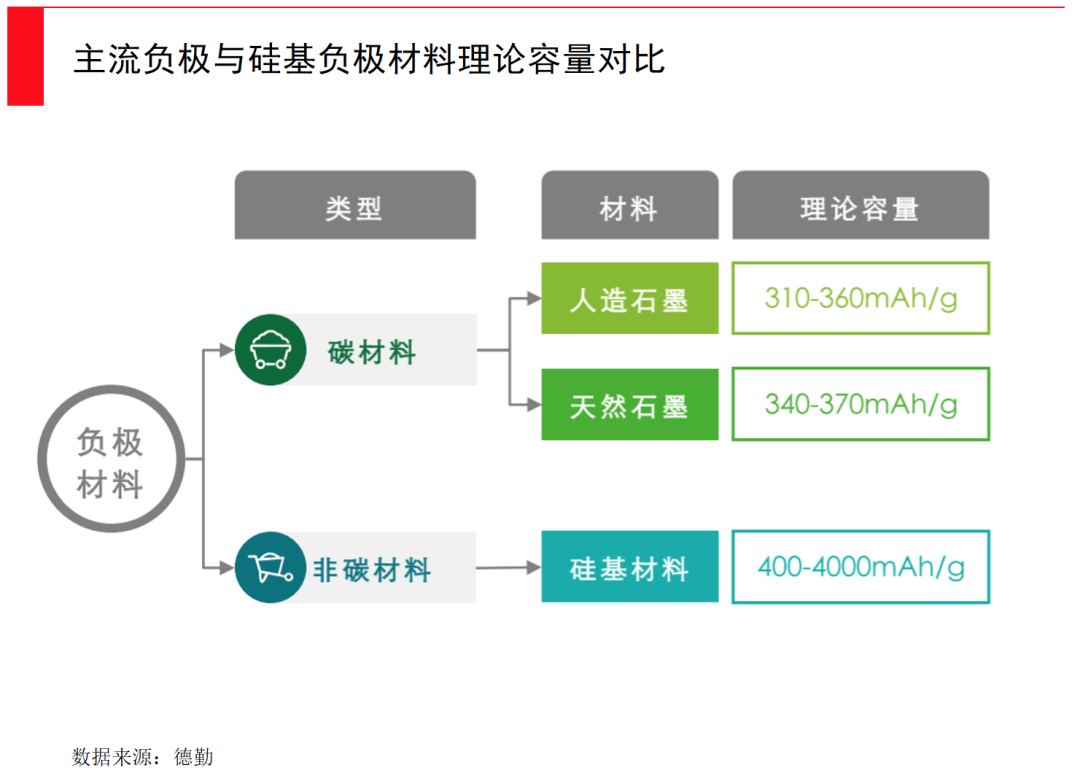

随着正极材料的磷酸铁锂与三元已经逐渐优化到极致,人们把目光投向负极。

目前,我们广泛使用的负极材料是石墨,但石墨的理论能量密度是372mAh/g,现在已经优化到了350-360mAh/g,急需用新的材料来突破。

负极材料的工作原理是在电池中起到储锂的作用,锂离子在充放电过程中嵌入与脱出负极,充电时正极锂被氧化为锂离子,通过隔膜到达负极,锂离子嵌入负极中;放电时锂离子脱出负极,在正极被还原为锂。

下一步,我们想用的材料是硅。硅的理论容量高达4200mAh/g,是石墨的十倍多。但硅有一个问题,就是在电池的充放电循环过程中,随着锂离子的嵌入和脱出,硅的体积膨胀率非常大,纯硅高达300%,这会引起电解液的消耗,进而导致电池使用寿命的急剧下滑。

石墨之所以好用,就是因为它的体积膨胀率比较低,只有10%-13%左右。目前,产业界想到的折中方案是,用5%-20%的硅来形成石墨+硅的复合负极材料,在可以接受的体积膨胀率之下,尽可能去提升容量。

不过,目前硅碳负极出货量还不高,一方面一些技术难题还没有被攻克,比如说石墨本来可以循环3000次,但加了硅就减半到1500次,同时硅碳的成本也居高不下。

人们对正负极材料曾经做过很多探索,其中最典型的非钛酸锂莫属。2021年格力电器成为格力钛新能源(原珠海银隆)的控股股东,而这家2008年成立的公司,就致力于探索钛酸锂技术路线。

钛酸锂是优劣势都非常明显的材料。优势是倍率性能、循环性能特别好,电池的循环寿命几乎是无限的,非常适合公交车等营运时间长,需要考虑循环寿命和成本的应用场景。

但钛酸锂的电压平台太高了,导致能量密度太低。这些问题决定了钛酸锂很难大规模商用,只能在一些特殊的场合,比如-40度的超低温,需要特别高的功率。在政府补贴时代,钛酸锂红极一时,但当补贴退坡后,还是很难自负盈亏。

一项技术从实验室走向大规模商用并不容易,经常会出现技术路线斗争,无论是磷酸铁锂和三元,还是石墨、硅、钛酸锂等等,但从结果来看,最终格局不一定是一边倒的局面,而是各自找到了最适合的细分赛道。

02 第二种升级——不一样的电池结构

当人们不断尝试新材料的同时,电池结构也是升级的另一大重点。

如何改进底盘电池包的设计?如何提升空间利用率?如何降低零件数量、降低电池包成本?都是提高动力电池综合表现的重要手段。

在材料上,比如从3系减少了钴,加了更多镍,材料的变化导致理论容量产生了变化,从300mAh/g变到了500mAh/g,但这只是理论容量,在生产成最终安装在车上的电池包时,需要各种结构设计,其中又会造成一些损耗,实际做完可能会从500降到400,这就变成了一个工程问题。

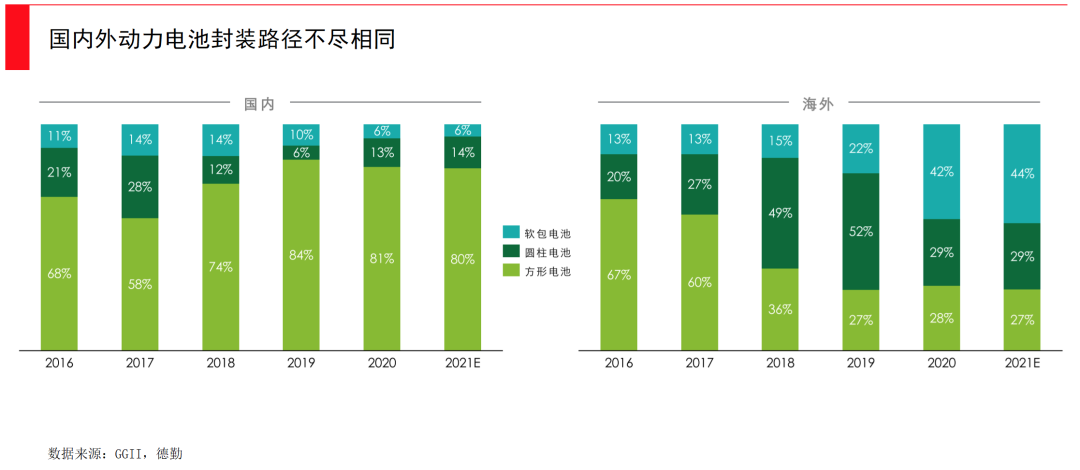

各家纷纷亮出了自己的“武器”,比亚迪研究出了“刀片电池”、宁德时代拿出了CTP/CTC技术、特斯拉祭出了4680……当然本质上,封装路线其实只有三种:圆柱、方形与软包。

比亚迪和宁德时代都走的方形封装路线,特斯拉的4680则属于圆柱型。圆柱型是最为成熟的技术路径,从消费电子开始,采用钢铝把圆柱的电池包装起来,一直是生活中最常见的电池。这种工艺成熟,良品率很高,但BMS复杂,使用门槛较高。而方形电池采用钢铝外壳,成组效率最高;软包则是能量密度最高,但经历了一系列安全事故和价格高昂,曾经遭遇挫折,但在2020年后随着欧洲市场的放量渗透率大幅回升。

特斯拉的4680电池要面对什么难题?

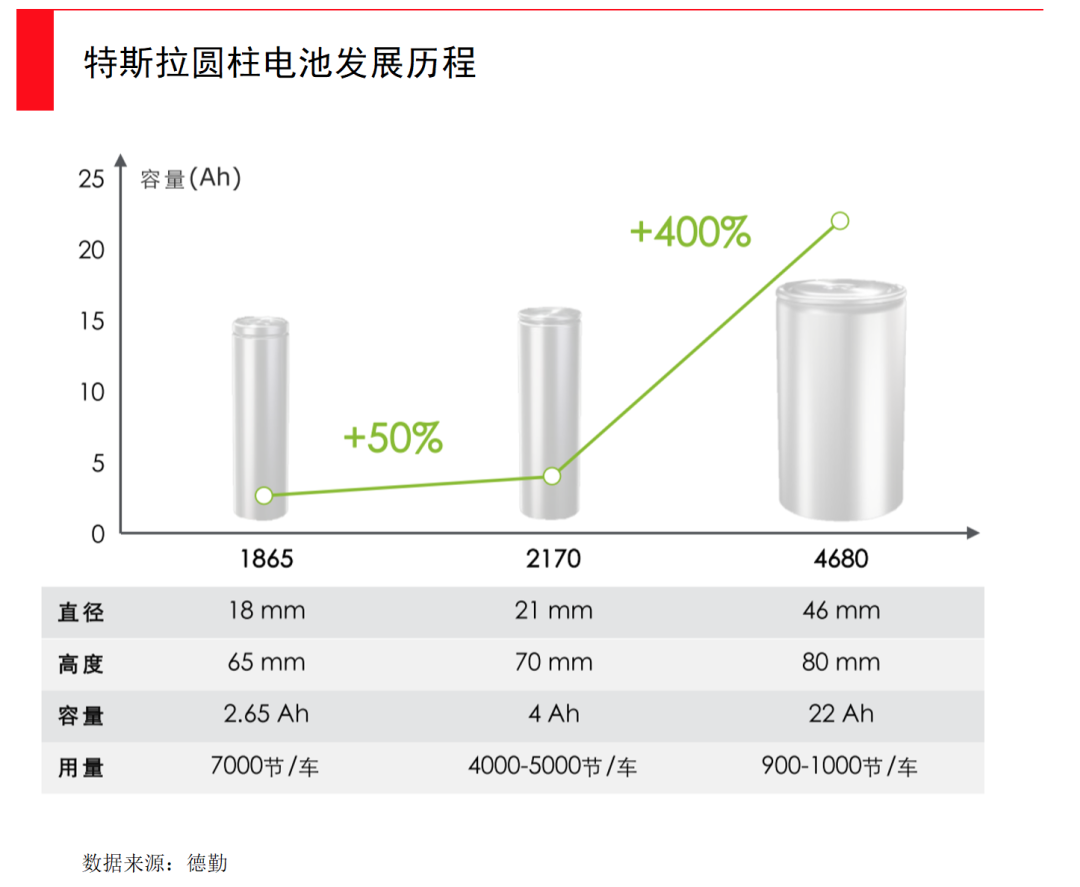

2020年9月,马斯克在特斯拉电池日上发布了第三代4680电芯。之所以叫“4680”,是因为它的直径为46mm,高度为80mm。

4680的亮点是,相比于上一代2170,能量提升了5倍、续航里程提升16%、功率提升6倍、在电池组层面每千瓦时成本降低14%。

这意味着更少电芯数量,更高成组率。比如同样用于75kWh的电动车里,需要4400个2170的电芯,若换为4680电芯仅需要950个;同时,更少的电芯数量降低了组装时间,提升成组效率,带来了成本优势。

不过大家明知道电池尺寸大的好处,却不敢往大了做,是因为需要解决很多非常难的挑战。

第一,显而易见的是当电池尺寸越大,发热就越多,散热也越难,从而影响充电速度和循环使用寿命。

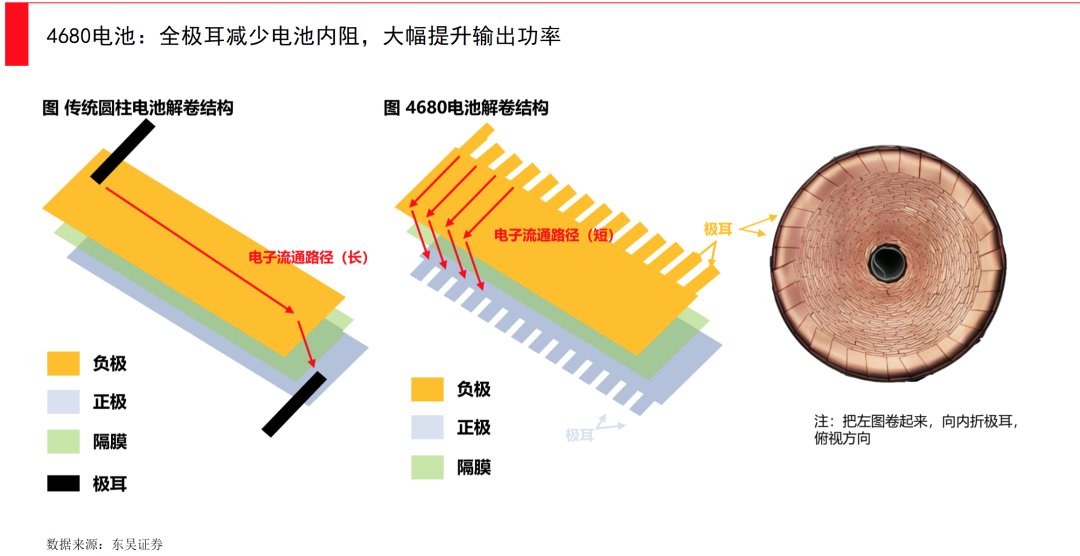

这一次,特斯拉试图通过全极耳技术,来搞定这个问题。极耳,是指从电芯中将正负极引出来的金属导电体,是电池充放电时的接触点。极耳间距越短,电池输出功率越高。

传统电池只有两个极耳,分别连接正极与负极,而4680电池实现了全极耳,直接从正极/负极上剪出极耳,大大缩短了极耳间距,进而大幅提升了电池功率(6倍于2170电池)。而且电子更容易在电池内部移动,电流倍率提高,因此充放电速度更快。

第二,电池容量提升还会带来电芯一致性的问题。电池组由一个一个电芯单体组成,它遵循的是“木桶原理”,即电池组的容量、寿命取决于容量最低、寿命最短的那根电芯。如果每个电芯的容量区别很大,会导致电池组整体的容量损失。

而内阻的不一致性,也会导致单个电芯的发热量不同,相同的电流,大内阻电芯的发热量更大,因此劣化速度更快,折损整个电池组的寿命。

第三,是生产工艺问题。全极耳电池生产起来并不容易,通俗理解就是如何把极耳折在一起的工艺。目前有揉压极耳、切跌极耳、多极耳三种。揉压极耳时,极耳形态不受控,容易短路,制造时两段封闭,电解液渗入阻碍大。而如果切跌极耳,斜切成片卷起,比无规则挤压好一些,占空间较小,但表面起伏度较大。多极耳很难折叠整齐,极耳位置误差在外圈易被放大。特斯拉目前用的是切跌极耳路线。

全极耳也对焊接技术提出了更高要求。在传统双极耳中,与集流盘或壳体连接时,只需要点焊即可,但4680的全极耳要求面焊,激光强度和焦距都不容易控制,容易焊穿烧到电芯内部或者没有焊到。所以以往2170电池只需要脉冲激光器点焊,但4680要求激光点阵焊接,需要连续激光器,在生产上也需要全面提升。

所以4680的量产还面临难度。一般来说,90%的良品率是实现量产的要求,但在初期,4680的良品率只有20%,在经过不断的技术改良后,才提高至70%-80%。

另一方面,特斯拉还为4680准备了CTC技术——电池既是能源设备,也是结构本身。

CTC(Cell to Chassis)直接将电池集成在电动车底盘上,取消了原来的电池盖板,电池上表面的零件,通过一种兼顾结构胶+耐火阻燃胶的新型多功能胶,直接与车身结构连接,集成了座椅固定及车身横梁的功能,同时承担电池密封,增加了空间利用率。

综合来说,4680是一款有潜力成为行业标准品的电池,它的材料体系应用激进,采取了超高镍低钴正极+硅碳负极的方案,叠加CTC提升布置效率,节省了370个零部件,为车身减重10%,将每千瓦时的电池成本降低7%,增加14%的续航,彰显了特斯拉的野心。

比亚迪“刀片电池”与宁德时代CTP技术如何?

比亚迪刀片电池与宁德时代CTP电池,都是一种基于方形铝壳的叠片电池。

CTP(Cell to Pack)技术,可称为无模组设计,其灵感是直接将多个电芯布置于箱体,而无需先把多个电芯组装成模组。这使得零部件数量大幅减少,底盘空间利用率也提高了很多,进一步降低了制造成本。

比亚迪的“刀片电池”在无模组设计上更加彻底,一刀片一电池,单块刀片电池是由多个并联的电芯组组成,两个相邻的极芯组之间设置有隔板,将电芯的空间分隔成若干个容纳腔,形成类似的蜂巢结构,空间利用率极高。

当然,刀片电池也有其局限性。这种设计适用铁锂体系,三元比较难。原因是三元高镍正极存在气体膨胀,硅碳负极存在固体膨胀问题,而刀片电池导电路径长,阻抗大不利于散热,磷酸铁锂的失控温度高,产气量少,整体更加安全,但用不了三元导致能量密度天花板较低。

所以比亚迪主要走性价比路线,在便宜的同时令其最终产品的能量密度,不比三元电池包差太多。2021年比亚迪旗下电动车切换刀片电池,出货量在快速提升。

宁德时代的CTP电池,与比亚迪刀片电池类似,不同点在于其仍保留了部分模组,但是通过减少模组的使用,增加电芯数量或体积,提升集成效率。

这种不那么激进的策略,令宁德时代CTP电池可以应用铁锂或三元,例如特斯拉的铁锂电池就是采用宁德时代CTP技术,成组能量密度达150-160wh/kg,成本方面低于三元电池15%左右。此外三元电池中CTP也逐步切换,北汽、大众等很多车企,采取了高镍三元811大模组方案。

CTP的技术难点,在于怎么把它们整合在一起,怎么保持电池的一致性。在生产过程中,每家电池厂的CTP技术也不完全一样,各自有各自的专利布局,模仿难度很高。

在继2019年提出CTP后,2020年宁德时代公布了电池结构的开发路线图,除了第二代、第三代CTP电池系统以外,与特斯拉类似,还提出了从电芯直接跨越到底盘的集成化CTC电池系统,计划在2025年左右推出。

从以上的技术细节中,我们不难看出动力电池的提升,是一种工程化的步步为营。无论是4680从多功能胶的使用、激光点阵焊接、全极耳的切跌、新型硅碳负极的应用,再到刀片电池富有创意的排布、CTP向CTC电池越来越集成化,每个环节都缺一不可,是现代工程学的结晶。

动力电池更强调步步为营,把每一步技术做扎实;这个行业也不喜欢投机者,过度依赖政策补贴是行不通的。

所以这个行业最终还是需要企业家,要有对技术路径的嗅觉、要有解决一个又一个工程细节的执着,以及穿越产业周期的格局,才能在隘口突围。

引用:

德勤:中国锂电行业发展——“电池风云”

东吴证券:锂电技术升级加速,新趋势新机遇瑞信:中国燃料电池电动汽车行业

华安证券:三元高镍化大势所趋,四个维度考量盈利成本经济性

天风证券:汽车行业特斯拉引领新技术系列一:4680电芯、CTC技术和一体化压铸技术

天风证券:高镍+高电压+大圆柱:放量拐点,看好硅负极及衍生新材料投资机会

远川科技评论:磷酸铁锂的第二春

评论