文|庄帅

能够以8.3亿元的“小金额”抄底价换取百亿级体量的百年“大品牌”控股权,李宁的这笔交易可以说是时也势也。

Clarks成立于1825年,距今也有将近200年的历史,属于典型的家族企业。据《消费报》了解,在巅峰时期Clarks每年能卖出5400万双鞋,相当于每分钟有103双鞋被卖出。

受新兴品牌崛起、电商冲击、适应市场变化速度太慢等因素影响,Clarks早在2019年11月25日即发布盈利预警,宣布将在未来五年内关闭大量门店,聘请麦肯锡协助其重组。

2020年3月,新冠疫情爆发,随后英国发布封锁令,Clarks作为非必需商店关门好几个月,遭受了巨大损失。

Clarks于同年5月宣布将裁员900人,关闭一些不盈利的门店。根据官方数据,受疫情叠加影响,Clarks 2020/2021财年的亏损达到1.5亿英镑!Clarks在英国仍持有553家店铺,雇佣员工近1.2万人。

不出意外的话,2022年6月15日,非凡中国收购英国鞋履品牌Clarks的交易将会正式落地。

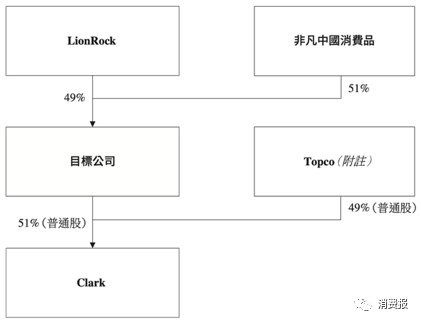

而莱恩资本早在2020年11月就以1亿英镑(约合人民币8.3亿元)获得了Clarks 51%的股权,成为后者的最大股东;其中非凡中国出资至多5400万英镑,为交易提供融资。

关于莱恩资本与Clark沟通的时间线,非凡中国在今年一季度报中作出了详细披露:

2020年8月前后,埃雷罗向莱恩资本介绍了收购Clark若干股权的商机;

9月前后,莱恩资本就非凡中国消费品(非凡中国全资附属公司)为Lionrock Capital Partners Qile L.p. (以下称“莱恩资本合伙基金”)垫付贷款用于投资的可能性作出沟通;

9月底,非凡中国消费品与莱恩资本合伙基金订立贷款协议,后者获授最多5400万英镑的融资,为其作出若干投资提供资金。

莱恩资本合伙基金是由莱恩资本管理的一支投资基金,李宁公司为基金的有限合伙人,注资总额约为20.09%。埃雷罗和堡狮龙福利非执行董事李国明在该基金的出资占比约为5%。

最终在2020年11月,莱恩资本宣布收购英国知名百年鞋履品牌Clarks的多数股权。

消息人士称,即便外部资本进驻,Clark家族仍计划保留部分股权,但据透露,Clark家族持股比例大概率会降至50%以下。

在对Clarks的交易中,非凡中国为什么交易要通过与PE机构的合作展开,而不是直接进行收购?毕竟,非凡中国已经将堡狮龙和Amedeo Testoni纳入囊中。

非凡集团对此的解释是,这样的安排让公司有更多的时间及灵活性以考虑该机会及投资结构。

“本集团认为,该贷款为本集团与普通合伙人建立业务关系提供良好契机,同时可审视LionRock的投资,并在出现适合本集团的适当机遇时寻求参与。”

莱恩资本与李宁公司的关系是基金管理人和基金出资人。双方合作基金的投资策略专注于消费品或体育领域内领先的盈利、成长型公司,重点关注中国和其他主要市场间的跨境类交易。

在对Clarks的收购交易中,正是埃雷罗介绍投资机会,莱恩资本通过莱恩资本合伙基金展开收购,再由非凡中国通过认购莱恩资本合伙基金的股权,以间接持有Clarks品牌。

收购完成后,非凡中国将和莱恩资本共同持有一家公司,间接持有Clarks集团51%的普通股,成为仅次于Topco的第二大股东;Clarks将成为非凡中国间接非全资附属公司,品牌业绩也将综合入账至非凡中国财务报表。

根据公告,非凡中国执行董事李麒麟(李宁侄子)已经任职Clark集团董事长。而李宁也将按照以下方向采取发展Clarks业务的措施:

一、提高成本及营运效率;

二、重新定义客户分类及加强品牌建设;

三、审阅分销策略;

四、重组企业组织;

五、增加在亚洲,尤其是中国市场的市场份额。

“完成收购后,本集团的品牌组合将更加丰富,满足黄金消费群在运动休闲、街潮、轻奢、高端奢华等不同领域的需求,并扩大集团于大中华地区乃至海外市场的份额。”

非凡中国董事局主席兼行政总裁李宁在非凡中国2021年报中写道。

根据规划,非凡中国将通过使用热门营销工具、在热门线上销售平台开设商铺等方式提高Clark产品的销售。

此外,支持还将体现在Clarks与非凡中国多品牌鞋服业务在营销、供应链解决方案和分销渠道方面的协同。

随着Clarks的加入,非凡中国的全球版图将进一步扩大,与旗下的其他鞋服品牌形成协同。

从Clarks的业务发展来看。一方面,随着疫情过后全球零售市场回暖,其业务表现将有所改善。另一方面,Clarks可通过进军亚洲市场及提高线上平台的使用率来获得新增长。

《消费报》关注到2022年第一季度,非凡中国开通自营的电商营运部门,为品牌提供电商和带货直播等业务。

从安踏收购斐乐并赶超李宁和阿迪的结果来看,跨境并购确实是双赢。

2008年奥运会后,李宁出现的库存危机让安踏实现超车,到了2021年,安踏营收已达493.3亿元,同比增长38.9%,连续八年保持增长,营收规模连续十年保持中国体育用品企业第一。

同时,其市场占有率已超过阿迪达斯成为中国第二,仅次于耐克。

安踏之所以能够交出这份亮眼的成绩单,被收购的斐乐可说是功不可没。

2021年,斐乐中国实现了218.22亿元的收入,比起2009年仅0.77亿的销售额,增长近300倍,营收占安踏集团总营收的44.2%。

斐乐一直以来定位为高端运动里的“时尚”品牌,收购斐乐显然补足了安踏在高端市场的短板。

从公司品牌发展来看,如何在后续的经营中实现收购品牌的增值,并贡献越来越高的营收,成为李宁开辟第二增长曲线的新考验,否则收购品牌的巨额亏损反而会成为拖累。

评论