文|每日财报 苏锋

无论是可口可乐低糖/无糖产品全球销量持续两位数的增长,还是国内无糖碳酸饮料销售额比重三年翻倍,都在昭示着减糖消费已成为确定性趋势。

需要注意的是,无糖概念并不是真正的没有甜味,而是使用人工甜味剂,作为甜味的来源。人工甜味剂生产企业开始进入大众的视野,而今天介绍的对象就是甜味剂龙头——金禾实业。

公司是安赛蜜、三氯蔗糖和麦芽酚等领域的全球龙头,现有12000吨/年安赛蜜产能和5000吨/年麦芽酚产能,均位居全球首位;三氯蔗糖以4000吨/年的产能位居全球第二位,2020年底新增产能 5000吨/年投产后,金禾实业的三氯蔗糖产能将达到9000吨/年,雄踞全球首位。

但遗憾的是资本市场上,金禾实业股价遭遇重挫,年内股价暴跌三成。在无糖概念越来越流行之际,金禾实业的下跌时机遇还是风险呢?

在转型中求发展

金禾实业最早可以追溯到1974 年,前身为来安县化肥厂,经 2002 年成立金瑞投资,收购化肥厂后,主要从事传统基础化工业务和精细化工业务。公司于2011年上市,目前其业务线很明确,一是基础化工品,二是食品添加剂,可以说是从一家化肥工厂演化为全球甜味剂领域的龙头。1995年以前,金禾实业主要生产碳酸氢铵、尿素等传统化肥产品,附带化肥生产中必要的基础化工产品液氨、甲醇的生产和销售。1997年开始受让乙基麦芽粉生产技术进入食品添加剂领域,并于 2003 年自主攻克甲基麦芽粉产品,与此同时,公司还开拓了甲醛和三聚氰胺产品,由传统基础化工业务不断聚焦精细化工业务。

2006年是金禾实业发展历程中具有里程碑意义的一年,从这一年开始,公司正式进入甜味剂领域,引进吸收了安赛蜜产品技术,并用了10年深耕站稳脚跟。2016年,金禾实业开始布局新一代甜味剂三氯蔗糖产品,逐渐确立了甜味剂领域的领头地位。但这一过程中公司的投入在不断加大,2016—2018年,公司购建固定资产等项目支付的现金都在5亿元以上,2019年略有下降,但也达到了4.15亿元。

看过去十年的业绩,金禾实业整体上是上升的,2010-2019 年,公司营收从 16.26亿元增长至39.72亿元,复合年均增长率为10.43%,公司归母净利润从 1.30亿增长至8.09亿,复合年均增长率22.52%。但如果看最近几年的波动的情况,金禾实业经历了明显的快速增长和回落的阶段,整体先上后下。

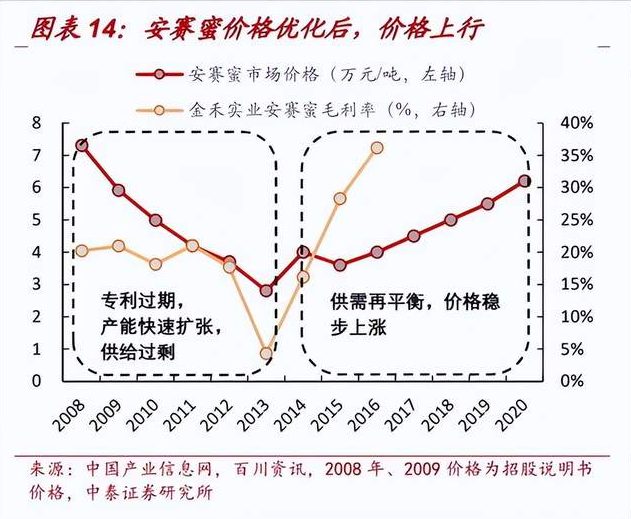

2014年—2017年,金禾的营业收入和归母净利润经历了一波非常快速的上涨:营业收入由32亿增加至45亿,归母净利润由1.53亿增加至9.37亿元,而且利润增速明显快于收入增速,毛利率也由15%增长到34%,产能和价格的双增长,带动了利润的快速增长,与此同时,公司精细化工产业能够充分利用公司的辅助生产系统,从而降低了生产成本。

2017 年,公司转让基础化工业务板块子公司华尔泰股权,剥离华尔泰业务,重点布局精细化工,加大在三氯蔗糖和麦芽酚产品方向的布局,精细化工占比逐年提升。此外,公司食品添加剂产品营收占比逐年提升,由 2018 年的 42.4%提升至2021年的51.8%。

2018-2020年,金禾实业营业收入持续呈现负增长,主要是受到2017年公司剥离华尔泰业务和2019-2020年大宗化工品景气度低迷的影响。2021年,公司彻底走出低迷期,全年营收58.5亿元,同比增长59.5%,2022Q1公司营收19亿元,增速进一步提升至66.9%,一方面健康生活方式推动下游对于甜味剂的需求,公司食品添加剂产品量价齐升,另一方面大宗化学产品价格持续上行,带动公司大宗化工原料产品营收高增长。

2021年和2022Q1,公司分别实现归母净利润11.8亿元和4.4亿元,同比增长63.7%和110.2%。

“无糖”时代的王者

受经济发展水平、饮食习惯等因素影响,过量摄入添加糖等导致的超重和肥胖已成为不少国家严重的社会问题,根据 2019年世界经济合作与发展组织(OECD)发布的《肥胖健康负担》报告,在36个会员国中,有34个国家超过一半的人口超重,肥胖率约达到 25%。针对这一问题,全球已有超40个国家开始打响糖税战,英国、法国、挪威、墨西哥、匈牙利、南非等许多国家和美国部分城市,都有专门的“糖税”以减少国民糖分摄入量。

饮料是糖最重要的下游行业,上个世纪,无糖产品正式率先诞生在饮料行业。作为全球饮料届的风向标,近十年间可口可乐饮料产品序列中低糖/无糖产品的占比从 2010年的25%提升到2019年的45%,低卡/零卡产品销量占比达到近30%,20个最畅销的品牌中有18个已经是低糖或无糖配方。

当前无糖饮料在全球饮料的平均占比已经达到22%。在发达国家,这个占比基本达到30%-50%的区间,而在我国,无糖饮料的占比仅有2%-3%。随着我国生活水平和健康意识的提高,我国的无糖饮料,还有数十倍的增长空间。

2019以前,代糖之争上半场的主要竞争对象是阿斯巴甜与安赛蜜。两种甜味剂的安全性与稳定性虽然有颇多争议,但仅从商业的角度而言,国内公司在代糖之争上半场的胜出企业当属金禾实业,而金禾实业手中的王牌就是安赛蜜。安赛蜜属第四代甜味剂,性能优异,最常见的应用是在无糖可乐的配料当中。

代糖之争下半场的主要竞争对象是三氯蔗糖与赤藓糖醇,而金禾实业同样是这一时代最有竞争力的企业之一。相比于上一代甜味剂,三氯蔗糖和赤藓糖醇在副作用和口感上几乎没有太多争议,被认为是更优质的代糖产品。其中三氯蔗糖作为唯一以蔗糖为原料的甜味剂新贵,其甜味特征曲线几乎与蔗糖重合,甜度是蔗糖的 600-650 倍,具有安全性高、热值低、适用范围广等优势,被称之为新一代最佳甜味剂。

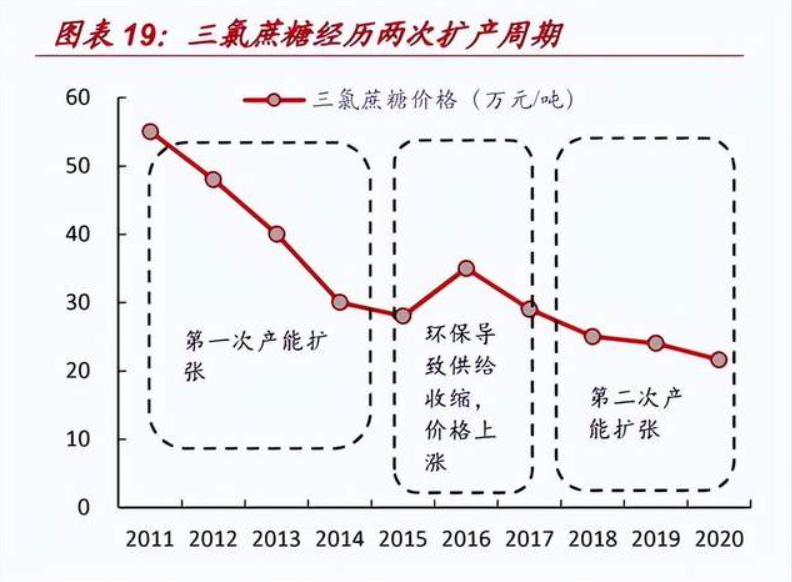

在发展初期,三氯蔗糖和赤藓糖醇都受到国外企业的压制,2003年,英国泰莱公司对三氯蔗糖产品的专利保护到期,中国企业开始尝试投资建设并生产三氯蔗糖,但受技术瓶颈的限制,当时生产能力很低,并不能满足国内需求。2007年,为了垄断国际市场,泰莱公司发起ITC337知识产权诉讼,最终中国企业全面赢得了诉讼,打破了国际市场的垄断封锁,从此,国内三氯蔗糖的产能持续释放,金禾实业顺势切入,目前已经成为全球唯一一家同时生产安赛蜜和三氯蔗糖的企业,两种甜味剂共享下游客户,可以加速三氯蔗糖的放量。金禾在来安的新增产能5000吨/年投产后,三氯蔗糖产能将达到9000吨/年,居全球产能首位。

在三氯蔗糖领域,金禾实业所具备的成本优势是其核心竞争力,公司是三氯蔗糖生产成本最低的供应商,三氯蔗糖的完全成本约 14.6 万元/吨,远低于行业平均水平,说白了,这就为价格战留足了空间。另一方面,金禾实业三氯蔗糖产品收率提高至45%,远高于国内平均30%-35%的收率,仅次于英国泰莱的50%。

与三氯蔗糖的发展过程类似,赤藓糖醇也是逐步打破海外垄断,国内赤藓糖醇工业化生产起于 2004 年,保龄宝是国内最早开始赤藓糖醇工业化的企业,它和三元生物占据了国内绝大多数市场份额。从目前的情况来看,在新一代甜味剂的竞争格局中,以赤藓糖醇为核心业务的保龄宝将会是金禾实业最大的竞争者。

国家卫健委2021年7月的数据显示,当前我国成年居民超重肥胖率已经超过 50%,超重肥胖已成为影响我国居民健康的重要公共卫生问题。随着经济发展水平的提高,当前我国居民饮食消费的主要矛盾已从如 何“吃饱吃好”转变为如何“吃的更健康”,“减糖”的健康食糖理念逐渐成为我国共识,甜味剂在食品饮料等领域对蔗糖等添加糖的替代趋势已经得到确立并正处于逐步深化的过程中。

如果未来代糖市场在“无糖风”的带领下实现上扬,那么金禾实业将会收获更多的市场份额,值得期待。

评论