文|长桥海豚投研

业务涵盖游戏、电商、数字金融这三大最具价值和变现潜力互联网业务的SEA(冬海集团),一度被视为融合了“腾讯+阿里+支付宝”互联网企业的最终形态,拥有极高的成长潜力和相像空间,也是资本市场的宠儿。

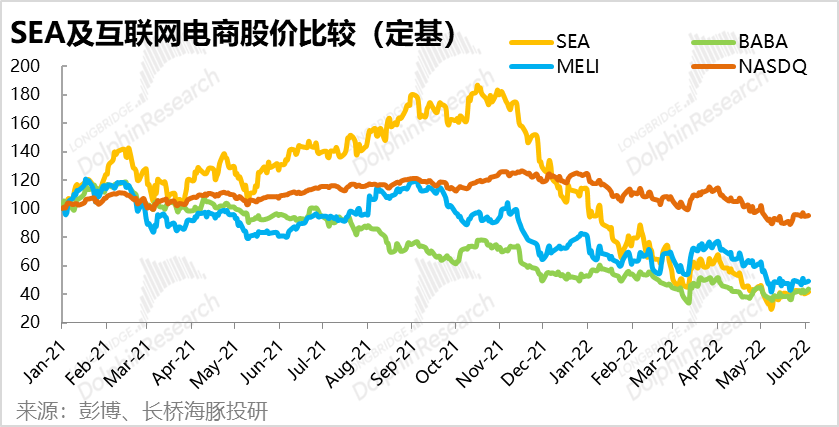

不过自公司21年3季报披露以来,SEA的股价就进入了一路向下的下跌模式。论其原因,首先有公司先前估值过高,在货币流动性和市场情绪盛极而衰后,估值挤泡沫的因素。但究其根本,市场先前看好SEA的核心逻辑是:以现金流造血能力的游戏业务作为基石,供血在大额补贴和性价比策略下飞速成长但亏损严重的电商业务。但随着三季报时,SEA游戏流水增速由65%快速放缓至29%,以游戏养电商的增长飞轮逻辑便开始瓦解,到本季度游戏流水负增长,双业务飞轮已基本崩溃。由于核心逻辑的崩溃,公司的股价自然一路下探估值底线。

当前,海豚君认为SEA的核心症结在于:

① 当前产品线单薄且已老化,用户和流水会继续流水,公司虽已发现问题且着手发了自研游戏,但按当前的研发进度在2023-24年前无法见到新游的成果。

② 电商业务的高速扩张将告一段落,转而专注于提升盈利,以弥补游戏业务丢失的现金流压力。然而上述目标虽可通过提升变现率和较少营销投入实现,但也会削弱Shopee平台的性价比属性和对商家&消费者的吸引力。或如拼多多的发展历程,控费&释放利润的代价或许会导致电商业务增长放缓过快,而若增长逻辑破灭,Shopee还有哪些核心竞争力会让市场疑虑。电商降本增效更多是被迫的自救行为。

因此,总的来说,SEA当前处于转型的阵痛期当中,并无清晰的投资逻辑。而当前的估值也仅是略微偏低,并未给足充分的安全垫,当前最佳的选择应当是持续观望。

而当关注到以下转机时,SEA的投资基本面和股价或许能迎来一波修复:① 新游戏产品线中,出现意料外的“爆款”且能带来实质性的流水收入,以弥补Free Fire下滑的流水;② Free Fire被允许再度进入印度市场并保有先前的热度,带来可观的流水;③ Shopee电商业务的盈利改善超预期,且并未因为补贴下降 or 变现率提升后,GMV增长显著滑坡。

一、Garena游戏:产品线单薄的苦果,短期内恐难扭转

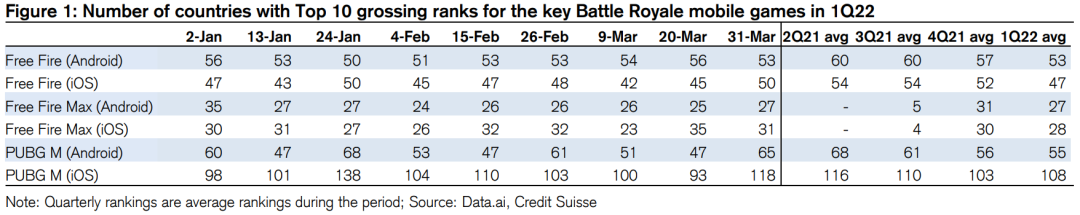

当前SEA的投资逻辑中的核心痛点即游戏&电商双轮中一环--游戏业务的用户快速流失和流水萎缩,我们认为其背后原因有疫情淡出线下、经济复苏后,居民花费在线上娱乐的金钱和时间减少的宏观因素,以及东南亚地区玩家游戏偏好由大逃杀类(Free Fire和 PUBG)向MMORPG和动作类转移的用户偏好变迁因素。(由下图可见,FF和PUBG 的受欢迎程度自2Q21以来持续走低)

但从SEA自身战略的角度,海豚君一直认为SEA游戏产品线相对单薄、且过度依赖于Free Fire单一游戏。因此,现有游戏步入产品周期末期,又缺乏热门新游戏的补位,是公司游戏业务用户流失和流失萎缩的根本原因。

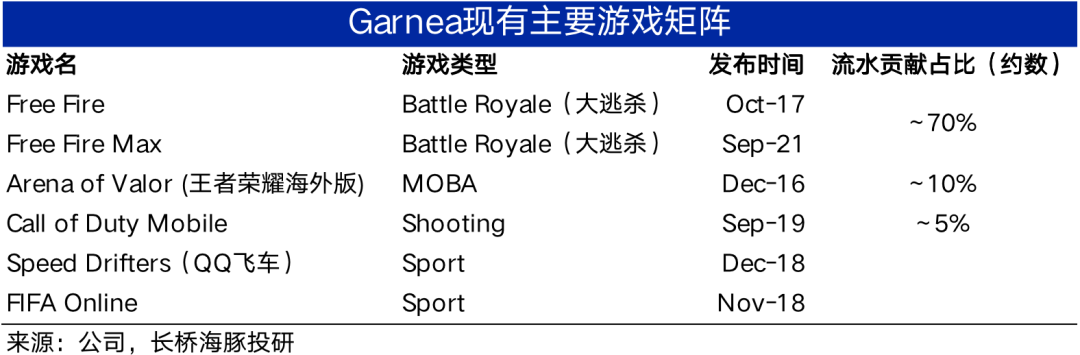

由下图可见,Garena能贡献可观流水的游戏皆发布于2019年以前(除Free Fire的高清Max版外)。换言之,即公司近3年来都未能推出成功的新游戏,为老化的产品线带来新血液和新的增长动力。那么随着已有游戏步入生命周期的第3-5年,热度褪去、玩家流失、流水下滑基本在所难免。

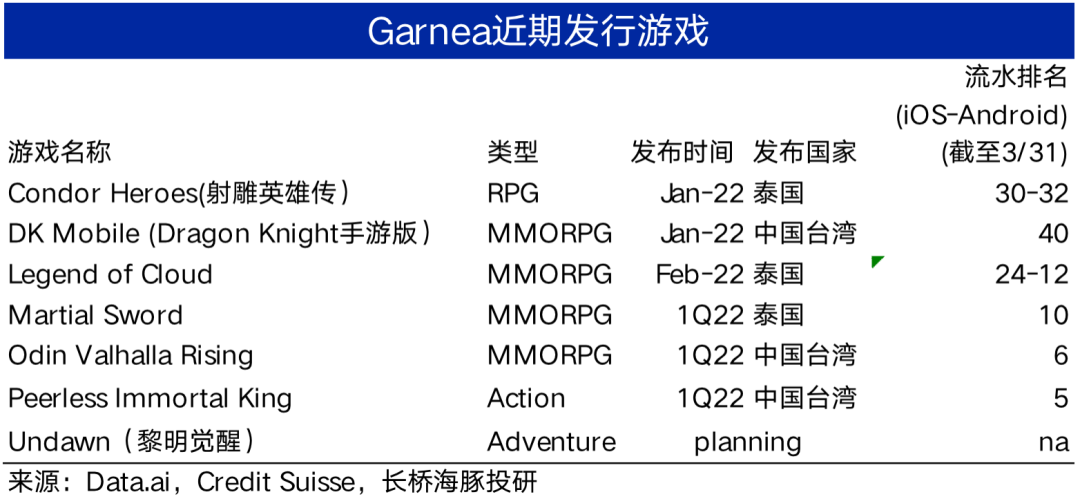

而纵观公司22年以来发行的新游戏,也基本是代理中韩公司作品的海外发行,且并未出现能跨区域火爆的大热作品。不过,近期Garena宣布即将在海外发行由腾讯光子工作室制作的多人生存游戏黎明觉醒,是质量最为过硬的作品,值得关注该游戏未来在海外的推广情况。

除了产品线单薄老化外,游戏自研能力不足也是SEA在游戏业务上的一大弊病。除Free Fire外,SEA现有和新发游戏主要都由第三方开发,因此公司自身难以把控游戏质量,只能依靠合作开发商的水平。

此外,SEA先前的崛起也有赖于腾讯和其背后游戏在海外的发行权。然而随着腾讯大幅减持SEA股权、腾讯与SEA的优先授权合作协议将在2023年结束、腾讯也有不通过代理直接出海的意愿从而与SEA产生竞争。而SEA自身也有意摆脱“腾讯”基因以便更好国际化。因此未来腾讯和SEA的合作关系恐怕不会如过往般紧密,而若失去了腾讯的巨大资源后,SEA自身的研发能力就更加重要。

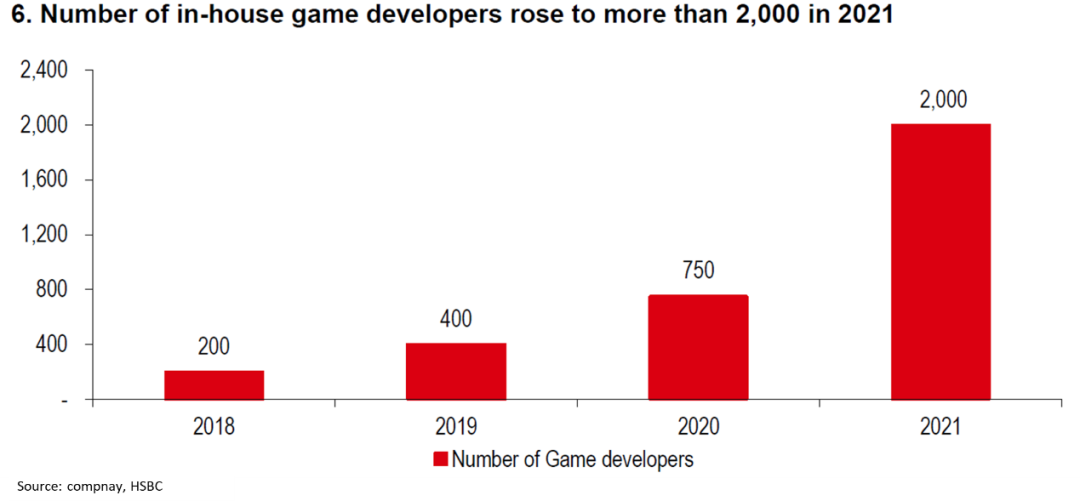

当然产品线老化和自研能力不足的问题,公司管理层也有认知。近几个季度的业绩会上都在反复强调将加大自研游戏的投入。而据公司2021年报中的披露,公司游戏研发人员已由上年的750人翻倍增长到了2000人。

但截至目前,公司在自研游戏上的进展并不快。据市场调研,SEA当前有共有8款主要自研游戏。其中进度最快的是一款类王者荣耀的MOBA+RPG游戏,有望在今年年底上线。而其他都要在23-24年才有望公布。

因此,1-2年内难以看到SEA自研游戏的成果,公司游戏业务还是依赖于当前老化的产品线,游戏流水在中期内恐怕难有有显著反弹,且由于自研投入加大,游戏业务的利润水平在中短期内也有下行趋势。

二、Shopee电商:加快变现和利润释放,但代价是什么?

由于游戏业务造血能力变弱,管理层在战略上正放缓电商业务的扩张节奏,转而侧重于提升盈利能力,以扭转公司整体亏损不断扩大的趋势。

海豚君认为,先前Shopee退出印度和法国市场基本标志了Shopee在中短期应当不会再开拓新市场,并集中精力于东南亚和南美市场的市占率和变现能力。

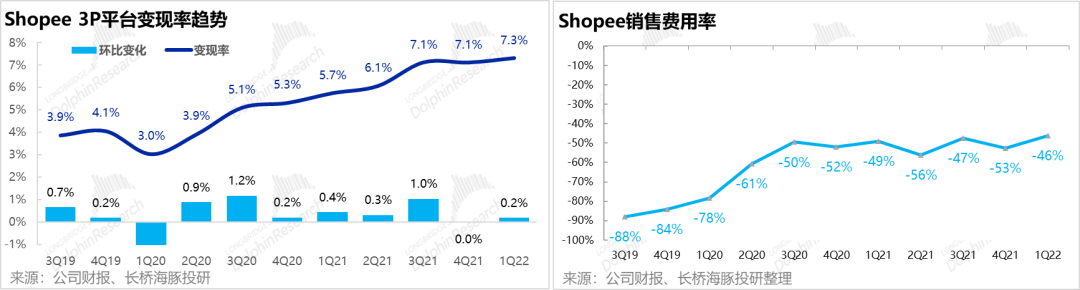

由下图可见,Shopee变现率一直在稳步增长,而销售费用率则在不断收窄。清晰的为我们展现了,公司一边缩减用户补贴等营销推广投入,一边升对商户收取的佣金率,从而改善电商业务盈力能力的战略方向。

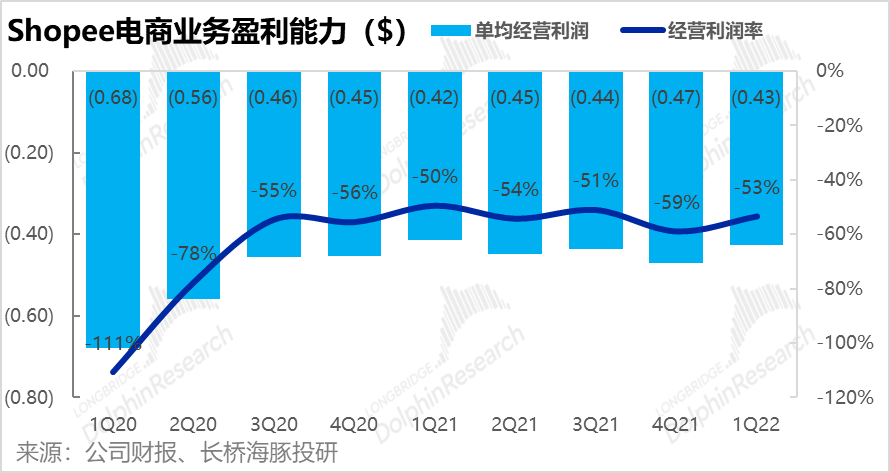

但尽管如此,Shopee的单均经营亏损自从3Q20显著改善后便长期在区间内上下波动,并未能继续提升。因此,海豚君认为公司若想要实质性的提高电商业务的利润水平,需要相当激进的拉升变现率、或着大刀阔斧的精简营销投入or管理费用。不过,上述操作在带来利润的同时,也势必会大幅削弱Shopee平台的“性价比”特色,以及对客户和商家的吸引力,从而导致营收增速的进一步放缓。

参考同为性价比电商的拼多多的经历,在其营销投入大幅较少后,虽然的确释放了可观的利润,但代价即用户和GMV增长明显放缓,以及估值逻辑的崩盘和重构。因此,在关注Shopee的运营进展时,需要同时关注其成长性和盈利性,若营收放缓,会让投资者担忧失去“性价比”后,Shopee还有那些核心竞争力来保持市场地位;而若盈利不能改善,公司扩大的亏损就难以弥补,进入慢性失血;上述任意一条都可能触发投资者用脚投票。

三、SeaMoney 数字金融:突发猛进的新业务,能否成为公司救星?

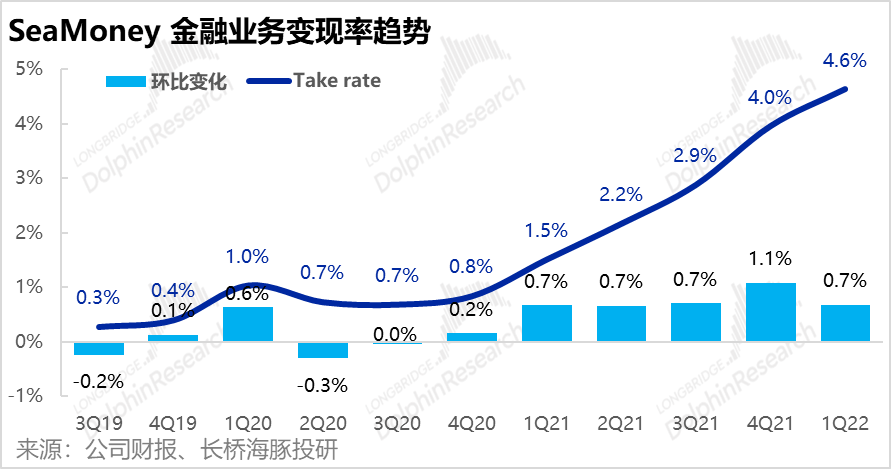

在公司整体愁云惨淡的业绩中,保持着超高增速的SeaMoney数字金融业务可谓是让人关注的亮点。一季度营收仍以360%的同比增速飞奔,且在2022全年有望实现贡献10亿美元的收入,占公司总收入的10%左右,逐步蜕变为公司真正的支柱性业务。

具体来看SeaMoney的业务主要由以下几部分构成,①是线上支付业务ShopeePay(类似于微信支付),②是当前在海外火热的Buy Now Pay Later业务SpayLater(类似于花呗,实质为短期消费贷款),③向Shopee卖家提供的经营性贷款,④ 通过在印尼收购的BKE Bank和在新加坡设立的线上银行提供的完整银行服务。

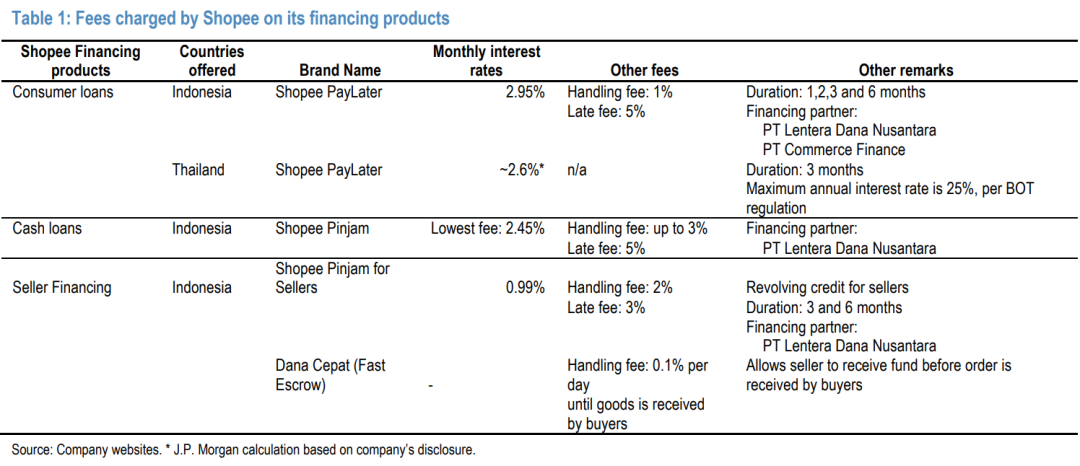

据海豚君了解ShopeePay支付业务会对商家收取1%左右的服务费,而PayLater消费贷业务的月利率在2.5%-3%左右,在此之外还需一次性收取约1%的服务费。商家经营贷的费用则为约1%的月利率和2%的一次性服务费。可见数字金融业务的变现能力着实相当可观。而这么看来,SEA财报中持续飙升的金融业务变现率应当还有可观的上升空间。

不过,目前东南亚的数字金融业务还处于多方混战状态,东南亚各国基本都有各自优势的数字支付品牌,整个市场上尚未出现有明显优势的玩家,但同时也意味着每个玩家也都还有胜出的机会。

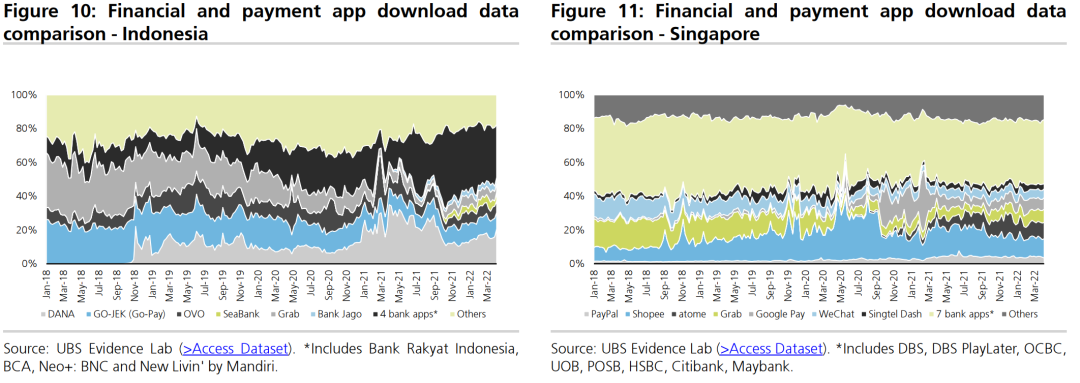

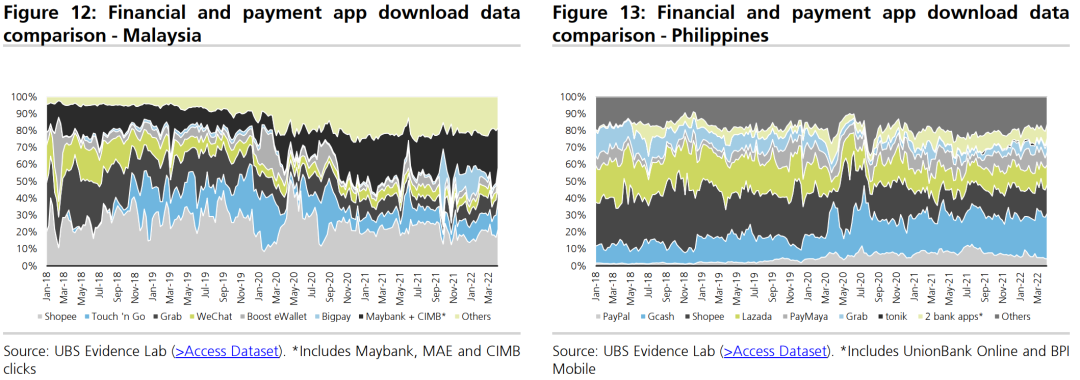

从长远逻辑来看,目前各玩家仍处于由下游应用(无论是电商、打车、外卖)向上游支付软件导流的阶段。但结合国内支付宝和淘宝间的发展历程来看,待业务成熟后,使用频率更高,适用人群更广的支付业务,反会成为下游消费应用的重要导流工具和经营壁垒。因此,对于支付入口的争夺,或许将是决定东南亚互联网市场下一个十年走向的关键因素。(下图为各国线上支付app的下载量份额)

四、估值:SEA的泡沫挤净了吗?

小结上文的论述,SEA当面明显处于变革的阵痛期中,游戏业务的负面影响尚未完全释放,电商业务的降本增效属于自救之举,而数字金融业务离真正成长起来也尚需时日。可以说SEA当前并没有坚实的投资逻辑。

但是,我们也需考虑到SEA当前的股价也已不是先前在云端的300+美元,早已跌落到当前近80多美元。而巧合的是,以2021年初的价格为基准,SEA、阿里巴巴、Mercado Libre着三家息息相关的电商公司,在走过了不同的价格曲线后,当前基本回归到了相同的点位。那么SEA当前的估值是否到达了安全边界?

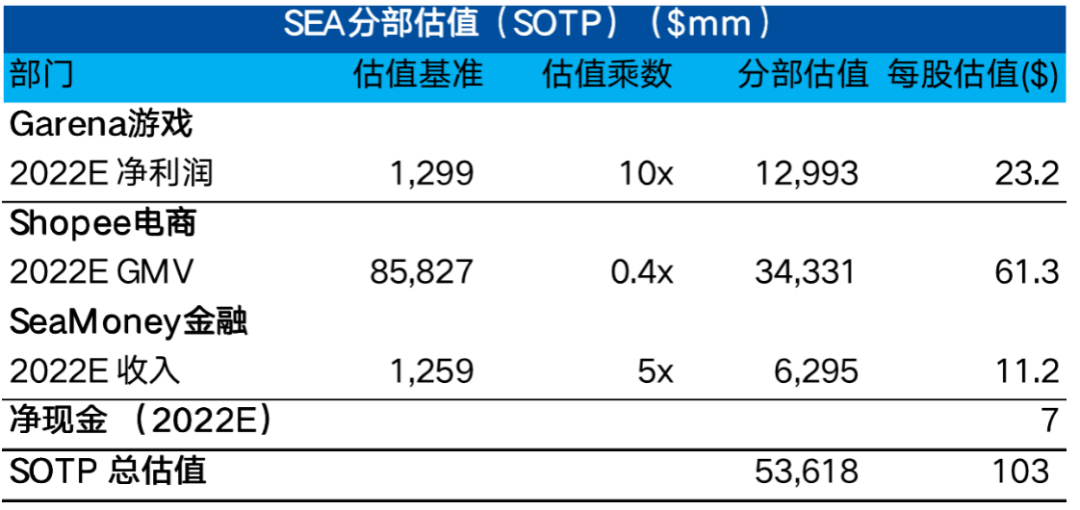

由于SEA当前整体仍处于亏损当中,且何时能迎来盈利观点难以预测,中长期的业绩前景变数也较大,因此我们目前仅依据可见度最高的2022业绩作为估值标准。

首先,对于游戏业务,我们已大概率为业绩最低点的2022年净利润为基准,且考虑到该业务不佳的前景,仅给予10x P/E估值。

对于电商业务,估值乘数参考现状类似的拼多多0.2x P/GMV的估值,但考虑到Shopee更好的市场的确,和更高的增长潜力,给与0.4x P/GMV,相当于4.4x P/S

对于数字金融业务,我们参考在线支付巨头PayPal 的当前3.5x 于2022年收入的估值,考虑到SeaMoney更高的成长性,给与5x P/S估值。

加上净现金假设后,推算出SEA的估值在$103,相较现价高出19%左右,可见基于相对保守假设,SEA当前的估值相对合理。不过考虑到公司当前极高的不确定性,19%的缓冲垫也不够安全,当前仍以观望为佳,若公司基本面不再恶化,且能给出30%以上的安全垫;或者公司基本面/预期出现确定性拐点后,是更好的投资节点。

评论