文|翠鸟资本

美尔雅(600107.SH)要出售优质资产?

近日,美尔雅披露关于筹划重大资产出售暨签署《股权转让框架协议》的公告,交易标的可谓“现金奶牛”。

A股上市公司此类操作不少,与众不同的是,交易标的是一家期货公司,可以一窥担当“配角”的期货公司在一家非金融企业中的角色。

这个行为是否合理和必要,投资者可以自己判断一下。

亏损的基本面

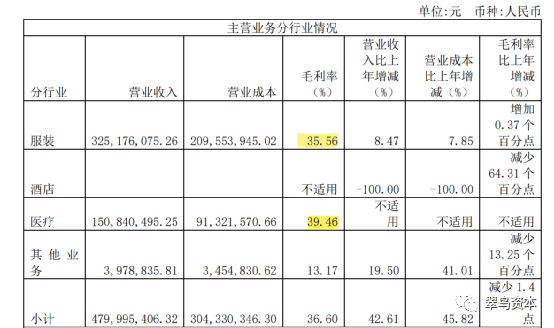

美尔雅有两个主营业务,即服装、服饰类产品的研发、设计、生产和销售,以及药品零售、医疗服务。

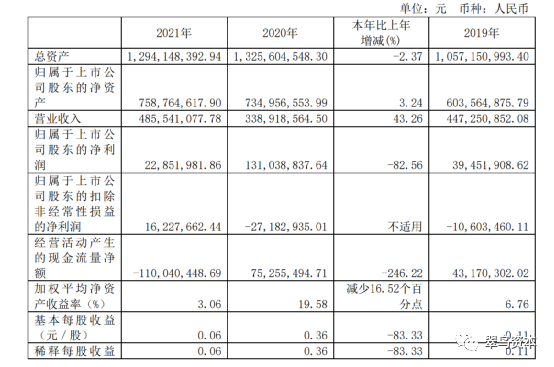

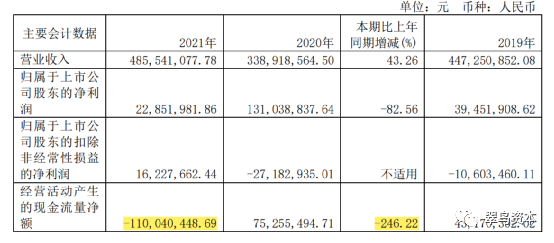

2021年年报显示:公司实现营业总收入4.86亿元,同比增长43.26%;归母净利润2285.2万元,同比下降82.56%;扣非净利润1622.77万元,同比扭亏。

从毛利率角度看,美尔雅的服装和医疗业务毛利率都超过35%。这种情况下,净利润依然为负值。

年报中有这么一段话:公司实现归属于上市公司股东的净利润较2020年同期降低,系公司2020年度处置黄石磁湖山庄酒店管理有限公司99%股权导致2020年度非经常性损益大幅增加所致。

另一方面,美尔雅扣非净利润较2020年同期增加,有以下两大原因所致:

从参股公司美尔雅期货有限公司获取的投资收益增加;公司全资子公司青海众友健康惠嘉医药连锁有限公司利润纳入合并范围。

值得注意的是:美尔雅期货的投资收益增加,为之后的资产出售埋下伏笔。

出售现金奶牛

公告显示:2021年度美尔雅期货实现营业利润1.17亿元,较上年6090.96万元增加174.87%;实现净利润9159.12万元,较上年4668.47万元增加96.19%。

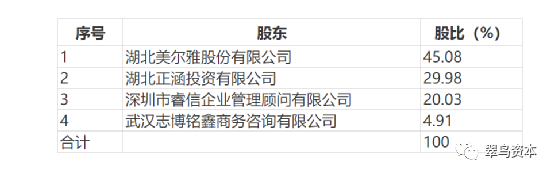

目前,美尔雅股份持有美尔雅期货45.08%的股权,而处于当前“二号股东”的湖北正涵投资,即将接盘。正涵投资是国内保健酒“劲酒”生产商劲牌有限公司旗下全资子公司

公告称,美尔雅拟向湖北正涵投资协议转让其所持有的美尔雅期货45.08%的股权,如本次交易完成后,湖北正涵投资将成为持有标的公司75.06%股权的控股股东。

双方同意暂定以2022年4月30日为本次股权转让的基准日,由甲方聘请相关具有证券、期货从业资格的会计师事务所、评估公司等中介机构对标的股权的价值进行审计、评估工作,双方将以评估价值作为基础参考依据,协商确定最终转让价格。

此交易的速度将会非常快。

公告有如下描述:支付方式为现金支付,且这场转让获得美尔雅股东大会审议通过生效后的10个工作日内,完成股权转让价格80%的支付,剩余股权转让款在标的股权变更登记完成后的5个工作日内支付完毕。

合理吗?

美尔雅为何选择出售自己的“现金奶牛”?

公司给出的官方说法是:为优化公司整体资源配置,提高公司现金流水平,增强公司的未来持续发展能力。

现金流是重点信息。

2021年年报显示,美尔雅的经营活动产生的现金流量净额为-1.1亿元,比上年同期减少了246.22%。

这个现金流数据也是自2019年以来首次转为负值。

再来看账面上的流动资产。

截至2021年末,美尔雅股份的货币资金有2.1亿元。同时,公司总资产为12.94亿元,总负债为5.01亿,流动负债为4.27亿,负债率为38.7%,这个负债率并不算高。

因此,美尔雅的这个行为并不是非常合理。

5月11日,美尔雅宣布取消股东大会,并称为配合落实北京及各地疫情防控要求,有效减少人员聚集,切实保障拟参会股东及股东代表的生命安全和身体健康,经审慎评估,公司决定取消原定于2022年5月20日召开的年度股东大会。

5月26日,美尔雅再次发布公告,宣布在6月22日举办股东大会。同一时间,该公司披露了转让美尔雅期货股权的公告。

也是在同一天,高管层出现异动:郑安博因个人原因申请辞去公司总经理职务,公司财务总监张瑶申请辞去公司财务总监职务。

在同一时间,转让优质资产叠加高管辞职是巧合吗?

即将举行的股东大会上会通过这个议案吗?毕竟,近期上市公司的中小股东出现反对的声音已经越来越多。

来源:微信公众号

评论