文|面包财经

证监会此前下发的《关于加快推进公募基金行业高质量发展的意见》明确提出,研究完善FOF、MOM等产品规则,加大中低波动型产品开发创设力度,开发适配个人养老金长期投资的基金产品。

2022年,是国内FOF产品“面世”以来第五个年头。作为平滑波动、分散组合风险、个人养老投资的优选,公募FOF发展迅速。面包财经近期将对标相关政策,逐家研究公募FOF产品系列。

作为公募FOF基金的头部“玩家”,兴证全球基金一季度末FOF产品合计规模超200亿元,在管规模仅次于交银施罗德基金。其中,公司王牌产品兴全安泰平衡养老三年持有混合FOF成立以来回报率为51.96%,在同类基金中排名第一。

然而,随着今年上半年A股市场的深度震荡,兴证全球基金旗下备受市场瞩目的多只明星FOF产品业绩折戟。数据显示,除4月份刚成立的兴证全球优选稳健六个月持有A,兴证全球基金旗下的7只公募FOF今年以来净值均遭遇不同程度的回撤。

其中,2021年下半年成立的兴证全球积极配置三年封闭运作A以11.53%的回撤幅度垫底公司旗下FOF业绩排名榜。此外,公司养老产品兴全安泰积极养老目标五年今年以来净值回撤幅度也接近一成。

图1:兴证全球基金旗下FOF基金今年以来业绩表现(截至2022年6月9日)

作为新生事物,FOF基金目前仍在发展初期。兴证全球基金近年来已发行多只爆款FOF产品,部分产品名称带有“稳健”、“养老”等关键词。

然而,对于跟风投资的持有人,也要警惕市场剧烈震荡时,相关产品基金组合的风控问题。在发售时以“稳健”、“养老”、“平衡”等对投资者颇具吸引力的措辞展开营销,兴全基金旗下产品是否做足了风险提示?养老属性是否足够突出?以养老、稳健为目标的投资者是否真正能承受相关回撤风险?

稳健“养老”未必稳健,部分产品净值回撤明显

截至一季度末,兴证全球基金旗下FOF产品规模合计251.57亿元(合并规模),其旗下7只FOF基金规模均超过10亿元,在公募FOF基金管理人中处头部梯队。其中,公司旗下王牌产品兴全安泰平衡养老三年持有混合FOF成立以来回报率为51.96%,年化收益率为13.19%,在同类基金中排名第一。

兴全安泰平衡养老三年持有混合FOF权益类资产部分上的收益,是基金成立以来整体高回报表现的重要支撑。根据基金合同,兴全安泰平衡养老三年持有混合FOF投资于权益类资产(股票、股票型基金、混合型基金)的战略配置目标比例中枢为50%,投资比例范围为基金资产的40%-55%。

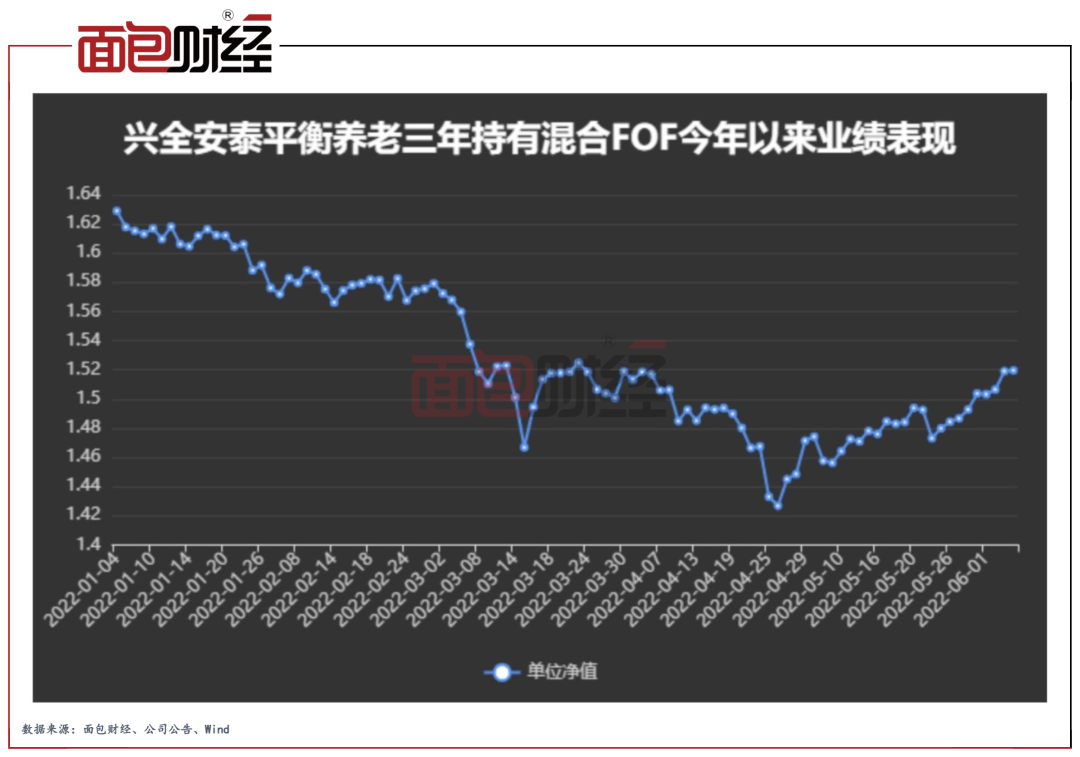

今年以来,随着权益市场的深度震荡,兴全安泰平衡养老三年持有混合FOF今年以来净值下跌超7%,最大回撤也达到了12.41%。

图2:兴全安泰平衡养老三年持有混合FOF今年以来业绩表现

除兴全安泰平衡养老三年持有混合FOF外,兴证全球基金旗下还有3只名称包括“养老”的FOF基金。

其中,兴证全球安悦稳健养老一年持有成立以来年化收益率为-0.75%,权益类资产战略配置中枢为70%的兴全安泰积极养老目标五年成立以来年化收益率为-0.16%,今年以来最大回撤更是高达16.70%。截至5月数据,中国人民银行1年定期存款利率为1.5%,3年定期存款利率为2.75%,相较之下,以养老、保本增值为目的的投资者是否真正能承受相关回撤风险?

部分产品自产自销、持有亏损

值得关注的是,兴证全球旗下部分FOF产品存在“自产自销”、持有亏损的现象。

兴全优选进取三个月A成立于2020年3月,今年以来基金净值回撤高达11.09%,最大回撤达到19.53%。2021年报显示,该基金十大重仓基金名列中,7只为兴证全球基金旗下产品。根据一季报数据,基金仍重仓持有半数自家公司旗下基金产品。

兴全优选进取三个月A重仓的同公司主动权益型基金今年以来净值均出现回撤。其中,兴全商业模式优选今年以来净值下跌22.73%,业绩表现在同类基金中靠后。

图3:一季度末兴全优选进取三个月A十大重仓基金

事实上,同样重仓自家公司产品兴全合宜A的兴全安泰平衡养老三年持有混合FOF,今年也遭遇了业绩“滑铁卢”。数据显示,兴全合宜A是灵活配置型基金,今年以来净值回撤达到19.42%。

除此之外,兴全基金旗下FOF基金股票持仓也有诸多相似之处。公司FOF产品前十大持仓股中,佳禾智能、光环新网出现频率极高,而这几只股票今年以来均遭遇较大回撤。

对比相关FOF产品业绩、持仓,似乎与基金合同中的表述以及产品名称中所谓“优选”难以匹配。如果从为投资者负责的角度出发所谓“优选”难道不应该是在全市场范围内进行选择吗?

FOF产品前十大持仓有7只为基金管理人自家产品,这是否合理?基金经理是否勤勉尽责?是否损害了投资者权益?这是否存在利益输送的可能性?相关FOF产品的投资决策流程是否合规?是否经得起监管部门的检查?

作为公司合规事宜的责任人,兴全基金的董事长、总经理、督察长等高管是否对相关产品的合规运营予以足够的重视?

造星做大规模,投研风控力有不逮

数据显示,兴全FOF系列产品均由公司投资与金融工程部总监林国怀掌舵。

在兴全安泰平衡养老三年持有混合FOF“一炮而红”之后,2021年下半年,林国怀又相继发行了3只FOF基金,其中兴证全球优选平衡三个月持有首发当日认购规模突破150亿元,创下首发公募FOF纪录。但是从实际情况看,新发的3只产品成立以来回报均为负。

图4:兴证全球旗下2021年下半年成立FOF产品业绩表现

由于FOF非常适合养老投资双重分散风险的特征,2018年3月,证监会发布《养老目标证券投资基金的指引》,鼓励基金管理人设立基金中基金,以对接居民养老资金的养老需求。证监会4月26日下发的《关于加快推进公募基金行业高质量发展的意见》明确提出,研究完善FOF、MOM等产品规则,加大中低波动型产品开发创设力度,开发适配个人养老金长期投资的基金产品。同时,意见还提出坚决纠正基金经理明星化、产品营销娱乐化、基民投资粉丝化等不良风气。

兴证全球基金近年来已发行多只爆款FOF产品,部分产品名称带有“稳健”、“养老”等关键词。然而,对于跟风投资的持有人,也要警惕市场剧烈震荡时,相关产品基金组合的风控问题。

监管部门相关政策鼓励开发适配个人养老金长期投资的基金产品,但前提是合规运营,摈弃“规模情节”,不能为了管理费或“托举”自家其他产品而损害投资者权益。

客观来讲,与其他基金公司相比,兴全基金在FOF领域的表现并不算差,在“养老”FOF这一细分领域无论规模还是业绩也处于行业上游。

但是,对于一家在官网明确宣示“自成立以来,公司始终以‘基金持有人利益最大化’为首要经营原则的公募基金而言,相关FOF产品的运营合规性和持仓合理性值得推敲。

前十大持仓有7家是自家产品、业绩欠佳,这是“基金持有人利益最大化”还是“基金管理人利益最大化?”

评论