文|美商研究

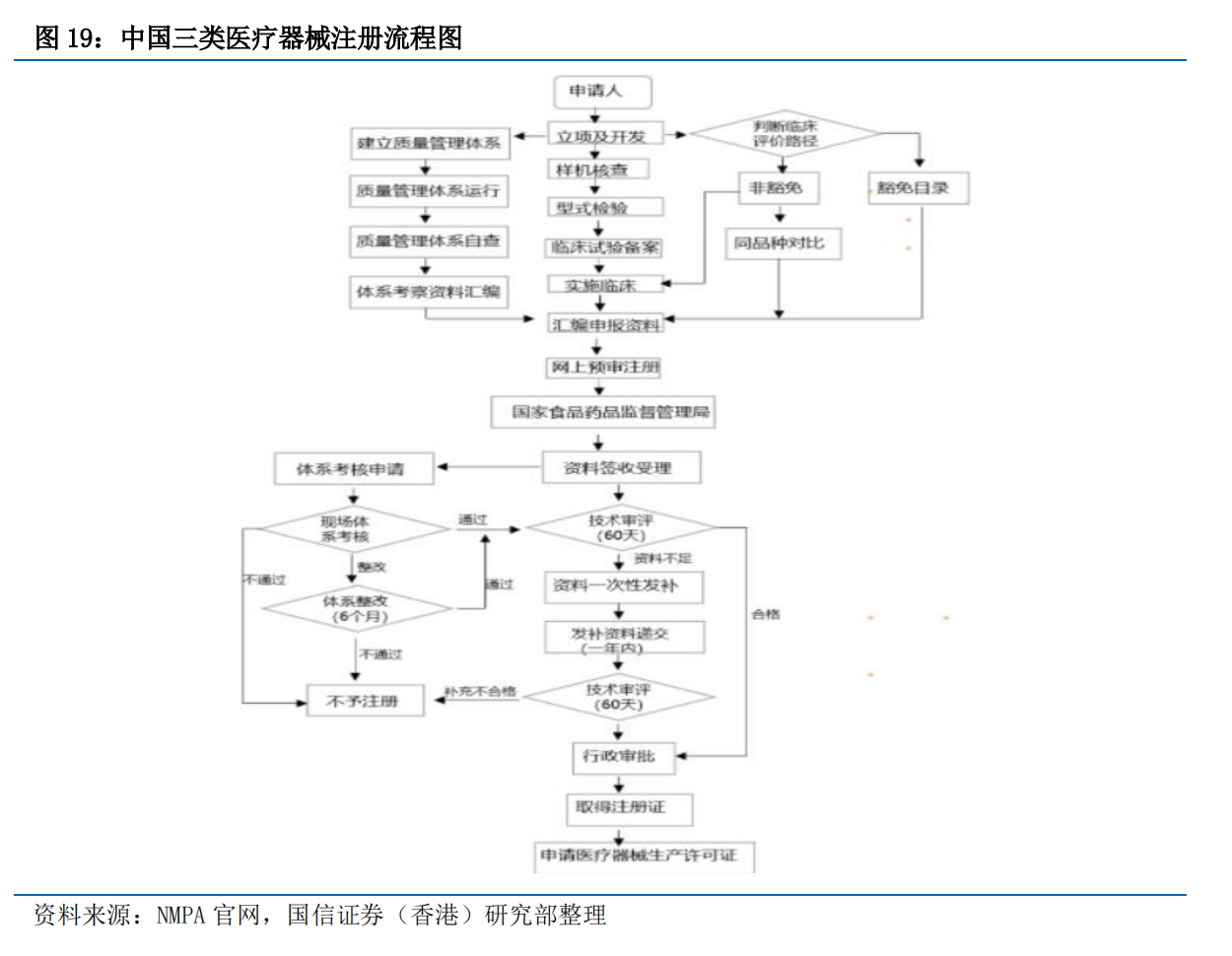

作为兼具消费和医疗属性的行业,上游的医美器械制造商具备门槛高(大部分医美器械需要通过 CFDA 审批注册)和复购率高(主要指注射类医美产品)的特征,成为一门极好的生意。

一、中国医美市场的主要增长驱动因素

1、可支配收入增加及消费升级

中国的人均年可支配收入预计自2020年至2025 年以7.8%的年复合增长率增加,以及自2025年至2030年的年复合增长率为 7.5%。持续增长的可支配收入令医美渗透率提升创造了土壤;

2、人口结构性变化

持续的城镇化增加了社交频率并改变了社会环境,推动了城镇居民对改善外观的需求不断增长。

3、持不断发展的技术

材料科学、生物技术及制药行业的快速发展产生了更好及更安全的医疗美容成果,风险更低且恢复更快,使得医疗美容获得消费者广泛接纳,尤其是非手术类医美具吸引力。

4、日益提升的医疗美容服务的社会接受度

近年来,社会对医疗美容的印象发生了积极转变。小红书、抖音、ins等新兴社交媒体的流行为医美行业的发展提供了良好的土壤。

与其他消费者服务相比,医美具备医疗和消费双重属性,医美资讯较为专业难懂,服务提供者与消费者往往存在极大的信息不对称,而专业的医美资讯平台如新氧对医美的普及功不可没,而小红书、抖音等社交媒体通过大量普通人的亲身体验来实现“种草”,消费者获取医美资讯的方式更加便捷和多样化,令消费者对医美的接受度及信心更加高。

5、国产品牌替代

更加成熟的技术应用对应更好的国产替代化程度,从竞争格局来看,注射类医美产品国产替代化的程度高于后文提及的光电设备,特别是技术更加成熟的透明质酸钠填充剂市场。

透明质酸钠注射领域,爱美客增长稳定;而在肉毒毒素注射剂领域,我国生产的兰州衡力亦是牢牢占据大众市场空间。光电设备类医美器械,也有越来越多的中国企业通过收购进入这个行业,如复星医药旗下的复锐医疗,华东医药等。

二、医美行业优秀商业模式特征

1、重复消费

在消费者消费能力更强之后,其风险偏好逐步降低、偏好可逆性更强的“少量多次”型产品,这是从整形类医美到非手术类医美发展的内在逻辑,也是非手术类医美持续更新迭代的源动力。

例如近年来大受欢迎的水光针、童颜针、少女针、光子嫩肤等,都是属于入门较容易(单价较低,实施过程无明显痛感,恢复期短)但需要多次治疗才能达到理想效果的项目。

2、产品延展,更新迭代

这一点在光电类医美项目上体现更明显,例如激光、射频类光电医美器械一直在更新迭代,新一代的产品在功效、使用体验上较上一代有所改进,价格通常也更高,例如大火的皮肤抗衰紧致项目热玛吉,目前器械已经迭代到第五代,不仅功效上较上一代有改进,治疗过程的疼痛感也有减轻,这对推进该项目的接受程度大有帮助。

3、主设备+耗材的模式。这一点主要体现在光电类医美项目上。

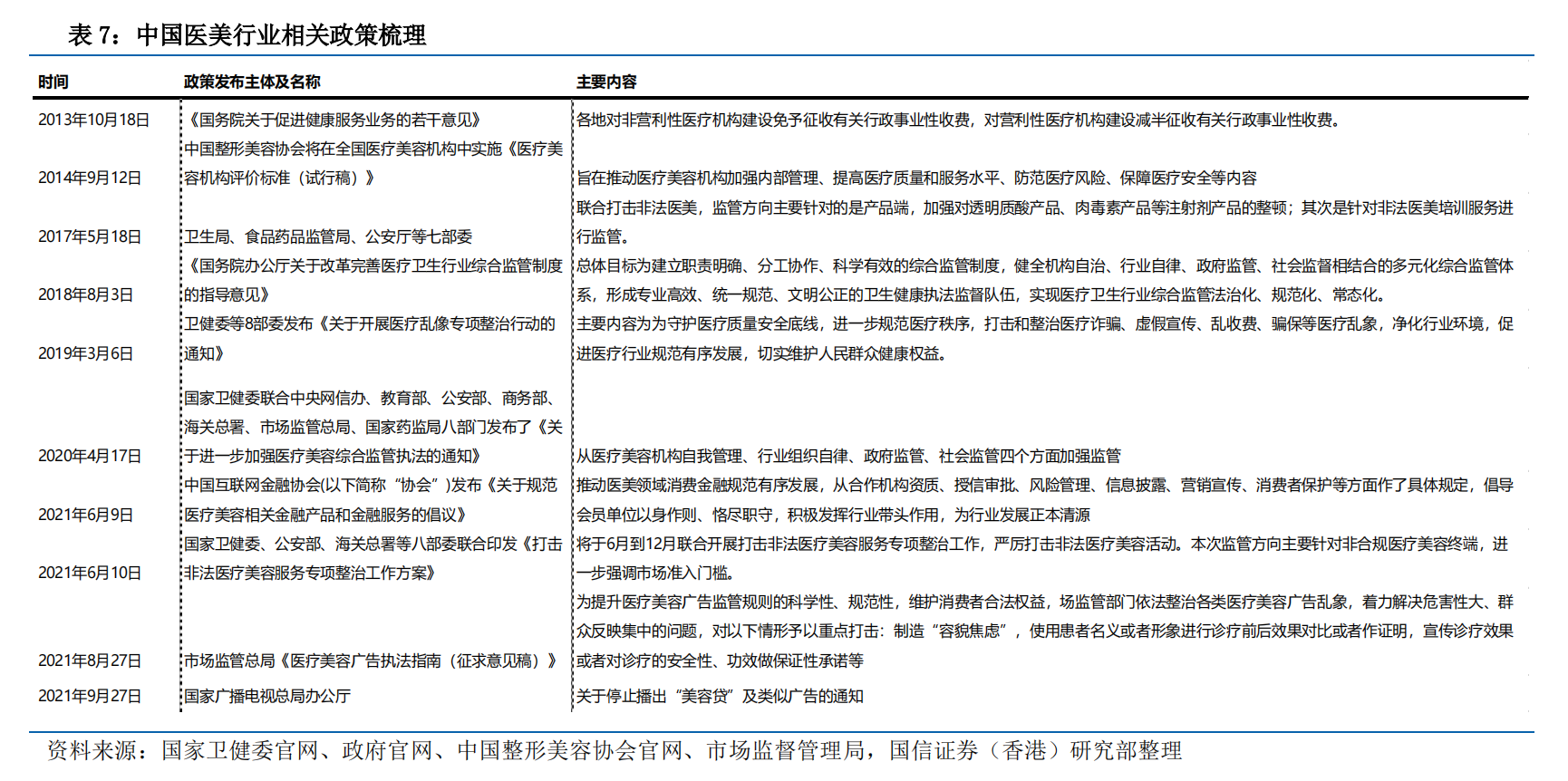

三、中国医美行业政策

监管升级,2022 年医美行业进入合规发展时代,营销渠道受限、产品获批提速。

2022 年医美行业进入合规发展时代监管力度升级,针对医美产品、机构、营销宣传渠道等全方位整顿2020 年以来针对医美行业监管整体加强,2021 年 8 月开始,监管力度升级,针对医美产品、机构、营销宣传渠道等各环节实行了全方位整顿,对行业开始形成实质性较大影响,2022 年医美行业迈入合规发展时代。 Ø

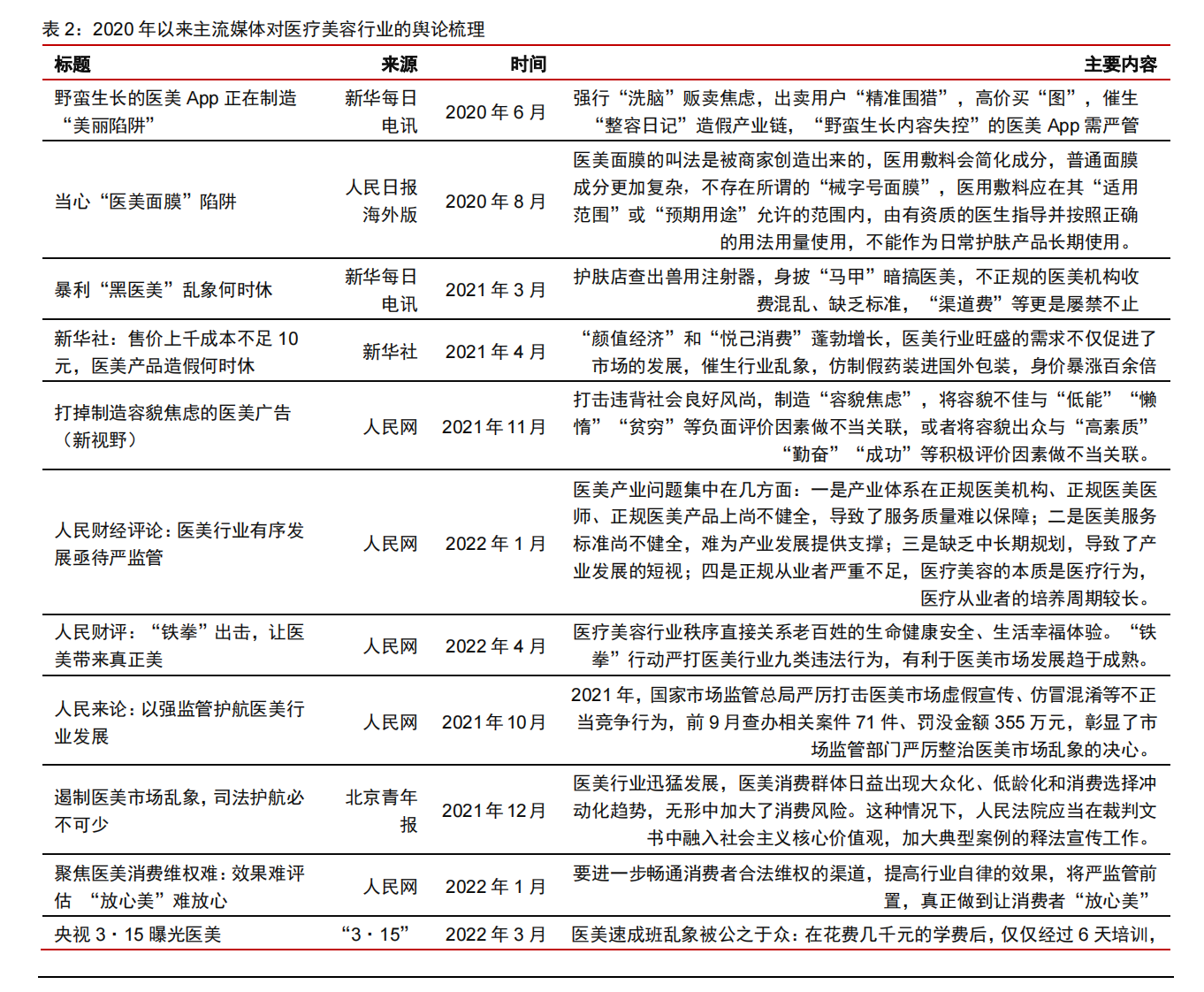

医美乱象遭新华社、人民网等主流媒体批判,资本市场对医美行业担忧加重,引发医美指数大幅下滑。

2021 年 6 月 1 日触及历史高位 2515 点之后,医美指数进入震荡下行区间,并于2022 年 4 月 27 日跌至 1186 点,距离 2021 年高点已下跌 53%,为医美指数 2020 年来最低水平。低点过后,医美指数出现小幅反弹,截至 2022 年 6 月 10 日,医美指数回升至1363 点,较 2021 年 6 月 1 日下跌幅度仍达 46%。

营销端:互联网平台加强自身监管,医美产品营销渠道受限。

产品端:监管机构一方面加强对不合规产品查处、限制其销售,一方面对新产品、新材料持积极的态度,2021 年是医美生物材料三类医疗器械注册证获批最多的一年。

渠道端:低线市场覆盖率仍有较大提升空间。

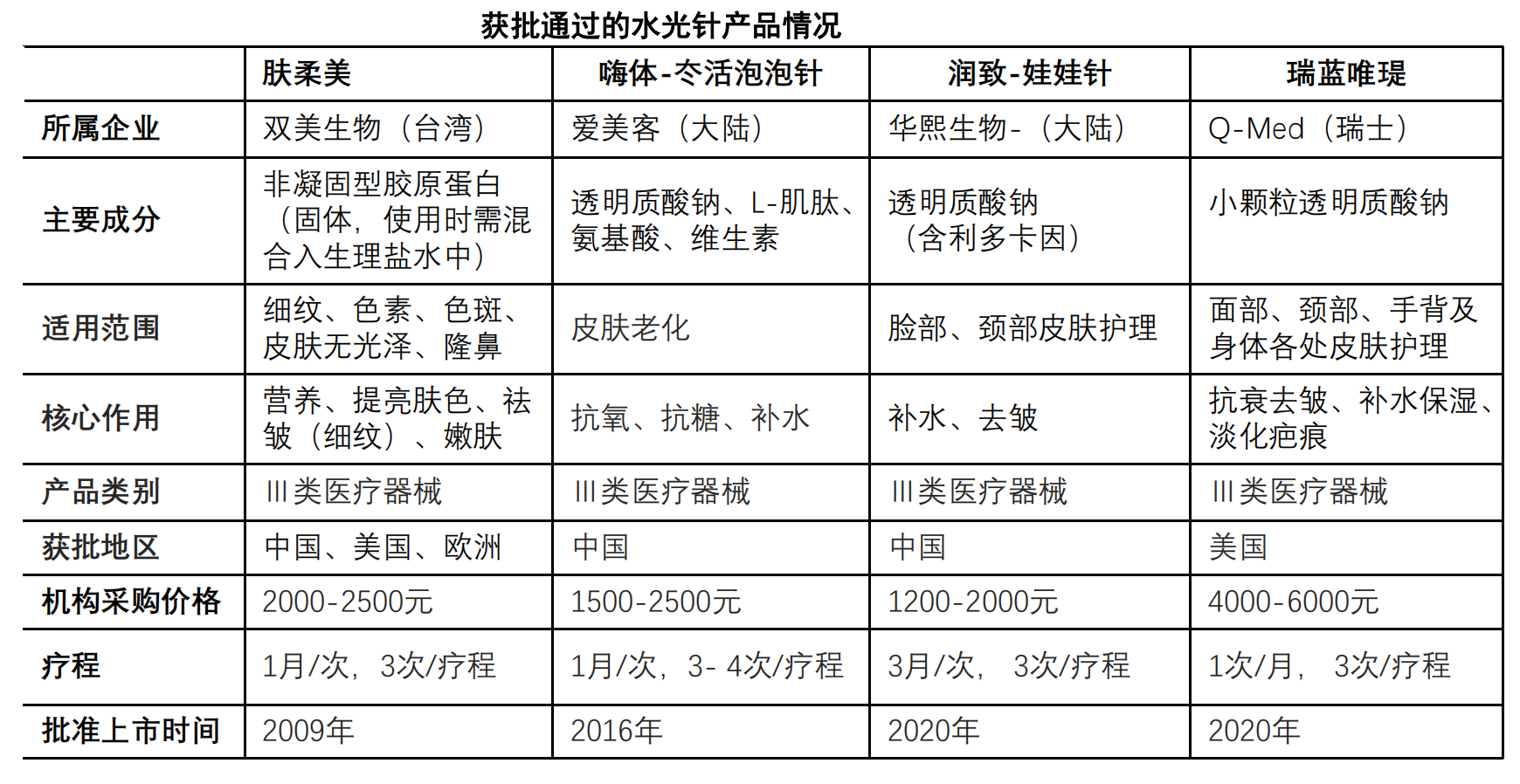

四、水光针身份正式被官方认可,未来大有可为

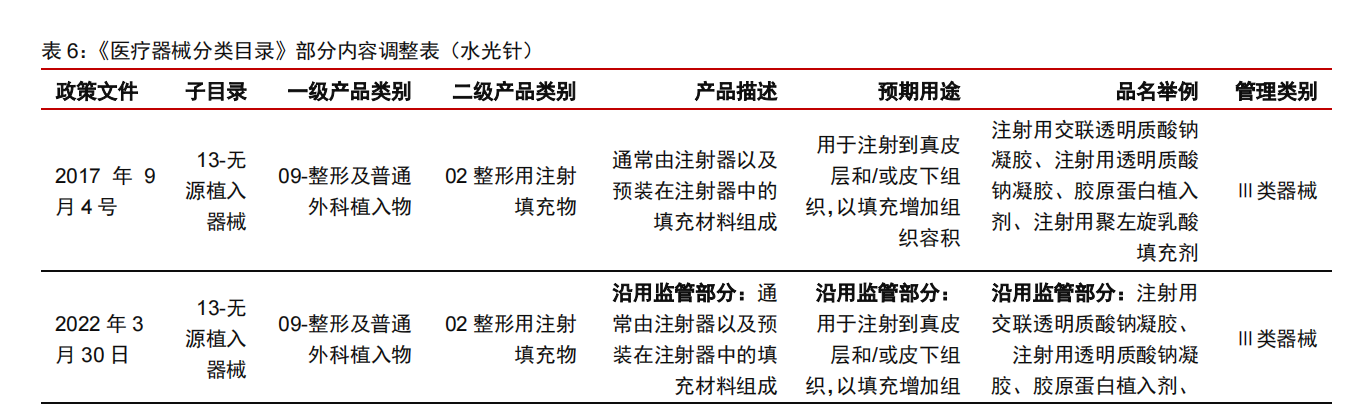

1、“水光针”模糊地带被纳入监管,分类确认为“械三”

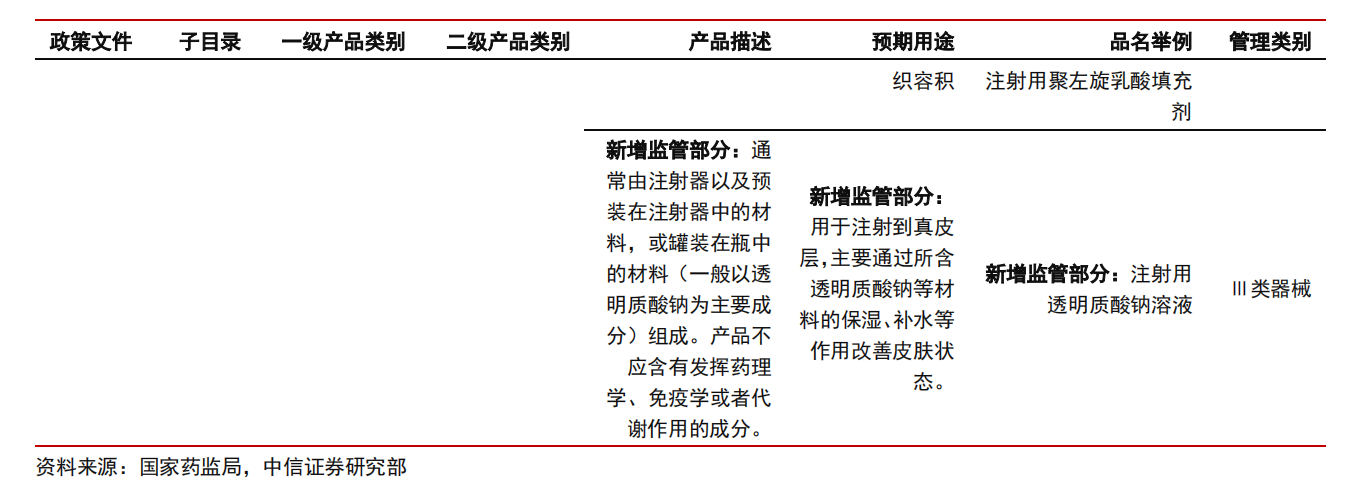

一直以来,水光针类产品为医美领域的模糊地带,市场存在大量的水光针产品,但缺乏对该类产品的定义和具体监管方法。2022 年 3 月,国家药监局发布关于调整《医疗器械分类目录》部分内容的公告。

在《医疗器械分类目录》部分内容调整表中,国家药监局对部分医美产品监管类别进行了调整,将保湿、补水作为预期用途的注射整形美容产品也纳入进Ⅲ类医疗器械进行监管,而在药监局 2017 年《医疗器械分类目录》中只有预期用途为增加组织容积才按照Ⅲ类医疗器械进行监管。

对于不是以增加组织容积为预期用途的注射整形美容产品,需按照其具体成分和主要作用机理预判是否属于医疗器械。随着新规的发布,“水光针”被纳入Ⅲ类医疗器械监管,这将对我国水光针市场的正规化起到重要的推进作用。

2、水光针市场有较大发展潜力

2022 年起监管机构正式认可了水光针类产品的存在,为水光针真正意义上的发展元年。随着监管体系逐步建设完善,水光针市场有极大发展潜力:

①根据艾瑞咨询的《中国医疗美容行业洞察白皮书 2020 年》报告中艾瑞专家调查显示当前市场存在大量不合规产品(约 2 倍于合规市场),随着监管加强和补漏,合规产品有较大的替代空间;

②水光针属于效果显著的护肤方式,且随着消费者认知度提升,水光针有望受到更大消费群体的认可,且其成本居中、价格趋势向下。美容护理、家用护肤品等品类体现皮肤护理市场需求旺盛,水光针具有潜在渗透空间。

3、合规水光产品替代非合规水光产品

根据艾瑞咨询的《中国医疗美容行业洞察白皮书 2020 年》报告中艾瑞专家调查显示,市面上流通的针剂正品率只有 33.3%,非正规化市场的规模约为正规市场规模的两倍左右。

随着渗透率不断提升、医美用生物材料获批数量增多及非正规市场不断规范化,正规化市场规模的占比将会不断提升。

根据百度指数,2021 年 11 月,国家药品监督管理局发布关于征求《医疗器械分类目录》调整意见的通知,在《医疗器械分类目录》内容调整意见中建议将注射用交联透明质酸钠凝胶、注射用透明质酸钠凝胶、胶原蛋白植入剂、注射用聚左旋乳酸填充剂注射用透明质酸钠溶液纳入械三分类管理。

2022 年 3 月,国家药监局发布关于调整《医疗器械分类目录》部分内容的公告,确定将水光针纳入械三分类、监管加强,菲洛嘉市场关注度有所下降,嗨体市场关注度大幅提升。

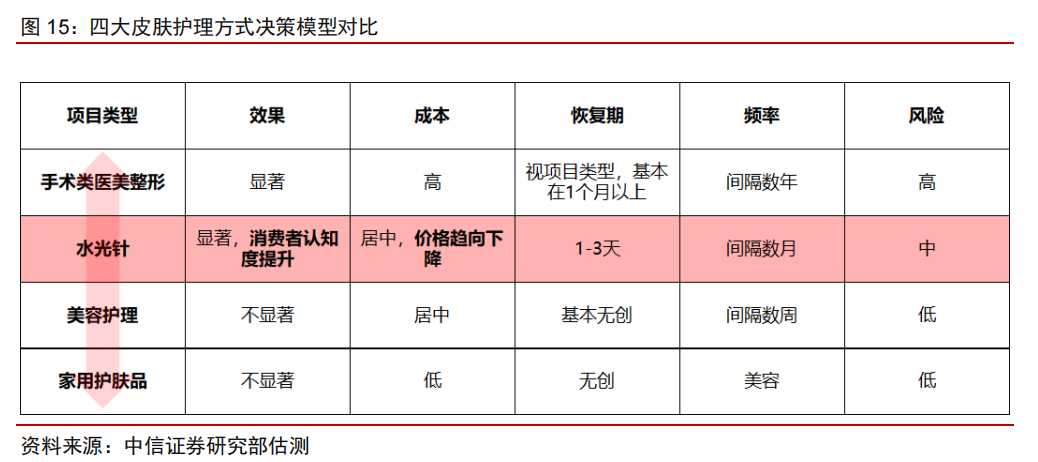

4、皮肤护理市场需求旺盛,水光针有潜在渗透空间

水光针属于皮肤护理范围类一种护理方式,其他护理方式大类还可分为家用护肤品、美容护理、以及手术医美整形。从消费者的消费决策模型来看,

消费者会综合考虑该四类皮肤护理方式的效果、成本、恢复期、使用频率以及风险。水光针属于效果显著的护肤方式,且随着消费者认知度提升,水光针受到有望更大消费群体的认可,且其成本居中、价格趋势向下,价格区间内受众越来越广,恢复期较短、使用频率相对较低。美容护理、家用护肤品等品类体现皮肤护理市场需求旺盛,水光针具有潜在渗透空间。

根据弗若斯特沙利文(转引自美丽田园招股说明书),2020 年中国身体及皮肤护理服务市场规模已达 4489 亿元,其中日常面部及身体护肤服务达 3716 亿元,能量仪器与注射服务为 773 亿元。

根据欧睿数据,过去 5 年国内化妆品消费维持高速增长,2020 年中国化妆品/护肤品市场规模达到 5199.5 亿元。

五、再生材料接棒发展,逐步挖掘市场需求

1、产品迭代引领需求升级,再生类医美产品接棒发展

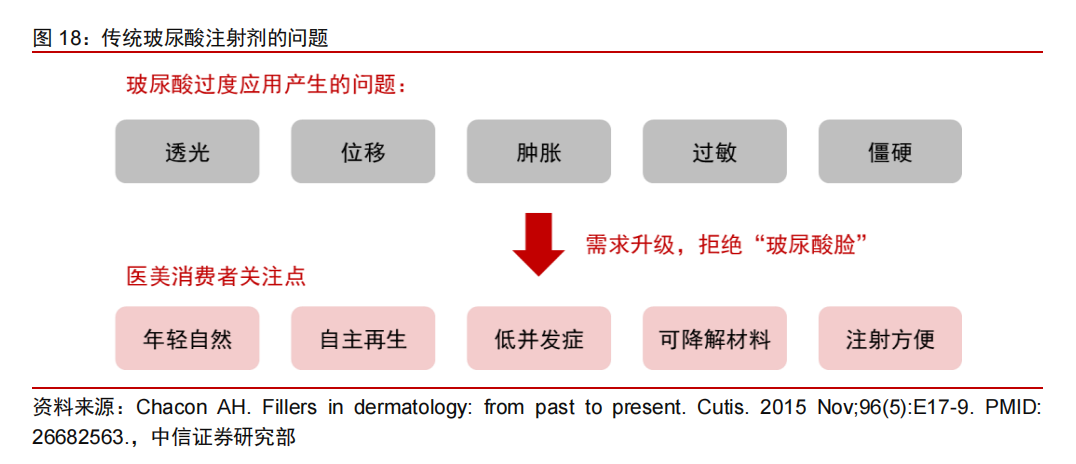

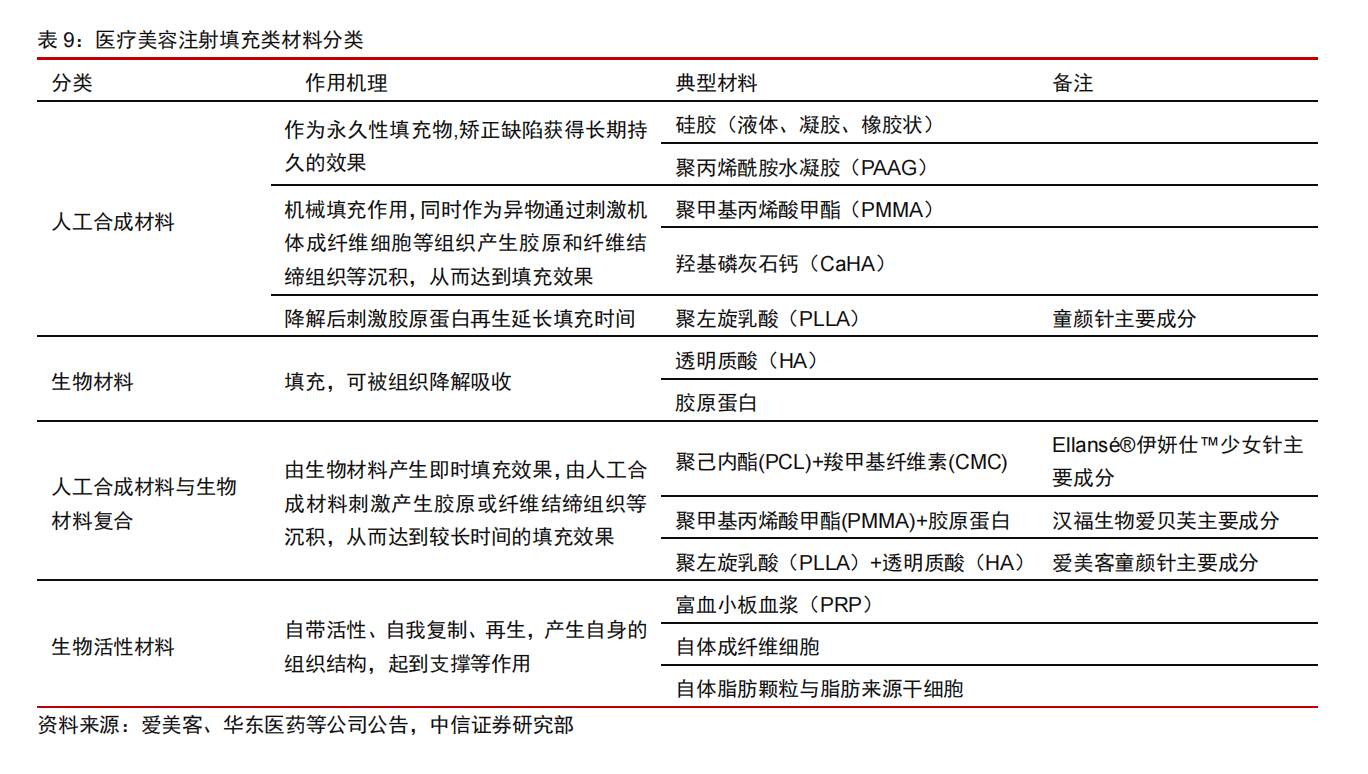

对比传统玻尿酸注射,再生医美具有效果好、更长效、抗衰老等优势,有望代替部分高端玻尿酸市场引领医美消费需求升级。在医美市场整体高速扩张之下,医美市场内部的需求升级和产品迭代也已暗流涌动。

目前,在注射类医美市场中,玻尿酸仍占据主导地位, 但直接注射进真皮组织进行物理填充的玻尿酸维持时间较短、注射范围比较局限、效果相对不自然、还有一定移位风险。而再生类产品所应用的聚左旋乳酸(PLLA)、聚己内酯(PCL)、微晶瓷等材料既可以起到结构重塑和物理填充的作用,又能够刺激人体产生新的胶原蛋白和其他结缔组织,具有维持时间长、效果更加自然和皮肤抗衰改善等优点。

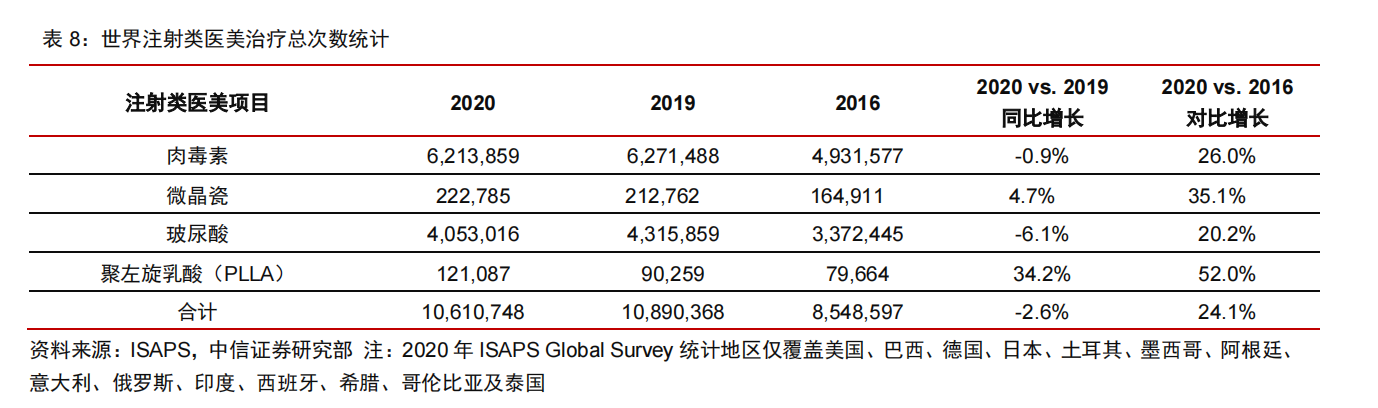

据 ISAPS Global Survey 2020 数据,在注射类医美项目中,代表再生医美主流项目的PLLA 成为增长最快的项目。2020 年,ISAPS 统计全球注射类医美治疗次数总计 1061 万,同比下滑 2.6%,对比 2016 年增长 24.1%。其中,PLLA 医美治疗总次数同比增长 34.2%,对比 2016 年增长 52%。微晶瓷治疗总次数同比增长 4.7%,对比 2016 年增长 35.1%。肉毒素、玻尿酸医美总次数分别同比下滑 0.9%、6.1%,对比 2016 年分别增长 26%、20.2%。

再生材料将成为医美填充剂领域的重要新生力量,主要原因有:

消费者角度:

主观上,追求新产品、新功效是正常的消费者心理。

客观上,任何生物材料均有其生命周期,在原填充剂使用多年后,采用新的填充剂或进行组合疗法,有望实现新的效果。

现行主流填充剂—玻尿酸存在透光、位移、肿胀、过敏及僵硬等问题,不能满足消费者对高质量医美的需求。

医美终端机构角度:1)需要新的产品、新的概念来吸引新客户、留存老客户;2)在医美整顿力度加大后,获客难度加大,新客增速显著放缓,如何提升老客的复购和客单价成为客户运营、提升收入的重点,再生类填充剂商品单价高,利于提升客单价。Ø

医美生物材料品牌端:新进入者需要避开竞争已处红海阶段的透明质酸和全球厂商数量有限、注册证获批时间长而不确定性大的肉毒素,再生尚处蓝海市场;对原有厂商而言,需要不断完善产品矩阵。

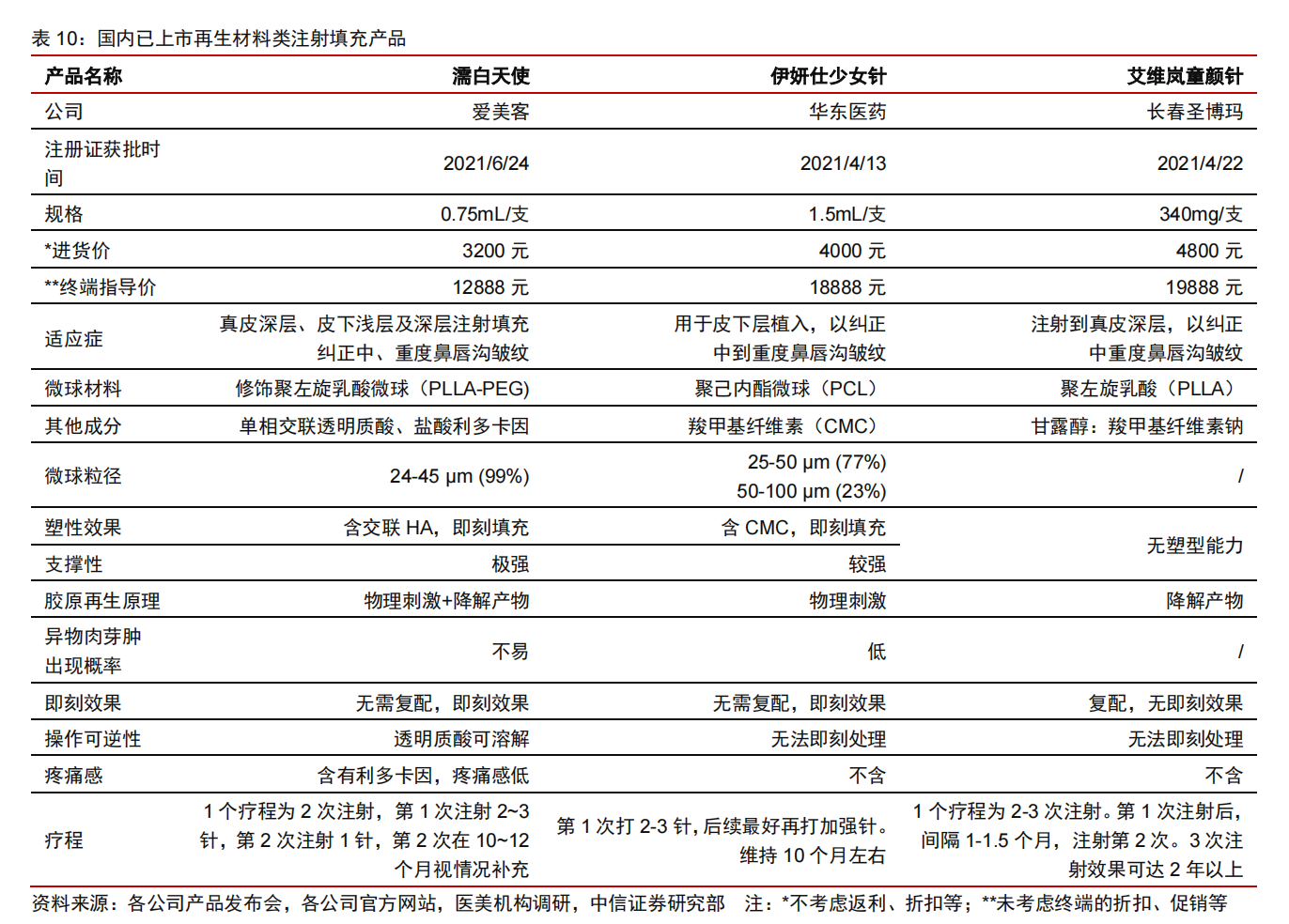

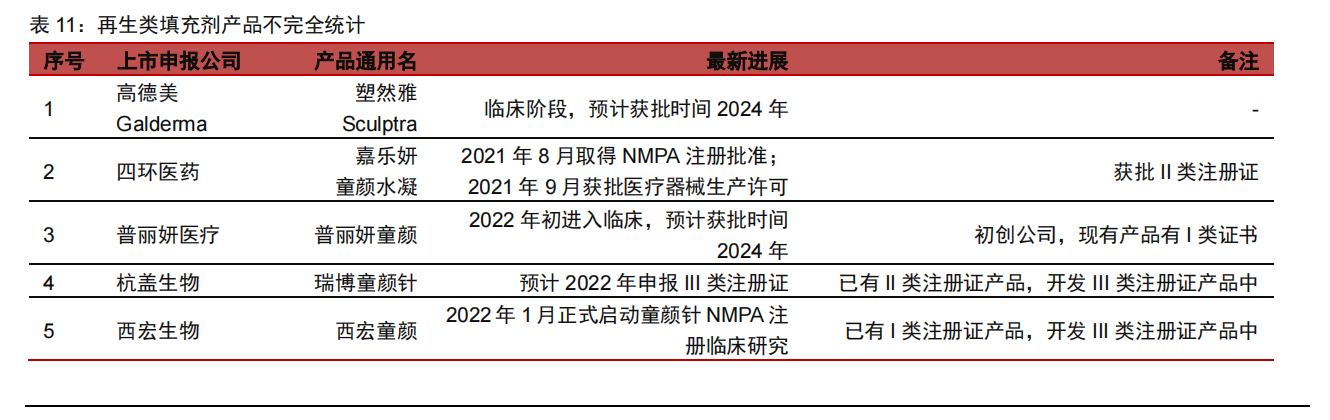

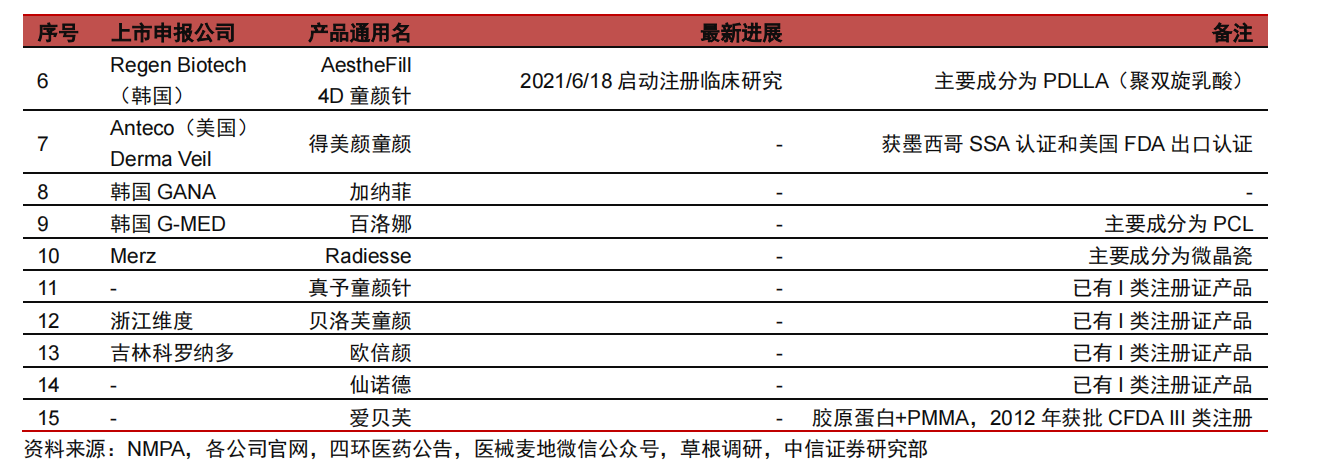

国内已获批和正在研发、临床阶段的产品较原研产品有产品、工艺、剂型等多方面的改进,功能性更完善、安全性提升、操作更便利。2021 年,NMPA 批准三款刺激胶原蛋白再生类的医美注射填充产品,为艾维岚童颜针(长春圣博玛)、伊妍仕少女针(S 号)(华东医药)、濡白天使(爱美客)。

从市场供给端来看,医美再生材料市场进入者持续增加:从市场供给端来看,医美再生材料市场进入者持续增加,主要原因有:

医美再生材料行业空间大且处于蓬勃发展阶段,吸引了创业者入局;

仿制药集采促使医药企业多元化发展,部分进入医美材料领域;

地方政府寻找新的产业增长点,注重对相关企业的孵化,并对三类械的获批给予奖励,增加了相关企业研发医美再生材料的动力。

2、濡白天使:优质产品+认证医生,铸就爱美客领先优势

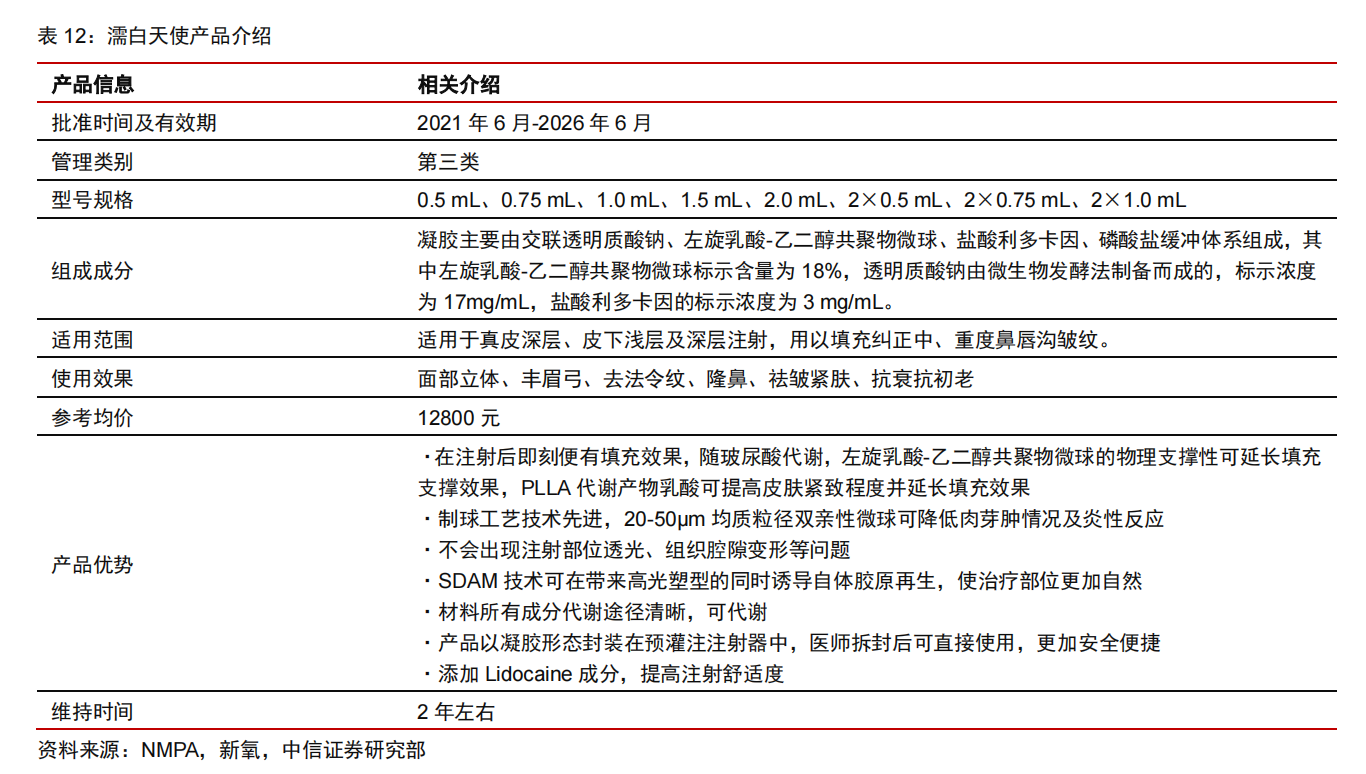

濡白天使是爱美客旗下含左旋乳酸-乙二醇共聚物(PLLA)微球的交联透明质酸钠凝胶,产品于 2021 年 6 月获 NMPA 批准,有效期至 2026 年 6 月,属于第三类医疗器械,适用于真皮深层、皮下浅层及深层注射,用以填充纠正中、重度鼻唇沟皱纹。与竞品相比,濡白天使在产品力、医生操作便捷度及用户体验方面具备竞争优势。

在产品效果方面:

1、濡白天使取玻尿酸与童颜针之长,既有即时填充效果,又长期刺激胶原再生。濡白天使使用了交联透明质酸+PLLA 的配方,弥补了传统童颜针见效缓慢而玻尿酸代谢较快的缺点。

在注射后 0-6 个月,透明质酸即时起填充效果;在注射后 6-9个月,透明质酸逐渐代谢,左旋乳酸-乙二醇共聚物微球裸露,其物理支撑性可延长填充支撑效果,PLLA 同时开始代谢;在注射后 9-18 个月,PLLA 代谢产物乳酸刺激胶原蛋白再生达高峰期,可提高皮肤紧致程度并延长填充效果。在注射后 10-12 个月,可根据是否有不适反应以及组织容量判断进行二次补打,补打后将在 19-28 个月进入第二次胶原蛋白诱导高峰期,持续实现肌肤填充并提高皮肤紧致程度的效果。

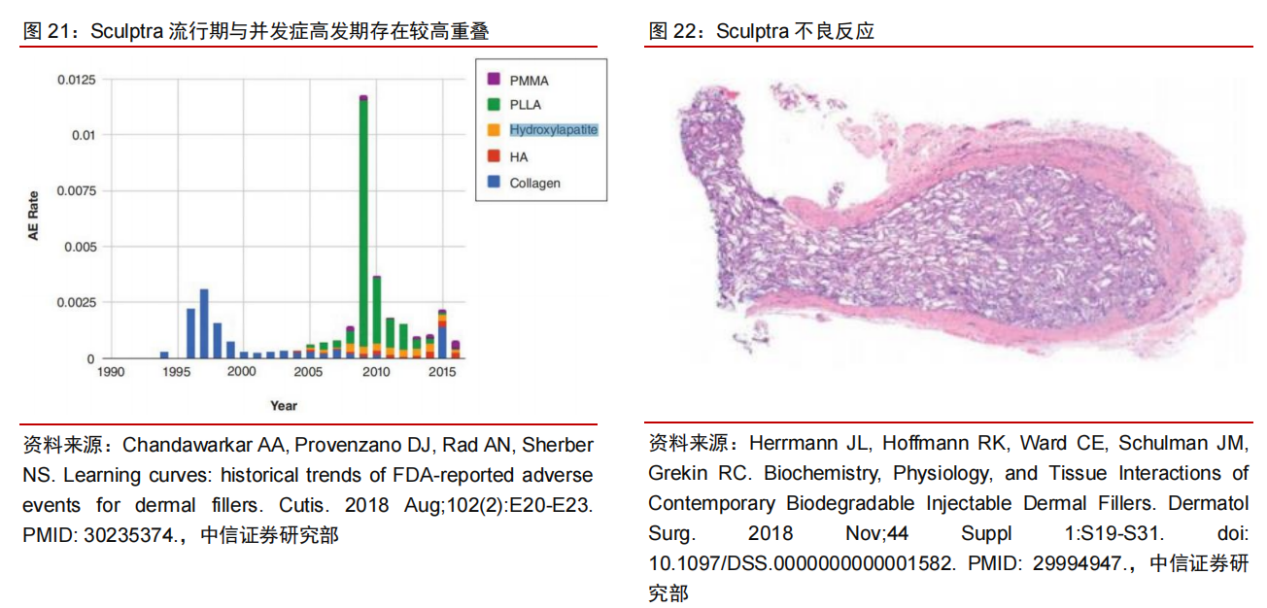

以 Sculptra 为代表的传统 PLLA 产品存在:

1)操作不方便;2)有形成肉芽肿的概率;3)即刻填充效果不佳;4)术后需高频按摩等不足。

此外,以 Sculptra 为代表的传统 PLLA产品还存在一些不良反应,其中大多数不良反应为出现微小可触性结节,研究显示此类不良反应与不良的产品结构或产品注射部位以及稀释程度有关。还有研究显示传统 PLLA 产品的流行期与医美并发症高发期存在较高重叠,或侧面反映传统 PLLA 产品存在一定风险性。

填充效果更自然,且成分安全无残留。濡白天使产品为乳白色凝胶,不会出现注射部位透光的问题。PLLA 作用原理为刺激胶原蛋白再生,不会使组织腔隙变形。

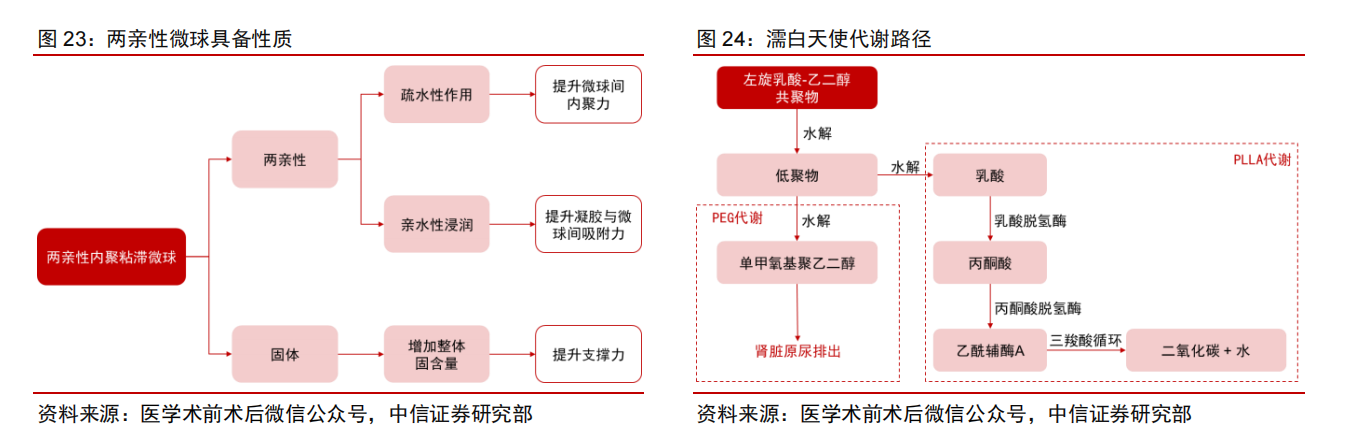

爱美客首次将金标准微球粒径制备技术应用于 PLLA,胶原再生效率高,避免过强炎性反应,阻断过分再生诱因。濡白天使使用了双亲性内聚粘滞微球,组织融合性更高。

其中,亲脂性作用提供的胶体内聚力使产品具备更好的支撑性,亲水性浸润提升了凝胶和微球之间的吸附力,产品即刻塑型力更强。微球粒径(20-45 µm)均一,且微球在透明质酸钠凝胶中均匀分布,避免微球局部团聚,解决了传统童颜针可能出现的结块肿胀问题。

此外,左旋乳酸-乙二醇共聚物的成分可完全代谢。共聚物水解后产生的单甲氧基聚乙二醇可随尿液排出,乳酸则可经代谢分解为二氧化碳和水排出。

在医生操作方面:传统童颜针为冻干粉剂形式,需要医生在使用前进行复溶,过程繁琐且存在污染风险。濡白天使在生产时已经做了复配,产品以凝胶形态封装在预灌注注射器中,医师拆封后可直接使用,避免了冻干粉再次溶解复配的步骤,更加安全便捷。另外,濡白天使中起即刻填充作用的透明质酸钠可溶解,如消费者对效果不满,则可使用溶解酶溶解,操作可逆。

在用户体验方面:濡白天使添加了利多卡因成分,利多卡因为局部麻醉药,可直接用于皮肤麻醉,用于减轻消费者疼痛,提高注射舒适度。

爱美客建立医生注射牌照申领制度,以“优质产品+认证医生”保障用户体验;濡白天使已经建立起产品的初步覆盖,含多线城市及大中小型机构。2021 年 12 月,爱美客公布濡白天使第二批医生授权名单。至此,濡白天使已完成 251 名医生授权(首批授权 146位,第二批授权 105 位),覆盖全国 50 余个城市,其中包括了南京医科大学友谊整形外科医院、中国医学科学院整形外科医院及重庆医科大学附属第三医院共三家三甲医院,美莱医学美容医院、华美整形美容医院等十余家大型医美机构。

六、肉毒素空间广阔,供给有限

1、肉毒素空间广阔,供给有限肉毒素市场高速增长,联合用药场景

丰富中国肉毒素市场高速增长,监管趋严行货占比逐步提升。根据 Frost Sullivan(转引自爱美客公告)数据,2020 年,中国监管市场医美类肉毒素入院价口径下市场规模约为 39.0 亿元/+8%;2016-2020 年的 CAGR 为 26.9%。中国肉毒毒素注射次数由 2016 年的 130 万次增至2020 年的 390 万次,CAGR 为 30.8%。根据 2017 年中国整形美容协会,国内市场上销售的玻尿酸和肉毒素类产品 70%由假货和水货构成,实际年消耗量是正规产品的 3 倍左右。

全球医美用肉毒素注射诊疗量保持稳健增速。根据 ISAPS 数据:2014-2020 年,肉毒素全球诊疗量由 483 万增长至 621 万,CAGR4.29%;肉毒素诊疗量占全球非手术类诊疗量的比例除 2016 年外,其他年份比例均在 40%以上,其中 2019/2020 年占比分别为46%/43%;美国肉毒素诊疗量占全球的比例在 20%~25%间波动,美国肉毒素多为高端产品,销售额占比远高于该水平。展望未来,全球重点国家老龄化为大趋势,同时肉毒素的应用场景更为广阔,医美用和医疗用肉毒素的增速均将加快。

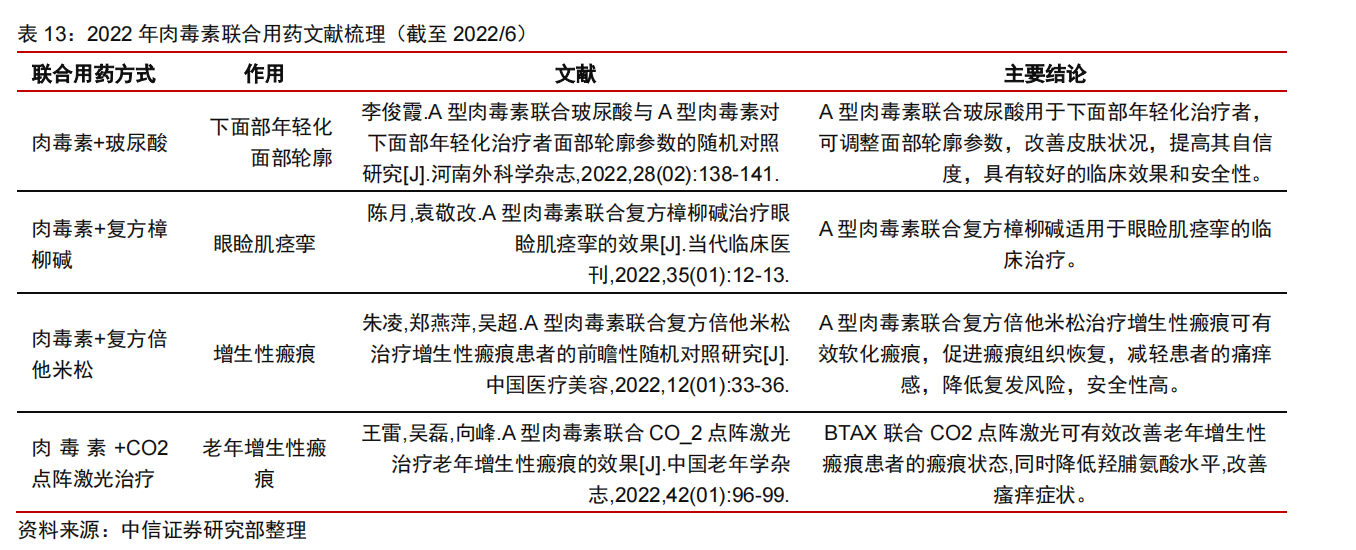

肉毒素联合用药场景丰富,拥有较大潜在空间。目前肉毒素联合项目主要有:(1)肉毒素+玻尿酸。肉毒素只能改善动态纹,玻尿酸填充可以改善静态纹,二者相得映彰。(2)肉毒素+光电项目。光电项目具有刺激胶原蛋白再生的功效,先注射肉毒素可以使肌肤更加光滑,光电能量更加均匀地进入肌肤,透明质酸流失更少。(3)肉毒素+中胚层疗法。中胚层疗法将营养物质注射到皮下组织改善肌肤,如水光针。肉毒素起到短期去除皱纹的功效,中胚层疗法可以防止皱纹再次发生。(4)肉毒素+药物及激光治疗。肉毒素具有抑制成纤维细胞增殖和瘢痕增生的效果,联合脉冲染料激光可以改善疤痕的毛细血管扩张和充血潮红,联合二氧化碳点阵激光可以刺激表皮和真皮再生重建,还可以联合浅层放疗降低疤痕的复发率。

2、四款已获批、五款申请中,市场供给仍有限

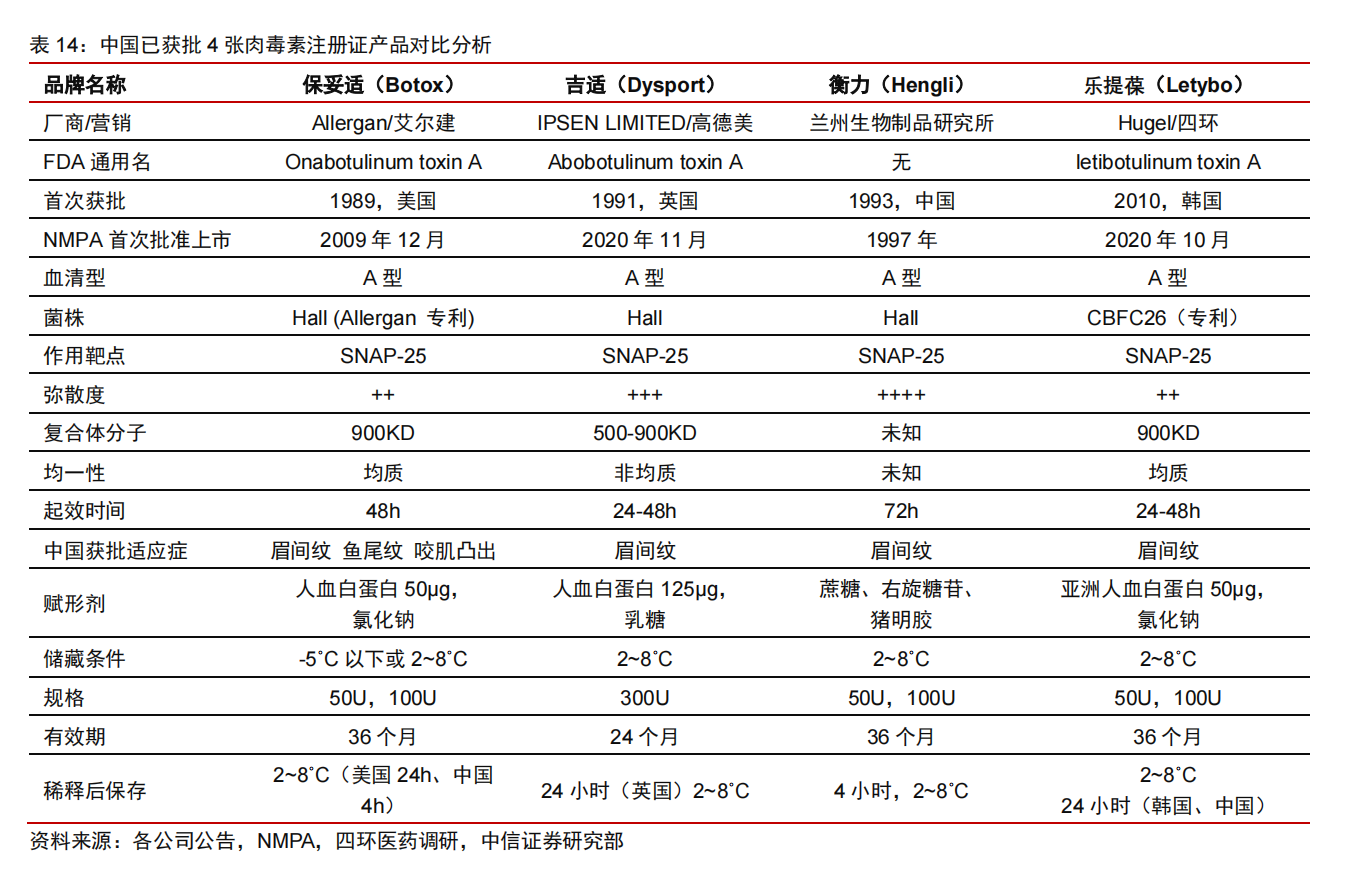

目前国内已获批的四家肉毒素产品,血清均为 A 型、作用靶点均为 SNAP-25。截至2021 年 4 月,我国已申批上市的有 4 家肉毒素品牌:Allergan 旗下 Botox、兰州生物所的衡力、英国 Ipsen 旗下的吉适 Dysport、四环医药并购的韩国 Hugel 的乐提葆 Letybo。吉适和衡力采用的艾尔健的 Hall 专利菌株,乐提葆为自有专利菌株 CBFC26;四家产品在弥散度(决定了治疗的精准度、是否自然等)、复合体分子(与起效时间相关)、均一性、稳定性(决定自然度、持续时间等)、赋形剂(与安全性、过敏与否等相关)等方面各有不同。

四环医药代理的乐提葆®获批第一年 2021 年销售收入已达人民币 3.99 亿元,体现出肉毒品类具备旺盛需求、市场供给仍有限。截至 2022 年 1 月底,四环医药乐提葆全国共覆盖近 2,500 家医疗美容机构,头部 500 机构共覆盖超过 430 家。此外注射用 A 型肉毒毒素乐提葆®50U 也在 2021 年 2 月正式获国家药监局批准并推向市场。

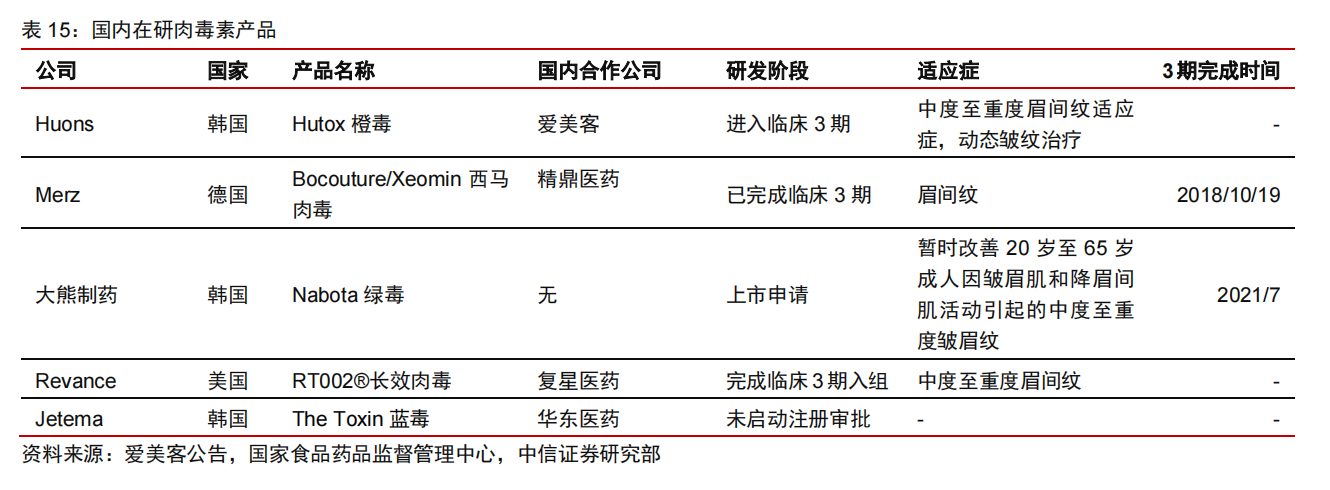

国内 5 款肉毒处于申请阶段。包括:Huons 的 Hutox 橙毒、Merz 的西马肉毒、大熊制药的 Nabota 绿毒、Revance 的 RT002®长效肉毒和 Jetema The Toxin 蓝毒。大熊制药的 Nabota 绿毒进度最快已提交上市申请,有望成为国内获得第五张注册证的肉毒素产品。此外,爱美客经韩国 Huons Co., Ltd.独家授权在中国注册及商业化注射用 A 型肉毒毒素在研产品的独家权利,为期十年。目前,爱美客注射用 A 型肉毒毒素在针对中度至重度眉间纹适应症方面免于在中国进行 I 期及 II 期临床试验,因此处于临床 3 期,较落后于 Merz 的西马肉毒和 Revance 的 RT002®长效肉毒。Jetema 的 The Toxin 蓝毒进度最慢,与华东医药签署战略合作,尚未启动注册审批。

3、爱美客与 huons 强强联手引进肉毒素产品

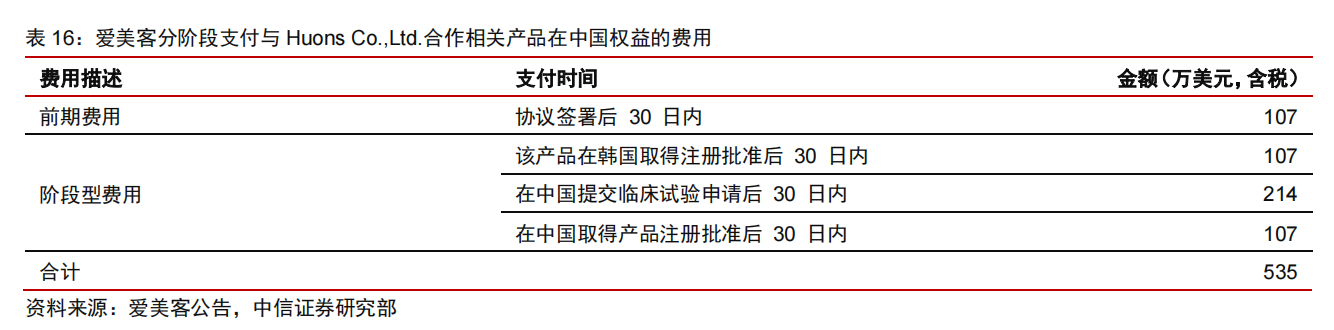

爱美客参股韩国 Huons BioPharma Co.,Ltd 股权,强化肉毒素战略布局,拓展未来市场空间。2018 年 9 月,爱美客与韩国 Huons Co.,Ltd.(控股公司为 Huons Global)签 订 A 型肉毒毒素产品在中国的合作协议。Huons Co.,Ltd.授权爱美客在中国区域内进口、注册和经销其生产的 A 型肉毒毒素产品 100U(900KDa),爱美客将负责该产品在中国区域内的临床试验及注册申请。注册成功后,爱美客将获得在中国境内的该产品 10 年独家经销权。根据双方签订的《经销协议》和《经销协议修正案》,爱美客取得相关产品在中国权益的费用合计 535 万美元,分阶段支付。2021 年 7 月,爱美客使用超募资金约 8.86亿元对 Huons BioPharma Co.,Ltd(控股公司为 Huons Global,主营肉毒素产品 Hutox)进行增资并收购部分股权。其中,约 5.81 亿元增资认购 Huons BioPharma Co.,Ltd 80 万股股份,约 3.05 亿元收购 Huons Global 持有 Huons BioPharma Co.,Ltd 8.8%的股权计42 万股股份。经过增资,爱美客合计持有 Huons BioPharma Co.,Ltd 122 万股股份,持股比例 25.4%,进一步强化肉毒素产品的战略布局。

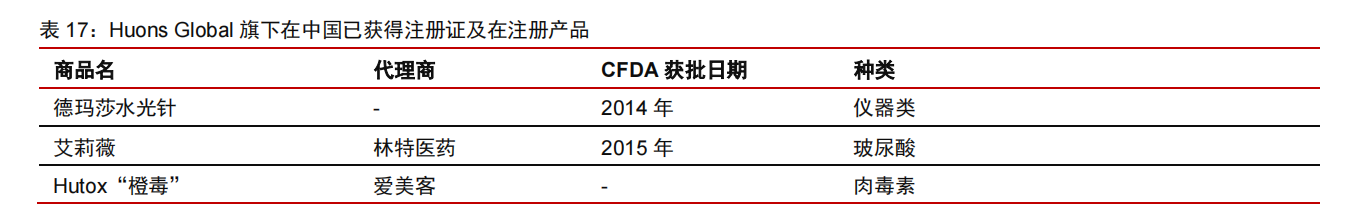

Huons 大健康领域产品矩阵丰富,旗下 Hutox 在韩国已获得注册证。Huons 为韩国知名制药及医疗器械企业,于 2006 年在韩国证券交易所上市,2020 年实现营业收入 29.99亿元,净利润 2.44 亿元。2016 年,Huons 将生产医疗器械的部门以 Huons 的名称分拆上市(KOSDAQ:243070),控股公司为 Huons Global。Huons Global 旗下子公司有 Huons、Humedix、Huons BioPharma、Huons Medicare、Hubena、Huons Natural、Panace、Huons Nature、Huons USA 等多家子公司,业务范围涉及药物、医疗器械、医美、特种医药,成为一家以大健康产业为基础的企业。其中,Huons Biopharma 主营肉毒素产品Hutox。Huons Global 对于如何进入中国医美市场很有经验。2014 年和 2015 年,HuonsGlobal 已经成功将知名产品德玛莎水光针、艾莉薇玻尿酸两款产品打入国内市场。HuonsBioPharma Co.,Ltd.研发的 A 型肉毒毒素产品 Hutox 已于 2019 年 4 月在韩国取得产品注册证书,是韩国市场的畅销肉毒素产品之一。爱美客参股 Huons BioPharma Co.,Ltd.股权有助于加强与 HuonsCo.,Ltd.的战略合作,Hutox 进入国内市场值得期待。

七、风险提示

1.监管力度超预期的风险:若监管政策出现超预期变化,监管力度进一步加强,短期内可能对医美行业发展造成冲击,医美产品销售受限,医美机构整改可能造成行业增速增速减缓。长期来看,合规医美产品和合规医美机构替代非合规市场需要一定的时间完成替代过程,行业竞争格局可能发生改变。

2.技术进步、工艺创新、场景拓展、新品开发或不达预期:医美产品技术正在不断迭代创新过程中,不同品类产品在渠道、营销、产品上仍有较大差距,拓品类或存在一定的困难。

3.消费者需求与偏好不断变化,传统产品有被迭代的风险;新品创新具有不确定性。消费者对美的需求是动态改变的,对应的热点产品也在不断改变,新品推出可能造成传统产品的热度下降甚至淘汰。且行业需要不断创新,新品创新是否能够获取市场认可具有不确定性。

4.消费医疗、护肤品等可选消费低迷:全国正受到多点散发局部疫情反复的冲击,对居民收入造成影响,可能导致居民消费力疲软,造成可选消费低迷。

5.行业竞争加剧,侵蚀盈利能力。随着医美行业新公司上市、新产品的出现,行业竞争更加激烈,可能导致行业毛利率下降,压缩公司的盈利能力。投资建议医美行业处于发展初期,渗透率有较大提升空间,且随着监管加强,合规市场将对不合规市场形成加速替代。水光针身份正式被官方认可,未来大有可为;再生材料接棒发展,有望逐步挖掘市场需求;肉毒素市场高速增长,供给增长或将进一步驱动增量。

参考资料 :

1.【中信证券】医美行业深度跟踪报告:医美进入合规时代,激浊扬清、龙头受益

2.【国信证券】医美行业深度报告:行业上游医美器械制造商门槛高,竞争格局好

3.【亿渡数据】2021年医美器械行业白皮书

评论