文 | 独角金融 李海霞

编辑 | 付影

一方为家电巨头“海尔系”子公司,一方千亿头部券商中金公司(601995.SH),双方因股权减持成为市场关注的焦点。

6月13日,海尔集团(青岛)金盈控股有限公司(曾用名海尔集团(青岛)金融控股有限公司,以下简称“海尔金控”)基于自身发展需要,自公告披露日起6个月内,通过大宗交易方式拟减持中金公司不超过1.35亿股,占比不超过总股本的2.8%。减持后,海尔金控所持中金公司股本比例减少到5.46%。若按中金公司6月14日的收盘价43.7元/股计算,保守估算海尔金控浮盈金额可达约59亿元。

1、海尔金控减持中金公司股份,四年浮盈百亿

海尔金控成立于2014年2月。4年前,中金公司A股上市前夕,海尔金控取得中金公司3.99亿股份,占其总股本比例为8.26%,位列第二大股东。上市后,海尔金控从未进行减持。

按中金公司A股6月14日股价计算,此次转让股权,海尔金控四年间浮盈约120.24亿元。减持后,相较第三股东中国投融资担保股份有限公司2.64%持股比例,海尔金控仍占据第二股东位置。

图源:中金公司年报

2021年6月,海尔金控卖掉了所持有的浙江海尔网络科技有限公司100%股权,以4.49亿元将旗下支付牌照“快捷通支付”转给小商品城(600415.SH),目前该交易尚未完成交割。近年来,第三方支付进入强监管时代,带来了诸多挑战和不确定性,出售目的可能更多在于回笼资金。

“海尔系”与中金公司两者相交颇多。中金公司非执行董事谭丽霞来自“海尔系”,除了担任海尔金控、青岛海立方舟股权投资管理有限公司、海尔金融保理(重庆)有限公司董事长外,还担任海尔集团公司董事局副主席、执行副总裁职位。

另外,“海尔系”上市公司或冲刺IPO企业中,也有中金公司的身影。

2020年,海尔智家(600690.SH)向港交所主板递交上市申请时,中金公司与摩根大通(0Q1F.L)为其联席保荐人。

2021年,中金公司参与保荐了“海尔系”两家拟登创业板IPO企业。其中,日日顺供应链科技股份有限公司由中金公司和招商证券(600999.SH)保荐;青岛有屋智能家居科技股份有限公司由中金公司和中泰证券股份有限公司保荐。据wind最新公告显示,2022年3月,两家审核状态均显示“中止审查”。

2、一年内4次被证监会“点名”

中金公司有“投行贵族”、“中国第一投行”等称号,致力于“做中国自己的国际投行”。Wind2021年股权承销排行中,中金公司承销金额(包括IPO、增发、配股、优先股、可转债、可交换债)排名第二,仅次于中信证券(600030.SH)。

据年报显示,2021年,中金公司作为主承销商完成了A股IPO项目23单,承销金额1005.38亿元;作为保荐人主承销港股IPO项目31单,主承销规模59.81亿美元;作为全球协调人主承销港股IPO项目38单,主承销规模56.51亿美元,市场排名第一。

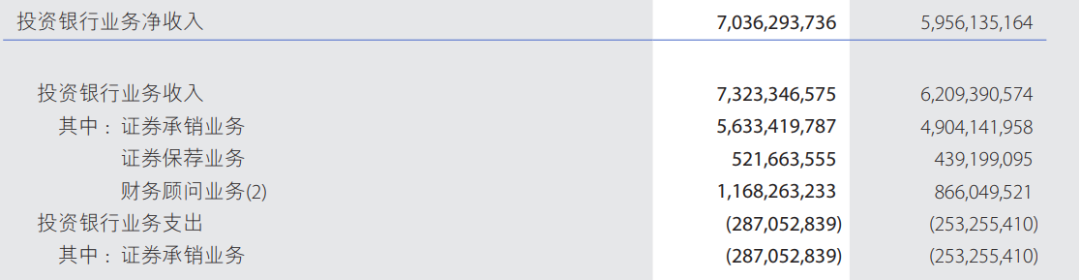

从营收来看,2021年投行业务净收入呈上升态势,从2020年近60亿元增长到2021年的70.36亿元。

图源:中金公司年报

一边是投行业务表现亮眼,一边却是被证监会“点名”。

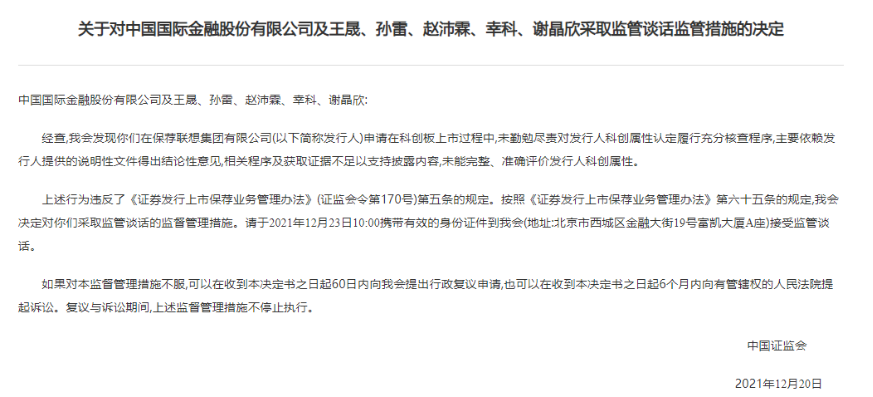

2021年12月29日,证监会通报称,决定对中金公司及王晟、孙雷、赵沛霖、幸科、谢晶欣5名保代采取监管谈话的监督管理措施,因后者在保荐联想集团(0992.HK)申请在科创板上市过程中,5名保代未勤勉尽责,对其科创属性认定履行充分核查程序,主要依赖其提供的说明性文件得出结论性意见,相关程序及获取证据不足以支持披露内容,未能完整、准确评价其科创属性。

图源:证监会

其中,王晟为中金公司管理委员会成员,投资银行部负责人、董事总经理;赵沛霖、孙雷亦为中金公司投行部员工,中国证券业协会的数据显示,两人均为保荐代表人,从业资历颇深。

2021年1月,中金公司及两名保代赵言、黄钦因在保荐成都极米科技股份有限公司IPO项目中未勤勉尽责,未就对赌协议履行披露义务、未按要求发表专项核查意见,收到证监会警示函。

2021年3月,上交所对科创板IPO企业新疆大全新能源股份有限公司的中金公司保代张志强、陈玮出具监管警示函。原因为对保荐企业转贷情况未充分、审慎审核,未督促发行人在引入新股东时增加一期审计等。

2021年7月,因未按照规定履行客户身份识别义务、未按照规定报送大额交易或可疑交易报告,央行营业管理部(北京)对中金公司两项违规违法行为类型处罚其185.8万元。

IPG中国首席经济学家柏文喜称,券商为了投行业绩而放松了职业操守和合规要求,有较为严重的投机心理,对于企业形象和品牌会造成较为严重的负面影响。

3、是保荐人,亦是股东

在历史保荐中,中金公司作为保荐人还曾出现在保荐企业股东之列。

2021年3月,海伦司(9869.HK)拟赴港上市。在赴港IPO前的2月19日,海伦司获得来自由新消费基金黑蚁资本领投、中金公司跟投的首次融资,两家公司分别投资3079.4万美元(1.99亿元人民币)和201万美元(1304.5万元人民币)。

中金公司不光参与了海伦司公布招股书前的融资,还是其独家保荐券商。据招股书显示,中金公司(香港)的全资子公司China WorldInvestment持有海伦司0.14%的股份,海伦司独家保荐商为中金公司(香港)。

根据港交所2010年发布的新股上市指引,公司提交上市申请表格前28天、或正式上市前180天内,不得引投资者入股。而海伦司正式向港交所递交招股说明书的时间为3月30日。从中金公司入股海伦司再到提交上市申请的时间看,其与港交所的监管要求打了擦边球。此次入股按港交所规则并不算违规。

不过,A股的监管较港股更为严格。如果本次入股发生在A股则是不允许的。2021年2月5日,证监会发布《监管规则适用指引——关于申请首发上市企业股东信息披露》,将需要锁定36个月的“突击入股”时间段由申报前6个月增加到申报前12个月。

柏文喜表示:保荐人在IPO公司上市前入股,是对所保荐公司的认可,具有一定的市场增信作用,也是合法合规的,但是需要限定在一定的持股比例以内,否则会构成共谋与涉嫌关联交易。

中国证监会发布的《关于的说明》指出,发行人拟在主板、中小板、创业板、科创板公开发行并上市的,保荐机构及其控股股东、实际控制人、重要关联方持有发行人股份合计超过7%,或者发行人持有、控制保荐机构股份超过 7%的,保荐机构在推荐发行人证券发行上市时,应联合1家无关联保荐机构共同履行保荐职责,且该无关联保荐机构为第一保荐机构。

柏文喜还认为:在保荐人投资入股所保荐公司的理念与认知方面,国内监管、投行界与国际投行领域有着不同的认知并存在分歧。国际投行认为保荐人投资入股所保荐的公司会与其构成一荣俱荣、一损俱损的关系,因此保荐人入股被保荐公司会带来市场增信作用,而国内投行界更忌讳的是双方可能构成共谋与关联交易嫌疑。

图源:招股书

2021年,上海吉凯基因医学科技股份有限公司(以下简称“吉凯基因”)IPO前,泽璟制药(688266.SH)持股0.31%,位列第22名股东。

穿透泽璟制药的股权结构,可以看到中金公司的存在。其通过全资子公司中国中金财富证券有限公司持有泽璟制药0.75%股份。也就是说,在担任保荐人和主承销商的同时,中金公司还间接持有吉凯基因股份。

证监会发布的《证券发行上市保荐业务管理办法》中第四十二条规定,保荐机构及其控股股东、实际控制人、重要关联方持有发行人股份的,应当进行利益冲突审查,出具合规审核意见,并按规定充分披露。通过披露仍不能消除影响的,保荐机构应联合1家无关联保荐机构共同履行保荐职责,且该无关联保荐机构为第一保荐机构。

柏文喜表示:保荐人也是IPO公司股东,如果在必要的持股比例以内则是合法合规的,而如果超出这个比例则可能会构成共谋与关联交易嫌疑,不但会受到市场的质疑,也会引发监管质询或者处罚。

你知道中金公司保荐了哪些公司上市吗?欢迎留言讨论。

评论