文|懂财帝 嘉逸

时至今日,云计算的重要性对于市值数万亿的中国互联网巨头来说,已无需多言。

用户红利消逝,To C业务增速逐渐放缓甚至下滑,To B正成为阿里、腾讯、百度们重塑公司估值模型的α因子。

太平洋西岸已有可以参考借鉴的先例。过去十年间,AWS、Azure、谷歌云轻盈起舞,绘制了亚马逊、微软、谷歌的第二增长曲线,并助推其市值实现了超过十倍的涨幅。

然而,如今在东岸,阿里云营收增速却已连续5个季度同比下滑,腾讯云2022年一季度的营收规模与市场份额也双双出现下滑。

更值得关注的是,当阿里云、腾讯云等互联网云厂商面临降速刹车、频繁换帅、大幅优化的同时,他们的市场份额正被电信、移动、联通等运营商蚕食。

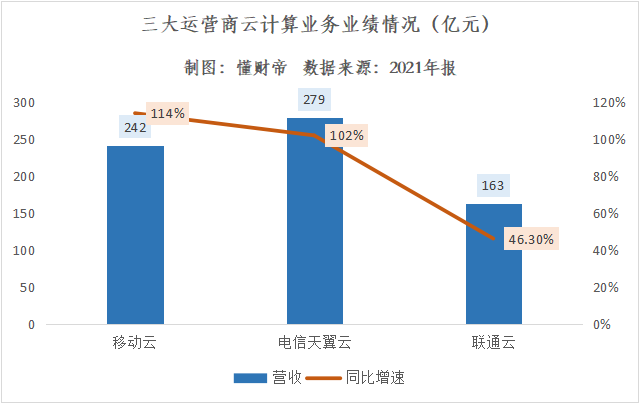

2021年财报数据显示,中国电信天翼云、移动云、联通云营收分别达到279亿元、242亿元、163亿元,分别同比大增102%、114%、46.3%。

一边是扩张频频受挫,另一边却是高歌猛进。

BATH等互联网云厂商与运营商的冰火两重天境遇不由得引起人们无限遐想,双方到底是朋友还是敌人?中国云计算市场的蛋糕该如何切割分配?BATH的第二增长曲线何时才能再次扬帆起航?

1 BATH第二增长曲线

核心业务引擎失速,暴风雨已经聚集在中国互联网科技公司的上空。

百度2022Q1财报显示,报告期内,公司营收为284.11亿元,仅同比增长1%,环比下滑14%。其中,百度在线营销收入为157亿元,同比下降了14%。

同时期,腾讯营收为1354.71亿元,仅同比增长了1.68亿元,腾讯旗下网络广告业务、其他业务均为负增长,增值服务业务仅同比增长0.41%。

阿里的财务数据看似稳健,2022财年第四财季(自然年:2022年1月1日至3月31日)营收为2040.52亿元,同比增长9%,中国商业分部收入为1403.3亿元,同比增长8%。

但截至2022年3月31日止的年度,阿里系电商GMV仅录得低个位数的同比增长。其中,1月和2月的GMV增速持平,3月则直接下滑。值得注意的是,这是淘宝成立19年以来首次出现季度GMV下滑。

阿里CEO张勇表示,“4月GMV仍出现了超过10个百分点的下降,5月看到一些改善迹象。”

华为2021年的经营业绩即遭遇重挫,营收为6368.07亿元,同比大幅下滑28.6%,其核心柱石运营商业务、消费者业务分别同比下滑7%、49.6%。

2022Q1,华为继续承压,轮值董事长胡厚崑表示,公司营收为1310亿元,同比下降13.9%,第一季度净利润率同比下降6.8个百分点,至4.3%。

负面消息迅速传导至资本市场,并叠加政策因素形成了“戴维斯双杀”效应。

截至6月17日收盘,与最高点相比,百度、阿里的美股股价已分别累计下跌了60.59%、67.98%,腾讯港股股价已累计下跌了50.72%。

移动互联网寒冬凛冽,想象力无限的云计算便成为了巨头们续写资本故事、维持万亿市值的“救命稻草”。

据懂财帝观察,过去两年多时间里,BATH一直在“重仓”云计算——百度云搞AI智能云,阿里云全力推进云钉一体,华为云希望做“智能世界的黑土地”,腾讯云相对佛系,但也已经冲到了国内IaaS前三。

毫无疑问,每一个玩家都希望能复刻亚马逊、微软、谷歌的成功经验,将云计算打造成为第二增长引擎。

基于已披露的业绩数据来看,2021年至今,四家公司旗下云计算业务板块的营收规模正不断做大。

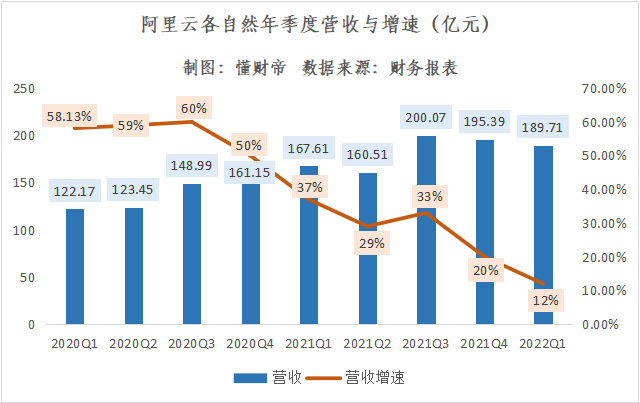

阿里云仍是国内的绝对龙头,2022财年(截至2022年3月31日)营收为1001.8亿元,同比增长21%。

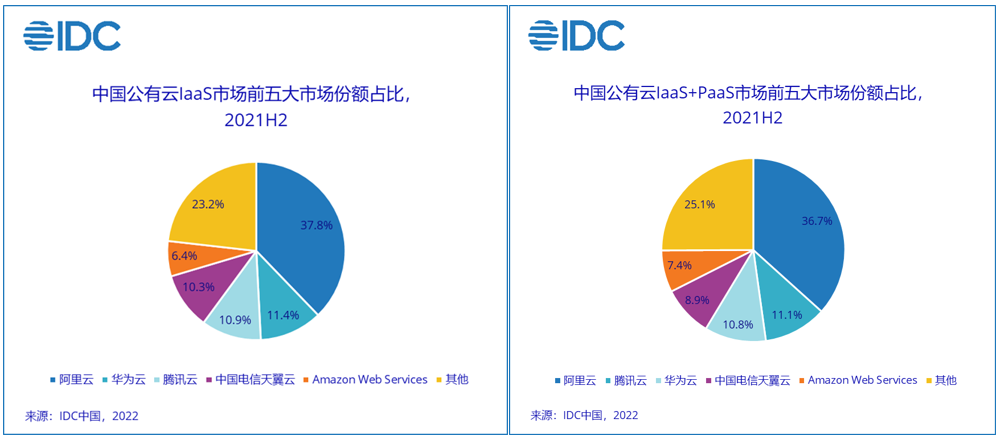

市场份额方面,据国际调研机构IDC发布的报告,阿里云继续在中国公有云IaaS、以及IaaS+PaaS市场雄踞榜首,市场份额分别为37.8%、36.7%,但较2021H1分别下滑了0.8、1.2个百分点。

Gartner发布2021年全球云计算IaaS市场份额数据显示,阿里云排名全球第三,市场份额为9.55%,连续六年上涨。

资料来源:IDC咨询

腾讯并未单独披露腾讯云的业绩,而是将其放在了金融科技及企业服务业务板块。2021年,该板块营收为1721.95亿元,同比增长34.44%。

2022Q1,金融科技及企业服务业务427.68亿元,同比增长9.58%。腾讯解释道,“企业服务收入同比略有下降,我们重新定位了我们的IaaS服务,从单纯追求收入增长到实现健康增长,并主动减少亏损合同。”

腾讯云还是少有的市场份额出现下滑的头部厂商。IDC统计数据显示,2021H2,腾讯在国内公有云IaaS市场中的份额为10.9%,环比下滑了0.2个百分点。腾讯云在国内IaaS+PaaS市场中的份额为11.1%,环比下滑了0.1个百分点。

对此,一位云代理商在接受「降噪NoNoise」采访时透露,最近的腾讯似乎不在意失去原来第二名的排位。

相比于腾讯云的佛系,华为云可谓狼性十足。

2021H1,华为云在国内公有云IaaS市场的份额首次超越腾讯云,达到11.2%。2021H2,华为云市场份额继续攀升,达到11.4%。

不过,华为云在IaaS+PaaS公有云市场中的份额仍低于腾讯,为10.8%,并环比下滑了0.1个百分点。

国际市场方面,据Gartner研报,2021年,华为云全球IaaS市场排名已上升至第五位。

百度仅在2021年报中单独披露了云服务业务的营收,为150.7亿元,同比增长64%。2022Q1,百度表示百度智能云营收单季度同比增长了45%。

但截至目前,百度在国内IaaS或IaaS+PaaS公有云市场中尚未进入前五的行列,仍被列为“其他”。

2 运营商踢馆

螳螂捕蝉,黄雀在后。BATH等互联网系云计算厂商或许怎么也没想到,自己在拥有先发优势的政务云赛道,竟遭遇到了电信天翼云、移动云、联通云等运营商系云计算厂商的强势截杀。

工信部、IDC咨询此前发布的研究数据显示,2020年我国政务云市场规模达到653.6亿元,同比增长42.3%,已经是最大、最成熟的细分市场之一。

其中,华为云、阿里云是佼佼者,阿里云在2020年政务云基础设施(公有云)市场中排名第二,市场占有率达到23%。

然而,2021年开始,政务云赛道的风向却悄然发生了转变。

去年4月,四川省国资委正式发布“国资云”。据报道,这是国内首个国资企业专属云,由四川能投集团负责建设,并与四川电信联合运营。

8月,天津市国资委发文明确要求,国企不再使用第三方云服务,并计划在2022年9月底前统一迁移至国资云平台。

对此,联通一位工作人员在接受《第一财经》采访时表示,“对运营商这种国家队肯定是利好,我们正在参与多个国资云平台的建设。”

除此之外,更为致命的是,电信天翼云、移动云、联通云还在今年拿下了多个千万元级智慧城市大单。

公开资料显示,今年一季度,国内有200余个智慧城市项目公布了中标结果。其中,移动、电信、联通三大运营商在中标项目数量与项目金额方面,均包揽了前三位。

而值得注意的是,2021年,腾讯总共拿下了7个亿元级智慧城市项目,位居行业首位。在智慧城市中标项目总金额方面,华为、腾讯、阿里云分列行业第二、第三、第五位,均高于三大运营商。

行业人士认为,国内政务云赛道玩家排位更迭的关键原因,一方面在于三大运营商硬核的国资背景。

据悉,《数据安全法》颁布以来,数据隐私与安全已经成为政府、国资企业挑选云计算厂商的重要评价标准之一。

但长期以来,互联网系云厂商在数据安全、隐私方面都备受质疑。另外,去年12月,阿里云因为“阿帕奇漏洞”事件被工信部暂停网络安全威胁信息共享平台合作单位资格6个月,这间接加剧了G端客户对互联网系云厂商的不信任感。

另一方面,三大运营商位于云计算产业上游,本就拥有技术、团队、渠道等基础设施优势和客户优势。

以中国移动为例,在原中国电信董事长杨杰调任后,公司便启动了“云改”战略。一位云计算厂商透露,“移动的执行力非常强,业务强度和狼性不亚于头部云厂商。”

在商业化变现的最后一环中,运营商还能轻松将电信解决方案与新的云计算服务打包销售,并且运营商在下沉市场的渠道销售与服务能力不是任何一家互联网系厂商能比的。

也正是基于此,2019年,移动云营收同比增长了59.3%。2020年,移动云营收为91.72亿元,同比暴增353.8%。2021年,移动云继续翻倍生长,营收达到242亿元,同比增长114%。

同时期,电信天翼云营收分别为71亿元、138亿元、279亿元,同比增速分别为57.9%、94.37%、102%。

联通云2021年营收为163亿元,同比增长46.3%。

市场份额争夺战方面,营收规模最大的电信天翼云攻势最猛。

IDC咨询统计数据显示,2020Q4,天翼云在公有云IaaS市场中的份额为8.7%。而到了2021H2,其市场份额已增长至10.3%。

中国移动在财报中表示,2021Q3,移动云IaaS+PaaS市场份额已位列第七。

中国联通称,2021Q4,联通云IaaS+PaaS市场份额排名再进一位。

3 换帅、重整

外部行业竞争环境改变的同时,BATH云计算业务内部也掀起了一场狂风骤雨。

业绩疲软、市场份额被蚕食是最关键的“导火索”。以阿里云为例,2020年(自然年)至今,阿里云季度营收增速整体呈现下滑态势——从2020Q3的60%,一路降至2022Q1的12%。

尽管阿里云经调整EBITA利润扭亏为盈,达到11.46亿元,但其经调整EBITA利润率仅有1.14%。与之相比,亚马逊AWS营业利润率已接近30%,毛利率为60%,微软智能云营业利润率已超过40%,毛利率高达70%。

市场份额方面,2020Q4,阿里云在国内公有云IaaS市场中的市占率为40.6%。但到了2021H2,其市占率已下滑至37.8%。

腾讯云同样如此。上文提到,2022Q1,包含腾讯云在内的企业服务业务板块同比出现了负增长。另外,其在公有云IaaS、IaaS+PaaS市场中的份额均有下滑。

百度的烦恼在于自动驾驶业务过于烧钱,而传统业务“造血”能力已经不足,因此必须要加重云业务的KPI。此外,百度云仍处于第二梯队,与阿里云、腾讯云、华为云等头部玩家仍存在不小的差距。

内外交困、腹背受敌。阿里云的破局策略是向华为“取经”。

去年5月,阿里云重构销售体系,建立了18个行业部门与16个地区战区,这被认为是华为等ICT企业的经典打法。

今年3月,阿里云任命蔡英华为全球销售总裁。公开资料显示,蔡英华此前是华为中国政企业务的总裁。

据报道,蔡英华上任后便制定了“华为味”十足的三大作战策略:调整高管与组织架构,让利生态、深化“被集成”战略,做好场景化解决方案。

有行业人士认为,当年蔡英华掌舵华为中国政企业务就很稳。如果大领导有定力,蔡英华应该能把业务做得比较踏实。

腾讯云所在的CSIG(云与智慧产业事业群)先从内部成本管控方面下手。

公开资料显示,CSIG成立不到3年,员工总数便突破了两万人。但与此同时,员工之间话语体系、价值观、产品理念对立,以及高人力成本、低利润的运营模式,一直都是难以解决的顽疾,为此,腾讯在年初就在CSIG进行了一轮优化。

另一方面,腾讯云宣布将从过去单纯追求收入增长向实现健康增长转变,已经主动减少了亏损合同,并把资源集中于视频云及网络安全等领域的PaaS解决方案。

百度的解决方案是直接换帅,并加快云智一体的战略,以期实现高质量的商业化变现。

今年5月,李彦宏在内部信中宣布,沈抖将担任百度智能云事业群组(ACG)负责人,王海峰将继续担任集团执行副总裁兼CTO,不再兼任ACG负责人。

沈抖是百度能打仗的高管之一,此前执掌百度移动搜索业务,李彦宏曾用“具有战略视野,敢打硬仗、能打胜仗”形容他。

因此,李彦宏表示,期望沈抖带领ACG团队为百度第二曲线的发展建立新的功勋。

相比于上述三家互联网系云计算厂商,背靠ICT业务、以私有云起家的华为云的最大痛点在于缺乏应用与落地场景。

华为云CEO张平安的策略是与华为军团深度协同,聚焦通用型行业解决方案。他在“华为伙伴暨开发者大会2022”上透露,每成立一个行业军团,华为云就会成立一个专项小组跟军团肩并肩作战。

张平安还表示,短期来看,电力、能源、制造和交通将是重点领域。

4 敌人还是朋友?

虽然通信运营商正大举杀入互联网系云计算厂商的腹地,但BATH们显然并未过度担忧,甚至还与电信天翼云、移动云、联通云们“共舞”。

据报道,去年6月,中国电信北京分公司中标了2022年度海淀区政务云平台项目二期项目,转身便将项目的技术服务部分转包给了腾讯云。

8月,中国联通河南郑州市城市大脑专有云四期扩容工程项目,中国联通郑州市分公司是采购人,阿里云是中标方。

10月,中国电信中标海口市城市大脑二期项目B包,其中就包含了阿里云的相关产品。

12月,中国移动中标茅台云平台,其中包含华为云相关产品。

对此,BATH等高管也在媒体采访中坦言,要放下身段,从“集成商”到“被集成”。

接近阿里云的相关人士透露,公司已与运营商展开从最底层核心技术,到商业模式,再到区域项目等多维度的合作,“确保我们跟运营商的合作是持续且牢靠的。”

但商战暗潮汹涌,互联网系云厂商也开始从追求市场份额转到考量技术含量和毛利润等指标,他们正在毛利率更高的PaaS、SaaS领域积极备战。

一位腾讯云的合作厂商在接受媒体采访时称,腾讯云在IaaS层有所收缩,重点转向音视频、安全等PaaS领域以及腾讯会议等SaaS产品。

华为云也公开表示,正力推WeLink等协同办公SaaS产品,并且内部还在开发几款SaaS。

在懂财帝看来,运营商、互联网系云计算厂商目前仍然处于对峙、博弈的状态,但双方都有各自的优势。

其中,电信天翼云、移动云、联通云最大的优势在于国资背景、销售渠道以及政企客户资源。而BATH最大的优势则在于技术与场景生态。

值得一提的是,四川省、浙江省组建的国资云平台均使用了阿里云的底层技术架构。

除此之外,对于互联网系云计算厂商来说,即便政务云赛道已有阻碍,但他们仍能在其他细分赛道寻找到新的增量。

IDC咨询数据显示,2020Q4,阿里、华为、用友、腾讯在中国工业云(平台)解决方案市场中位居前四位。

2021H2,阿里云、腾讯云、华为云、百度智能云、京东云在金融云平台解决方案市场中包揽了前五位。

综合来看,中国云计算行业正在形成新的竞合格局——博弈、碰撞、融合、共生。

可以预见,未来,想象力无限的云计算必将进无止境。

而届时,该如何在竞合格局下的产业数字化、智能化浪潮持续获取超额α收益,将更加考验BATH互联网系云计算玩家们的智慧。

参考资料:

1 | 智东西,李水青,《前华为高管空降,阿里云能学来华为真传吗?》

2 | 降噪NoNoise,孙静,《腾讯To B业绩急刹车背后:主动弃城与难言之隐》

3 | 雷锋网,徐晓飞,《互联网巨头「云」的至暗时刻:内卷、降权、大客流失》

4| 东吴证券,侯宾、姚久花,《从天翼云飞速增长看中国云计算市场发展》

评论