文|节点财经 五行

2004年,OPPO将“本分”确立为公司核心价值观,一直坚持至今。相比段永平,OPPO创始人、CEO陈明永眼中的“本分”,多了一层批判性思维。2019年,他将“敢于质疑,敢于挑战,通过批判性思考,以抓住事物本质”引入OPPO的本分之中。

不管是段永平还是陈明永,两者表达的“本分”都有一个共同点,那就是不必太过关注外界,二者都强调了出问题时要先从自己身上找问题。然而,在竞争激烈的手机行业,任何人都无法做到不为外界所动。

当前,OPPO的市场份额虽然是中国市场的第一名,但与其他对手的差距并不大,且高端之战、硬科技之战已经进入白热化,OPPO不得不卷入其中,被迫成为“卷王”。

01 跟着行业一起进入下行期

十年前,中国手机市场伴随苹果掀起的智能机革命,进行了一场从功能机向智能机方向的演进。国内手机市场因此迎来了约7年左右的红利期,中华酷联、魅族、小米、OPPO等多家手机厂商在此时崭露头角。如今,中华酷联由于各种原因淡出了主流市场,“华米OV”也变为“荣米OV”,这足以说明手机行业的竞争之激烈。

OPPO做DVD起家,后转入MP3行业。2005年,两个行业都逐渐饱和,OPPO面临转型难题。陈明永先是选择了跟OPPO前身公司的定位相近的液晶电视。不过,当陈明永进入行业后却发现,国产的液晶电视存在一个缺陷:核心部件严重依赖韩国、日本等国外上游供应商,且没有议价能力,利润空间非常薄。此后,陈明永才将方向变为手机。

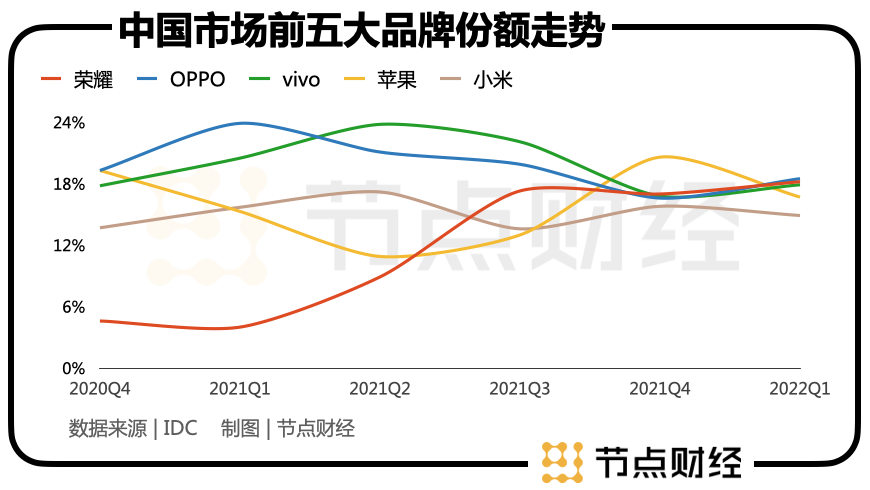

IDC数据显示,从功能机时代成功过渡至智能机时代的OPPO,已经连续五个季度成为中国市场第一名,2022Q1的市场份额为18.5%,在2021年Q1,OPPO的市场份额达到了23.5%的峰值。

不过,将多个时间段、多个来源的数据交叉对比,会发现OPPO的王座并不稳定。在最新一季度,中国市场第二名荣耀的份额为18.2%,与OPPO的差距只有区区0.3个百分点;第三名VIVO的份额与OPPO的差距也是0.3个百分点。

同时,在2020Q4-2022Q1期间,OPPO虽然一直是中国市场的第一名,但份额增长却是最小的,为-2.7%,而荣耀的份额在此期间增长了13.6个百分点,小米和VIVO分别为1.2个百分点、0.1个百分点。中国市场前五名中只有苹果和OPPO出现了下滑。

2021年Q1-2022年Q1期间,OPPO份额的下滑幅度是市场前五名中最大的,达到5.4%,VIVO紧随其后(-2.6%),小米下滑幅度最小(-0.8%),只有荣耀和苹果实现了正向增长,分别为14.2%、1.4%。也就是说,OPPO的增长有些疲软。

在OPPO一路领跑国内市场的同时,手机行业整体的增速却在下滑。IDC数据显示,2017年至今,全球手机市场的出货量仅在2021年实现了5.7%的正向增长,其余年份都在下滑。规模在2018年冲到14.6亿部的峰值后就开始回落,2021年为13.5亿部。IDC最新预计显示,预计2022年全球智能手机出货量将再次下降至13.1亿部,同比下降3.5%。

在中国市场,市场走势是相似的。据中国信通院数据显示,今年1-5月国内市场手机的出货量同比均出现了下滑,即便是下滑幅度最小的1月,也达到了17.7%。5月的出货量为2296.8万部,同比下降32.0%。同时,中国手机市场在2017年进入下行期后,只在2021年实现了微涨1.1%的回暖。2022年一季度全球智能手机出货量相较去年同期下滑了8.9%。

这意味着,现阶段OPPO的增长更多要依靠在存量中找增量。行业高速增长的日子一去不复返,这也是小米、VIVO以及荣耀要面对的问题。

02 流水的代言人,不变的品牌形象

从功能机到智能机,有两个关键角色,起到了推动行业改变的作用。第一个归功于功能机时代的霸主诺基亚,第二个属于开启智能机革命的苹果。此外,用性价比横扫市场的小米,也起到了推动行业发展的作用。

OPPO作为全程参与的厂商,除了产品形态做了多次调整与探索外,品牌形象也一直是它关注的重点。甚至可以说,品牌形象成就了今日的OPPO,并还在影响着它当前和未来的发展。

这其中,原OPPO全球营销总裁沈义人是不得不说的一个符号。

在功能机和智能机时代,OPPO的销售策略有两大不变的支柱。其一是遍布全国的线下渠道,手机行业线上线下渠道以三七分天下,小米曾在这方面吃过大亏。而从功能机时代走过来的OPPO,线下渠道一直是它的优势。数据显示,OPPO的线下售卖点超过20万个,即便是在鹤岗,也有五家线下门店。

其二,OPPO的营销策略偏好代言人营销,选用流量明星为品牌打广告。沈义人加入OPPO后,主导了N3、R5、R7、R9、R11、R15、Find X等产品的营销推广,打造了多个经典营销案例。其中最经典,也是最能代表OPPO的营销案例,就是李易峰和“充电5分钟,通话2小时”的组合。

OPPO深入“田间地头”的线下渠道和明星代言人策略,让它被打上了“厂妹机”“重营销”的标签。与此同时,OPPO开始尝试冲击高端市场,在2018年发布了高端产品OPPO Find X。

但是,OPPO前期的营销策略,在此时成为了进入高端市场的“障碍”。流量代言人营销和密布的线下渠道,让OPPO与高端品牌之间隔了一层距离。OPPO遇到的问题,其实时代选择留下的后遗症。

在2017年之前,中国手机市场始终保持高速增长,此时速度大于一切。而流量明星能让OPPO的产品被人所熟知,进而提升销量。当市场进入下行期,OPPO开始进入高端市场后,流量代言人策略的弊端开始显现,它对塑造品牌力帮助不大。

一个相对的例子是,华为在冲击高端市场时,没有选择代言人营销策略,而是通过广告语给产品添加了一些情感标签。比如,P7的君子如兰、P8的似水流年,Mate 7的爵士人士,华为通过营销画风的转变,逐渐为产品打上了情感标签。此后,麒麟芯片的成熟,与品牌形象形成了良性循环,华为借此打入了高端市场。

2020年4月,沈义人宣布因个人原因离职。据媒体报道,他的离职或与他营销策略的转变与失误有关。

沈义人离开后,OPPO没有放弃“代言人营销”这一利器,当年6月发布的Reno4,OPPO就请来了女团The-9做代言人,年末发布的 Reno5系列,则请了李易峰、周冬雨、春夏、欧阳娜娜等多位代言人。

2021年,OPPO更新了高端产品Find系列,发布了Find X3。陈明永将Find X3视为OPPO品牌强势突破的开山之作,认为Find X3能帮助OPPO实现品牌破局,并跻身全球高端旗舰第一阵营。

而Find X3的营销策略,依然是代言人营销,只不过代言人从流量明星变成了姜文。更重要的是,Find X3没有让OPPO的品牌更具内涵,相比成功进入高端市场的苹果、华为,略显单薄。

03 加码硬科技,难而正确

华为退场后,高端市场腾出的空缺成了其他厂商严重的肥肉,表面上,各家都在说要给消费者带来更好的体验,高端市场不应该只是少数玩家的市场之类的说辞。而实际上,它们都有着增长焦虑:在纷纷进入高端市场之前,它们已经在市场争夺战中陷入了内卷,并且这种状态还将持续一段时间。

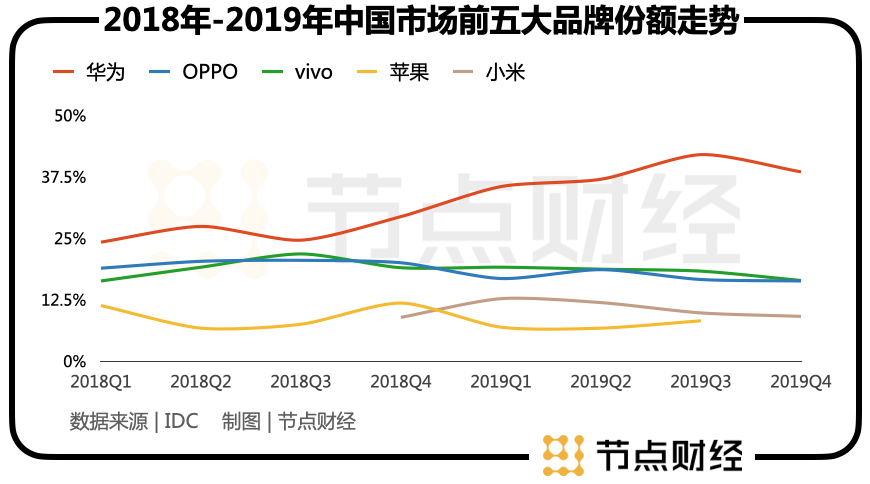

在2018年Q4到2019年Q4的八个季度里,OPPO的份额虽然没有大幅下滑,但一直维持在18%-19%的区间,停滞不前。而华为从20%的位置冲到了接近40%。同时VIVO的份额一直与OPPO相差不大。在此期间,除了华为,其他三家国产品牌都陷入了内卷。到了2021年和今年一季度,情况依然如此。

在突围方向上,三家国产品牌也做了相同的选题,进入高端市场,而具体的打法也是相似的:加码硬科技。这意味着,OPPO在市场份额、产品竞争之外,再次被卷入了“内卷”之中。

各家都把芯片当做突破重点。以OPPO为例,Find重启后推出的Find X3系列和Find X5系列,都搭载了OPPO自研的马里亚纳芯片,这款芯片可以提升手机的影像体验。去年5月,马里亚纳芯片又被下放到主打线上渠道的OPPO Reno8中。可见,OPPO也在效仿华为和荣耀之间曾经的配合,一方面用硬科技为高端产品带来溢价,另一方面为其他产品带来性价比。

VIVO在今年推出的X80系列上,也用上了自研的芯片“V1+”。这款芯片的作用和OPPO的马里亚纳芯片相似,都是为了提升手机的影像体验。小米则在去年发布的MIX Fold折叠屏上搭载了自研芯片澎湃C1,这是一款ISP影像芯片。

值得肯定的是,不管是苹果还是华为,它们的技术实力都是其立足高端市场的依托,OPPO的选择并没有错。问题在于,这是一条异常艰难的路。

自研芯片前期投入大且收益高度不确定。小米创始人雷军曾表示“芯片行业10亿资金起步,整个投入可能要10亿美元,而且可能10年才会有结果。”

华为的第一个真正意义上的手机芯片是K3V1,发布于2009年,其性能低下,功耗严重,远不如同期的高通、联发科芯片。直到2014年,华为推出了麒麟920,承担芯片试验田的荣耀6大卖。有十余年ICT功力的华为尚且如此,OPPO和其他厂商的进展恐怕会更难。小米曾在2017年发布了首个自研手机SoC芯片“澎湃S1”,但此后就没了下文。

而我们看到的马里亚纳、V1+、澎湃C1,实际上是厂商们退而求其次,或者说是曲线救国策略下的产物。与苹果的A系列,华为的麒麟系列相比,二者不在同一层级上,无法帮助手机产品建立起足够的差异化。

当然,OPPO没有打算把鸡蛋全放在一个篮子里。从2020年开始,OPPO的投资部门就多次在半导体领域下注。据天眼查显示,OPPO 2021年至今共出手24次,其中有七成投向了“硬科技”领域。仅在2021年三月,OPPO就参与了联发科子公司“唯捷创芯”的C轮融资,后者是射频及高端模拟芯片供应商,同时还参与了威兆半导体的C轮融资。

陈明永在2019年为OPPO的“本分”增添了批判性思维的同时,还在内部信中为“本分”定了调:“把握住合理的方向、做正确的事情,甚至可以与本分直接划等号。”从苹果和华为的先例看,OPPO已经走在了正确的道路上,只是与它一起赛跑的还有小米、VIVO、荣耀。这样内卷的局面要求OPPO,不仅要比今天的自己更出色,也要比明天的同行更优秀。

评论