文|港股解码 燕十四

近日,“猴茅”昭衍新药遇到的烦心事比较多,让不少投资者为其担忧。

最近30个交易日里,昭衍新药A股股价好不容易借着股市大反弹的东风,创出年内新高125.34元/股(收盘价)。

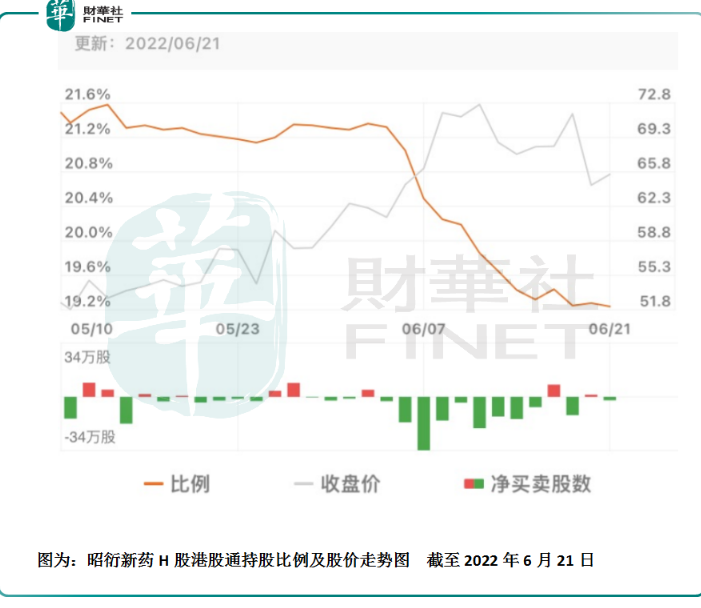

现如今,先有一则公告把“猴茅”干崩了,A、H股齐挫10%;后有南下资金加速出逃,持股比例创出近一个月新低,股价5日均值直接拐头向下,做多压力之大不言而喻。

疯狂“囤猴”,股价却因一则消息暴跌

从消息面来看,昭衍新药6月20日的暴跌是因为下面这则消息。

近日,市场监管总局、农业农村部、国家林草局联合发布公告,决定从公告发布之日起停止执行《关于禁止野生动物交易的公告》(2020年第4号)。

据悉,《关于禁止野生动物交易的公告》是为了严防新冠肺炎疫情,阻断可能的传染源和传播途径,于2020年1月26日发布实施的。

为何这则消息会有如此大的威力,引动昭衍新药暴跌?

这是因为有些人认为,上述消息或意味着实验猴开放进口,相应的实验猴价格会出现下降,这对于拥有实验猴资源的企业来说是一大利空。

据国金证券,2022年一季度末以来,食蟹猴(实验猴的主要品种之一)的价格进一步上涨至15万元/只左右。而在2019年下半年,这个价格才仅为1.5万元-2万元/只,更早一些的2014年则不足7,000元/只。

即便价格涨得如此厉害,实验猴市场目前仍处于“有价无猴”的状态,足见其稀缺性。

而在4月28日,昭衍新药发布了两则收购公告,公司拟以自有资金并结合H股募集资金收购云南官房建筑集团股份有限公司、协尔云康有限公司合计持有的广西玮美生物科技有限公司(简称玮美生物)100%股权,转让价格为9.75亿元;收购云南英茂集团有限公司持有的云南英茂生物科技有限公司(简称英茂生物)100%股权,转让价格为8.3亿元。

值得注意的是,在这两笔收购中,昭衍新药支付的对价均有比较高的溢价。

经查询,上述的标的公司为实验动物供应商,其供应的实验动物就包括医药研发过程中所需的食蟹猴和恒河猴。

而除了上述的买买买之外,昭衍新药还在加速建设自有广西梧州猴场。

该公司也被一些人戏称是在疯狂“囤猴”,“猴茅”之称不胫而走。

不过,“囤猴”的可不止昭衍新药一家,同行业中的药明康德(603259.SH)、康龙化成(300759.SZ)近年也在大肆收购实验猴相关资源。

例如,早在2019年11月,药明康德就以8.04亿元的价格拿下了广东最大猴场之一的广东春盛。

实验猴价格究竟会不会被锤爆?

实验猴之所以引得昭衍新药在内的一些CXO公司大肆“囤猴”,主要原因是候选药物在成为新药前需要进行包括药物吸收、分布、代谢、排泄、功效和毒性研究在内的临床前研究,以证明其有效性和安全性,这个临床过程中就需要用到动物。

而猴子在形态和基因上与人类最为接近,因此是最适合做临床前研究的动物,也是目前安全评价用实验动物的主力军之一。

再加上如今实验猴稀缺,价格飞涨,实验猴资源已经被不少人视作是CXO企业极为重要的一条护城河。

拿下大笔实验猴资源的昭衍新药在近半年多的股价表现上也要优于同行。

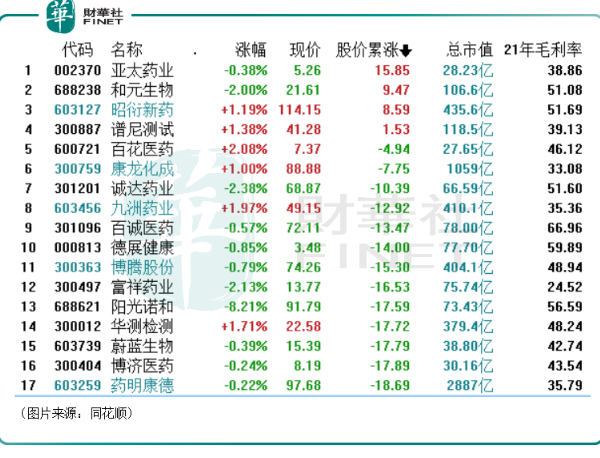

同花顺数据显示,2022年年初至6月19日期间,昭衍新药累涨了8.59%,是A股正宗CXO板块中涨得第二好的(亚太药业的CXO业务占比极低)。

在停止执行《关于禁止野生动物交易的公告》(2020年第4号)后,实验猴高企的价格究竟会不会如一些投资者担忧的那样直接被打下来?

其实,《关于禁止野生动物交易的公告》的停止执行并不会影响到当下实验猴的市场供应情况。这是因为实验猴需要经过特殊的人工培养(培养过程也比较讲究),并不能使用野生品种。

而通过引进种猴的方式,从而加速国内实验猴的繁衍速度,的确可以缓解国内实验猴稀缺的状态。

不过,据了解,将一只猴子变成“商品”,需要两代猴的努力,结合各项资料,这个时间可能需要8-10年。

可以说,在短期内,国内的实验猴价格并不会被直接打下来,一些投资者有些多虑了。

据中证报,昭衍新药内部人士也回应称:“废止是说老百姓日常用的经济型动物现在可以正常交易了,但是跟(实验)猴是完全不挂钩的,什么时候(实验)猴可以进口还要看未来的动向。放开猴子进口也是种群的进口,不是普通实验用猴,短期内对我们的供给没有影响,本来我们自己的猴子还要从市场采购”。

昭衍新药的前景依然向好

至于昭衍新药6月20日的股价暴跌更多是因为此前预期打满导致估值偏高,一旦遭遇点风吹草动,很容易反应过激,导致踩踏式出逃发生。

Wind数据显示,昭衍新药目前的动态市盈率接近74倍(以下均指的是以A股股价计算),纵向比较已经下降了不少,但是横向比较,却要高于药明康德(约55倍)、康龙化成(约64倍)、泰格医药(30倍)等主要的CXO同行。

其实,该公司6月21日的股价表现也有那么一丝认错的意味在里面。

展望未来,昭衍新药的前景其实依然值得期待。

该公司隶属于CXO行业,拥有临床前CRO业务、临床CRO业务及其他,其中临床前CRO业务是其当下的核心业务。

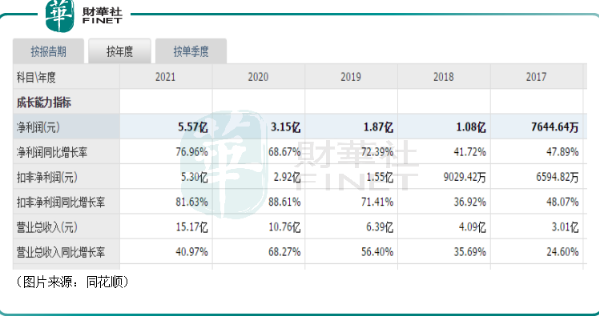

从近些年的业绩表现来看,2015-2021年,昭衍新药的业绩录得持续增长,营业收入及归母净利润的年均复合增长率分别为39.41%和49.86%。

2022年一季度,该公司实现营收2.71亿元,同比增长34.82%;实现归母净利润1.25亿元,同比增长34.27%;实现扣非净利润1.32亿元,同比增长66.65%。

而从行业发展来看,CXO产业的发展前景取决于药企对新药研发的投入。

华安证券研报显示,全球药物研发外包服务市场CRO市场规模由2015年的443亿美元增至2019年的626亿美元,复合年增长率为9%,预期2024年将增至961亿美元,复合年增长率为8.9%。

而2015年至2019年中国CRO行业整体复合增速是全球复合增速的两倍以上,预计到2024年中国CRO市场将达到221亿美元,复合增速达到26.5%,其中临床阶段占据最大份额达到137亿美元。

总的来看,CXO行业尤其是国内的CXO行业近些年处于高速增长期,且长期前景向好。昭衍新药作为业内一员,其业绩有望随着行业的发展继续维持高增长。

评论